Ulteriore piccolo consolidamento ieri sera (lunedì) per Wall Street, con l’S&P 500 in calo di 0.38% e il Nasdaq 100 sostanzialmente stabile (-0.02%). in rimbalzo il Russell 2.000 (+0.61%) e in calo le Magnificent Seven ( -0.39%).

Mancano 2 giorni alla fine di febbraio, e, con l’S&P 500 in progresso del 4.5%, si ripropone il tema del rebalancing di fine mese, un fenomeno quasi leggendario, che non si sa quanto abbia contribuito alle mini correzioni di inizio anno e di fine gennaio (nessuna delle quali ha superato il 2% come estensione).

In questo caso arriviamo all’appuntamento con i livelli di ipercomprato e scarsa breadth più volte evidenziati nelle ultime 2 settimane.

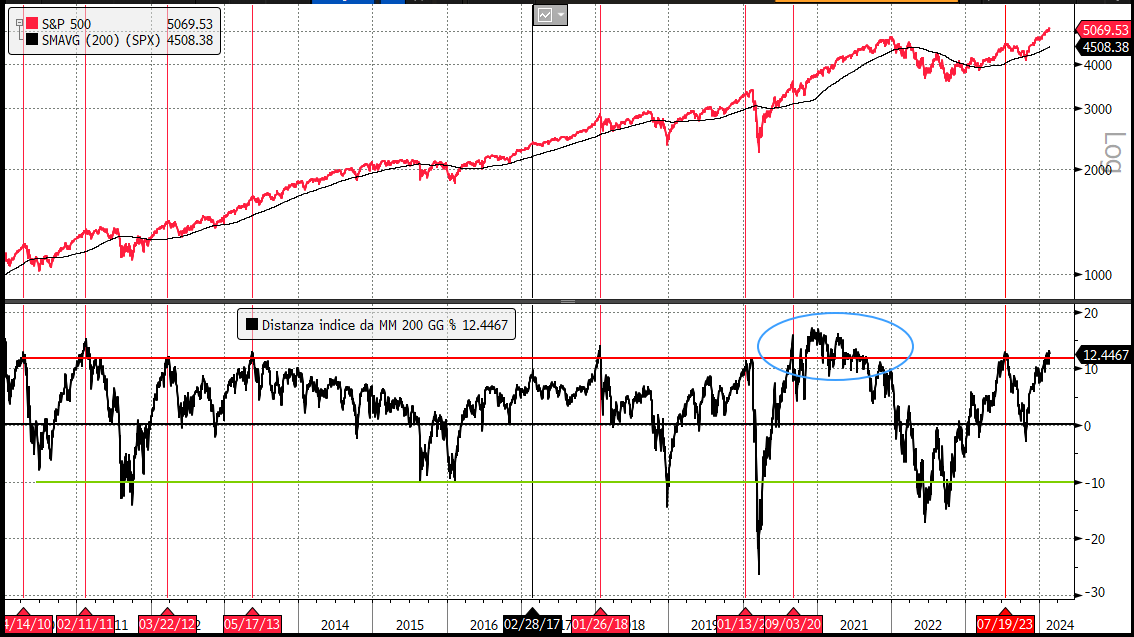

Oggi ne porto uno nuovo, che non fa altro che sottolineare, una volta di più, la forza del recente movimento dai minimi di fine ottobre. La distanza dalla media mobile a 200 giorni dell’S&P è superiore al 12%.

Come si nota dal grafico sotto, nell’ultimo quindicennio questo livello di distanza dalla media mobile ha coinciso con consolidamenti e correzioni.

L’unica monumentale eccezione a questa usanza è stata nel 2021 (ellisse azzurro sul grafico) quando le correzioni, che sono state rare e piccole (qualcosa in agosto), e non possono essere messe in relazione con picchi nella distanza dalla media mobile a 200, distanza che è arrivata a tratti al livello record di 17% ed ha corretto da quel livello grazie al recupero della media stessa.

Ma nel 2021 le condizioni per l’azionario sono state assolutamente irripetibili: crescita media sopra il 5-6%, tassi a zero, QE fino a marzo 2022, e stimolo fiscale modello helicopter money. Dovrebbe restare un periodo irripetibile, in cui si sono concentrati uno stimolo fiscale eccessivo e troppo prolungato, e un errore di policy della Fed.

Va anche osservato che mentre in alcuni casi (2010, 2012, 2018, 2023) le correzioni sono state del 10% o più, in altri casi (2013) si è trattato di cose piuttosto blande.

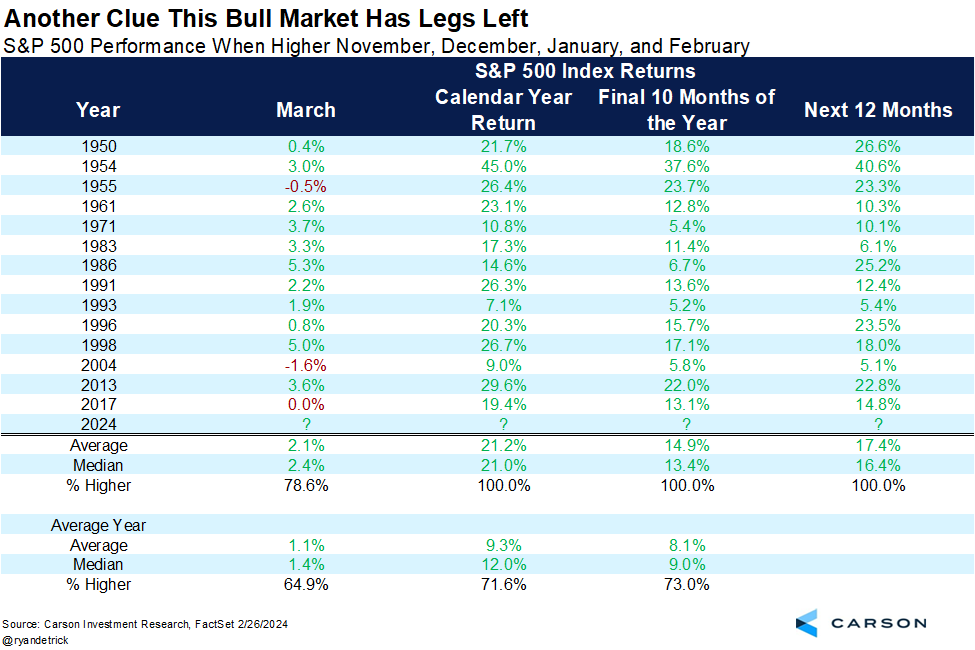

Vi è però un altra considerazione statistica da fare a proposito di una chiusura positiva di Febbraio pressochè garantita, come quarto mese positivo di seguito. Ed è che quando Novembre, Dicembre, Gennaio e Febbraio sono stati tutti positivi, ovvero in 14 occasioni dal 1950, il resto dell’anno ha visto sempre performance positive, senza un esclusione.

Questa è una dimostrazione empirica del detto “strenght begets strenght”, che, visto da un altro lato, è quanto ripeto spesso, e cioè che i mercati prima di invertire il trend, perdono momentum. Ovvero fanno massimi di entità decrescente e correzioni di entità crescente, come ad esempio nel 2007 o dalla seconda metà del 1999,per prendere i casi più eclatanti, o anche nel 2015 e nel 2018.

Questi elementi statistici sembrano offrire altro suporto ad uno scenario che vedrebbe azionario USA in indebolimento nella transizione verso la primavera, per poi riprendere forza più avanti nell’anno. Per il momento la correzione non si vede, e abbiamo solo una serie di massimi storici. Stiamo quindi ricalcando il precedente del 2021, ma non mi pare che il quadro attuale sia simile. C’è poi la possibilità che, grazie all’euforia da AI, facciamo come a dicembre – gennaio 2018, ovvero salita parabolica. Il -10% in nove sedute osservato poi a inizio febbraio ha costituito in quel caso un brusco risveglio.

Venendo alla seduta odierna, in Asia il quadro è stato generalmente costruttivo, con il China Complex a guidare con progressi superiori al punto percentuale, apparentemente galvanizzato dalla stima di UBS di acquisti di “A” shares cinesi da parte dei fondi statali ( link China’s State-Backed Funds Have Bought $57 Billion of Stocks, UBS Says ).

Degli altri indici, bene Vietnam, benino, Mumbai, quasi al palo Tokyo, Sydney e Jakarta, e male Taiwan e Seul.

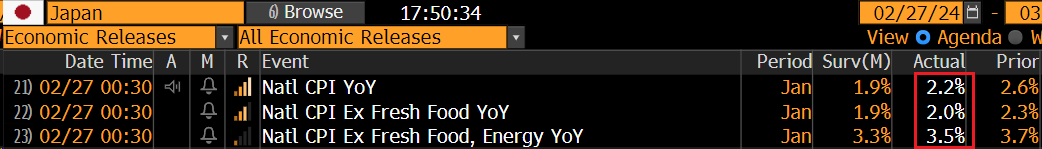

Sul fronte macro, il CPI giapponese di gennaio ha fatto alzare qualche sopracciglio, essendo uscito assai sopra attese

E’ emerso però che 0.17% di aumento è dovuto al ritorno nel computo del contributo dei viaggi all’estero, che erano stati fissati a zero dal 2021 a causa della difficoltà di rilevarli per crollo di partenze legato al covid. Su queste basi le reazioni di bonds e divisa ci sono state, ma sono state modeste ed evanescenti.

La seduta europea è iniziata ancora con un buon tono, con l’azionario trainato dal Dax, che è rimasto indietro nel movimento recente. I rendimenti hanno continuato a salire lentamente.

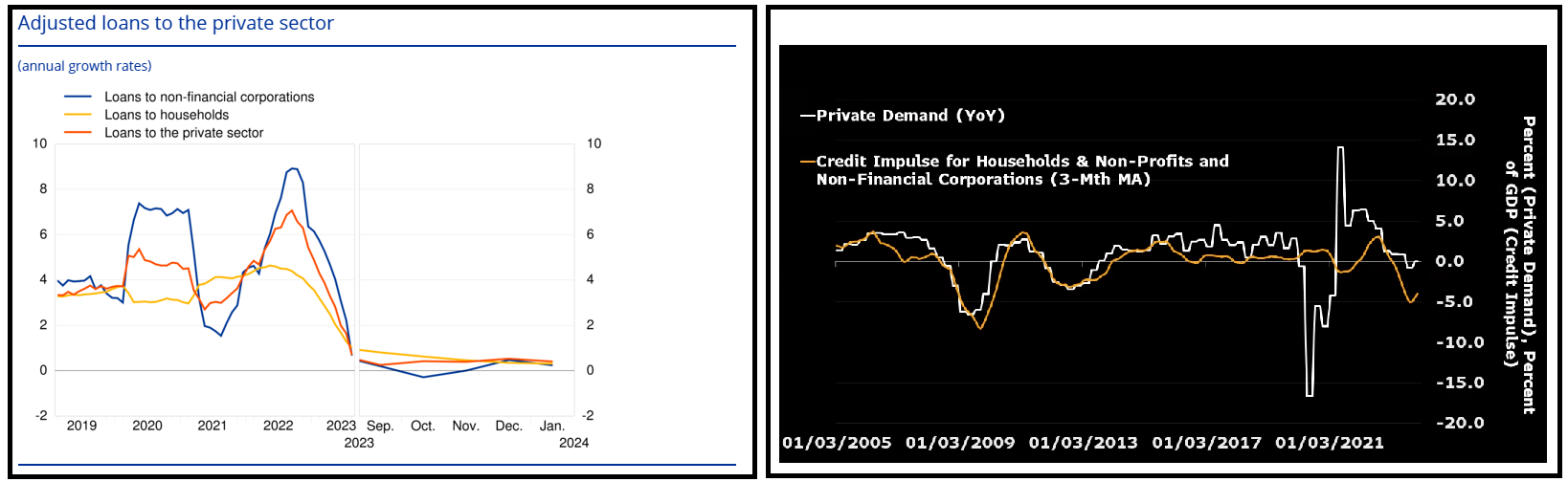

Sul fronte macro abbiamo avuto le consumer confidence in Germania (stabile negativa) e Francese (in deterioramento) di importanza relativa, e gli aggregati monetari ECB di gennaio, che mostrano una sorta di stabilizzazione del credito, nel senso di un arresto del deterioramento negli ultimi 2 o 3 mesi, ma su livelli che costituiscono comunque un freno per l’economia.

Dopo il modesto rimbalzo di dicembre, a gennaio abbiamo avuto un marginale calo del tasso anno su anno dei crediti al settore privato (+0.4% da +0.5%) con i consumatori che vedono la crescita rallentare da 0.4% a 0.3% e con il credito alle aziende non finanziarie che cala da 0.5% di dicembre a +0.2%.

Il credit impulse, che misura la variazione della crescita del credito più che il suo livello assoluto, è sempre parecchio negativo, ma sta dando un segnale di inversione.

In mattinata l’azionario continentale ha accumulato moderati progressi, mentre i bonds si sono progressivamente indeboliti. Il cambio è rimasto eratico attorno ai livelli di ieri.

Nel pomeriggio negli USA i dati macro hanno dato un ulteriore dimostrazione di come in questo periodo vadano presi con le pinze.

Cominciando dai durable goods preliminari di gennaio, questi hanno deluso come headline ed ex transportation. Il dato depurato anche della difesa è uscito in linea con le attese, ma le revisioni ai dati di dicembre abbassano tutta la traiettoria, con il dato core che passa da +0.2% a -0.6%, tutta un’altra storia.

I prezzi delle case negli USA a dicembre (che nel caso del Case Shille è una media di ottobre, novembre e dicembre) hanno preso a rallentare di nuovo, come si nota dal grafico di Calculated Risk.

La Consumer Confidence USA di febbraio disfa gran parte di quanto indicato a gennaio, con il dato aggregato che manca il consenso di 8.3 punti e il mese precedente rivisto al ribasso di 3.9 punti. Anche la percezione del mercato del lavoro, che aveva fatto un balzo di oltre 7 punti a gennaio, tra revisione e calo odierno se lo è rimangiato tutto. Difficile fare un uso puntuale di questi report, come delle survey regionali, che continuano a mostrare un attività in contrazione, sia pure di entità minore.

Meno male che nella sezione del Dallas Manufacturing che riporta i commenti delle aziende, nel settore Plastics & Rubber campeggia un eloquente “I have no idea what is going to happen.”. Sono confusi pure loro, figuriamoci noi.

Già, perchè i modelli econometrici, che recentemente hanno reso un buon servizio, continuano a mostrare, per il primo trimestre del 2024, crescite attorno al 3% quindi sopra il potenziale ( GDPNow Atlanta Fed e NY Fed Nowcast ). Sarà per questo che i bonds hanno snobbato completamente i durable goods e la consumer confidence e sono rimasti in attesa del risultato dell’asta del Treasury 7 anni.

Wall Street ha aperto con la stessa price action di ieri, con gli indici a fare modeste oscillazioni attorno alla parità e le sole small caps a mostrare una bella performance.

Gli indici europei non potevano farsi turbare granchè da quest’assenza di volatilità e così hanno chiuso con buoni guadagni ed una nuova raffica di record storici o poliennali. I rendimenti però hanno continuato a salire, con il bund che ha chiuso ai nuovi massimi del 2024 al 2.46%. Il Dollaro risulta pressochè invariato e tra le commodity recupera ancora il petrolio, accompagnato oggi dai metalli industriali.

Dopo la chiusura Wall Street non ha mutato la sua price action indolente, ma una buona asta del 7 anni treasury (42 bln piazzati a un rendimento appena sotto quello del secondario) non ha offerto particolare supporto al treasury. D’altronde, con la crescita al 3% e il PCE core di gennaio atteso giovedì in area 0.4% sul mese, e la borsa che fa massimi a raffica, quello che sconta la curva in termini di easing per l’anno (3 tagli dei tassi per il 2024, di cui il primo a luglio) può sembrare ancora un po’ troppo.

Italiano

Italiano English

English