Ancora un ottima performance ieri (martedì) a Wall Street, con l’S&P 500 (+1.12%) al nuovo record, e il Nasdaq 100 (+1.49%) non troppo distante dal suo. Il Russell 2.000 alla fine ha impattato (-0.02%), ma resta una storia di debolezza relativa, appena +2% da inizio anno. Il tema della seduta è stato il rimbalzo del big tech e dei semis, con Nvidia su del 7% e le Magnificent 7 complessivamente del 2.88%.

Il CPI di febbraio robusto ha spinto al rialzo i rendimenti, con la collaborazione di un asta treasury 10 anni loffia, con il 2 anni in salita di 5 bps al 4.59% e il 10 anni in recupero di 5 bps a 4.15%.

La seduta asiatica ha avuto comunque un tono contrastato, con Vietnam sugli scudi, Jakarta, Seul, Sydney moderatamente positive, Taiwan al palo, Tokyo e China Complex moderatamente negativi, e Mumbai pesante.

In termini di news, l’immobiliare cinese Country Garden ha mancato una cedola di un bond domestico ( link Country Garden Misses Yuan Bond Payment for First Time). Ora parte il periodo di grazia entro il quale le risorse vanno trovate, pena il default.

Su un piano un po’ più positivo, i Governi locali si stanno industriando per evitare il default dei loro veicoli di finanziamento (LGFV) liquidando asset e usando gli strumenti messi a loro disposizione dal governo centrale. Questo fattore sembra alla base del robusto rally di questa vituperata asset class.

Oltre a ciò, sono circolate indiscrezioni su Economic Information Daily che la PBOC potrebbe tagliare la riserva obbligatoria e il tasso della Facility a medio lungo termine nel secondo trimestre. Infine, la massa gestita del principale ETF di azionario cinese è esplosa a 200 bln Yuan, dopo che il cosiddetto “National Team” (versione cinese del leggendario Plunge Protection Team USA, la cui esistenza non è mai stata prrovata ) ha accumulato acquisti per 50 bln Yuan da ottobre ad oggi ( link China’s Biggest ETF Reaches $28 Billion on National Team Buying ).

Tempo fa ( 10 gennaio link ) avevo pubblicato un grafico che mostrava che, a differenza dell’azionario, che continuava a calare, i bonds high yield cinesi avevano da un po’ invertito la rotta, ipotizzando che fosse un segnale di possibile rimbalzo per le “A” e le “H” shares. L’aggiornamento del grafico conferma la validità del segnale, e sembra indicare che la cosa può durare ancora un po’.

Venendo all’altro tema caldo di questo periodo, Reuters ha riportato che la Bank of Japan, nell’atto di uscire dai tassi negativi e dal yield control, offrirà una guidance di acquisti di JGB per evitare un impatto disordinato sui mercati ( link BOJ to offer guidance on bond buying pace upon ending YCC – sources ). Inoltre, i colossi Toyota e Nissan hanno concesso aumenti salariali record ai sindacati, dando implicitamente una spinta all’inflazione salariale.

La seduta europea è partita ancora con un tono positivo, e il settore bancario ancora a trainare con forza, oggi insieme ad energy e utilities. Dopo i rialzi di ieri, i rendimenti hanno esordito con una tendenza al ritracciamento, che però non ha tenuto alla distanza.

Sul fronte macro, non troppa roba.

I prezzi all’ingrosso tedeschi di febbraio hanno rallentato ancora, cosa che forse ha fornito lo spunto iniziale ai bonds.

I dati UK sono usciti un po’ misti, senza particolare impatto. Leggermente più alta delle attese la disoccupazione italiana, mentre la produzione industriale EU di gennaio è stata francamente orrenda, messa insieme alle revisioni a dicembre. Queste serie sono un bel po’ volatili, ma certo numeri del genere non depongono bene per il GDP del primo trimestre.

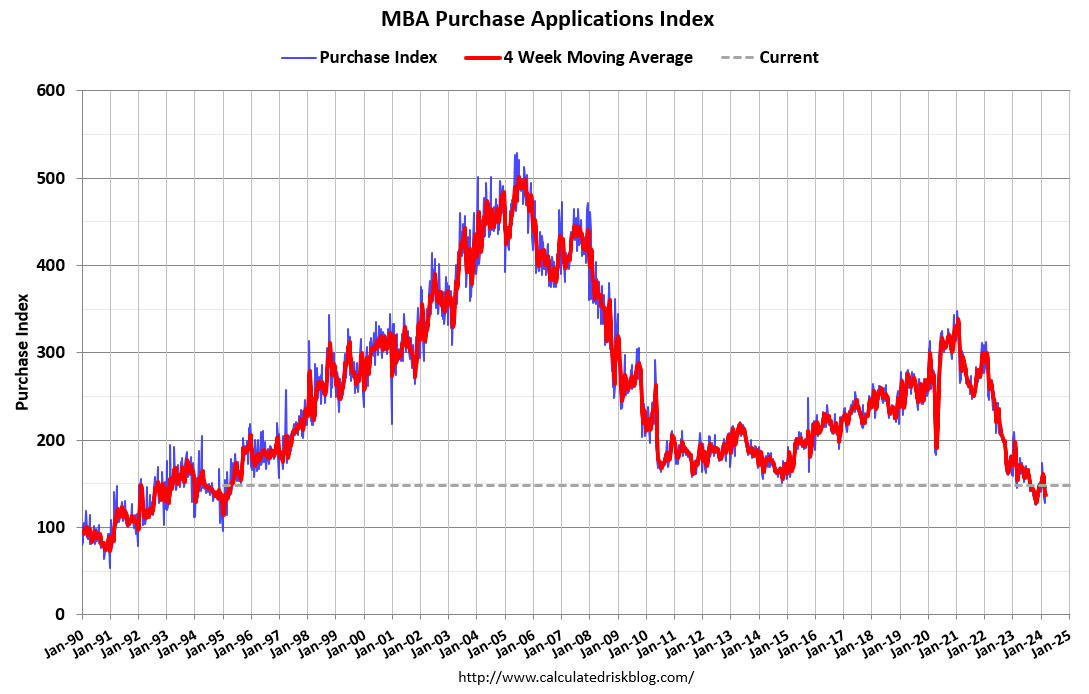

In tarda mattinata sono state pubblicate le richieste di mutuo settimanali in America e abbiamo avuto un altro recupero. Il capo economista di MBA ha commentato che il rimbalzo è dovuto al calo dei tassi dei mutui trentennali sotto il 7% la scorsa settimana, ma che se questi rialzi delle application sembrano robusti, i livelli restano storicamente depressi. In effetti il grafico del Purchase Application index (richieste per acquisto) non è molto cambiato.

Siamo arrivati al pomeriggio con l’azionario continentale in generale progresso (il Dax un po’ attardato oggi) i rendimenti in rialzo, gli spread credito e periferici in chiusura, il Dollaro deboluccio in particolare contro €, e le commodity in generale spolvero trainate da metalli industriali, preziosi, petrolio.

L’apertura di Wall Street ha visto l’S&P 500 incapace di prendere finora una direzione, con il Nasdaq appesantito dalla nuova correzione di Nvidia e C, e dai cali di Apple e Tesla, e invece Banche e, Energy e Industrials in forma.

La chiusura europea vede gli indici portare a casa le performance positive maturate in giornata, con nuovi record per Eurostoxx 50, Cac 40, Ftse Mib e Ibex. Qualunque cosa succeda, l’azionario europeo sale di questi tempi. Un esempio del livello di euforia rqggiunto è il fatto che l’Eurostoxx 50 è in ipercomprato (RSI 14 daily maggiore di 75) ininterrottamente dal 20 di Febbraio. In meno di 3 mesi ha totalizzato un +10% da inizio anno.

Non che l’euforia si limiti all’azionario. Gli spread del credito scendono senza sosta, nonostante l’enorme ammontare di carta emessa negli ultimi mesi. In pratica gli spread del credito investment grade hanno raggiunto i livelli del 2021, quando lacrescita economica era elevata, ma i tassi erano a zero e lo spread di un titolo costituiva la maggior parte del ritorno dell’investimento. Chapeau.

Ma sensazionale è anche la performance degli spread periferici, a cominciare dal più famoso, quello Bund BTP.

Oggi il movimento è stato abbastanza impressionante con il rendimento del BTP in grado di andare in controtendenza rispetto al resto degli emittenti, ed in particolare del Bund, che ha visto aumenti dei rendimenti di circa 4 bps su tutta la curva. Il risultato è un movimento praticamente asintotico verticale al ribasso dello spread, come si nota dal grafico sotto, con punto d’arrivo a 122,per un calo di 5 bp oggi, 9 da venerdì e 32 in un mese.

Ormai mancano solo 22 bps al livello di area 100, minimo storico post crisi, visto l’ultima volta nel 2021 quando i tassi erano negativi e l’ECB comprava . E’ da osservare che il restringimento non è tutta farina del sacco del BTP. Infatti a fronte del suo rally, abbiamo un bund che è andato deprezzandosi.

In altre parole se il BTP ha fatto una performance robusta contro swap Euro, ovvero il tasso di interesse fisso a 10 anni benchmark per tutta Eurozone, il Bund ha visto il suo rendimento convergere, grazie alla progressiva perdita del suo premio di safe heaven asset in quantità scarsa, accumulato nel 2022.

Il fenomeno si nota bene guardando questi indici che sottraggono il rendimento implicito nei futures obbligazionari con il tasso swap. Dal grafico sotto si vede bene come il Bund abbia visto calare il suo premio di rendimento rispetto allo swap (tasso di matrice bancaria) a meno di 30 bps, dai 100 a cui lo aveva spedito la risk aversion, mentre il BTP abbia visto calare il suo sconto a 90 bps.

In pratica, il calo di 90 bps dello spread dai massimi di novembre proviene per 60 bps dal rally del btp e per 30 dal deprezzamento del Bund contro Swap.

Detto questo, considerando che il Bund resta il safe heaven bond dell’Eurozona, la performance del BTP contro di lui resta interamente una funzione di domanda, che in questa fase è eccezionale.

Tra i driver di questo rally vengono citati i soliti sospetti:

** Istituzionali che vogliono bloccare questi rendimenti in vista di tassi in calo dei tassi, visto che le banche centrali taglieranno

** Investitori retail che fanno incetta di BTP

** FOMO (Fear of missing out) ovvero operatori che si accodano al rally per paura di restare fuori

** Hedge Funds che si erano messi corti, immaginando un impatto da deficit, issuance, economia debole e altri rischi.

Probabilmente dietro il rally vi è una commistione di queste cause, alcune di breve (stops) altre di medio periodo. E’ difficile immaginare quando questo movimento possa incontrare un ostacolo, e su che livello. Quello che si può dire è che su questi livelli sembra che questo mercato (come altri) stia scontando il migliore dei mondi possibili. In realtà, come accennato i giorni scorsi, nei prossimi mesi la carta italiana potrebbe vedere l’impatto di:

** Issuance elevata, e potenzialmente fabbisogno in crescita, a causa del deficit rivisto massicciamente al rialzo

** Elezioni Europee, con il rischio di una forte affermazione di formazioni di destra/sovraniste. Questo può implicare meno spinta verso emissioni comuni, mutual support, forme di condivisione del debito etc. Nel mentre, fino alle urne, campagne elettorali aggressive contro l’EU.

** Dopo le elezioni, comunque una procedura di infrazione per deficit eccessivo da parte dell’EU da gestire

** in autunno difficoltà nella strutturazione della legge di bilancio, che in teoria dovrà contenere il deficit.

** Elezioni Presidenziali USA, con la possibilità che alla Casa bianca Vada Trump, con il suo carico di anti globalizzazione, America First, e minacce di abbandono della Nato se gli alleati non contribuiscono alla spesa.

Come accennato ieri, nulla di immediato, ma nemmeno troppo lontano. Infine, i livelli attuali implicano un deciso ottimismo sull’economia, che non può essere dato per garantito.

Per il momento però, il movimento è sublime.

Il quadro su cambi e commodities è rimasto quello del mattino, illustrato sopra. A un’ora dalla chiusura, Wall Street ancora non ha deciso la direzione, con l’S&P 500 quasi sullo zero spaccato.

Italiano

Italiano English

English