Ieri sera (giovedì) Wall Street poi ha recuperato con forza, chiudendo in buon guadagno, e ritracciando gran parte delle perdite post FOMC, grazie apparentemente a un mix di dati buoni (ISM), risultati buoni, e indiscrezioni, che io non ho colto, di trattative per la pace tra Israele e Hamas, che hanno pesato anche sul petrolio. Il settore bancario (-1.38%) e quello delle banche regionali (ETF -3.12%, -9% in 2 sedute) sono rimasti in negativo, anche se distanti dai minimi di seduta. Il mood azionario si sarà anche giovato del calo dei rendimenti, favorito dalla iniziale risk aversion, e poi rientrato solo in parte, con il 10 anni Treasury calato di 3 bps a 3.88%. Più stabile il 2 anni, a 4.2% tenuto a bada dagli ammonimenti di Powell sul improbabilità di un taglio al FOMC di marzo, che comunque il mercato scontava stamattina ancora ad un 35% di probabilità, conservando la convinzione che nelle prossime settimane le evidenze di questa necessità possano diventare sufficienti per la Fed. Niente male come scenario, considerando che ieri è uscita la nuova proiezione del modello GDP Now della Fed di Atlanta ( link ), e il GDP del primo trimestre del 2024 viene per ora indicato al 4.2% annualizzato. E’ molto presto, ma certo 5/6 tagli dei tassi (su 7 FOMC restanti) con un economia del genere richiedono un inflazione che va sotto il target a mio parere. Certo, lo shelter che pesa oltre il 30% del CPI (ma meno nel PCE) e il suo rientro causerà pressioni ribassiste sul dato. Ma quel ribasso gli americano lo hanno già sperimentato, perchè l’OER è lagging, e il costo degli affitti (che comunque non è il 30% della spesa perchè chi ha casa non lo paga) è già calato.

Dopo la chiusura, delle 3 “Magnificent” rimanenti, 2 hanno spaccato e una ha fatto flop. Cominciando dall’ultima, Apple ha deluso con una guidance debole su iphone e vendite in Cina in calo ( link ). Amazon invece ha riportato bene con revenues molto forti, al solito ( link ). E infine Meta ha spaccato di brutto e annunciato dividendo ( link ). Il titolo ha fatto +16% in aftermarket, a nuovi massimi storici.

L’epopea di Meta mi ricorda un libro che avevo letto, The little book that beats the market di Joel Greenblatt in cui l’autore mostra l’efficacia di un suo metodo di value investing ( link wikipedia) assai semplificato. All’inizio del libro vi è una considerazione che mi ha colpito. Il mercato [va considerato] come un pazzo. Un pazzo che ti vende o ti compra le stesse grandi aziende, gestite dagli stessi amministratori, a prezzi totalmente diversi nel corso dell’anno. Eppure il loro valore non fluttua così tanto (o quanto meno lo fa raramente, con le large caps).

Meta è perfetta per un esempio di questo comportamento. Quotava 350$ all’inizio del 2022, coda dell’euforia covid. A inizio novembre 2022 quotava 90$ e la narrativa parlava di Facebook obsoleto, accessi al social in calo e investimenti errati nel metaverso. Ha chiuso il 2022 a 120$. Ha terminato, il 2023 a 350$. Nel 2024 è già su del 35% a 475$.

Semplicistico? Può darsi. Ma di sicuro a fine 2022 il mercato te la stava regalando. Quanto a comprarla su questi livelli, vedremo, ma una performance “simil 2023” non appare probabile.

Il punto di MR Greenblatt è comunque sacrosanto. Mr Market è pazzo. Attribuisce alla stessa cosa valori distantissimi tra loro nello spazio di trimestri.

La seduta asiatica ha nuovamente visto il China Complex soffrire, più le “A” shares che le “H” shares e Hong Kong. Tra l’altro queste performance sono evidentemente il risultato di interventi dei veicoli governativi, se è vero che lo Shanghai Composite perdeva quasi il 4% a 2 ore dalla campana. Per il resto, le news sono sempre le solite. Vedremo Lunedi il dato di PMI Services di S&P Global cosa dice.

** CHINA URGES STATE COS TO STEP UP EQUITY INVESTMENT IN NEW FIRMS – BBG

** More monetary easing can be expected from China including possibilities of rate cut, Shanghai Securities News says in a report Friday, citing analysts.

** Former China central bank Governor Yi Gang urges increase in flow from sources such as insurance funds, pensions and corporate annuities to boost capital investment, according to an article in official paper

Degli altri indici, super Corea (+2.8%, +5.5% sulla settimana)) grazie a aspettative di revisione della corporate guidance a favore di maggiori ritorni per azionisti. Degli altri mercati, molto buona la performance di Sydney e,discrete da parte di Mumbai, Taiwan, Tokyo e Jakarta. invariato Vietnam.

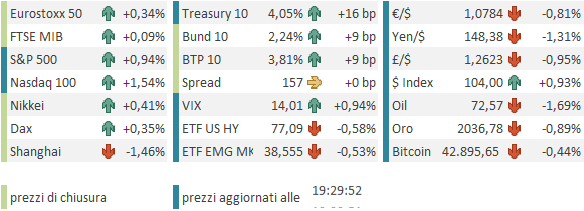

La seduta europea ha fattorizzato la salita di Wall Street ieri sera, incrementata dai risultati di Meta e Amazon. Gli indici hanno mostrato un po’ di nervosismo in apertura, per poi assestarsi su progressi decenti, mentre i rendimenti hanno fatto un rimbalzo, poichè ieri avevano chiuso quasi nel pieno del flight to quality USA per via delle banche regionali.

La mattinata è passata in attesa dei dati USA, con la sola produzione industriale francese di dicembre sul fronte macro, positiva e migliore delle attese, ma insufficiente a distrarre.

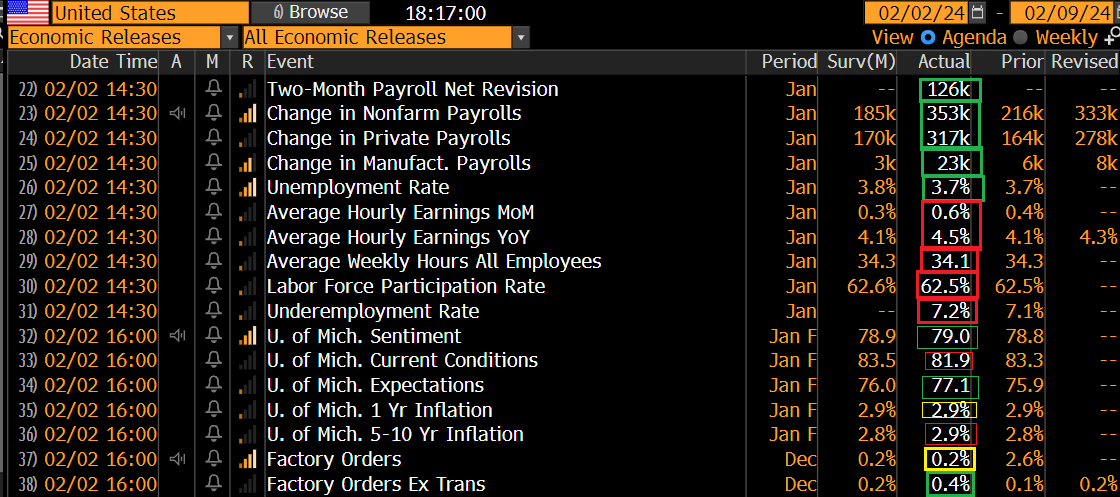

Alle 14.30 il terremoto. Il labour market report pubblicato non ha nulla a che vedere con quanto era ipotizzabile sulla base delle evidenze.

La creazione di posti di lavoro, comprese le revisioni ai 2 mesi precedenti, è da boom. Sorprese al rialzo anche da salari orari, e disoccupazione di nuovo sui minimi completano il quadro, nel quale il calo delle ore lavorate è solo in piccolo neo.

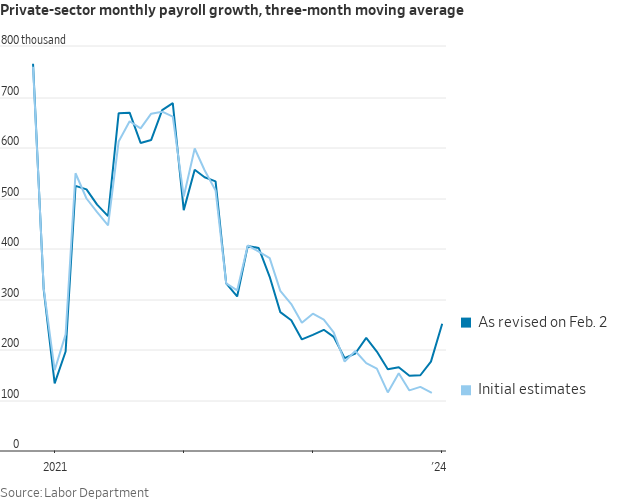

Questo report cambia faccia alla traiettoria della creazione di posti di lavoro degli ultimi 3 mesi come mostra questo grafico postato dal Fed Watcher del WSJ Timiraos

Questo dato non ha praticamente punti deboli, e non è certo coerente con un indebolimento del mercato del lavoro, e quindi di consumi ed economia.

Detto ciò, cominciamo con l’osservare che la forza dei numeri è un po’ sospetta.

1) E’ gennaio, e sappiamo che le destagionalizzazioni fanno brutti scherzi in questo periodo. E le revisioni cambiano spesso i dati, come hanno fatto oggi in meglio e a dicembre in peggio.

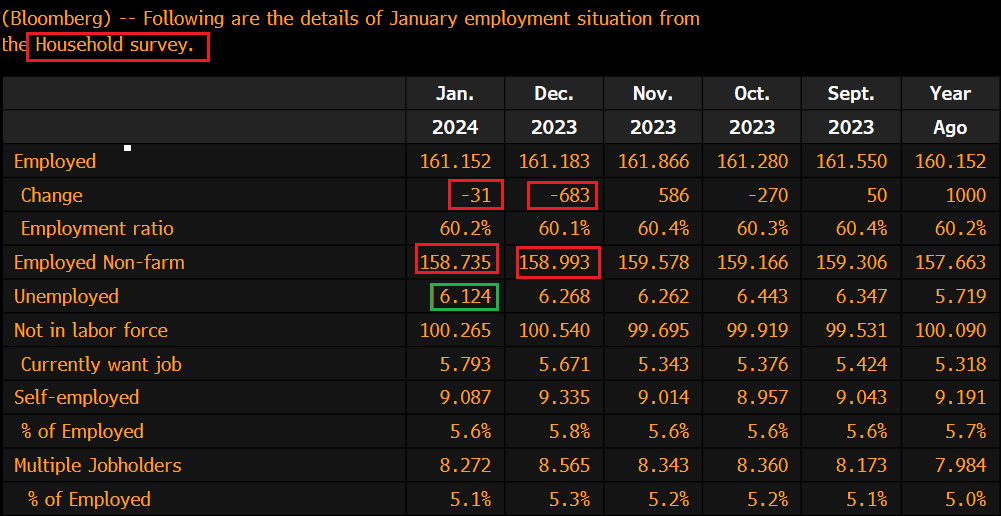

2) La Household Survey ha toni completamente opposti. Ha segnalato la perdita di 31.000 posti, dopo i 683.000 cancellati a dicembre. Sembra molto troppo pessimista. Però la Establishment Survey sembra troppo ottimista. La disoccupazione è scesa perchè è calata di più la forza lavoro, e quindi i disoccupati, che sono la differenza, sono calati (vedi schema sotto.

3) il report sopra è totalmente in antitesi con l’ADP survey, i sottoindici sul employment degli ISM e delle survey regionali, il Beige Book della Fed, e altri indicatori soft. Detto questo, è coerente con il miglioramento della percezione del mercato del lavoro dalla Consumer Confidence, ed indirettamente con la tenuta dei consumi degli ultimi mesi.

Quindi, che fare con questi numeri?

L’indicazione che ne traggo personalmente è la seguente: il mercato del lavoro USA resta robusto. Ma, quanto robusto sia, è impossibile dirlo, sulla base delle indicazioni contrastanti e irregolari che abbiamo in mano.

E quanto dico irregolari, intendo che nei numeri recenti, negli USA come altrove, abbiamo davvero situazioni incongruenti. Un esempio lampante sono le survey sul manifatturiero USA: quelle regionali sono state un disastro a gennaio mentre l’ISM manufacturing, che dovrebbe essere la sintesi, ha mostrato un solido miglioramento (linea tratteggiata) quasi che le aziende dicessero alle Fed una cosa e all’ISM un altra.

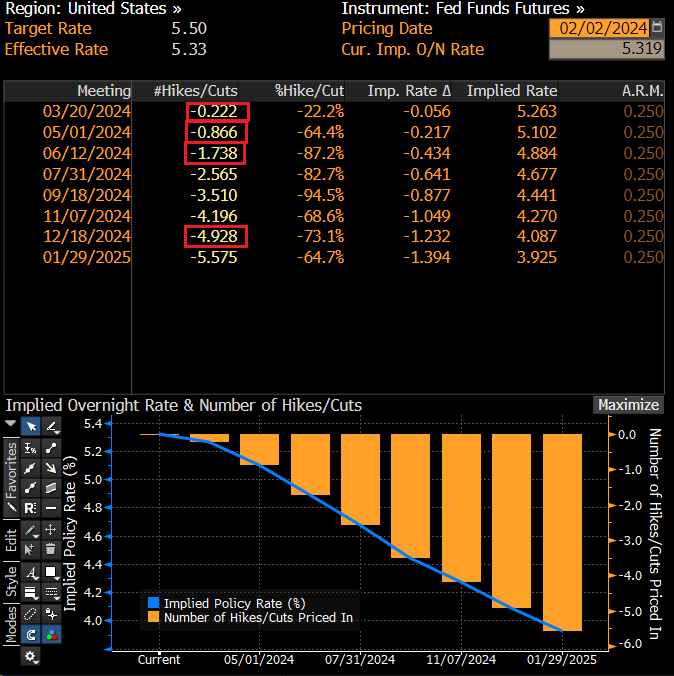

Detto questo, pur mettendo una solida tara a questi numeri, resta il fatto che non sono minimamente coerenti con una Fed che taglia i tassi a marzo, e li taglia 6 volte nel 2024. Perchè mai dovrebbe farlo, con questi dati in mano, l’economia USA che entra nell’anno con un tasso di crescita sorprendente forte, e la possibilità di pressioni salariali?

A differenza di ieri, quando, con l’aiuto delle banche regionali, numeri forti erano stati snobbati, questo blockbuster ha pestato duro sul fixed income USA. I rendimenti hanno preso a salire a doppia cifra senza più guardarsi indietro, e raggiungendo i 20 bps di incremento dal 2 al 5 anni e 15/17 sul 10 anni. Il Dollaro ha recuperato rapidamente, e con gli interessi, la discesa di ieri e chiude la seduta europea sotto 1.08 vs € e in progresso di un 1% come Dollar Index. L’azionario ha oscillato un po’, ma poi al momento, aiutato dal +22% di Meta e dal +8% di Amazon, sembra vedere il bicchiere mezzo pieno, ovvero da più peso ai dati macro positivi che al rialzo dei rendimenti. Solo il Russell 2000 small caps accusa, andando in totale controtendenza.

L’impatto dei numeri è arrivato, quanto mai forte, anche sui mercati europei. I tassi sono saliti con forza, l’€ si è sciolto. Ma l’azionario ha faticato a seguire Wall Street, chiudendo con progressi inferiori a quelli mostrati in mattinata. D’altronde non dispone ne delle Magnificent seven ne della forza dell’economia USA (se non indirettamente), mentre i rialzi dei rendimenti in simpatia con gli USA lo impattano eccome.

Già, perchè i rendmenti Eurozone non salgono come quelli USA, ma comunque balzano di 9/10 bps sulle curve. Vittime del rimbalzo dei rendimenti sono anche le commodities, e in particolare i preziosi, con l’oil che cala forte a sua volta.

Dopo la chiusura europea Wall Street ha accelerato al rialzo. L’S&P 500 sente palesemente il campo gravitazionale di quota 5.000 dalla quale dista ormai solo un punto percentuale. Il buonsenso vorrebbe che ci arrivasse, per poi prendersi almeno una pausa meritata, in particolare se andiamo verso una fase in cui i bonds sputano un po’ dei rialzi scontati aggressivamente nell’ultimo paio di mesi. Come si vede dalla price action odierna, la narrativa comincia a fare acqua e la correlazione negativa tra bonds e Equity si sta lentamente ripristinando. Treasury in rialzo da qui in avanti dovrebbero richiedere dati macro brutti e azionario debole. Con numeri come quello di oggi a mio parere la strada è segnata. Alla fine, anche dopo il robusto repricing di oggi, la Fed Fund Strip continua a scontare un 20% abbondante di probabilità di taglio a marzo, quasi certezza entro il primo maggio, quasi 2 tagli entro giugno e 5 nel 2024. Se l’economia non rallenta, non succederà.

Italiano

Italiano English

English