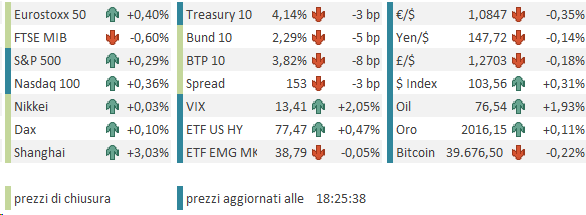

Quarto massimo storico di seguito per Wall Street ieri sera (mercoledì) e quinta seduta positiva di seguito per l’S&P 500 (+0.08%). Peraltro, l’indice aveva accumulato a metà seduta un progresso dello 0.8% che è stato in gran parte ritracciato nelle ultime 3 ore di contrattazione.

Apparentemente il ritracciamento è coinciso con una pessima asta di 5 anni treasury, terminata con domanda bassa e rendimenti 2 bps sopra quelli di secondario. Questo fattore ha portato i rendimenti USA, che già avevano cancellato i cali in seguito alla pubblicazione dei PMI preliminari di gennaio, a salire significativamente (10 anni +5 bps al 4.18%) cosa che ha evidentemente ostacolato il sentiment. Non a caso il Russell 2.000, l’indice percepito come più “rate sensitive” ha ceduto lo 0.73%, mentre è stato il Nasdaq 100 (+0.55%) trainato dalle Faang Stocks (+ 1.8%) a mantenere in marginale positivo l’indice generale.

Infatti ieri solo il 24% delle aziende dell’S&P 500 ha avuto performance positiva, e l’S&P 500 equal weighted ha ceduto significativamente (-0.54%). Da inizio anno il differenziale di performance tra S&P 500 e il suo omologo Equal Weighted è di 3.4% con il secondo ancora negativo da inizio anno. In altre parole le Faang stocks o la categoria quasi equivalente delle “magnificent seven” continuano a trainare gli indici generali anche in quest’inizio del 2024, con tutto il resto che in varia misura sottoperforma. In quest’ultima fase è presumibilmente un effetto delle trimestrali: a ieri avevamo avuto solo Netflix tra le FAANG, ma la trimestrale di ASML ha contagiato i semiconduttori e in particolare Nvidia (+2.5%) e Siemens e SAP hanno aiutato, il tech in generale.

Parlando di trimestrali di FAANG stocks, quella di Tesla ( link ) di ieri sera a mercati chiusi non ha portato altrettanto bene al settore. EPS, fatturato e margini sono terminati tutti sotto attese e Musk ha ammonito che i volumi di vendita per il 2024 potrebbero essere assai inferiori a quelli del 2023. Il titolo ha ceduto l’8% in after market.

Un altra notizia di ieri sera è che la Fed ha confermato la chiusura a metà marzo della finestra di finanziamento aperta a marzo scorso per permettere alle banche regionali di rifinanziare gli asset, la famosa Bank Term Funding Program . Non solo, ha alzato il costo di finanziamento al livello di remunerazione delle riserve ( link Fed Raises Rate on Emergency Loan Program to Stop Arbitrage ). Questo perchè la finestra, da misura di emergenza, era diventata una fonte di arbitraggi, visto che il tasso era legato allo swap a 1 anno, calato quando la curva ha iniziato a scontare tagli. Era comunque atteso.

La seduta asiatica ha visto un ulteriore corposo recupero del China Complex, in media oltre +2% sui vari indici. Il catalyst del movimento sembra essere ancora il taglio alla riserva obbligatoria bancaria operato ieri (operativo dal 4 febbraio) diventato noto troppo tardi per esplicare interamente gli effetti sui mercati.

In termini di misure, oggi è stato annunciato un allargamento delle modalità di uso del Commercial property loans ai developers: gli utilizzi non dovranno essere più legati direttamente agli asset dati in garanzia ( link China widens commercial property loan uses to ease liquidity ).

Un’altra misura minore per venire incontro all’immobiliare.

Il resto degli indici dell’area è stato contrastato. Bene Taiwan, Sydney, invariate Tokyo e Seul, moderatamente negative Vietnam e Mumbai.

Sul fronte macro poche novità nell’area, dal tono discreto. GDP Corea del quarto trimestre leggermente meglio delle attese e bilancia commerciale Hong Kong di dicembre assai meglio del previsto, soprattutto import.

La seduta europea è partita con un tono consolidativo, principalmente per il fatto che i rendimenti Eurozone hanno fatto catch up coi rialzi di quelli USA di ieri sera post asta, e poi Tesla ha un po’ contribuito al mood.

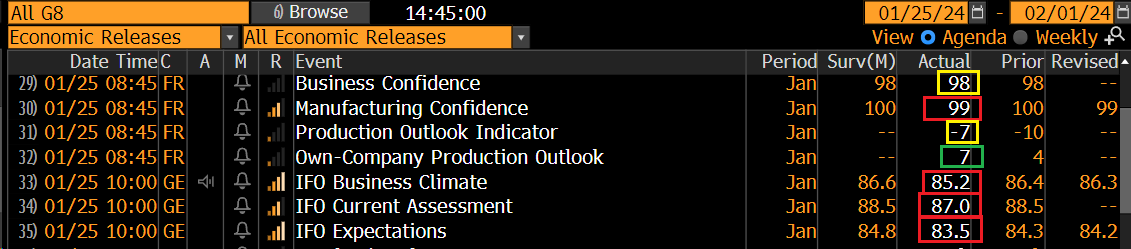

Sul fronte dati oggi ancora survey di attività e/o sentiment più o meno rilevanti.

La Business, manufacturing confidence in Francia è restata abbastanza stabile. Un po’ meglio gli outlook sulla produzione. Il valore segnaletico di questa roba è scarso.

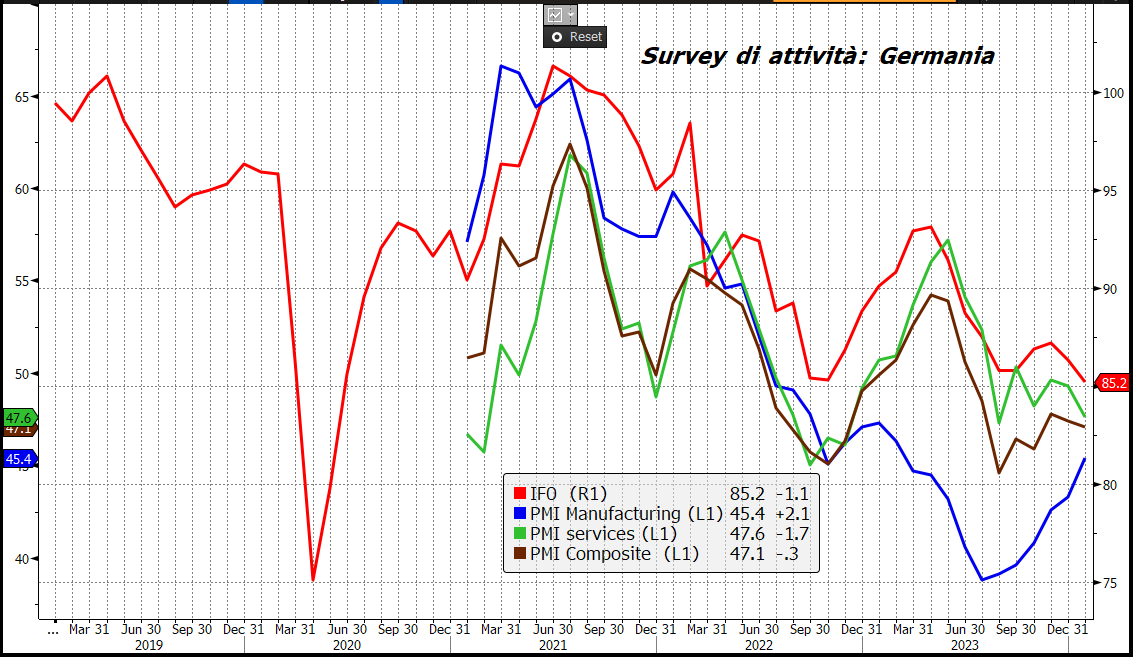

L’IFO tedesco di gennaio ha sorpreso in negativo, mostrando un calo di oltre un punto, vs attese di marginale miglioramento che forse dopo i PMI di ieri sembravano un po’ ottimistiche.

Il messaggio del report è, a margine, più negativo, se non altro perchè l’IFO ha “matchato” il minimo post Covid, segnato a ottobre 2022 mentre invece i PMI tedeschi no (Occhio che le scale tra IFO e PMI non coincidono).

In passato si era usi considerare più affidabile l’IFO, che intervista migliaia di aziende, rispetto a PMI che ne sentono centinaia. Per questo motivo il dato è anche però meno volatile, e meno capace di individuare i punti di svolta. Infine, si sentiva maggiormente l’influsso dello stato dell’economia cinese. Dopo l’opacizzazione delle survey, è difficile affidarsi a queste regole. Ma l’IFO resta forse più efficiente di dei PMI per l’economia tedesca.

Comunque sia, nei dettagli, si nota un comportamento analogo a quello dei PMI, con un moderato miglioramento del manifatturiero e un significativo deterioramento dei servizi. Piuttosto male anche Trade, e Construction in pesante recessione.

La reazione dei mercati è stata modesta, essendo il focus stabilmente puntato su ECB meeting e sui rilevanti dati USA del pomeriggio.

Alle 14.15, la comunicazione dei tassi ECB (ovviamente lasciati invariati) e la pubblicazione dello statement i cui punti principali sono i seguenti

** L’inflazione mantiene il trend di rientro, grazie al tightening della politica monetaria che si sta trasmettendo all’economia.

** I tassi permangono a livelli tali da garantire, se mantenuti sufficientemente a lungo il rientro dell’inflazione al target.

** Il Governing Concil mantiene un approccio data dependant. Non vi sono stati nello statement riferimenti ad un pricing troppo aggressivo del mercato.

Nulla di rivoluzionario, ma forse il mercato dei tassi era preoccupato di qualcosa di più aggressivo. Non a caso era andato incontro al meeting coi rendimenti core praticamente sui massimi dell’anno.

Nella conferenza stampa la Lagarde ha dichiarato che l’economia continentale è debole e nel quarto trimestre 2023 è stata probabilmente in stagnazione, ma alcuni indicatori prospettici mostrano un possibile rimbalzo più avanti nell’anno. Sull’inflazione ha mostrato soddisfazione per il calo pur rilevando che in gran parte sono effetti base. Sono più ottimisti, ma non perdono d’occhio fattori come la crisi del mar Rosso e l’Energia.

Di fronte alle numerose domande su quando intendono iniziare a tagliare, se è possibile ad aprile etc la Lagarde ha ribadito che secondo loro è presto per parlare di tagli, ma non possono prendere impegni fino ad Aprile altrimenti non sarebbe più un approccio “data dependant”. In effetti è un atteggiamento abbastanza fatalista nei confronti di quello che sconta il mercato.

In generale poche novità, ma un approccio morbido e possibilista.

Così il mercato dei tassi ha accentuato il sollievo, con cali dei tassi di 9/10 bps sulle parti brevi delle curve, e di 6/7bps sui 10 anni. Ma soprattutto, la probabilità di un taglio dei tassi ad Aprile è passata da circa 49% di ieri sera a circa 89% del post conference. Ovviamente l’€ ha perso il supporto guadagnato in questi giorni.

Detto dell’ECB, resta da commentare la valanga di dati USA di oggi.

Il GDP USA del quarto trimestre del 2023 alla prima stima ha sorpreso parecchio in positivo un consenso che vedeva un bel rallentamento dall’exploit del terzo trimestre. Detto questo, bisogna rilevare che il grosso della sorpresa è dovuto ad un contributo delle scorte ancora molto robusto (+0.7%), come si nota anche dalle sorprese positive su scorte retail e all’ingrosso di dicembre. Anche il contributo dei consumi è stato un po’ sopra le attese e ha contribuito in positivo, ma meno. I prezzi si sono rivelati più bassi delle attese nel PCE headline, ma quello core è uscito in linea con le attese.

In generale un report robusto, ma non come mostra il singolo numero in quanto i) sono 2 trimestri che le scorte crescono forte, e presto o tardi dovranno essere smaltite e ii) i consumi restano l’unico driver forte del GDP, ma il saving rate continua a calare, e a medio termine il progressivo deterioramento della domanda di lavoro dovrà incidere sulla funzione di spesa dei consumatori.

Detto questo, al momento l’economia rispecchia praticamente il migliore degli scenari possibili per la Fed, con il PCE che è tornato al 2% su scala trimestrale annualizzata e economia che corre oltre il 2% annualizzato. Resta da vedere se il calo dell’inflazione non contiene i germi di un rallentamento macro, senza il quale, a mio parere, il CPI è destinato a rimbalzare. Ma il quadro statico è confortante.

I durable goods orders sono risultati peggio delle attese a dicembre ma il dato core ha invece fatto meglio e le revisioni sono positive.

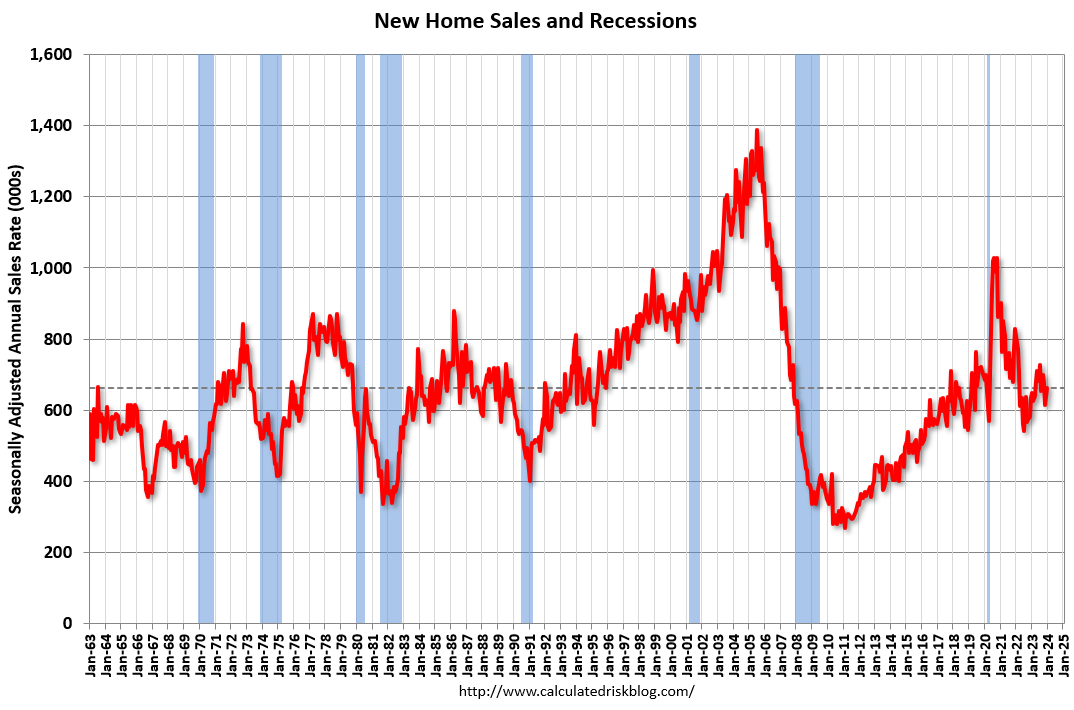

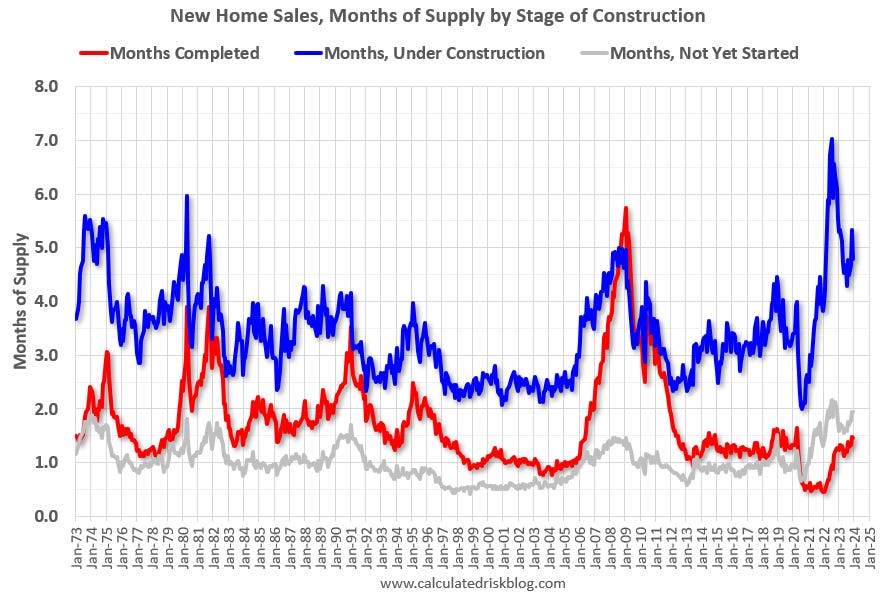

Lo stesso per le New Home sales di dicembre che hanno sorpreso in positivo, recuperando interamente, grazie alle revisioni, il drop di novembre. Detto questo, il grafico di lungo periodo (courtesy of Calculated Risk) mostra chiaramente la situazione: il livello resta vicino alla media storica, in netto calo rispetto al boom Covid.

Per i noti motivi, la situazione sul mercato delle case nuove è molto meno negativa che su quelle di seconda mano, le cui vendite si stanno riprendendo dai minimi trentennali. Detto questo, le scorte di case, tenendo conto di quelle completate, quelle in costruzione e quelle autorizzate, stanno salendo ed è possibile che questo abbia un effetto calmierante su prezzi e attività nei prossimi trimestri.

I Sussidi di disoccupazione settimanali hanno sorpreso solidamente in positivo, anche come monte percettori. Vale quanto detto la scorsa settimana per il numero bassissimo: le destagionalizzazioni di gennaio sono difficili.

Infine il Kansas Fed Manufacturing ha deluso tornando verso i minimi del 2023, in linea con le altre survey regionali viste finora. Resta un po’ un conundrum questo delle survey regionali. Vedremo gli ISM

Venendo alla reazione sui mercati, il mercato dei tassi USA ha dato evidentemente più peso ai dati di PCE, e ai punti deboli del GDP (e forse alla Kansas Fed) anche se il movimento è stato anche favorito dalla reazione dei tassi europei all’ECB.

L’azionario ha ringraziato: infatti quello Eurozone ha invertito la direzione (almeno per quanto riguarda l’Eurostoxx 50 e il Dax, mentre Ibex e FTSE Mib hanno solo ridotto le perdite. E Wall Street è partita al rialzo trainata dal Small Caps e tech, nonostante il -10% di Tesla.

Le chiusure europee vedono nuovi massimi per l’Eurostoxx 50 e Dax. Meno brillanti Milano e Madrid che oggi soffrono la reazione tiepida del settore bancario ai tassi in calo e alcune defaillance di blue chips (a Piazza Affari le auto con Ferrari e Stellantis ad esempio). Modesto assestamento per i bonds dai massimi di seduta ma cali sempre consistenti dei rendimenti e BTP ancora in outperformance. L’€ patisce il rientro delle attese sui tassi, e le Commodity la forza del Dollaro.

Italiano

Italiano English

English