NB Lampi salta un uscita e torna mercoledì 25 Maggio

Il rally finale a Wall Street nell’ultima ora e mezzo della seduta di Venerdì sera ha ridato al quadro tecnico un sentore di bottom di breve. L’S&P 500 ha chiuso in progresso di 0.01%, ma a metà seduta cedeva oltre il 2%. Il Nasdaq 100 ha chiuso comunque in calo (-0.34%) ma a tratti perdeva oltre il 3%. Il recupero non ha impedito a Wall Street di marcare la settima settimana di calo di seguito (Vedi pezzo di venerdì per un po’ di contesto – link ). Ma la candela di venerdì propone un segnale di inversione di breve, da confermare oggi con un ulteriore recupero in chiusura. Vedremo.

La seduta asiatica ha avuto un tono decisamente contrastato. Tra le principali piazze, Tokyo ha chiuso con buoni progressi, Shanghai, Taiwan, Sydney, Seul hanno chiuso marginalmente positive o invariate, mentre Shenzen, Hong Kong, HSCEI, Vietnam, India e Indonesi hanno ceduto. I futures USA hanno accumulato però ulteriori progressi.

A penalizzare le “H” shares cinesi e Shenzen, l’aumento dei casi Covid a Pechino, che ha prodotto ulteriori misure di contenimento ( link ). Le autorità cercano di mostrare confidence e attenuare la rigidità dell’approccio.

**CHINA SAYS COVID SITUATION IN STEADY DECLINE RECENTLY

**CHINA NATIONAL HEALTH COMMISSION OFFICIAL LEI ZHENGLONG SPEAKS – BBG

** Beijing mulls reducing hotel quarantine to one week for international travellers with 7+7 policy, sources say link

In compenso i dati di import export dei primi 20 giorni di Maggio in Sud Corea, una volta aggiustati per i 2 giorni lavorativi in più, mostrano un rallentamento che riflette, secondo il Korea Institute for Industrial Economics, i lockdown in Cina. Credo che in breve vedremo questi segni anche in Eurozone.

In Giappone il Premier Kishida è tornato a lamentarsi dell’instabilità dello Yen, e ha dichiarato che con i prezzi delle commodity così forti serve una divisa non troppo debole ( link ). Nikkei Asia osserva che l’inflazione rampante potrebbe diventare un problema politico per Kishida in vista delle elezioni per la camera alta quest’estate. Vuoi vedere che anche la Boj cambierà un po’ tono?

Tornano ad alzarsi i toni tra USA e Cina su Taiwan, con un botta e risposta tra Biden e il portavoce del Ministero degli Esteri cinese Wang.

*BIDEN: POLICY TOWARD TAIWAN HAS NOT CHANGED AT ALL – BBG

*BIDEN: NO UNILATERAL CHANGE TO THAT STATUS QUO ON TAIWAN

*BIDEN SAYS `YES’ WHEN ASKED IF WILLING TO DEFEND TAIWAN

*CHINA DEPLORES, REJECTS US COMMENTS ON TAIWAN, WANG SAYS – BBG

*US IS PLAYING WITH FIRE ON TAIWAN ISSUE, WANG SAYS

*CHINA HAS NO ROOM FOR CONCESSION ON TAIWAN ISSUE: WANG

Più supportiva del sentiment è stata la conferma che Biden sta considerando seriamente di togliere alcuni dazi a merci cinesi per levare pressione ai prezzi.

*BIDEN: WILL DISCUSS CHINA TARIFFS WITH YELLEN ON RETURN TO US – BBG *BIDEN: CHINA TARIFFS IMPOSED BY TRUMP UNDER CONSIDERATION

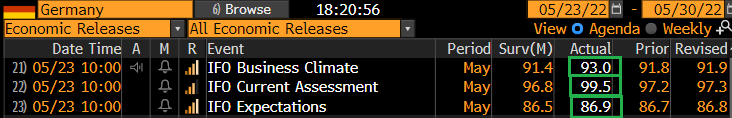

L’apertura europea ha visto gli indici mettere da subito a segno performance discrete, in reazione al recupero di Wall Street venerdì sera, ma anche la discreta vena dei futures stanotte. Alle 10, l’IFO tedesco di maggio ha sorpreso in positivo, anche se la forza è interamente dovuta alla componente coincidente, mentre le aspettative sono rimaste più o meno stabili sui livelli di aprile.

Vedremo se domani i PMI flash di maggio confermeranno questo quadro tutto sommato positivo, viste le circostanze, per l’economia tedesca ed europea. Finora l’economia Eurozone ha tenuto sorprendentemente bene di fronte agli ostacoli della guerra, e dell’inflazione galoppante.

Sembra però che l’ostacolo costituito dall’inasprimento della politica monetaria sia sul punto di accentuarsi. In mattinata sul sito dell’ECB è comparso un Blog ( link ) vergato dalla Lagarde in cui la Presidente della Banca Centrale Europea ha voluto chiarire il percorso di normalizzazione della politica monetaria che intende intraprendere, alla luce del mutato scenario inflattivo. La Lagarde ha confermato che gli acquisti dell’APP termineranno all’inizio del terzo trimestre, e aggiunto che questo permetterà un rialzo dei tassi a luglio e l’uscita dai tassi negativi entro la fine del terzo trimestre 2022. Dopodichè dipenderà dallo stato dell’economia se decideranno di portarsi in territorio restrittivo o lasceranno i tassi a livello neutrale. Questo lascia il mercato libero di prezzare più per l’anno in corso, ma fissa il minimo a 50 bps di rialzi entro ottobre, a meno di significativi cambi di scenario. Come già detto, sospetto che lo scenario inflattivo sarà più severo in Europa (e UK) che non in US dove non dovremmo essere lontani dal picco. E’ anche vero che contro l’inflazione europea, più determinata da aumento dei costi che da domanda, la politica monetaria può poco. Ma chissà se questo tratterrà il Governing Council da agire. Tra l’altro nel pomeriggio è emerso che i membri più hawkish sono scontenti del percorso illustrato nel blog e vorrebbero che si alzassero i tassi più in fretta.

*LAGARDE RATE-HIKE PLAN IRKS SOME AT ECB WHO WANT FASTER OPTION

L’€, che già puntava sopra 1.06 vs $, ha accelerato al rialzo e toccato i massimi da 4 settimane contro $. Chissà che il massimo segnato dal biglietto verde nei giorni scorsi non costituisca l’inizio di una fase correttiva decente.

La mattinata è trascorsa così, con un sentiment costruttivo, il Dollaro in ritirata su più fronti, i rendimenti in generale rialzo, commodities e preziosi in recupero.

Nel pomeriggio non erano previsti dati in US, a parte il Chicago National Activity Index di aprile, una media di 84 indicatori del mese che ha marginalmente deluso restando però su livelli elevati (0.47 da prec 0.44 e vs stime per 0.5).

L’apertura di Wall Street ha visto qualche sussulto, con in particolare il Nasdaq 100 che ha faticato a mantenersi sopra la pari per la prima parte di seduta. Poi i sentiment ha ripreso la via del rialzo, aiutato anche dai commenti del Ceo di JP Morgan Dimon, che hanno messo le ali ai piedi all’azione, e al settore, riverberando anche in Europa ( link ).

*DIMON: STRONG US ECONOMY WITH STORM CLOUDS THAT `MAY DISSIPATE’

*DIMON: CREDIT LOOKS `REALLY GOOD,’ NEVER SEEN IT THIS GOOD

Gli indici europei hanno chiuso con progressi decisamente buoni (Milano ha avuto l’impatto dello stacco dividendi per parecchie blue chips). In una giornata di rialzo dei rendimenti, chiaramente in reazione al sentiment e anche alle dichiarazioni della Lagarde via Blog, il BTP ha visto lo spread stringere a sorpresa, forse grazie al fatto che il 15 anni BTP sindacato di cui si rumoreggiava da giorni è stato annunciato lasciando saggiamente la size a 5 bln, meno di quanto temesse il mercato.

Sul fronte dati/eventi la settimana prende quota domani con i PMI flash manifatturieri, servizi e composite di maggio. Abbiamo anche il Richmond Fed Manufacturing di maggio. Mercoledì abbiamo i Durable Goods orders di Aprile in US e in serata le minute del FOMC del 4 maggio. In EU abbiamo la GFk consumer confidence tedesca. Giovedì abbiamo la revisione del GDP USa del primo trimestre, i sussidi di disoccupazione settimanali e il Kansas City FED. Venerdì chiudiamo col PCE Deflator di Aprile.

Italiano

Italiano English

English