Alla fine, la pubblicazione delle minute FOMC è apparentemente stata la causa di non pochi brividi per mercati ieri sera. Il testo ha confermato quanto già detto nello statement sulla necessità di ulteriore inasprimento della politica monetaria in seguito ad un miglioramento dell’outlook macro. Oltre a ciò, alcuni partecipanti hanno comunicato di aver già elevato le loro previsioni di crescita rispetto al FOMC di dicembre, ed altri hanno sostenuto che lo scenario macroeconomico presenta dei rischi al rialzo. Sull’inflazione i membri hanno mostrato fiducia crescente di un ritorno al target, mentre un paio si sono detti preoccupati della recente accelerazione. Nel testo ha infine trovato posto una nota di preoccupazione per il possibile emergere di instabilità finanziaria in seguito ad un protratto periodo di crescita sopra il potenziale.

In generale un quadro caratterizzato da un crescente ottimismo, ma senza elementi che indichino chiaramente l’intenzione di incrementare il numero di rialzi previsti per il 2018 (3).

La reazione del mercato è stata inizialmente positiva, con l’azionario in ulteriore rialzo, il dollaro in calo e i tassi stabili. Successivamente, è sembrato che il mercato cambiasse radicalmente lettura: tassi e dollaro hanno ripreso il trend di rialzo, e Wall Street si è inabissata, accumulando rapidamente un 1.7% di discesa, che l’ha portata a chiudere in perdita (-0.55% per l’S&P 500).

Per giustificare l’inversione di tendenza, molti hanno posto l’accento sul fatto che le minute riguardano un meeting avvenuto 20 giorni fà. Nel frattempo abbiamo avuto i famosi salari orari e il CPI sopra attese, e quindi avrebbe senso attendersi un FOMC assai più hawkish il 21 marzo. E’ una spiegazione che mi convince poco: non serve mezz’ora per rendersi conto di una cosa nota come questa. Stesso discorso per la nota sull’instabilità finanziaria.

Sono poi personalmente convinto che le minute vengano modificate per riflettere al meglio la view Fed del momento, e costituire un tool di comunicazione più efficace. Ne consegue che quel tipo di dietrologia è fuori luogo, anche se il mercato può comunque dedicarvisi.

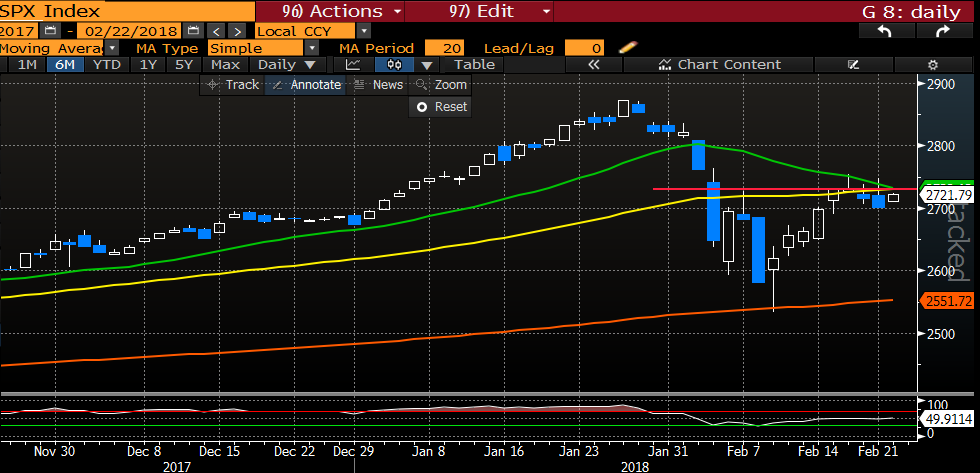

A mio modo di vedere, dietro alla brusca price action di ieri vi è, oltre a minute tendenzialmente hawkish, null’altro che l’infrangersi dell’indice contro un livello che lo ha già respinto diverse volte negli ultimi giorni. Trattasi di 2730, massimo toccato dal primo rimbalzo e rimasto inviolato in chiusura nelle ultime sedute.

Tra l’altro, il livello coincide con la media mobile a 50 giorni, violentemente bucata il 5 febbraio. Il quadro tecnico ci fornisce quindi anche una chiave di lettura per le prossime sedute: finchè restiamo sotto questa resistenza, un test dei minimi (e della media mobile a 200 giorni) resta una seria possibilità. Se l’indice riesce a superarla in chiusura, il quadro diventa favorevole ad un test dei massimi.

.La seduta asiatica non ha gradito ne il tono vagamente restrittivo delle minute, ne la discesa finale di Wall Street. I principali indici hanno mostrato cali, ad eccezione di Shanghai, al rientro da 5 sedute di chiusura, il cui catch up non ha apparentemente risentito ne del generale clima opaco, ne del ritracciamento delle “H” shares.

Dalla chiusura europea di ieri sera, l’S&P 500 si era perso l’1.3% per cui l’apertura degli indici continentali, giù di poco meno di un punto, non è stata nemmeno male. Sicuramente l’€ debole ha costituito un fattore a supporto. A disturbare ulteriormente il clima è intervenuto alle 10.00 l’ IFO tedesco di Febbraio (115.4 da 117.6 e vs attese per 117), recante un calo anche superiore al PMI manifatturiero tedesco pubblicato ieri. Vale quanto osservato ieri sul livello assoluto (la componente coincidente resta vicina al massimo storico segnato a gennaio scorso), a cui possiamo aggiungere la considerazione che € forte e turbolenze di mercato possono aver depresso le aspettative, il cui calo è risultato più marcato.

Comunque sia, sul dato il mercato ha segnato i minimi di seduta, per poi iniziare una graduale ripresa.

Nel pomeriggio, complici dati discreti in US (Jobless claims ai minimi storici e leading index di gennaio in salita sopra attese) Wall Street è sembrata aver recuperato il buonumore e ciò ha dato una sferzata al sentiment. L’impatto sull’azionario continentale è stato però un po’ attutito dalla correzione del dollaro, che ha interessato i principali cross (tranne un $ Canada zavorrato da retail sales gennaio orrende), e ha visto l’€ recuperare agevolmente quota 1.23.

Per giustificare il movimento si è guardato ai contenuti delle minute ECB, ma in realtà non è emerso granchè di nuovo e/o interessante sul fronte cambio. E poi il movimento è da imputare maggiormente al dollaro, che a sua volta può aver risentito dell’approccio alla resistenza in area 90.40 di Dollar index, dopo 4 sedute a fila senza cali.

Sul fronte cambi, il prossimo evento su cui il mercato è focalizzato è l’ audizione di Powell mercoledi prossimo al Congresso, la prima occasione per farsi un idea delle view del nuovo Presidente FED. Fino ad allora i principali cross potrebbero rendersi protagonisti di un range trading nervoso.

La verve di Wall Street ha condotto l’azionario europeo a recuperare grossomodo tutte le perdite. Fanno eccezione Londra, depressa dal brutto dato di GDP del quarto trimestre, e MIlano, gratificata da un commento negativo di Juncker (“sono preoccupato delle elezioni italiane, dobbiamo prepararci al caso peggiore, ovvero l’assenza di un governo operativo”), che ha accentuato le pressioni ribassiste anche sul BTP, in una giornata di recupero per i bonds europei core.

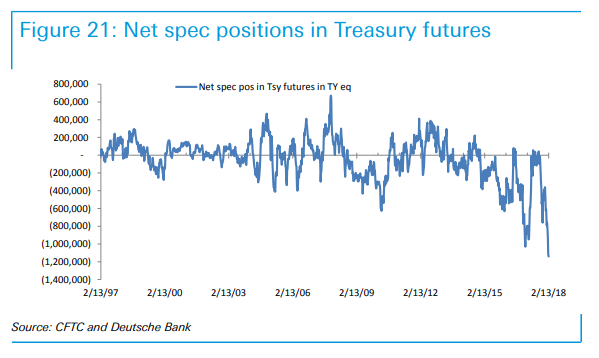

Sul fronte tassi, è interessante notare che in US dopo i salari orari e il CPI, anche le minute FED hanno esercitato pressioni al rialzo sui rendimenti treasury, spingendoli a nuovi massimi, ma anche in quest’occasione quota 3% per il 10 anni si è dimostrata irraggiungibile, ed oggi osserviamo un discreto ritracciamento. Il mercato ha in testa il 3% da tempo, ed è probabile che lo vedremo nelle prossime sedute. Detto questo, il repricing occorso negli ultimi mesi è stato massiccio (80 bps sul 10 anni e addirittura 100 Bps sul 2 anni) e – come osservato i giorni scorsi – la violenza del movimento ha indotto varie categorie di investitori ad assumere posizionamenti estremamente difensivi ( vedi il grafico elaborato da Deutsche Bank sulla base dell’ ultimo Commitment of traders report, recante un corto record in termini di 10 y equivalent).

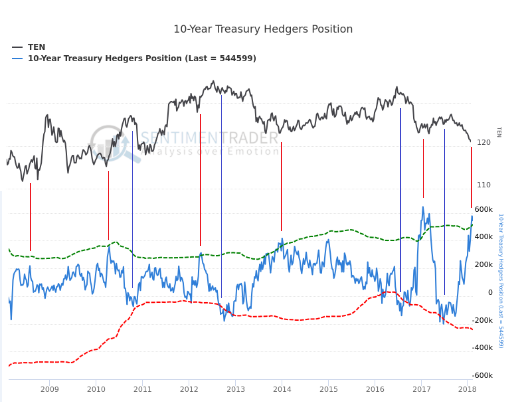

Per contro, la categoria dei Large Commercial Hedgers, un gruppo di operatori che ha un buon track record nel intuire la direzione del mercato, ha accumulato un lungo record sul future a 10 anni. (fonte Sentimentrader.com).

Si tratta di potenziali indizi che lo strutturale bear market sui tassi US in corso potrebbe nel breve prendersi una pausa.

Italiano

Italiano English

English