Moderati progressi ieri sera (martedì) per Wall Street, con l’S&P 500 a +0.7% e il Nasdaq 100 a +0.88%. I treasury hanno però visto delle prese di beneficio, dopo il calo dei giorni scorsi, alimentate eventualmente dalle dichiarazioni dei membri Fed, anche se poi Powell non ha parlato di politica monetaria ieri.

L’Asia ha mostrato un andamento contrastato stanotte. Tokyo, Hong Kong, le “H” shares cinesi, Vietnam, Seul, hanno guadagnato, mentre le “A” shares cinesi, Taiwan, Mumbai e Jakarta hanno ceduto.

In Cina continua la propaganda: I media ufficiali hanno riportato che i casi covid hanno fatto un picco in molte città e i dati ad alta frequenza mostrano momentum negli investimenti. La PBOC ha ribadito l’intenzione di facilitare il rifinanziamento del debiti delle immobiliari, problema non da poco perchè quest’anno scadono 141 bln $ di bonds ( link ). Il China securities Journal ha dichiarato che vi è ancora spazio per tagliare la riserva obbligatoria bancaria e i tassi nel corso del 2023.

** PBOC TO MEET REASONABLE FINANCING NEEDS OF CHINA DEVELOPERS – BBG ** PBOC URGES BANKS TO MAINTAIN STABLE FINANCING FOR BUILDERS

Il reopening trade è quindi continuato, anche se le “A” shares (Shenzen e Shanghai) si stanno mostrando un po’ più pigre delle “H” shares e di Hong Kong, dove sono quotate le grosse aziende statali e le immobiliari. Continuano a tirare anche le commodity più sensibili alla crescita cinese come i metalli industriali e il petrolio.

L’azionario europeo ha esordito in catch up con la forza di Wall Street ieri sera, e dopo un breve assestamento, ha aumentato i progressi aggiornando ancora una volta i massimi. Oggi a trainare sono stati però tech e le utilities, mentre le banche hanno consolidato. Anche perchè i tassi europei hanno preso a calare aggressivamente sin dalle prime battute, complice la continuata discesa del gas europeo, e dei breakeven inflation brevi, che hanno ceduto oltre un punto da inizio anno.

Sul fronte macro pochi dati, ma buoni. Le retail sales italiane di novembre sono uscite più forti delle attese (+0.8% da prec -0.3% e vs stime per -0.3%) e il dato anno su anno è un bel + 4.4%. Effettivamente la tenuta dei dati EU in generale a fronte di quelli che erano gli indicatori di attività di ottobre e novembre è notevole.

A metà mattinata il sentiment ha avuto un boost da alcune headline che citavano proposte di pace. Ovviamente a parlare non sono esponenti del governo russo, ma comunque l’impatto si è visto. Certo, visto il risultato della tregua di Natale, direi che queste indicazioni lasciano il tempo che trovano.

** RUSSIAN RIGHTS COMMISSIONER: IMPORTANT CEASEFIRE PROPOSALS HAVE BEEN MADE DURING THE MEETING WITH TURKISH AND UKRAINIAN COLLEAGUUES IN TURKEY

** RUSSIAN RIGHTS COMMISSIONER SAYS CEASEFIRE IS NECESSARY TO STOP HUMAN RIGHTS VIOLATIONS, FIRST OF ALL, RIGHT TO LIFE – RIA

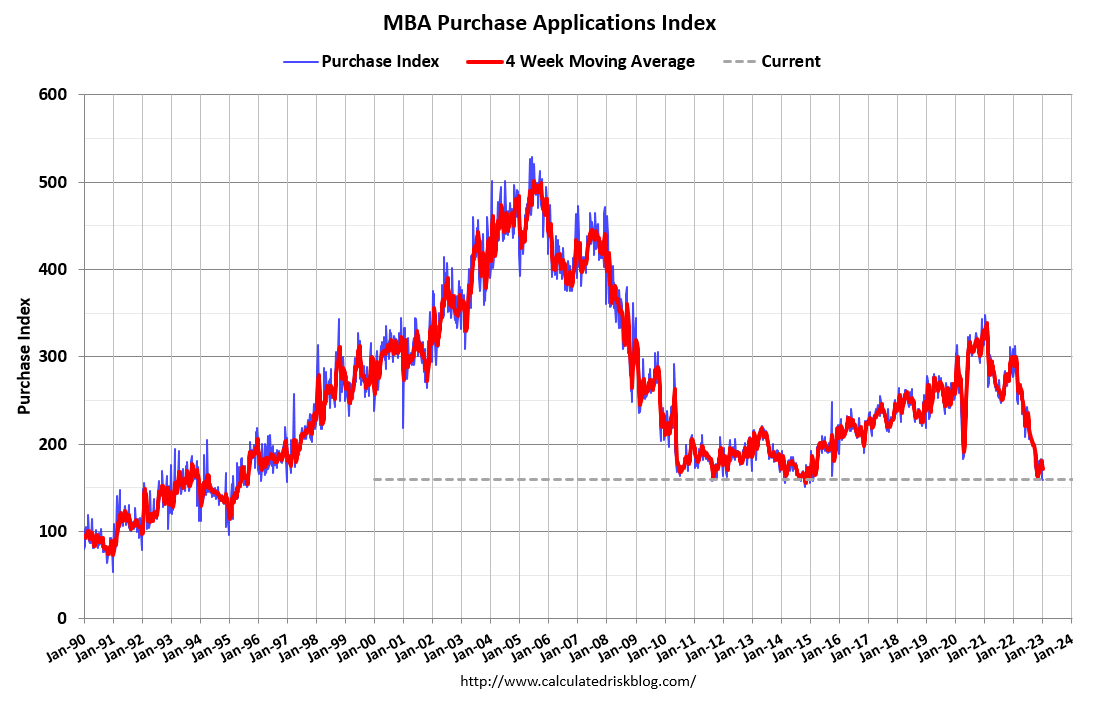

Nel primo pomeriggio non erano previsto dati particolari in US, a parte le richieste di mutuo settimanali, che sono marginalmente rimbalzate grazie ai rifinanziamenti, mentre i mutui per nuovi acquisti sono calati, con il Purchase index al nuovo minimo dal 1996. Ma i dati della scorsa settimana sono fortemente influenzati dalla destagionalizzazione, visto che questa segue la settimana delle feste di fine anno. Resta il fatto che l’indice è del 44% sotto il livello della stessa settimana dell’anno scorso.

Wall Street ha aperto positiva. L’impressione è che almeno in parte il mercato stia “annusando” un CPI USA di dicembre (in uscita domani e atteso in calo da 7.1% a 6.5% e core da 6% a 5.7%) eventualmente più basso delle stime di consenso, e così si sta pre-posizionando.

Nel corso del pomeriggio, su un mercato obbligazionario europeo già in forte rally, è approdata l’indiscrezione raccolta da Bloomberg secondo la quale il Cancelliere tedesco Sholz sarebbe favorevole all’emissione di bonds a livello EU per finanziare una risposta al Climate Act USA, il piano di investimenti da 370 bln, che l’EU ritiene discriminatorio e in violazione della concorrenza ( Germany’s Scholz Backs Joint EU Funding to Counter US Green Plan link ). La notizia ha messo le ali ai piedi ai BTP: un apertura tedesca a bond comunitari, per qualsiasi motivo, è un ulteriore passo nell’allargamento di un budget europeo, e un aiuto per i paesi finanziariamente più fragili. Anche l’€ ne ha tratto inizialmente beneficio e il sentiment è ulteriormente migliorato.

La chiusura europea vede gli indici mostrare, una volta di più, ottimi progressi, con le performance da inizio anno che ammontano a 7/8 punti percentuali a seconda dell’indice. La cosa sorprendente è che i rendimenti europei stanno calando aggressivamente da inizio anno, e hanno praticamente recuperato gran parte del rialzo accumulato all’indomani del meeting ECB, che fu estremamente hawkish. Anche oggi Holzmann e Rehn hanno ribadito il messaggio della Schnabel di ieri, che i tassi devono salire ancora significativamente.

**RATES WILL HAVE TO RISE SIGNIFICANTLY FURTHER TO REACH LEVELS THAT ARE SUFFICIENTLY RESTRICTIVE TO ENSURE A TIMELY RETURN OF INFLATION TO TARGET

** ECB‘S HOLZMANN: ECB‘S DETERMINATION WON’T CHANGE UNTIL CORE EASES.

**ECB’S REHN: INTEREST RATES MUST STILL RISE SIGNIFICANTLY

Effettivamente buona parte del ribasso è dovuta al calo delle aspettative di inflazione, seguito al calo del gas, che si è notato in particolare sulla parte breve della curva dei breakeven inflation. Ma il punto è che, se una ripresa delle aspettative di crescita alimenta un robusto rally in borsa, ma la Banca Centrale è hawkish, i tassi reali dovrebbero salire, a maggior ragione se le aspettative di inflazione calano. E invece il movimento di oggi vede un calo dei tassi reali, che scendono, sul segmento a 10 anni, di oltre 10 bps e sono stabili da inizio anno. Un movimento davvero sorprendente alla luce del movimento sui risk assets e quello sulle commodities, gas escluso.

Diversa è la situazione negli USA, dove i dati macro invece stanno uscendo decisamente brutti, e giustificano il calo dei rendimenti. In questo caso è la forza dell’azionario a essere un po’ più controintuitiva. Ma la borsa USA è rimasta enormemente indietro rispetto a quella europea infatti, e il rimbalzo è un po’ più giustificato, almeno tatticamente, dal quadro tecnico. Vedremo domani se il CPI USA lo validerà o meno.

In serata sono circolati rumors che le colombe del Governing Council ECB stanno chiedendo rialzi più bassi dei 50 bps segnalati dalla Lagarde a Dicembre ( MNI SOURCES : PRESSURE FOR SMALLER HIKES – THIS SENDS 3m EURIBOR FUTURES HIGHER).

Questo in parte giustifica la price action forse, anche se al momento il potere lo hanno i falchi. Certo, se dopo aver cancellato la guidance, e averla poi riproposta, la Lagarde la sconfessa, non farà che confermare che l’ECB è disfunzionale. Credo che la barra per farlo al prossimo meeting sia elevata.

Per quanto riguarda i cambi, l’€ ha mantenuto parte dei progressi fatti sulla scorta delle indiscrezioni sui jount bonds EU. Tra le commodity sempre forte l’oil nonostante scorte EIA enormemente sopra attese (quasi 19 mln di accumulo vs attese di calo di 2 mln barili). Non proprio una di quelle giornate facili da commentare, direi.

Dopo la chiusura Wall Street ha guadagnato ancora un po’. L’asta dei 10 anni treasury è andata piuttosto bene, nonostante l’incombere del dato di CPI dicembre domani, a ulteriore dimostrazione di cosa si attende il mercato. Personalmente credo che una sorpresa al ribasso dei prezzi sia probabile. Se dovessi venire sconfessato, inizialmente ci potrebbe essere una reazione negativa, ma ritengo che successivamente il quadro disiflattivo/di rallentamento tornerà ad affermarsi in US. In Europa mi pare che il mrcato obbligazionario stia un attimino mettendo il carro avanti ai buoi.

Italiano

Italiano English

English