Wall Street ieri (giovedì) ha segnato un nuovo “milestone”, entrando ufficialmente in bull market (+20% dal precedente minimo) oltre a segnare il nuovo massimo per il 2023 con il suo indice più rappresentativo, l’S&P 500 ( +0.62%). A trainare, il tech (Nasdaq 100+1.27%, Faang stocks +2.04%) e auto (Tesla +4.5%, le altre scendevano). Per contro sulle small caps del Russell 2.000 sono iniziate prese di beneficio.

Tornando al discorso sul bull market “tecnico” (+20% dai minimi), categoria assolutamente arbitraria, ma universalmente riconosciuta, come il corrispettivo negativo (-20% è un bear market), Bespoke ha pubblicato delle statistiche interessanti: durata e estensione di tutti i bear market e successivi bull market e relative medie : 286 sedute e -35.1% per i bear market, e 114,4% e 1.011 sedute per i bull market.

Risulta evidente che i bull market durano molto di più dei bear market. Ma è anche vero che possono configurarsi come “bull market tecnici” anche movimenti che sono stati palesemente dei rally di bear market nella realtà. Se ne sono visti più volte negli anni 30 (almeno 4 o 5), e poi ancora tra settembre 2001 (torri gemelle) e aprile 2002, e tra novembre 2008 e gennaio 2009. In particolare la situazione del 2001 ha qualche analogia con quella attuale, in quanto:

** anche il quel periodo il consenso era fortemente negativo sul ciclo, per il potenziale impatto degli attentati dell’11 settembre su un economia già in rallentamento

** Anche in quella occasione il Nasdaq era crollato nei 12 mesi precedenti, e rimbalzò con molta più forza (oltre il 50%)

** anche in quella occasione la prima fase di ribasso aveva lasciato i PE su livelli storicamente elevati (tra 19x e 23x) anche più di quelli attuali.

Con questo non intendo dire che l’epilogo deve essere analogo per forza. Anzi, se il bull market tecnico, se nella sua arbitrarietà ha un senso, è proprio quello di stimolare l’uscita da un “mindset bearish”, grazie a una statistica che indica che il più delle volte che questo traguardo viene raggiunto, il mercato ha svoltato. Osservo solo, come spesso ho fatto in passato, che i nuovi bull market poliennali di solito partono con

** multipli più bassi

** utili che escono da una fase di cali

** banche centrali che hanno appena finito di tagliare

** curve dei tassi inclinate positivamente e ripide

Il contrario di quanto caratterizza la situazione attuale. E sarebbe la prima volta che il mercato fa un bottom e inizia nuovamente a salire prima che la banca centrale abbia smesso di tagliare i tassi. Poi, non c’è nulla di garantito sui mercati, solo scenari più o meno probabili.

E’ interessante notare come la recente fase di mercato, la price action esplosiva sul Nasdaq grazie alla AI, e l’uscita dal range abbiano avuto già un bell’impatto sul sentiment. Se l’indice di CNN è già da qualche giorno su “extreme greed” ( link ), la survey di AAII è violentemente uscita dalla lunga fase di depressione, interrotta solo a febbraio (guardacaso un altro periodo di price action esplosiva) prima della crisi bancaria. Improvvisamente i bulls sono quasi ildoppio dei bears e la differenza èai massimi da fine 2021.

Anche in questo caso, non necessariamente questo è un segnale negativo, anzi nel 2020 ha annunciato un periodo molto positivo per Wall Street. Recentemente però i picchi sono avvenuti in corrispondenza di massimi relativi, un comportamento tipico di un mercato in trend ribassista. Vedremo questa volta.

La seduta asiatica ha visto un tono decisamente costruttivo, con la sola Mumbai in arretramento tra le principali piazze. A guidare, Tokyo, che ha rapidamente recuperato al correzione degli ultimi giorni.

Sul fronte macro, in Cina il CPI di maggio è uscito in linea con le attese, praticamente stabile, mentre i prezzi alla produzione si sono ulteriormente indeboliti.

I numeri mese su mese (CPI: -0.3% mom destagionalizzato annualizzato, PPI: -9.6%) rendono meglio l’idea della debolezza delle dinamiche sui prezzi in Cina. L’ufficio statistico nazionale ha parlato apertamente di debolezza della domanda tra i fattori. Questo pezzo ( link ) contiene un bel riassunto delle misure annunciate in settimana dalle autorità per sostenere il ciclo.

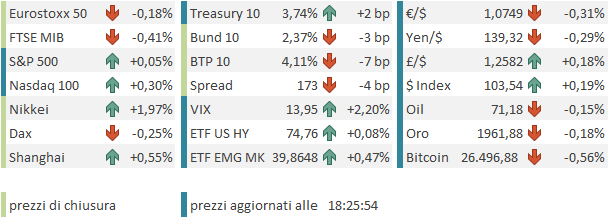

La seduta europea è partita con un tono nuovamente incerto, gli indici in moderato calo, le curve in inversione, con la parte lunga compressa dal quadro macro e i tassi a breve supportati dalla hawkishness dei membri ECB nel run up verso il meeting di Giovedì prossimo, nel quale il mercato sconta al 93% un rialzo da 25 bps.

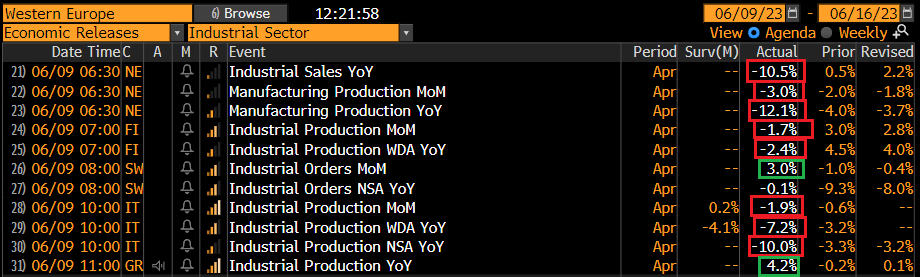

Parlando di dati macro, il mese di aprile non è certo stato produttivo in Eurozone, con contrazioni della produzione industriale diffuse (oggi Italia, Olanda, Finlandia, e Grecia, unica in controtendenza).

Dopo il -0.1% delprimo trimestre, non si può certo dire che il secondo trimestre del 2023 sia partito bene. Con la Banca Centrale ancora nell’atto di alzare i tassi, è comprensibile che l’azionario arranchi, in assenza di altre news.

Oggi pomeriggio in US non era previsto alcun dato. Un po’ di attenzione hanno suscitato le dinamiche dei flussi finanziari pubblicate ieri. L’emissione tambureggiante dei T-Bills ha rimpinguato di 29 bln il Treasury general account, ma l’effetto sulla liquidità del sistema non è stato negativo, perchè il reverse repo presso la Fed è calato di 93 bln, il che implica che i Money Market funds hanno riscattato liquidità e l’hanno usata per sottoscrivere i T-bills, e le riserve bancarie invece sono salite. Ovviamente la cosa non finisce qui, il TGA deve risalire di centinaia di bln e presto o tardi aumenterà anche la vendita di treasuries. Nel breve però l’impatto composto TGA + QT non c’è. Resta però quello del QT.

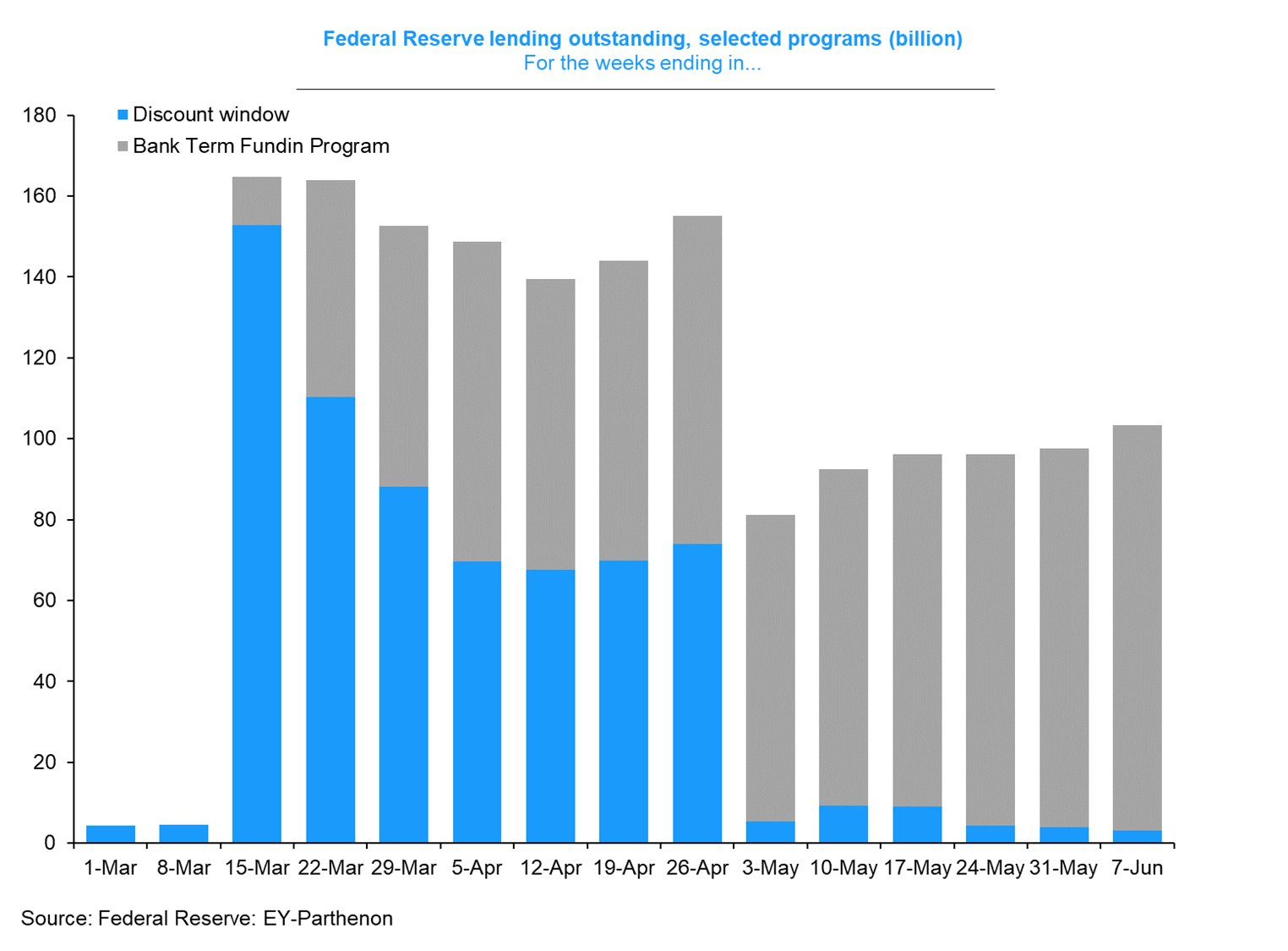

Oltre a ciò, bisogna notare però che le banche hanno aumentato l’utilizzo delle facilities, in particolare del Bank Term Funding Program istituito all’indomani della crisi bancaria di marzo. Se non altro la Discount window è rimasta sui livelli pre crisi.

Wall Street è partita con grande entusiasmo, il Nasdaq a trainare, guidato dai suoi campioni (i.e. Tesla +6%, + 12% in 2 sedute, in salita da 11 sedute consecutive, per un totale del 35%, 86 di RSI). Ancora in controtendenza il Russell 2.000 penalizzato dal proseguire della correzione delle banche regionali.Forse il mercato guarda preoccupato all’utilizzo della facility come un segnale che i depositi continuano a calare.

L’Europa è sembrata alquanto riluttante a seguire gli USA sulle ali dell’entusiamo, con gli indici incapaci di issarsi in positivo. Macro a parte, forse anche il comportamento del Gas naturale (+22% oggi, +41% sulla settimana) ha funto da freno. La scusa sarebbe timore per l’aumento del consumo legato ad un ondata di caldo. La cosa sorprendente è che i breakeven inflation salgono solo di poco sulla parte breve e cedono dal 5 anni in su, e i rendimenti calano. Come se preoccupasse più l’impatto sulla crescita che sull’inflazione di questo violento rimbalzo.

Per i principali indici Eurozone una chiusura marginalmente negativa, con banche materials a guidare il calo e il real estate in controtendenza. Moderata correzione per Euro e tassi.

Dopo la chiusura europea, il rialzo di Wall Street è in gran parte evaporato, con gli indici che oscillano poco sopra la parità. Vedremo dove sarà la chiusura.

La prossima settimana i catalyst per un po’ di movimento sono molto maggiori, con il CPI USA di maggio martedì, seguito dal FOMC mercoledì, dall’ECB giovedì, e dalla Bank of Japan venerdì.

Italiano

Italiano English

English