Eccomi di ritorno dopo circa 40 giorni di assenza forzata. Dove eravamo rimasti? Mi avventuro in un breve riassunto dei recenti eventi, che presumibilmente serve più a me che a voi.

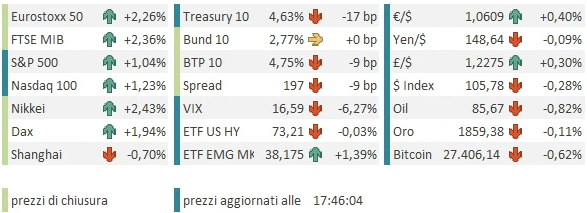

Sui mercati abbiamo avuto un marcato rialzo dei rendimenti, e una generale debolezza dell’azionario. Una buona raffigurazione del movimento la fornisce questo grafico dell’ S&P 500 vs treasury 10y Yield.

Partendo dal rialzo dei rendimenti, questo è sembrato dipendere da una molteplicità di fattori:

1) Il peso dell’offerta di bonds. Con il deficit USA che continua a briglia sciolta, il mercato fatica a venire a patti con l’impennata dell’ offerta di treasury. Un fattore già noto quest’estate.

2) la liquidità in calo che amplifica le difficoltà del mercato nell’assorbire l’offerta. L’effetto debt ceiling è svanito da tempo, il Quantitative Tightening drena liquidità, e settembre è un mese pesante per le corporate tax il cui pagamento riduce la liquidità nel sistema. Quest’anno poi ad ottobre c’è il pagamento delle tasse in California, che erano state rinviate per permettere all’economia locale di assorbire i cataclismi. A che questi fattori non erano comunque imprevisti.

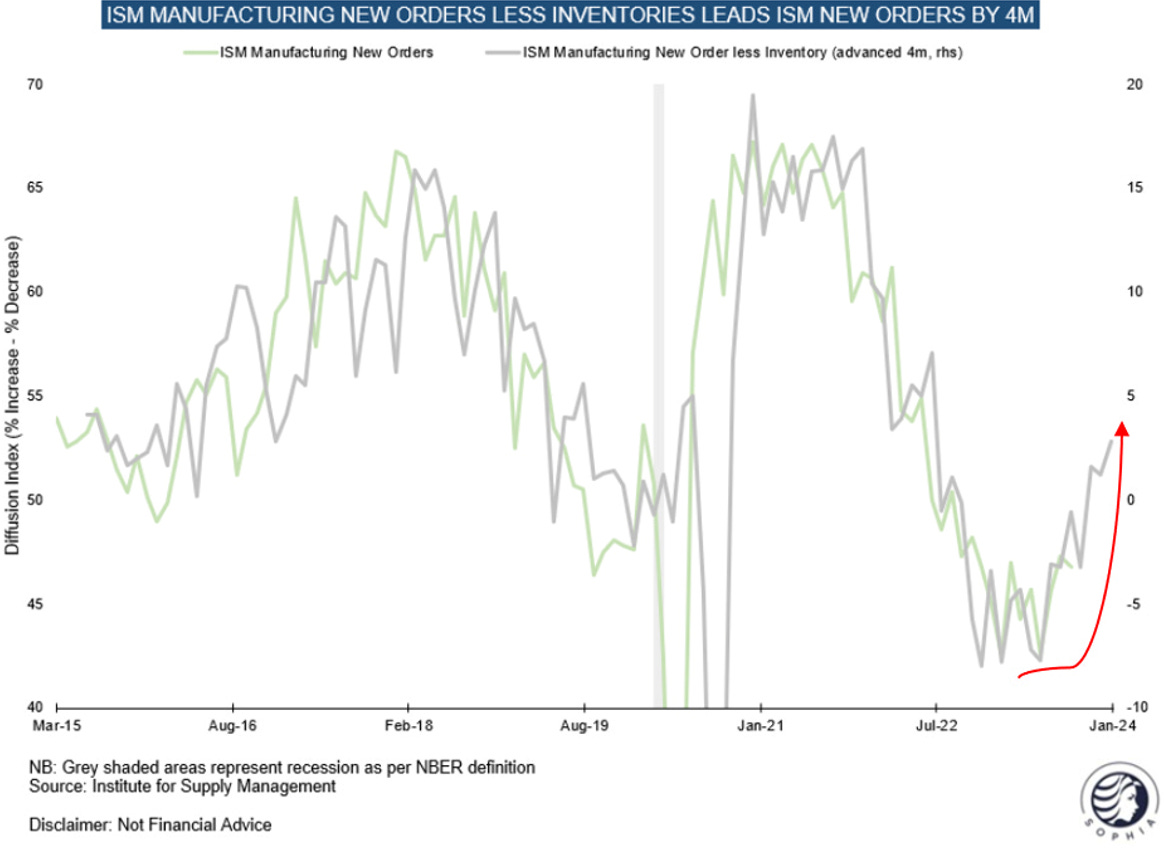

3) il fattore più rilevante però sembra l’inattesa resilienza dell’economia USA. Verso la fine dell’estate la tendenza dei dati USA a irrobustirsi si è accentuata, in particolare quelli a cui il mercato più guarda, come occupazione: i payrolls la scorsa settimana hanno sorpreso in positivo e i jobless claims hanno mostrato una serie di dati bassi, culminato giovedì nel minimo da febbraio. Anche i job openings sono rimbalzati ad Agosto. Le survey di attività restano deboli, ma il manifatturiero sta rimbalzando e il ratio nuovi ordini/scorte segnala ulteriore forza.

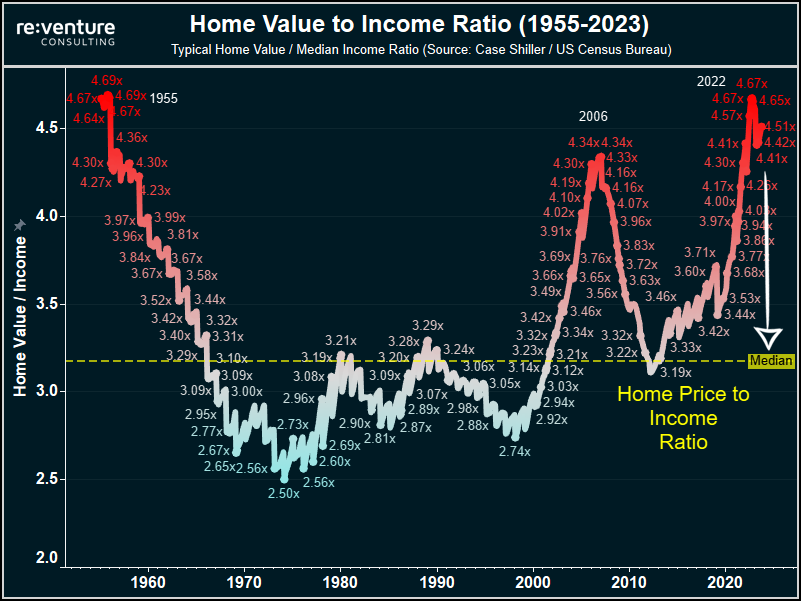

Quello dei dati non è un messaggio univoco. Vi sono serie che mostrano un quadro più deteriorato. Ad esempio l’immobiliare sta dando nuovi segnali di debolezza, un fenomeno che personalmente più che aspettarmi, non capivo come potesse non avvenire, visti i livelli di affordability delle case e la salita dei mutui.

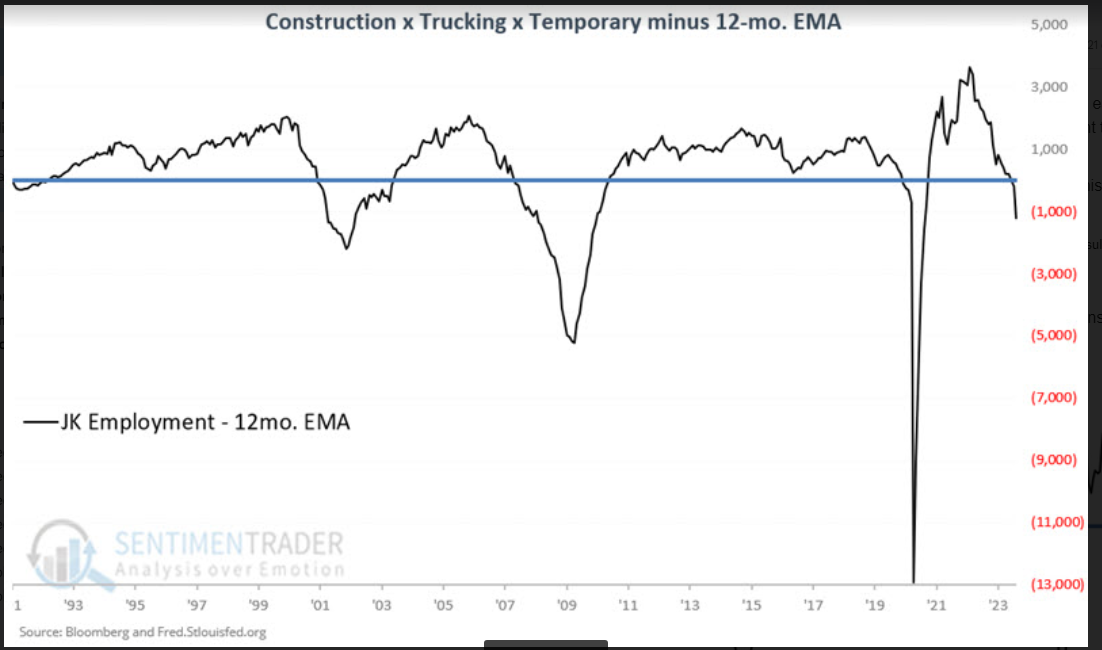

E non è che i numeri sull’occupazione siano mondi da pecche. Per esempio Sentimentrader.com ha evidenziato come un aggregato dei trend occupazionali di trasporti, costruzioni e lavoratori temporanei sta dando un segnale di indebolimento.

Questo tipo di segnale storicamente è stato premonitore di debolezza economica e azionaria. Anche gli annunci di licenziamenti hanno ricominciato, qua e la, a salire. Infine gli indicatori ad alta frequenza sui consumi danno segnali di cautela (es spesa per carte di credito).

Questo tipo di segnale storicamente è stato premonitore di debolezza economica e azionaria. Anche gli annunci di licenziamenti hanno ricominciato, qua e la, a salire. Infine gli indicatori ad alta frequenza sui consumi danno segnali di cautela (es spesa per carte di credito).

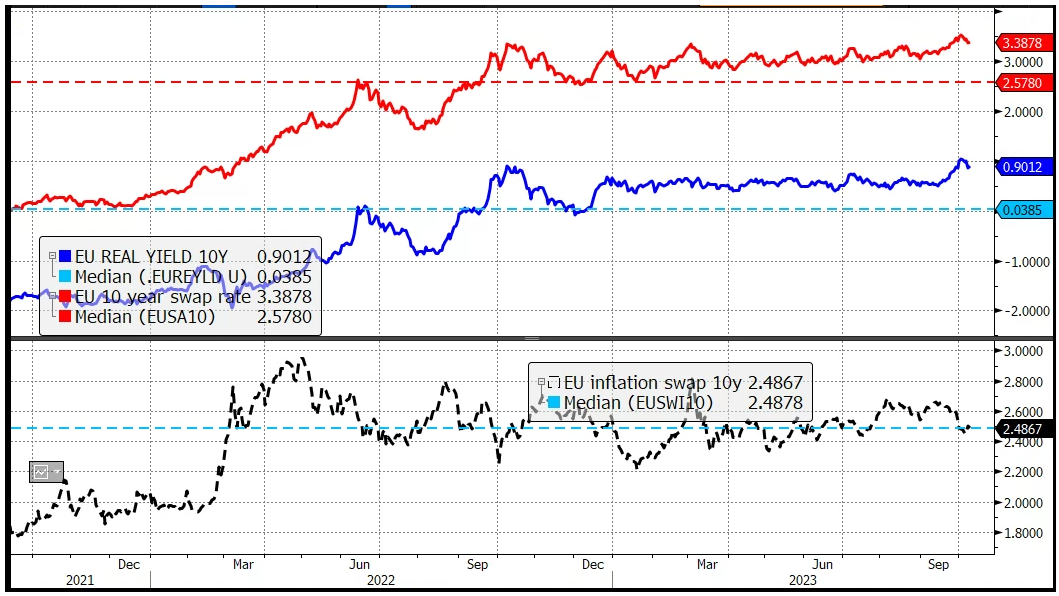

Detto dei dati, una chiara dimostrazione che il mercato dei tassi sta andando effettivamente a scontare una crescita più forte la da la composizione di questo rialzo. Si tratta interamente di una salita dei tassi reali, mentre le aspettative di inflazione sono rimaste stabili.

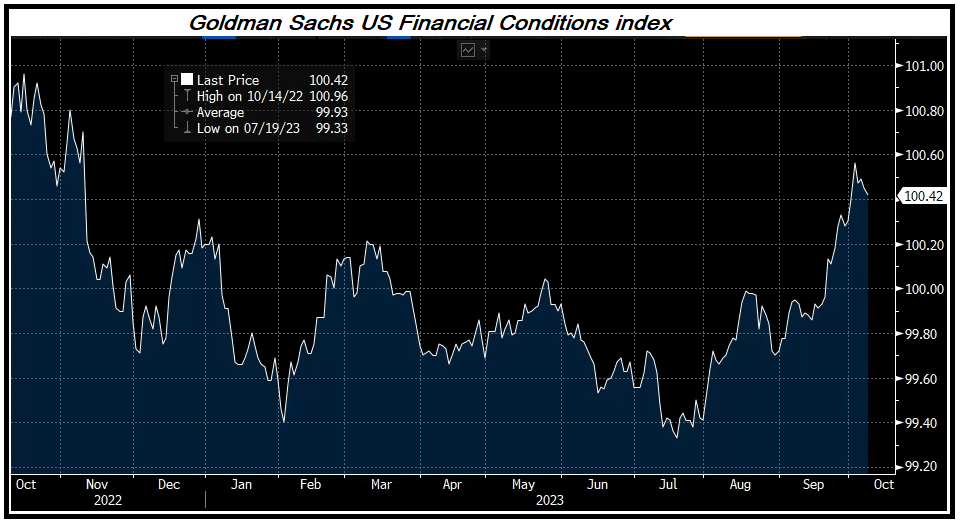

L’impennata dei tassi reali è sicuramente una rilevante causa della discesa dell’azionario USA 8insieme al calo della liquidità): è evidente come le condizioni finanziarie si siano nuovamente inasprite (vedi grafico sotto, con GS USA FC ai massimi da quasi un anno), e chiaramente c’è preoccupazione per dove può arrivare questo inasprimento, vista la forza del trend sui tassi.

Non a caso le small caps USA, aziende assai più esposte all’inasprimento delle condizioni del credito, perchè meno cash rich, e più dipendenti dal canale bancario, hanno fatto malissimo, con il Russell 2000 che ha cancellato i progressi da inizio anno.

Un clamoroso caso di “good is bad” insomma, dove i dati buoni hanno spinto al rialzo i rendimenti spaventando l’equity. Non a caso, con le ultime dichiarazioni dovish dei membri Fed e forse l’impatto dell’attacco di Hamas a Israele, i rendimenti hanno corretto e ciò ha prodotto sollievo sull’azionario, nonostante la risk aversion generata dalla geopolitica.

*FED’S LOGAN: HIGHER YIELDS MAY MEAN LESS NEED TO RAISE RATES

*JEFFERSON: WILL KEEP IN MIND TIGHTENING IMPACT OF HIGHER YIELDS

*JEFFERSON: MINDFUL OF TIGHTENING IN TRAIN FROM PAST RATE HIKES

*JEFFERSON: FED CAN ‘PROCEED CAREFULLY’ AMID BETTER RISK BALANCE

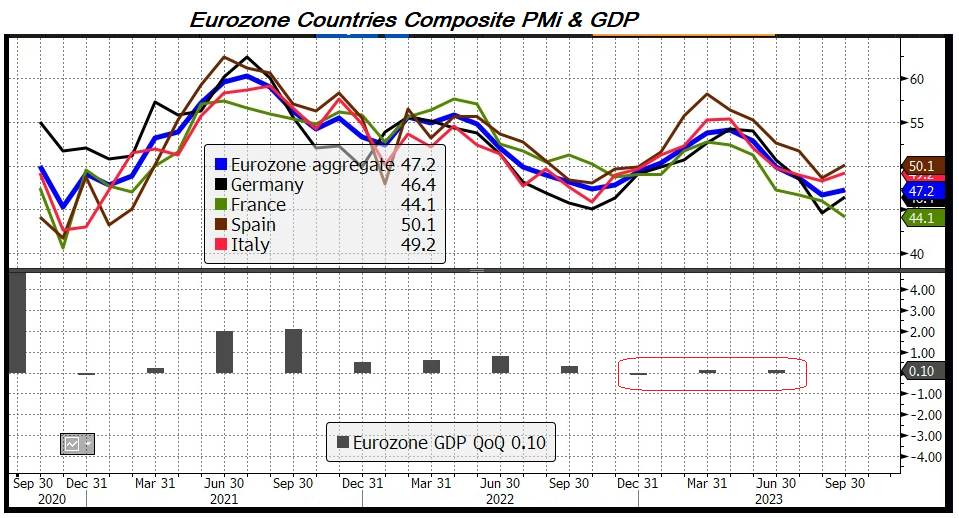

L’Europa sembra un po’ la brutta copia degli USA. A livello economico si rileva qualche segnale di stabilizzazione nei PMI, ma sono assai blandi, e comunque, come osservato in precedenza, i PMI di recente non hanno ben riflesso il livello di attività, ne al ribasso, ne al rialzo. L’attività è rimasta anemica e così dovrebbe restare.

I tassi EU sono quindi saliti, sia nominali che reali, in simpatia con i rendimenti dei treasury, ma meno che negli USA, mancando un preciso catalyst locale. Il risultato è un inasprimento delle condizioni finanziarie analogo, in quanto rispetto a quello degli USA, in gran parte ingiustificato.

Il discorso fatto per le small caps USA vale a maggior ragione per quelle europee, massacrate nel recente movimento.

In Asia la Cina ha continuato ad essere la croce dell’area, con l’immobiliare ben lungi da essere stabilizzato. Ciò detto si inizia a notare qualche segnale di rimbalzo congiunturale, in risposta a tutto lo stimolo erogato di recente. E l’azionario locale non ha fatto significativi nuovi minimi rispetto all’estate e Hong Kong e HSCEI stanno dando vita a un rimbalzo.

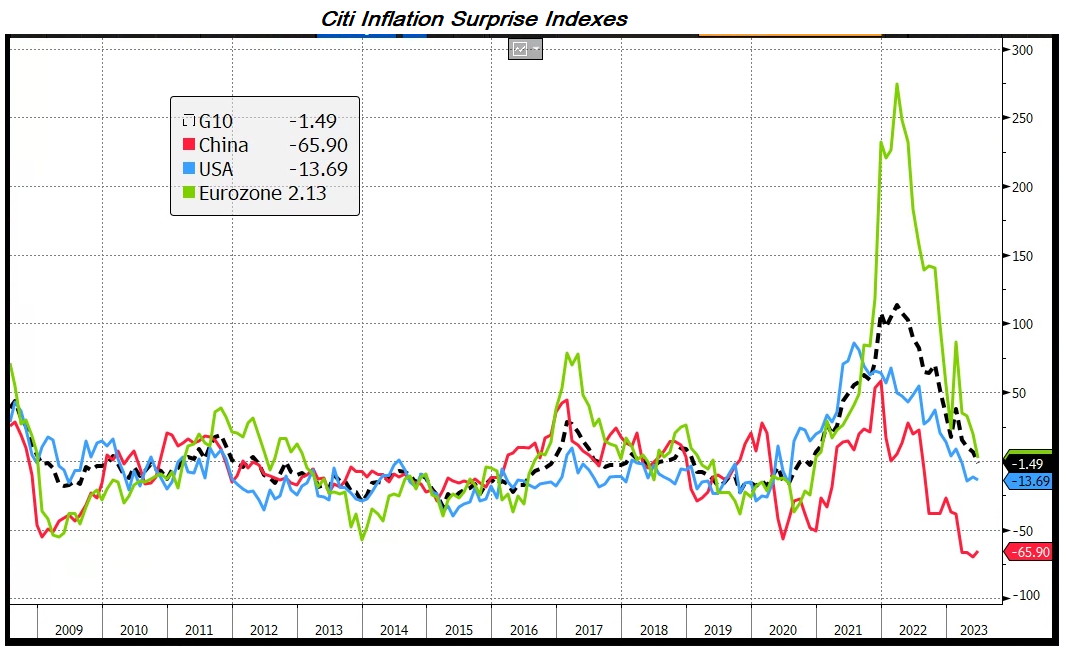

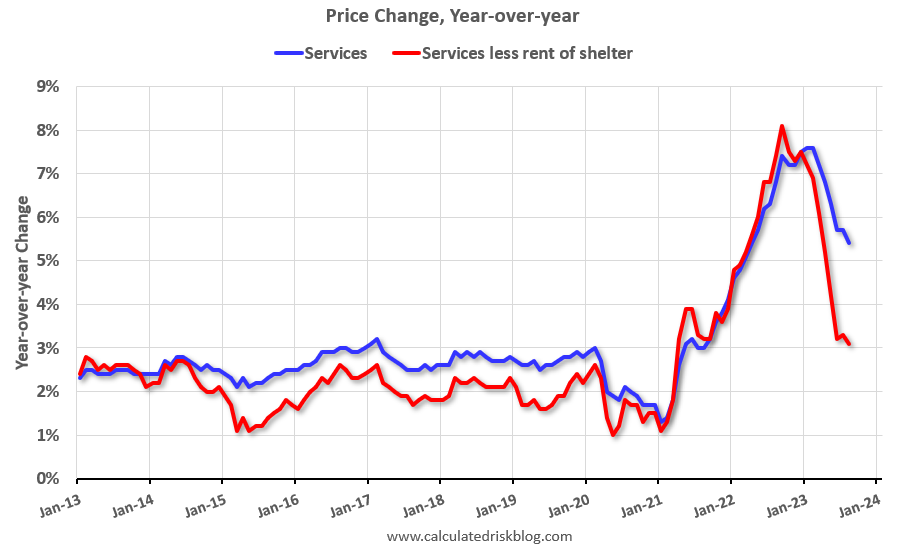

In generale i numeri sull’inflazione hanno continuato a comportarsi bene, come si nota dai Citi inflation surprise index, che sono tutti negativi tranne quello EU, che però è in solido trend ribassista.

Una circostanza riflessa nelle aspettative, come osservato sopra. Anche le componenti cosiddette “sticky”, ovvero quelle meno volatili ma più soggette al trend, hanno continuato a calare.

Una circostanza riflessa nelle aspettative, come osservato sopra. Anche le componenti cosiddette “sticky”, ovvero quelle meno volatili ma più soggette al trend, hanno continuato a calare.

Venendo a questa settimana, ieri i mercati hanno fatto i conti con la reazione al citato attacco di Hamas a Israele e le reazioni dello stesso. In generale l’impatto non è stato forte quanto si potesse immaginare, da un evento che rischia di avere importanti ricadute di breve e di medio termine. Il petrolio ha reagito coerentemente ma alla fine il rialzo è inferiore al 5%. Ieri l’obbligazionario USA era chiuso per festività, e l’importante impatto sui rendimenti si è registrato stamattina, ma i futures avevano chiaramente mostrato da subito un forte rimbalzo. Peraltro, è difficile scindere l’effetto geopolitico da quello dell’ipervenduto di breve, e delle dichiarazioni dovish dei membri Fed, riportate sopra. L’azionario europeo ha chiuso in negativo, appesantito manche dal balzo del gas per un guasto sospetto ad un gasdotto nel Baltico (*FINLAND: PIPELINE DAMAGE LIKELY DUE TO `EXTERNAL SOURCE’).

Un colpo di reni di Wall Street, favorito dal calo dei rendimenti, ha permesso alla piazza USA di chiudere in progresso.

Il calo dei Rendimenti è stato accompagnato da un aumento dello spread a 206 bps, massimo da Gennaio. Dubbi sulla tenuta dell’economia e il dibattito sul Nadef e sul deficit sono alla base del recente allargamento.

Sulla scia del buon sentiment made in US, l’Asia stamattina ha visto per lo più performance abbondantemente positive. Fanno eccezione le “A” shares cinesi, in controtendenza, mentre Hong Kong e le “H” shares hanno mostrato forza.

Sul fronte immobiliare Country Garden ha mancato 2 pagamenti di cedole su bond internazionali e dichiarato che non potrà ragionevolmente farvi fronte. Un altro property developer, China SCE Group, ha visto i bonds crollare di oltre il 30%. Non stupisce che le autorità si siano fatte ancora sentire in serata.

** CHINA WEIGHS NEW STIMULUS, HIGHER DEFICIT TO MEET GROWTH TARGET – Bloomberg

L’apertura europea ha visto i principali indici fare catch up con la forza di Wall Street ieri, maturata a mercati continentali chiusi. Viceversa i bonds hanno consolidato i guadagni di ieri. In mattinata era prevista la produzione industriale italiana di Agosto, che ha sorpreso in positivo ( +0.25 da prec -0.9% e vs stime per -0.3%) ma a temperare è intervenuta la revisione al dato di luglio.

In tarda mattinata è stato pubblicato il NFIB small business optimism di settembre, lievemente sotto attese e per la 21ma volta sotto la media di lungo periodo di 98.1(90.8 da 91.3 vs attese per 91). Tra i sottoindici un nuovo robusto calo della credit availability, a dimostrazione dell’impatto dei tassi citato sopra a proposito delle small caps. Il capo economista NFIB Bill Dunkelberg ha dichiarato che “La crescita delle vendite tra le piccole imprese è rallentata e i profitti si stanno riducendo, lasciando ai proprietari poche opzioni oltre all’aumento dei prezzi di vendita per ottenere sollievo”.

Nel corso del pomeriggio il rally USA ha preso ulteriore forza da un reiterarsi della retorica dovish da parte dei membri Fed.

** FED BOSTIC: ECONOMY IS CLEARLY SLOWING, LOT OF IMPACT YET TO COME – BBG

** BOSTIC: I DON’T THINK WE NEED TO INCREASE RATES ANYMORE

Le chiusure europee sono decisamente brillanti, con i principali indici a mostrare progressi superiori, o parenti del 2%. Se il rimbalzo del sentiment mantiene i rendimenti sui livelli delle chiusure di ieri, lo spread coerentemente cala in maniera vistosa, tornando sotto 200. Anche il Dollaro ha perso un po’ di “safe heaven bid”. Consolidamento su Petrolio e altre commodities, a dimostrazione che, dopo l’effetto sorpresa, il timore geopolitico sta moderatamente rientrando. Non che il quadro sia granchè chiarito, ma dopo l’Ucraina i mercati hanno maturato diffidenza nei confronti degli eventi geopolitici come forieri distorni duraturi. Vedremo quanto giustificato. Bisogna tenere conto che, dopo il pessimo settembre e prima settimana di ottobre, i mercati erano parecchio ipervenduti e un rimbalzo ci stava.

Vedremo se la stagionalità, che ha funzionato benone tutto l’anno, verrà rispettata anche nell’ultimo trimestre, con un rally. Oggi Wall Street sembra avviata al terzo rialzo consecutivo, non poco per i tempi.

La parte restante della settimana propone:

domani il PPI Usa di settembre e le minute dell’ultimo FOMC e, più un altro nutrito gruppo di interventi di membri Fed e

Giovedì abbiamo il CPI USA di settembre, i jobless claims, e una nutrita serie di dati macro UK. Abbiamo poi le minute ECB e un’altra salva di discorsi di membri fed e ECB

Venerdì abbiamo l’ University of Michigan survey di ottobre, in Cina il CPI, PPI e trade balance di settembre, la produzione industriale Eu di Agosto, e i discorsi di Harker (Fed), Lagarde e Nagel , e di Bailey e Cunliffe in UK.

Inizia inoltre l’earning season USA, tadizionalmente con JP Morgan, Wells Fargo, Citigroup e BlackRock

Italiano

Italiano English

English