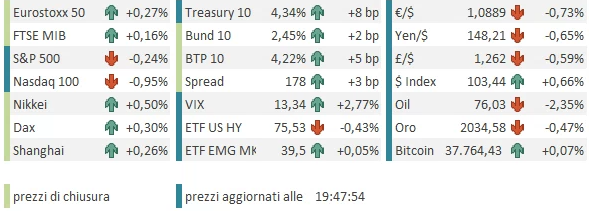

Quello che si chiude oggi è un mese trionfale per un buon numero di asset. L’azionario mostra performance sul mese del 7/8% in media (vedi MSCI World nello schema sotto), il miglior mese del 2023 (in assenza di cataclismi oggi). Notevoli eccezioni sono gli indici cinesi, rimasti al palo, e il Ftse 100, che ha fatto meno del 2%. Resta un mese memorabile, che ha recuperato in sostanza interamente le perdite dei 3 mesi precedenti nei mercati occidentali.

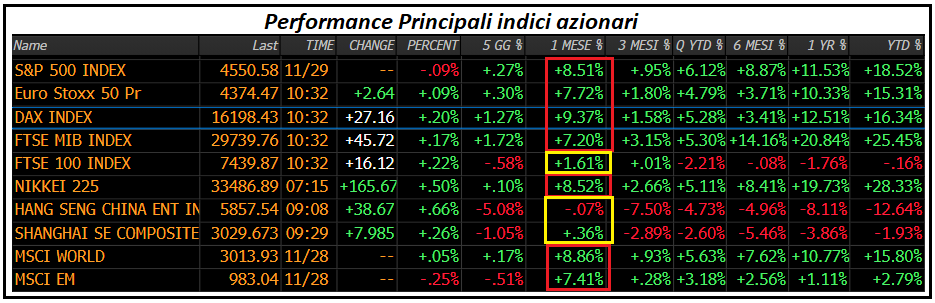

Non è che il credito abbia fatto peggio. Nel grafico sotto ci sono i CDS degli indici investment grade e high yield in US e Eurozona, più i subordinati bancari EU. La velocità del collasso degli spreads è ben evidenziata, in particolare in confronto al rientro occorso dopo la crisi delle banche regionali USA, che ha visto questi indici coprire lo stesso spazio in un periodo 3 volte superiore.

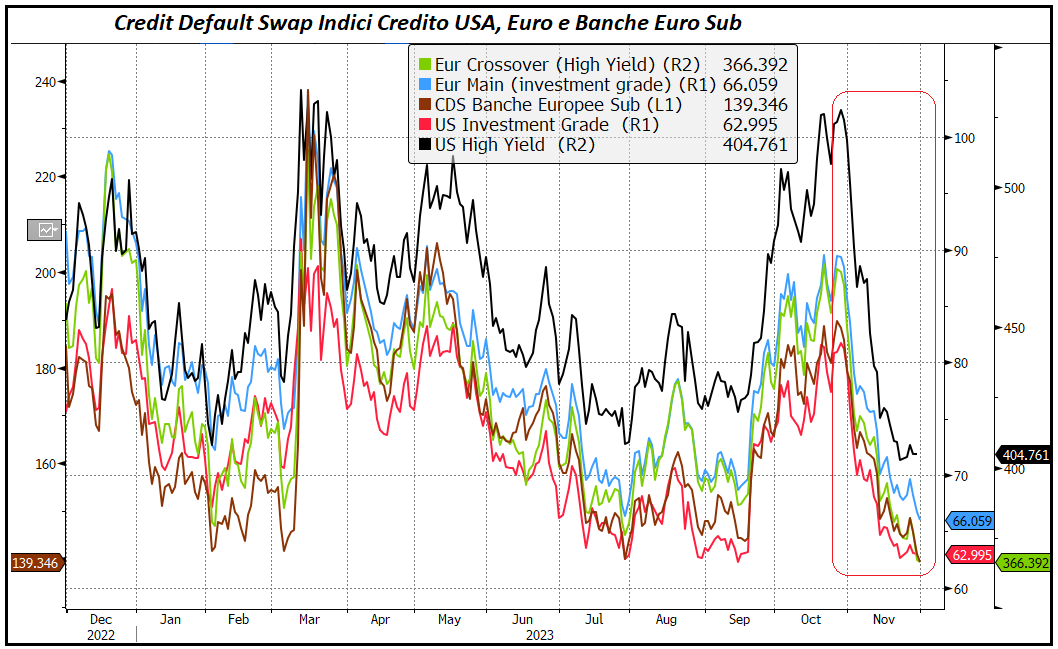

E che dire dei rendimenti, che dai livelli della seconda metà di ottobre sono crollati ai minimi da mesi nel volgere di qualche settimana? Alimentato da dati di inflazione sempre più bassi (come vedremo più avanti) i bonds hanno accelerato il movimento di rialzo negli ultimi giorni. Sembra che per il Treasury sia il miglior mese dagli anni 80.

Si può dire che i prodotti risk parity (fondi che accorpano esposizione equity e bonds con una logica di attribuzione di rischio bilanciato ad entrambe le asset class), che erano ridotti decisamente a mal partito in autunno, si siano presi una rapidissima rivincita.

Il tema dietro a questo movimento è noto: il calo dell’inflazione, decisamente più rapido delle attese, con dati macro che non hanno deluso più di tanto, lascia intendere possibilità crescente del famigerato “soft landing”, ovvero una situazione in cui l’inflazione rientra senza bisogno che l’economia rallenti più di tanto. Corollario di ciò è che le banche centrali possono rilassarsi ed eventualmente tagliare i tassi al minimo segnale di debolezza, oppure anche solo per adeguare la politica monetaria al quadro inflattivo. Questo scenario si è esplicato sui mercati con il rally appaiato di azionario e bonds e l’aumento rapido dei tagli scontati dalle curve monetarie di USA e Eurozone, fino ad arrivare ad 1 taglio interamente prezzato per Ecb entro il meeting dell 11 aprile, e per la Fed entro quello del 1 maggio (cambia poco), e 4 tagli scontati comodamente per entrambi entro il 2024. Saranno d’accordo i banchieri centrali, e in particolare Powell (dovremmo avere notizie da lui domani) con questo scenario? Vedremo. Il bello è che secondo me dovrebbero assolutamente avallarlo, perchè ritengo ci sia un serio rischio che il crash dell’inflazione rifletta almeno in parte l’arrivo di un rallentamento economico non tanto “soft”. Ma loro restano legati all’occupazione e al loro rischio reputazionale per il momento e quindi vi sono dubbi che accetteranno acriticamente il sentiero che il mercato per l’ennesima volta gli indica.

La seduta asiatica ha avuto un tono moderatamente positivo, con tutti gli indici che seguo a mostrare progressi, tranne il Vietnam. Va detto che l’indice migliore è stato Sydney con un +0.74% e la maggioranza delle piazze vede progressi inferiori al mezzo punto. Questa considerazione risulta più rilevante per Hang Seng e HSCEI, visto che sulla settimana cedono oltre il 4% entrambi, e quindi un +0.3% e un +0.6% non possono nemmeno definirsi rimbalzi, ma solo stabilizzazioni.

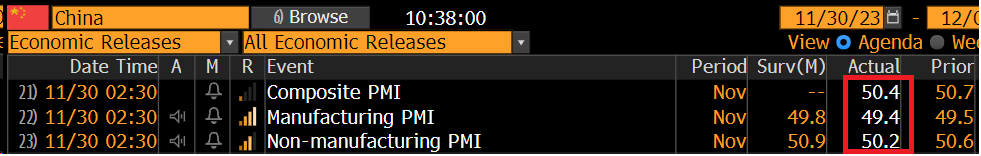

Sul fronte macro, i PMI ufficiali cinesi calcolati dal National Bureau of Statistics hanno deluso nuovamente un consenso che sperava in marginali miglioramenti, deteriorandosi (in particolare i servizi).  Nel dettaglio, il manifatturiero ha visto una marginale contrazione dei new orders a 49.4 da 49.5 e un employment che migliora a margine ma resta in contrazione (+0.1 a 48.1). L’NBS ha osservato che il calo dell’indice di attività riflette domanda debole e alcuni settori che vanno verso periodi di fermo dell’attività. Per quanto riguarda il non manifatturiero, i servizi hanno mostrato un calo significativo da 50.1 a 49.3, in parte bilanciato da un accelerazione delle costruzioni a 55 da 53.5.

Nel dettaglio, il manifatturiero ha visto una marginale contrazione dei new orders a 49.4 da 49.5 e un employment che migliora a margine ma resta in contrazione (+0.1 a 48.1). L’NBS ha osservato che il calo dell’indice di attività riflette domanda debole e alcuni settori che vanno verso periodi di fermo dell’attività. Per quanto riguarda il non manifatturiero, i servizi hanno mostrato un calo significativo da 50.1 a 49.3, in parte bilanciato da un accelerazione delle costruzioni a 55 da 53.5.

In generale non è certo quello che speravano di vedere le autorità. Tra domani e lunedì escono i PMI calcolati da S&P Global, più concentrati sulla media impresa privata rispetto a quelli ufficiali che guardano alle grosse aziende pubbliche. Vedremo quale sarà il messaggio. Intanto il livello di nervosismo cresce nel paese come si nota dal fatto che la grande banca CICC (China International Capital Corp. ) ha vietato di pubblicare ricerca pessimista sul ciclo, e ha imposto ai dipendenti di non ostentare la loro ricchezza.

Per il resto in Asia un po’ di dati macro tendenti alla debolezza ma con qualche sorpresa positiva in Oceania.

Bruttina in particolare la produzione industriale di ottobre in Sud Corea, dove la banca centrale ha lasciato i tassi invariati per il settimo meeting di seguito, ma ha alzato le attese di inflazione, e le retail sales in Giappone, anche se con revisione positiva a settembre.

La seduta europea è partita ancora con un tono costruttivo, e gli occhi puntati sui dati residui di CPI flash novembre in arrivo oggi, Francia, Italia e Eurozone aggregato.

I numeri di ieri avevano apparecchiato per delle sorprese al ribasso rispetto al consenso degli economisti formatosi negli ultimi giorni, e l’obbligazionario si è mosso coerentemente, approcciando i numeri con già cali robusti dei rendimenti maturati di primo mattino.

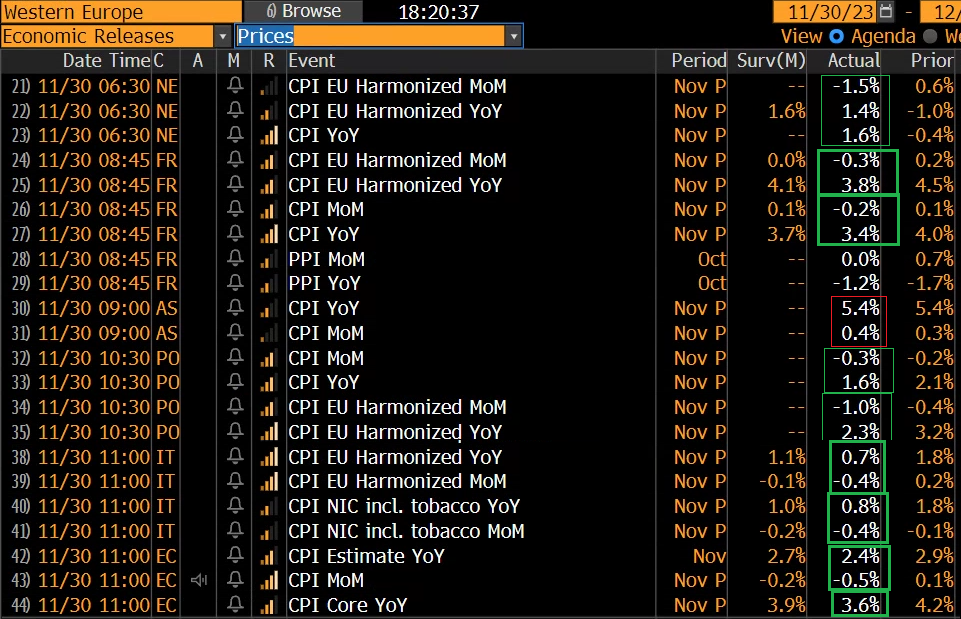

Queste attese non sono andate deluse. La tabella sotto parla chiaro.

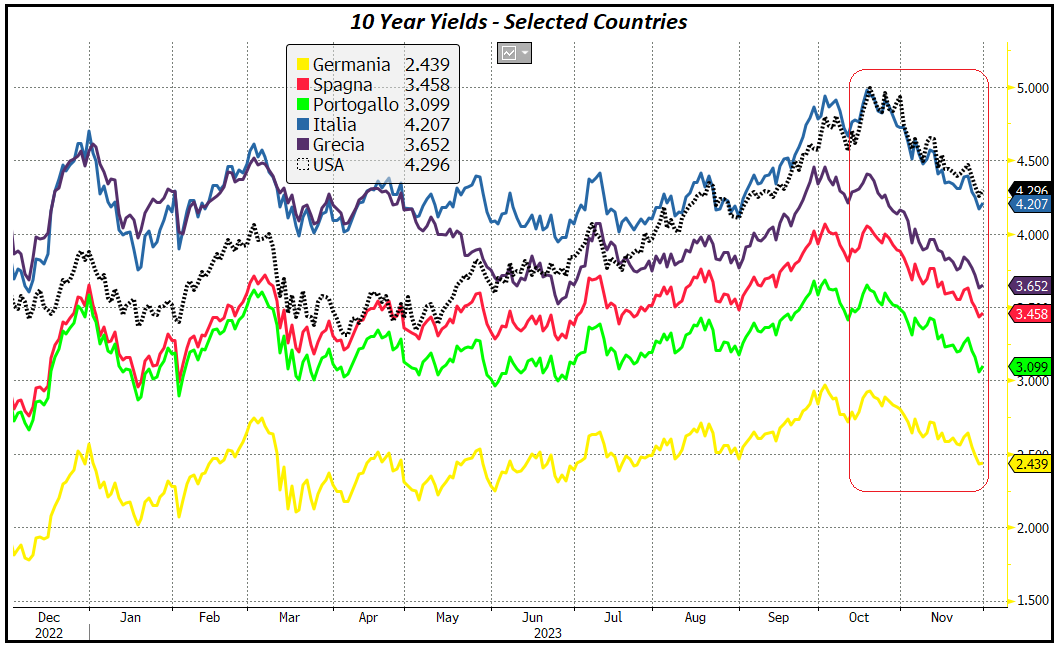

Tutti i grossi paesi hanno mostrato cali più forti del “vecchio” consenso e i tassi di inflazione anno su anno sono davvero bassi: Francia 3.4%, Italia 0.7% (!!!) e Eurozone a 2.4% con la core che è calata nel mese da 4.2% a 3.6%. Questo vuol dire che il maggior contributo alla sorpresa negativa non viene dalle componenti volatili, ma dall’inflazione core.

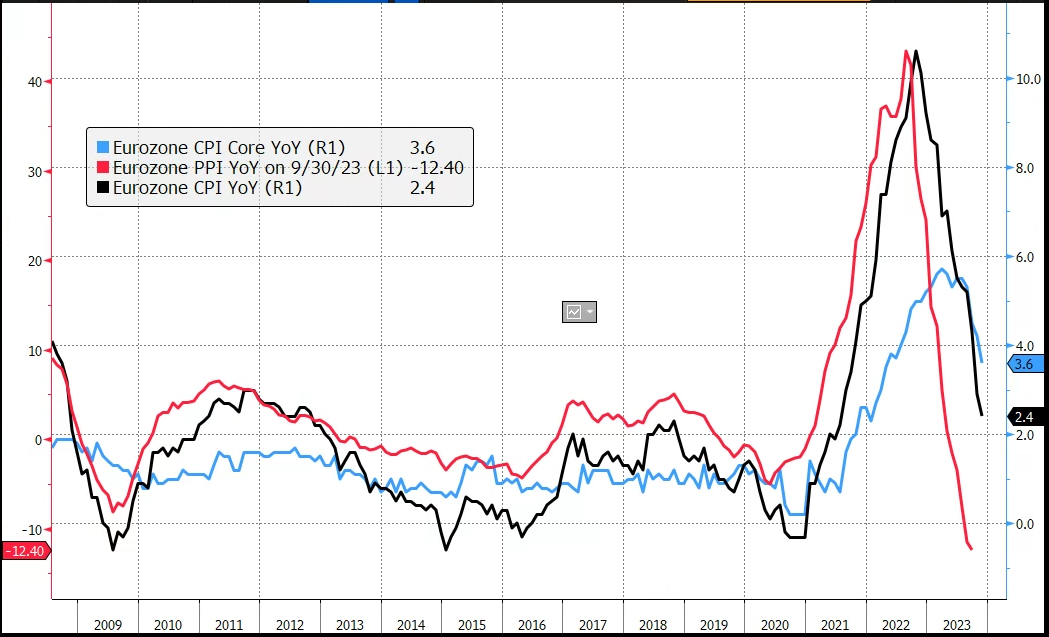

Uno sguardo al grafico mostra chiaramente la situazione, con la headline quasi tornata al target, la core ancora un po’ indietro, e i prezzi alla produzione che mantengono pressioni disinflattive su quelli al consumo.

Certo, da qui in avanti non è tutto facile, con gli effetti base che scompaiono e alcune misure governative di contenimento dei prezzi che usciranno dal computo in particolare in Germania. Ma è un fatto che tutta questa emergenza non sembra più esserci, e l’ECB ha i tassi al 4%, sopra tutti i CPI EU.

I tassi reali anche sull’immediato, senza andare a scomodare i rendimenti a 10 anni e i breakleven e i forward, sono abbondantemente positivi. Su queste basi, sembra assolutamente comprensibile quello che sconta il mercato in termini di tagli. Ma l’ECB (o almeno parte del Governing Council) continua a ritenere che bisogna essere certi che l’inflazione sia morta e quindi mantenere una politica monertaria restrittiva per qualche tempo. Ecco, questa non mi sembra una ricetta per un soft landing. Vedremo come impatteranno questi numeri sulla loro retorica.

Per quanto riguarda il resto dei numeri, bene le retail sales tedesche di ottobre (anche con le revisioni a settembre), male il GDP francese rivisto al ribasso di ben 0.2% per entrare in contrazione a Q3 2023.

Maluccio l’occupazione in Germania a novembre, malissimo in Italia ad ottobre, dove però ha giocato un aumento della forza lavoro, quindi non è così negativo.

Come ipotizzato ieri, i bonds Eurozone hanno fatto un massimo attorno alla pubblicazione dei dati, per poi vedere la comparsa di prese di beneficio “sell the news” eventualmente connesse anche con il fine mese. Un fenomeno, quello delle prese di beneficio, che non ha fatto la sua comparsa sull’azionario continentale, se non marginalmente nel pomeriggio.

Veniamo ai numeri negli USA, nel pomeriggio.

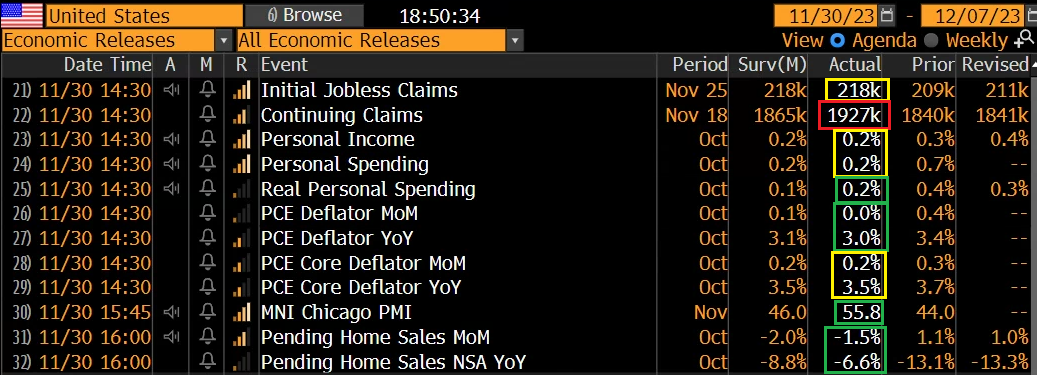

I sussidi di disoccupazione sono usciti in linea con le attese, ma il monte sussidi ha fatto un balzo, toccando i massimi da un paio d’anni. Come noto questa serie ha una settimana di ritardo e sospetto che il Ringraziamento abbia reso, in qualche modo, difficile da destagionalizzare il numero anche qui. Per cui per oggi vi risparmio la filippica sul calo delle assunzioni, domanda di lavoro che si indebolisce, con maggior difficoltà per i licenziati a ricollocarsi (chi volesse un approfondimento può guardare al pezzo del 17 novembre link ).

Se personal income e spending sono usciti più o meno in linea, e il PCE USA ha sorpreso al ribasso come headline solo, il Chicago PMI è balzato in espansione per la prima volta da Agosto 2022 segnando un massimo da maggio 2022, un comportamento chiaramente in antitesi con tutti gli altri indicatori di attività. Difficile contestualizzare questo report. Pantheon Macro parla di impatto di aumento ordinativi aereomobili in estate, che è un fenomeno che precede questi balzi. Detto ciò, sembra sensato attendersi un miglioramento dell’ISM manufacturing domani.

Infine le pending home sales di ottobre sono uscite poco meglio delle attese, ma non è sfuggito che il numero è il più basso della storia della serie dell’ indice Pending Home Sales Index (PHSI), dal gennaio 2000. Non sorprende, visto che a ottobre i tassi hanno fatto i massimi e i mutui a 30 anni sono andati sopra l’8%.Questi compromessi precedono di 45/60 giorni le vendite e quindi depongono male per queste ultime.

Dopo i dati, prese di beneficio sono comparse anche sul treasury, cosa che ha amplificato quelle sui bonds europei. Wall Street è partita ancora al rialzo, ma anche li sono comparsi venditori in particolare sul Nasdaq, che hanno respinto tutti gli indici in negativo al momento.

Bisogna dire che l’azionario Eurozone si è mostrato coriaceo anche oggi, chiudendo con progressi moderati/marginali a seconda dell’indice, nonostante l’inversione di tendenza in US. Venduto, per contro, l’€, insieme a Yen e Sterlina, in quelli che sono sembrati flussi di fine mese. Tra le commodities debolezza generale connessa col rimbalzo del Dollaro e dei tassi, con argento, rame orzo e grano in controtendenza. l’OPEC+ ha faticosamente trovato un accordo per un taglio dim produzione di 1 mln di barili al giorno, ma il mercato non appare impressionato, forse perchè pensa che i produttori fuori dal cartello aumenteranno, e comunque la domanda sarà ridotta.

Dopo la chiusura Europea Wall Street ha finora oscillato un po’ sotto la parità, con il Nasdaq 100 un po’ più pesante. Niente di granché rilevante, ma per il momento i segnali di inversione notati ieri sul grafico daily stanno venendo rispettati, sebbene non con troppo entusiasmo, e con il fine mese a inquinare il quadro. Chiaramente il rimbalzo dei rendimenti ha un ruolo. Vedremo domano come inizierà dicembre.

A proposito di relazione bonds equity, ho trovato interessante un ragionamento fatto da uno strategist di DB:

Negli ultimi 2 anni abbiamo avuto correlazione positiva tra bonds e azionario (negativa tra tassi e azionario), perchè nel 2022 lo shock inflattivo ha disturbato sia azionario che bonds e nel 2023 la normalizzazione ha aiutato entrambi, anche se i bonds hanno sofferto la retorica delle banche centrali finendo per causare le correzioni dell’equity con la loro debolezza.

Ma ora, con l’inflazione quasi normalizzata (si dia uno sguardo al grafico dei CPI EU sopra, per gli UISA il dato di novembre deve ancora arrivare), i suoi eventuali cali finiranno di alimentare particolare entusiasmo nell’azionario (e magari, aggiungo io, verranno interpretati come segnale di debolezza del ciclo).

Osserva DB che siamo di fronte a 2 scenari per il 2024

** soft landing, quindi un economia che tiene. Con questo quadro, e un inflazione quasi normalizzata, curve che già prezzano 100 bps di taglio in 12 mesi faticheranno a scontare di più e questo metterà un floor sui rendimenti. L’azionario invece dovrebbe fare bene

** hard landing, in cui i bonds potranno certamente andare a scontare tagli più aggressivi, ma l’azionario farà male.

Quindi lo shift del mercato da un ipotesi all’altra dovrebbe procurare nel 2024 equity forte e bonds deboli quando si va sul soft, e viceversa quando si va sul hard. Se non altro, i bonds potranno riprendere la loro funzione di hedge del portafoglio equity.

Italiano

Italiano English

English