NB: LAMPI SALTA 2 USCITE E TORNA MERCOLEDI’ 15 OTTOBRE

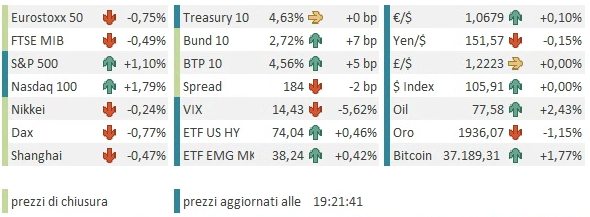

Ci ha pensato Powell a fornire il catalyst per interrompere la serie positiva dell’azionario USA, con la collaborazione di un asta 30 anni treasury veramente debole. Così, l’S&P 500 e il Nasdaq 100 ieri sera (giovedì) hanno ceduto entrambi circa lo 0.8%, e il Russell 2.000 small cap ovviamente – 1.57%.

Cosa è successo?

Su una giornata in cui già i treasury correggevano, alle 19 italiane è andata a impattare un asta del 30 anni treasury con un rendimento d’asta 5 bps superiore al “when issued” ovvero a quello del secondario al momento della chiusura dei book. Secondo alcuni report, il differenziale più elevato del decennio. Deboli anche il bid to cover e la partecipazione dei clienti finali. Questo ha inferto un primo colpo al sentiment.

Un ora dopo, il Powell che si è presentato al panel dell’IMF è sembrato discretamente più aggressivo di quello visto appena 9 giorni fa al FOMC. Il Presidente Fed ha iniziato osservando che il Committee non è affatto certo che la stance assunta dalla Fed sia sufficiente a riportare l’inflazione al target. Se dovessero ritenere appropriato di alzare ulteriormente i tassi, non esiteranno a farlo. Il processo per riportare l’inflazione al 2% ha ancora una strada molto lunga da percorrere.

*POWELL: NOT CONFIDENT WE’VE ACHIEVED STANCE TO HIT 2% INFLATION

*POWELL SAYS FED WILL ‘CONTINUE TO MOVE CAREFULLY’

*POWELL SAYS FED WON’T HESITATE TO TIGHTEN MORE IF APPROPRIATE

*POWELL: PROCESS OF GETTING INFLATION TO 2% HAS ‘LONG WAY TO GO’

Questa retorica, volutamente più hawkish rispetto a poco più di una settimana fa, ha dato l’impressione che Powell fosse insoddisfatto del easing delle condizioni finanziarie occorso dopo il FOMC, e desideroso di ripristinare un livello di tassi atto a mantenere dette condizioni non troppo accomodanti. O quanto meno rintuzzare subito la crescita delle aspettative di un taglio dei tassi nel 2024 intervenuta dopo la riunione Fed.

Così i rendimenti sono rimbalzati di 13 bps sul 10 anni e di 15 sul 30 anni, e l’azionario, la cui serie positiva era stata ampiamente alimentata dal calo dei rendimenti, ha infine corretto, chiudendo a poca distanza dai minimi.

Personalmente, sono perplesso dalla volatilità raggiunta dalla retorica Fed. Si ha l’impressione che Powell e C. corrano dietro ad ogni fase di mercato, per l’influenza che questa può avere sul policy mix attraverso l’impatto sulle condizioni finanziarie. Questa strategia può implicare un costo in termini di contaminazione della strategia comunicativa, se non vogliamo arrivare a dire che mina la credibilità dei membri. Al momento, Powell sembra imporre un Floor ai rendimenti (i.e. il 10 anni al 4.5%). Ma naturalmente uno si chiede se questa sorta di Yield Control tra il 4.5% e il 5% non verrà sconfessato la prossima volta che parlerà.

Detto, questo, al momento l’impressione è che eventuali marcati cali dei rendimenti o pricing di tagli imminenti da parte della curva monetaria USA verranno contrastati dalla Fed, per cui i risk asset dovranno farci i conti.

E l’Asia non ha perso tempo stanotte, con principali indici a mostrare performance negative, ad eccezione del +0.15% di Mumbai. Come spesso di recente, la maglia nera spetta alle “H” shares cinesi (-2.15) seguite da Hong Kong (-1.7%). Il governatore PBOC ha dichiarato che il rischio sull’immobiliare è “gestibile” ( link China’s Property Risks ‘Manageable,’ PBOC Governor Says). Ma il sentiment nei confronti del settore lo si evince dal fatto che l’assicurazione Ping An, che è stata rumoreggiata di entrare con una quota di controllo nell’immobiliare Country Garden, e ha seccamente smentito, ha perso il 13% in 4 sedute. In questo momento in Cina non devi far parlare di te, o ti massacrano.

Il resto delle piazze ha riportato perdite inferiori al punto percentuale, ad eccezione di Ho Chi Mihn.

La seduta europea aveva interamente da scontare il calo di Wall Street ieri sera, avvenuto nella sua totalità a mercati continentali chiusi, e sorprende poco che gli indici abbiano esordito in passivo e accumulato perdite in mattinata. Analogamente, i rendimenti sono saliti, in simpatia con il treasury. Oltretutto, alle 13.30 oggi parlava la Lagarde, e quindi i mercati EU sono andati a scontare il rischio che anche lei, pur avendo ancora meno motivi, andasse a fare un tuning del messaggio ECB in direzione di maggior tightening.

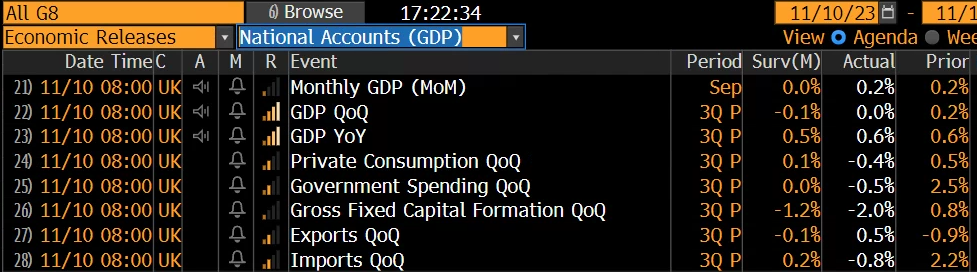

Sul fronte macro, una sfilza di dati in UK, con il GDP uscito, a margine meglio delle attese, ma i dettagli mostrano calo dei consumi privati, della spesa pubblica e degli investimenti interamente bilanciati da un contributo molto più positivo del canale estero (maggior export e minore import).

La produzione industriale di italiana di Settembre è uscita marginalmente meglio delle attese (0.0% sa +0.3% di agosto e vs attese per -0.2%) ma il dato anno su anno resta negativo, a -2%.

La mattinata è passata quindi in attesa della Lagarde, con azionario in calo, tassi in crescente salita, Euro coerentemente in recupero.

Alle 13.30 la Presidente ECB non ha però replicato lo scherzo di Powell. Al panel del FT ha rivolto dichiarazioni analoghe alla scorsa conference, a parte il riferimento al reinvestimento del PEPP che li non era stato toccato ma che “andrà affrontato”.

*ECB’S LAGARDE: IF KEPT LONG ENOUGH, RATES WILL TAKE US TO 2%

*ECB’S LAGARDE: IF MAJOR SHOCKS COME, WILL HAVE TO REVISIT

*ECB’S LAGARDE: REALLY HAVE TO BE MONITORING ENERGY PRICES

*ECB’S LAGARDE: DISCUSSION ON PEPP REINVESTMENTS IS TO BE HAD

*ECB will not start cutting rates in ‘next couple of quarters’, Christine Lagarde says ( link )

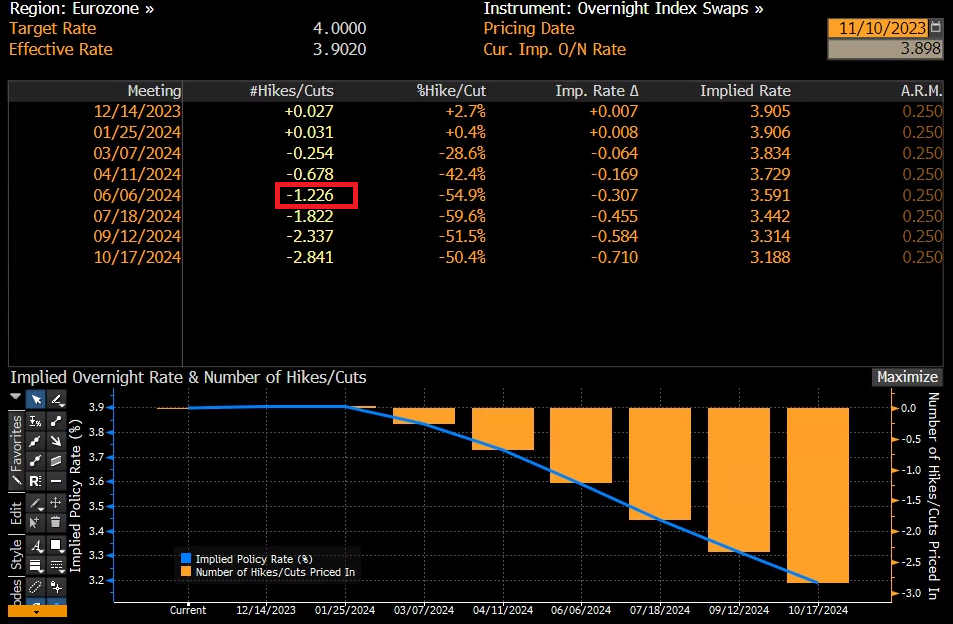

Ma ha aggiunto che il fatto che i tassi debbano rimanere a questi livelli a sufficienza vuole dire che non si vedranno tagli nei prossimi 2 trimestri (tra l’altro la dichiarazione che da il titolo al pezzo del FT). A prescindere dall’intendimento della Lagarde, il mercato ne ha tratto un parziale sollievo. Infatti la curva europea non prezza interamente un taglio dei tassi ECB prima di giugno e quindi la dichiarazione è stata presa come un parziale avallo delle aspettative di mercato.

Siamo così giunti al pomeriggio con un contesto un po’ meno risk adverse. Wall Street ha aperto in recupero, forte del fatto che i tassi USA avevano a loro volta smesso di salire.

Alle 16 la U. of Michigan Consumer Confidence preliminare di novembre ha causato un piccolo sussulto, non tanto per il discreto calo, il quarto di seguito, ai minimi da 6 mesi, ma per il balzo delle aspettative di inflazione sia sull’anno che sui 5/10 anni.

Il motivo del calo sarebbe il concorso di elevati tassi di interesse con la crisi in Medio Oriente, ed il possibile impatto sul petrolio, che è uno dei principali driver di questa piccola survey. La comparsa dei valori ha causato un piccolo scarto sui rendimenti e sull’azionario. Ma poi Wall Street ha ripreso a macinare come prima con il Nasdaq 100 primo tra gli indici a ritracciare velocemente le perdite di ieri.

Le piazze EU, che avevano accumulato un discreto passivo in mattinata, non si si sono fatte contagiare dalla resilienza di quella USA se non marginalmente. Forse perchè teme che gli USA rifacciano in serata lo scherzo da prete di ieri sera, o perche, alla luce del quadro macro più fragile, è maggiormente infastidito dalla volatilità sui tassi, l’azionario continentale nel pomeriggio è andato in controtendenza rispetto agli USA e pur col recupero nel finale, ha chiuso con i principali indici a mostrare cali discreti, analoghi a quelli USA di ieri.

Infatti i rendimenti Eurozone in chiusura conservano a loro vota tracce consistenti del balzo di quelli USA ieri, con rialzi di 6/7 bps su tutte le curve. Sul fronte cambi, le vartiazioni alla fine sono riodotte, con il Dollar index quasi invariato, mentre tra le commodity rimbalza infiune il petrolio, ma i metalli industriali e preziosi impongono un altro calo all’ìndice generale.

Dopo la chiusura, Wall Street ha accelerato al rialzo, trascinata da un Nasdaq 100 inarrestabile, che guadagna oltre il doppio di quanto perso ieri. l’S&P 500 è un po’ più composto ma ha a sua volta ritracciato le perdite di ieri, e superato i massimi di mercoledì.

Come osservato giorni fa, le serie positive così lunghe tendono concludersi con un primo consolidamento modesto, nuovi massimi, e poi uno più significativo. E’ così che è successo a novembre 2021, l’ultima volta che l’S&P ha fatto 8 sedute positive di seguito. Si potrebbe dire che il primo consolidamento, per gli indici, è già avvenuto. Vediamo questa volta che succede.

Italiano

Italiano English

English