Ieri sera (mercoledì), Wall Street ha ceduto ulteriormente nella seconda metà della seduta, chiudendo quasi sui minimi (S&P 500 – 1.34% Nasdaq 100 – 1.41%, Russell 2.000 – 2.11% ancora maglia nera). A livello settoriale male i ciclici e il real estate, le banche, depresse dalla trimestrale di Morgan Stanley ( link ) e i trasporti da quella di Hunt. Per il resto i driver sono stati ancora la geopolitica, e i rendimenti ancora in rialzo. Dopo la chiusura le trimestrali di Netflix e Tesla, la prima estremamente brillante ( link ) e la seconda assai deludente ( link ), hanno visto i loro effetti più o meno bilanciarsi sull’indice.

Ieri sera è stato pubblicato il Beige Book Fed ( link ), che contiene le risultanze dai vari distretti nel periodo fino al 6 ottobre. L’outcome è alquanto sorprendente, in quanto nel report non si trova traccia della brillantezza dell’economia USA nel terzo trimestre. Queste le principali osservazioni:

** Il consumer spending è risultato “misto”.

** il turismo a continuato a migliorare in aggregato, con alcuni settori a indicare rallentamento ed altri accelerazione

** le banche hanno segnalato domanda di credito in modesto calo.

** Consumer credit è rimasto stabile, con delinquencies basse ma in crescita.

** l’attività nel real estate è rimasta stabile e quella nel manifatturiero mista, con qualche segnale di miglioramento.

** l’outlook per l’economia è stato descritto come stabile o in lieve peggioramento.

** Il mercato del lavoro resta “tight” ma con segnali di rilassamento. L’offerta di lavoratori sta aumentando e si fa meno fatica ad assumere.

** I prezzi hanno continuato a salire a ritmo lento, più nei servizi che nel manifatturiero. I prezzi in vendita sono saliti meno degli imput prices perche si comincia a far fatica a passare gli aumenti ai consumatori, il che rende difficile conservare i margini intatti. La sensazione delle aziende è che i prezzi saliranno meno nei prossimi trimestri.

In generale non è certo un report disastroso, ma non vi si rinviene la traccia di una crescita al 4/5% annualizzato quale deve essere stata quella del terzo trimestre 2023. Questo è in linea con quanto anticipato ieri dal membro Fed Barkin.

Stanotte la seduta asiatica è stata ancora una volta improntata alla risk aversion, con tutti i principali indici in calo, tranne Taiwan, pressoche invariata. In parte questo si può ascrivere alla geopolitica con le notizie (tra le altre) che l’offensiva israeliana avrebbe ottenuto il beneplacito degli USA ( link ) e potrebbe partire a breve. Tra le piazze peggiori Tokyo, Seul e, manco a dirlo, il China Complex. Quest’ultimo ha dovuto assorbire la notizia che i prezzi delle case nelle principali 70 città cinesi sono calati a settembre al ritmo più forte da 11 mesi (-0.3% sa -0.29% di agosto le nuove case, -0.48% da -0.48% di agosto le case esistenti)

Per il resto, il China Securities Journal ha riportato che le autorità potrebbero varare nel quarto trimestre del 2023 alcune misure di stimolo mirate che hanno elaborato ma non ancora comunicato. Ormai il mercato ha fatto il callo a queste comunicazioni, specie se così generiche. Vuole vedere i risultati. I dati decenti di ieri sono già dimenticati, anche perchè oggi il contesto non è costruttivo. Per il resto la Bank of Korea ha lasciato i tassi invariato come da unanimità degli analisti, citando tra i motivi l’incertezza per la situazione geopolitica. La bilancia commerciale giapponese di settembre ha mostrato un inatteso surplus, grazie a esportazioni un po’ meglio delle attese (in salita quelle verso gli USA, male quelle verso la Cina) e import invece molto più debole.

Inutile dire che l’azionario Eurozone è partito in calo, andando almeno in parte a fattorizzare la discesa di Wall Street ieri sera dopo la campana, e aggiungendoci del suo. Non sono stati d’aiuto rendimenti ancora in rialzo per cominciare la seduta. Nemmeno i numeri di vari indicatori di business confidence francesi di ottobre, quasi tutti in calo e sotto attese, sono stati utili alla causa.

In tarda mattinata però i rialzi dei rendimenti si sono assorbiti, e l’azionario ha ripreso un po’ di forza, insieme con la Divisa Unica.

I numeri più importanti erano previsti di pomeriggio in US.

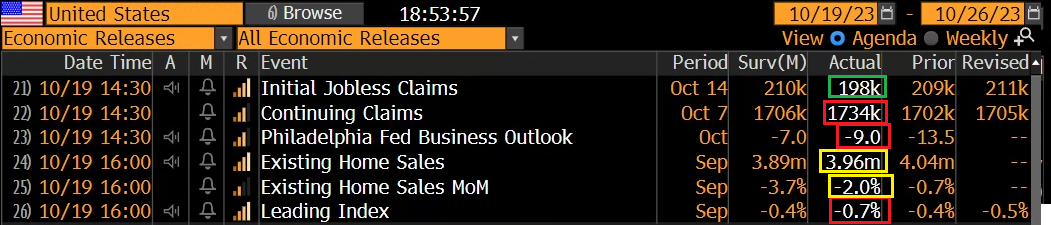

Cominciando dai sussidi di disoccupazione, le richieste settimanali sono calate sotto 200.000 per la prima volta da gennaio scorso, a indicare un mercato del lavoro ancora assai robusto. Il mistero è costituito dal monte sottoscrittori, i continuing clamis, che sono saliti vs un consenso che li vedeva stabili, e hanno marcato il massimo da inizio luglio. Alcuni leggono questo strano fenomeno come la dimostrazione che i licenziamenti sono ancora ridotti, ma chi viene licenziato fatica di più a trovare lavoro, e quindi permane di più nel monte percettori, che si ingrossa. Può essere, ma io dopo trimestri di dati inaffidabili e pieni di falsi segnali sono riluttante ad abbracciare queste teorie.

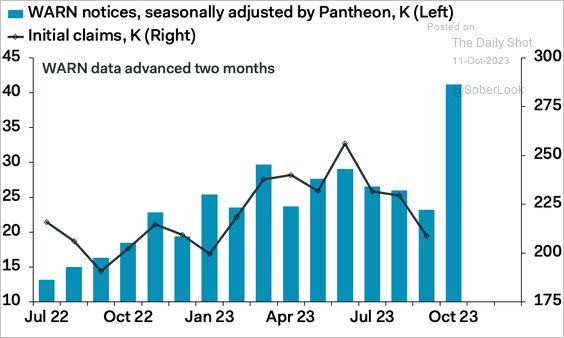

Giorni fa Pantheon Macro ha osservato che le warn notices, gli avvisi che in base al Warn Act le aziende con più di 100 dipendenti devono dare con 60 giorni di anticipo in caso di licenziamenti di massa o chiusure di rami di azienda, si sono impennati, a indicare un aumento dei layoff nei prossimi 2 mesi.

Diciamo che per il momento questi numeri non avvalorano la teoria, ma forse è ancora presto.

Il Philly Fed di ottobre è rimasto in territorio di contrazione, deludendo le aspettative che puntavano a un maggior miglioramento. Ma i dettagli segnalano più forza con i new orders (+14.6pti a +4.4), gli shipments (+14.0pti a+10.8), e l’employment (+9.7pti a +4.0) tutti tornati in territorio di espansione.

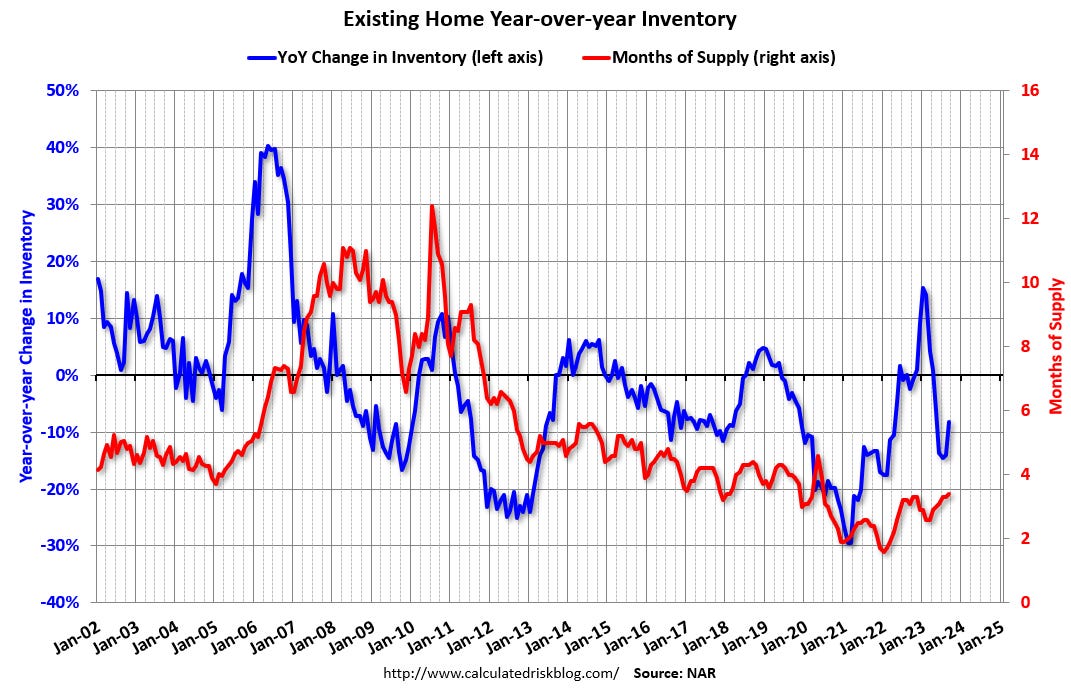

Le existing Home Sales USA di settembre sono calate meno delle attese, ma ciò non gli ha impedito di fare un nuovo minimo ciclico, sotto quello marcato a gennaio scorso. Le scorte di case stanno ricominciando a salire (grafico di Calculated Risk) e i prezzi stanno dando di nuovo segnali di debolezza.

Si tenga conto che queste vendite sono il risultato di compromessi chiusi a luglio e agosto, quando i mutui erano attorno al 6.8-7.1%. A settembre i tassi dei mutui hanno cominciato a salire forte, e ora sono attorno all’8%.

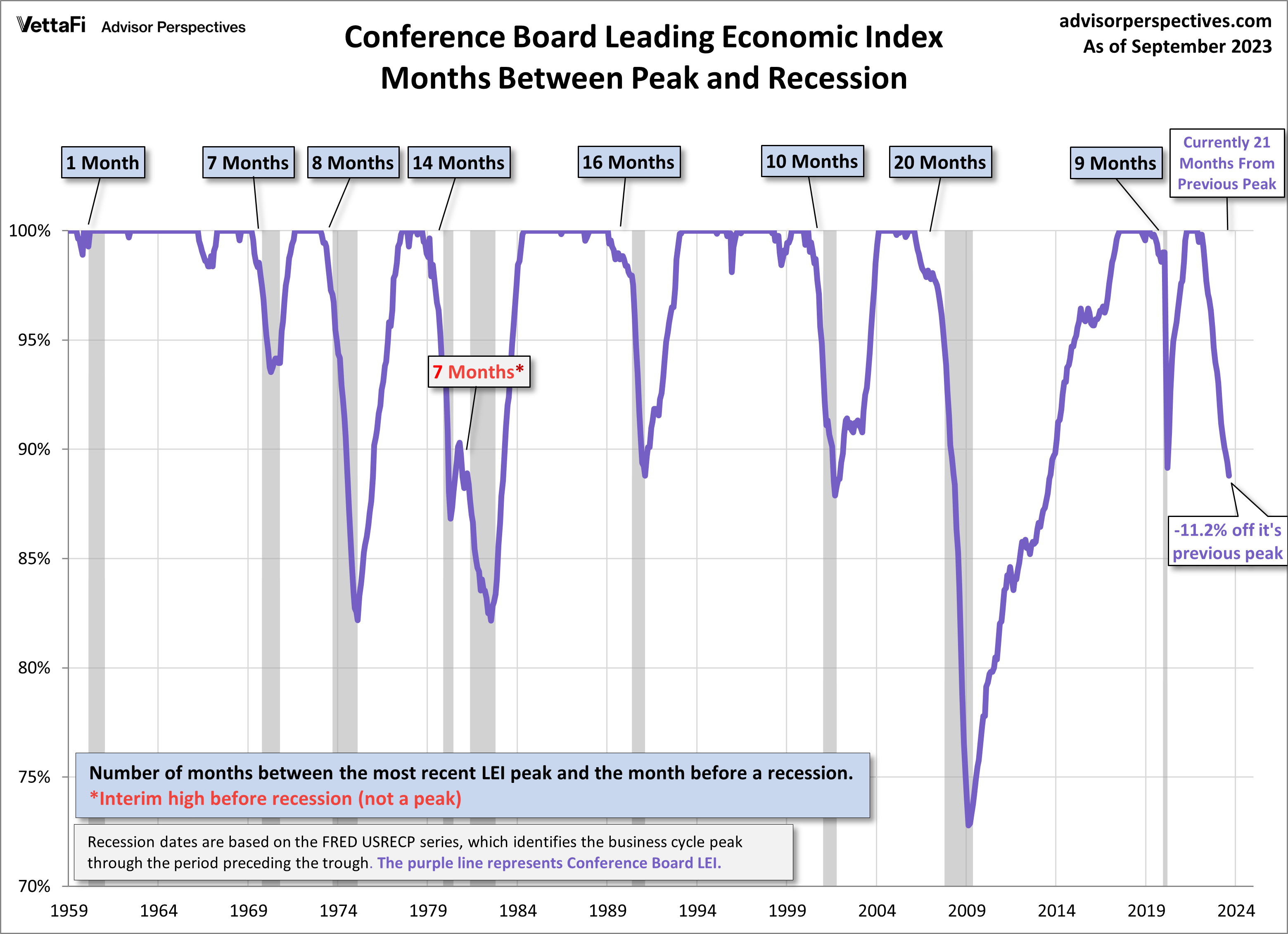

Infine il leading index del Conference Board ha deluso le attese mostrando un calo doppio rispetto alla stima, se si considera la revisione al ribasso di settembre. Si tratta del diciottesimo calo di seguito, per un totale di 11.2 punti dal picco.

Qui la storia è nota. Questo aggregato di indicatori non è mai sceso più del 3% dal picco senza che sia arrivata una recessione, in media 10.8 mesi dal picco. Ora siamo a oltre 3 volte quel calo, e dal picco di mesi ne sono passati 21. Naturalmente il covid ha danneggiato il valore segnaletico di parecchi indicatori, e questo potrebbe fare parte del gruppo. Ma non ha mai fallito in quasi 70 anni di storia.

Wall Street ha aperto nervosa, e ha accumulato un po’ di ribasso, con gli occhi puntati verso la conferenza di Powell alle 18 italiane, e al potenziale impatto sui rendimenti, con i treasury ancora in calo a condividere il medesimo nervosismo.

La chiusura europea ha visto ancora ribasso per i principali indici, penalizzati ancora da ciclici, real estate e finanziari. Milano ha fatto peggio, zavorrata da Auto (Stellantis) e banche. Se non altro, i bond Eurozone hanno tenuto i recuperi maturati nel corso della seduta, con discreti cali dei rendimenti per gli emittenti periferici. Nonostante ciò, il Dollaro è arretrato vistosamente contro €, a dimostrazione che, dopo il rally degli ultimi 3 mesi, ha le batterie un po’ scariche. Petrolio, oro e grani hanno continuato a trainare il comparti commodities.

Dopo la chiusura ha preso la Parola Powell. Il suo discorso ha creato non poca volatilità. Inizialmente ha esordito con toni cauti: le condizioni finanziarie si sono inasprite a causa del rialzo dei rendimenti, e se rimangono tali possono avere un impatto sulla politica monetaria. Se l’economia resta forte sarà necessario alzare ancora, ma abbiamo ancora da fattorizzare un grosso ammontare di rialzi passati. Il mercato del lavoro si sta raffreddando.

*POWELL:YIELDS HAVE DRIVEN SIGNIFICANTLY TIGHTER FIN. CONDITIONS

*POWELL: FIN.-CONDITION MOVES CAN AFFECT POLICY IF ‘PERSISTENT’

*POWELL:’ADDITIONAL EVIDENCE’ OF STRONG ECONOMY MAY MERIT HIKING

*POWELL:MAY BE MEANINGFUL TIGHTENING IN PIPELINE FROM PAST HIKES

*POWELL: MANY INDICATORS SUGGEST LABOR MARKET GRADUALLY COOLING

*POWELL: GEOPOLITICAL TENSIONS ‘HIGHLY ELEVATED,’ POSE KEY RISKS

*POWELL: FOMC `PROCEEDING CAREFULLY’ GIVEN RISKS, HIKES SO FAR

Queste dichiarazioni hanno alimentato l’idea che a meno di grosse sorprese ulteriori rialzi non fossero prossimi e così treasury e azionario sono rimbalzati.

Dopodichè la musica è un po’ cambiata. Il presidente Fed ha sottolineato la forza dell’economia USA e osservato che sembra più resistente ai tassi. Secondo lui la politica monetaria non è troppo tight, e loro sono a loro agio con l’osservare l’effetto del rialzo dei tassi a lunga sul ciclo: magari gli consentirà di alzare meno.

*POWELL: WE CERTAINLY HAVE A VERY RESILIENT ECONOMY ON OUR HANDS

*POWELL: ECONOMY MAY BE SOMEWHAT LESS SUSCEPTIBLE TO RATE HIKES

*POWELL: EVIDENCE OF YOUR EYES IS ECONOMY HANDLING HIGHER RATES

*POWELL: EVIDENCE IS THAT POLICY IS NOT ‘TOO TIGHT’ RIGHT NOW

*POWELL: RIGHT NOW THE RISK IS STILL HIGH INFLATION

*POWELL: STRONG ECONOMY COULD BE PART OF RISE IN YIELDS

*POWELL: FED HAS TO LET RISE IN YIELDS PLAY OUT, WATCH IT

*POWELL: AT THE MARGIN, YIELD RISE COULD MEAN LESS NEED TO HIKE

FED’S POWELL: WE KNOW THE FISCAL PATH IS ULTIMATELY UNSUSTAINABLE

Chiaramente questi toni sono piaciuti meno. I treasury hanno restituito il modesto rimbalzo, e l’azionario è tornato in negativo. La dichiarazione sulla possiblità di alzare meno ha fatto disinvertire la curva con il 2 anni che cala di 5 bps e il 10 anni che sale di 7 al 4.98%. Solo il dollaro non si è giovato, per il momento, di questa retorica. L’S&P però scambia poco sotto la parità. Vedremo dove sarà la chiusura.

Italiano

Italiano English

English