Quarto record consecutivo ieri (lunedì) a Wall Street per l’S&P 500 (+0.1%), e prima chiusura sopra il livello di 6.000. Il Nasdaq 100 ha ceduto marginalmente (-0.05%) mentre il Russell 2000 Small Caps ha messo a segno un sontuoso +1.47%. Ieri in America era la giornata del Veterano, e quindi l’attività sarà stata modesta. Inoltre il fixed income era chiuso. Detto questo, si è intravista una prima perdita di momentum del rally post elezioni.

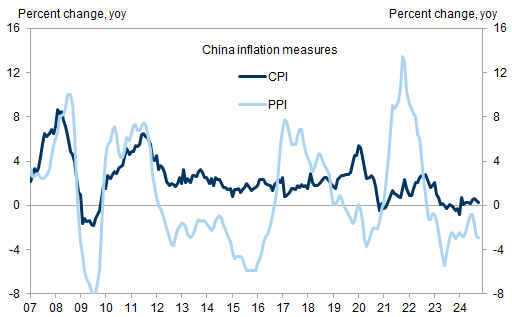

In termini di dati non si è visto nulla di importante in EU ed US, ma tra il week end e ieri in Cina sono stati pubblicati il CPI e PPI e gli aggregati monetari di ottobre.

Per quanto riguarda l’inflazione, abbiamo avuto ancora dati sotto attese, principalmente dovuti al comparti beni ex food, mentre i servizi hanno dato un piccolo segnale rialzista. Il PPI debole e abbondantemente sotto consenso mostra chiaramente ancora le spinte deflazionistiche che vengono dai prezzi alla produzione.

Pochi segnali di accelerazione della domanda da questi numeri per il momento.

Per quanto riguarda gli aggregati monetari e di credito, i new loans e il total social financing hanno ancora marginalmente deluso. Ma gli aggregati monetari invece hanno accelerato in aggregato, il che sembra mostrare che le misure varate a fine settembre da parte della PBOC hanno prodotto qualche effetto sulle condizioni finanziarie a ottobre. L’organo ufficiale Securities Times ha riportato che l’aumento di M2 è stato guidato da flussi in entrata nei depositi bancari e nei depositi a margine grazie al miglioramento del sentiment di mercato, all’aumento dei prestiti delle banche alle istituzioni finanziarie non bancarie a seguito degli schemi di politica monetaria varati e all’accelerazione della spesa fiscale.

Sperem.

La seduta asiatica ha avuto un tono opaco, con solo Jakarta in grado di mostrare un progresso, tra i principali indici. Solo Tokyo, Sydney e Vietnam hanno contenuto i cedimenti sotto il punto percentuale, mentre il China Complex, Taiwan e Seul hanno ceduto in media il 2%.

In Cina continua a regnare la delusione per il piano fiscale annunciato venerdì, inferiore alle attese più recenti, e privo di dettagli per la parte a sostegno dei consumi. Circola con insistenza l’interpretazione che le Autorità sono preoccupate dell’approccio di Trump e vogliono lasciare fieno in cascina per contrastare l’impatto negativo delle sue iniziative. Il che è come dire al mercato che ulteriori misure arriveranno solo se le cose vanno peggio: non molto incoraggiante. Si sente anche dire che le Autorità pensano di aver fatto a sufficienza per garantire il raggiungimento del target di crescita per il 2024.

Sta di fatto che oggi anche la news riportata da Bloomberg che vi è un progetto di tagliare l’imposta sull’acquisto di casa dal 3% all’1% ha lasciato i mercati indifferenti ( link China Plans to Slash Homebuying Taxes in Fiscal Stimulus). Se non altro, Reuters ha riportato che le vendite nel corso del Singles Day sono state robuste ( link China’s Singles’ Day wraps up super-sized sales event with volume, shopper growth). Ali baba parlerebbe di crescita robusta e record di compratori.

La seduta europea è, partita con un tono nuovamente piuttosto opaco. E’ difficile individuare un tema specifico per questa debolezza odierna, al di la della moderata underperformance dei Futures USA post chiusura EU ieri sera, e del mood negativo in Asia.

In realtà l’impressione è che ieri (Eurostoxx 50 +1.07% Dax +1.2%) sia stato un rimbalzo, ma che il Trump Trade sia ancora decisamente in sella, almeno per quanto concerne l’impatto relativo USA Eurozone. Per fare un riepilogo dei temi che inducono gli investitori a penalizzare l’azionario continentale da quando Trump è tornato a guadagnare nei sondaggi, e con maggior decisione dopo le Presidenziali, abbiamo:

1) l’impatto economico delle politiche commerciali USA (dazi, negoziazioni etc). Tra l’altro sembra che Trump stia indirizzandosi verso nomine piuttosto eloquenti in termini di aggressività, con marco Rubio come possibile Segretario di Stato, e Walz come national security advisor. Nomi che possono aver anche contribuito alla debolezza della Cina. E c’è Musk che ancora deve ottenere un ruolo ufficiale, ma già mostra un influenza pesante.

2) Il tema impegno/Nato/geopolitica. Chiaramente è una crescente preoccupazione, a giudicare dalla forza del settore armi europeo, che sconta parecchie risorse deviate a suo favore da altri settori.

3) C’è la crisi politica in Germania, che apre ulteriori punti di domanda in termini di gestione politica da parte dell’EU delle novità recenti. Se veramente andiamo verso elezioni anticipate a febbraio come sembra, abbiamo un vuoto di potere con annessa campagna elettorale dai toni sovranisti.

4) Mettiamoci pure la fase di dubbio nei confronti dell’efficacia dello stimolo cinese, che riporta pessimismo sulla crescita di un partner commerciale che comunque importa beni dall’Eurozone.

Sta di fatto che gli indici hanno aperto in calo, hanno tentato un rimbalzo, rapidamente archiviato, e accumulato perdite attorno al punto percentuale in mattinata. Se si vuole un ulteriore indicazione della direzione dei flussi, basta guardare l’€/Dollaro, che è rapidamente approdato a 1.06, e, a tratti, sotto, cedendo praticamente 2 figure in 3 sedute.

Sul fronte dati, oggi solo lo Zew tedesco di novembre, che, naturalmente, ha deluso le attese, come sempre quando nel mese i mercati azionari perdono, essendo una survey di analisti e operatori di mercato.

Per contro, lo small business optimism NFIB USA di ottobre, pubblicato in tarda mattinata, ha sorpreso in positivo. Come avevo scritto venerdì è una survey politicizzata, essendo NFIB dichiaratamente repubblicana ed essendo i piccoli imprenditori molto sensibili al tema tasse. Garantito che a novembre avremo un balzo.

Wall Street ha aperto fiacca, almeno oggi, con material e utilities ancora deboli e prese di beneficio su alcuni Trump trade come le small caps, Tesla, Bitcoin, Trump Media & Technology etc. Nulla di spettacolare per il momento. Ma per un Europa già pericolante e aggrappata ai supporti (vedi Eurostoxx 50 con il livello di 4.800 punti) anche questa moderata pressione è stata sufficiente a rompere l’argine. Come l’S&P 500 è passato in negativo gli indici EU hanno bruscamente accelerato al ribasso , finendo per raddoppiare le perdite nel giro di un ora e mezzo. A guidare il ribasso i settori più ciclici ( Industrials, Materials, Consumer Discretionary) insieme all’Health Care, ma davvero c’è, poco da scegliere oggi.

Un aggiornamento del quadro tecnico vede l’Eurostoxx 50 nettamente attraverso il supporto in area 4.800 e appoggiato a quello in area 4.740, sotto il quale c’è poco fino al minimo di inizio agosto.

Il tutto reso più debole dalla circostanza che l’indice si trova sotto tutte e 3 le medie mobili (20, 50 e 200 giorni) con le prime 2 che stanno intersecando la terza. Al momento sembra che la tenuta del supporto indicato sia legata al fatto che in US non compaiano prese di beneficio più convinte.

Sul fronte tassi, rialzi generalizzato oggi, con focus su USA, in vista della pubblicazione del CPI USA di ottobre domani. Dopo la sorpresa al rialzo di settembre, riconosciuta anche da Powell al FOMC, il nervosismo è evidente. Per il taglio al FOMC di dicembre siamo quasi a 50/50. Per l’Europa è una minaccia indiretta, ma si sa che, se i tassi fanno una fiammata in US, è difficile che in EU si stia fermi. Sul BTP poi incombono le aste domani, con 8.25 bln da emettere su 4 linee (BTP 3, 7, 10 e 15 anni).

Sul fronte cambi si conferma la forza del Dollaro sui principali cross, mentre anche le commodity sono deboli oggi, zavorrate da metalli industriali e grani.

Dopo la campana US Wall Street ha recuperato il grosso delle (moderate) perdite. Vedremo dove sarà la chiusura, se sopra o sotto 6.000.

L’agenda per il resto della settimana propone

Mercoledì

Dati: CPI USA di ottobre

Banche centrali: Interventi di Logan, Musalem e Schmid della Fed

Trimestrali: Tencent, Cisco, Allianz

Giovedì

Dati: PPI USA di ottobre, Jobless Claims settimanali, EU del terzo trimestre.

Banche centrali: Interventi di Powell, Barkin e Williams della Fed, Minute ECB, interventi di Schnabel e de Guindos, intervento di Bailey della BoE

Trimestrali: Walt Disney, Siemens

Venerdì

Dati: NY Empire State Manufacturing di novembre , Retail sales USA di ottobre, Dati macro e prezzi delle case di ottobre in Cina

Banche centrali: Interventi di Lane e Cipollone della BCE

Trimestrali: Alibaba

Italiano

Italiano English

English