Davvero impressionante la discesa di Wall Street ieri sera. L’S&P 500 ha abbandonato la parità in concomitanza con la chiusura europea, per portare la perdita a -2.5% a fine seduta, praticamente senza mai guardarsi indietro.

Ne si possono incolpare interamente i soliti sospetti per questo clamoroso U-Turn del sentiment. Lo Yuan non non aveva dato particolari notizie di se nelle ultime sedute, e sebbene l’evaporare del rally del petrolio abbia sicuramente contribuito a deprimere il morale, la discesa era già cominciata alla pubblicazione delle scorte EIA, mentre l’energy ieri non figurava nella lista dei cattivi, che comprendeva invece i consumer discretionary (-3.4%), tecnologia (-2.8%) e finanziari (-2.6%).

Sono circolate le solite indiscrezioni di margin calls, e di liquidazione di quanto non era ancora sceso come le cosiddette FANG (Facebook, Amazon, Netflix, Google).

Una mazzata terribile per il sentiment globale, che sembrava in recupero nelle ultime sedute.

Viste le premesse, la seduta asiatica è stata anche più composta delle attese. Il merito va in parte agli indici cinesi che si son mossi in controtendenza, anche se il sospetto è che il braccio operativo delle autorità fosse al lavoro. Tokyo ha restituito quasi integralmente i guadagni di ieri, penalizzato dallo Yen forte, e da un dato di Machine orders di novembre davvero brutto (-14% da prec +10% e vs attese per -7%).

Anche l’apertura europea ha avuto inizialmente un tono ordinato, su livelli superiori a quello che avrebbe implicato il crollo US, avvenuto col cash europeo chiuso. Ma non è durata, anche perchè una specie di Tsunami si è abbattuto sul settore auto europeo, con Renault e Fiat entrambe pesantemente penalizzate da notizie di potenziali guai giudiziari. L’indice settoriale è arrivato a perdere il 7% in tarda mattinata, per poi rimbalzare quando in particolare l’affaire relativo al costruttore francese si è un po’ ridimensionato. La volatilità ha contagiato anche il credito, che aveva tenuto meglio in quest’inizio d’anno. In recupero anche l’€, grazie alla risk adversion.

L’aria ha cominciato a migliorare a metà giornata. Tra i fattori a supporto:

** Minute ECB del meeting di dicembre recanti indicazioni che alcuni membri volevano abbassare il depo rate di 20 bp, o aumentare gli acquisti. Tra l’altro, si è notato che le preoccupazioni riguardanti la Cina non si sono materializzate. Mi domando se, a distanza di un mese e mezzo, si può esprimere la stessa fiducia, almeno per quanto riguarda la svalutazione e le riserve valutarie.

** JP Morgan ha riportato utili sopra attese, sebbene grazie a poste speciali. L’investment banking ha mostrato ricavi stabili, grazie all’M&A. In salita le loan loss provisions, a causa di oil & gas e mining. Insomma nulla di spettacolare, ma nemmeno il disastro che si temeva (il titolo aveva perso il 14% nel 2016).

** Il Membro Fed Bullard, quest’anno avente diritto di voto, ha dichiarato che a causa del calo dell’oil le attese sull’inflazione si fanno “preoccupanti”

** il petrolio oggi sembra concedersi un rimbalzo meno effimero di quelli che lo hanno preceduto (non ci voleva molto), e i settori energy in europa e US sembrano beneficiarne parecchio.

Cosi il mood è migliorato e Wall Street, dopo l’immancabile tentativo di andare in negativo, ha preso la via del rialzo, concedendo all’Europa una chiusura che resta significativamente negativa, ma dista quasi 2 punti dai minimi di giornata. A parte ciò, l’Eurostoxx resta sopra il livello di 3.000 punti, violato solo nel durante, da fine 2014. Le minute ECB e il ritorno di un po’ di risk appetite hanno riportato l’€ sui livelli di ieri, e tolto supporto ai bonds.

E’ sicuramente presto per scommettere sulla ritrovata compostezza del mercato. Nelle 24 ore tra le 16 di ieri e quelle odierne l’S&P 500 aveva lasciato sul campo il 3.5% e un rimbalzo non può stupire più di tanto. Oltretutto ne abbiamo visti diversi i giorni scorsi, oggi sono stati fatti nuovi minimi e ancora non disponiamo della chiusura.

Ciò detto, la reazione è comunque un dato positivo, e stamattina non erano in molti a scommetterci. Le minute ECB e Bullard hanno riportato l’attenzione sulle possibili mosse delle banche centrali (a cominciare dall’ECB la prossima settimana). Dopo lo Yuan, se anche l’oil oggi tiene il movimento, sono 2 giorni senza nuovi minimi. E il livello di panico notato nelle ultime ore in alcune asset class (equity e credito) è decisamente coerente con una capitulation.

Meno indicativo di un climax è fatto che il livello del Vix che ha si e no eguagliato il balzo di Settembre e Dicembre e resta distantissimo dai picchi di agosto. E i principali cambi sono stati abbstanza tranquilli in questa fase (emergenti esclusi). Questi 2 elementi impongono cautela.

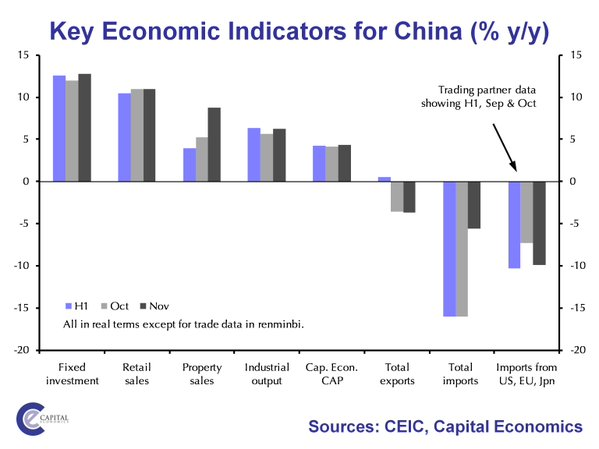

Capital Economics notava 3 giorni fa che, nonostante il crash equity , la volatilità sul cambio e il calo delle riserve, nei dati cinesi non si nota un particolare deterioramento del quadro negli ultimi 6 mesi (vedi grafico sotto). Vediamo se i dati di domani e martedi prossimo confermano questa view.

Italiano

Italiano English

English