Mini consolidamento in chiusura venerdì sera per Wall Street, con l’S&P 500 che ha chiuso quasi invariato (+0.03%) e il Nasdaq 100 che ha ceduto un po’ (-0.37%). In correzione anche le Magnificent Seven (-0.43%) anche se Nvidia è salita (+0.36%). Ergo Wall Street non si è fatta mancare il nuovo record a 5088.8 punti di S&P 500, anche se nel corso della seduta era salita sopra 5100 ( per la precisione 5.111 + 0.47%). L’S&P 500 equal weight ha recuperato un po’ in relativo (+0.23% venerdì) ma resta in sottoperformance sulla settimana (+0.76% vs +1.17% dell’S&P 500).

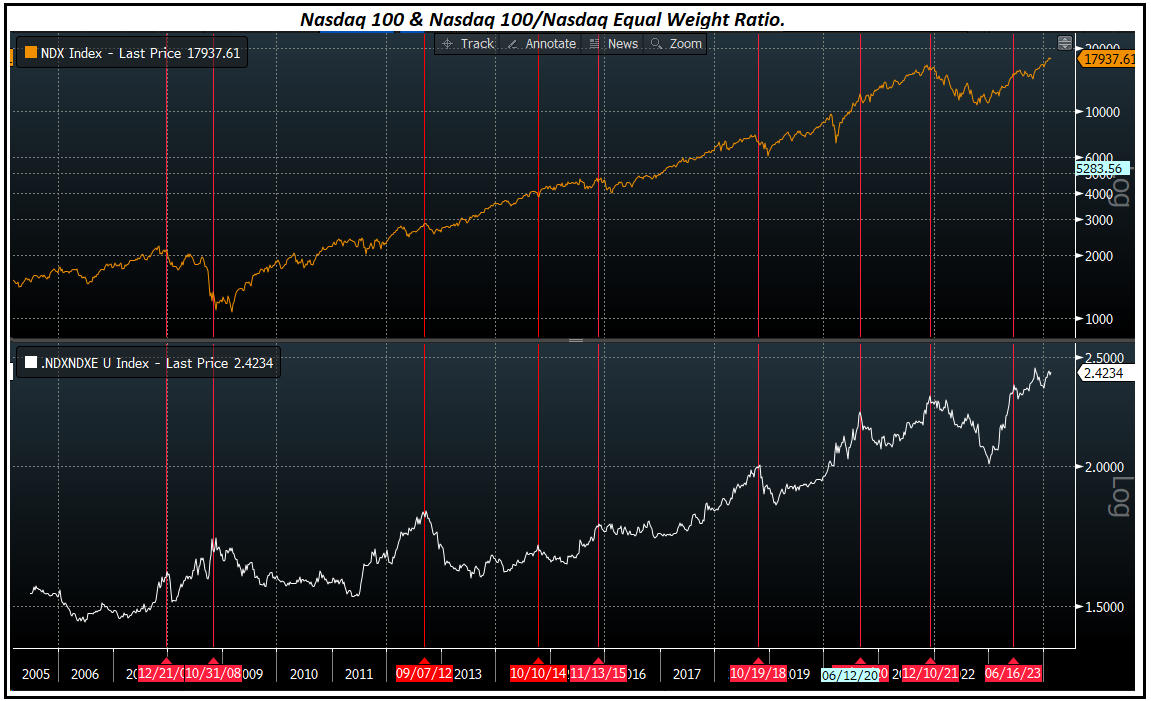

E’ interessante notare che il Nasdaq 100 ha sottoperformato l’S&P 500 sulla settimana (+0.51% vs +1.11%), nonostante il boom di Nvidia, che ha spinto le Mag 7 a +2.58%, il che mostra che il settore tech, una volta eliminate le big cap, sta perdendo momentum in relativo. E ovviamente una manifestazione del fatto che anche nel Nasdaq la partecipazione al rally è molto bassa. Come ha osservato Urban Carmel, il calo costante della breadth per il Nasdaq 100 negli ultimi 13 anni non ha impedito all’indice di performare alla grande negli ultimi 15 anni, grazie alla dominanza del big tech. Detto questo, spesso, anche se non sempre, i picchi di performance del Nasdaq equal weight rispetto a a quello normale avvengono in concomitanza o vicino a fasi correttive di varie dimensioni. Il che è normale, se si pensa che la dominanza di certe note azioni a grande capitalizzazione è stata spesso il driver del rally.

La partecipazione, misurata in varie forme, continua ad essere un argomento a favore di una fase correttiva, anche se il mercato azionario continua a ignorare il problema. Cam Hui ha osservato stamattina che è raro di vedere l’S&P 500 a contatto con la banda superiore delle Bollinger Bands con l’RSI in divergenza negativa, e ai massimi storici con breadth in calo sia su S&P 500 che sull’indice che guida il rally, ovvero il Nasdaq.

Vedremo se la cosa continuerà a dimostrarsi ininfluente, o verrà corretta senza aver impatto sulla performance dell’indice generale, oppure comporterà infine un consolidamento della corsa dell’azionario USA.

Stanotte la seduta asiatica ha avuto un decorso contrastato. Al nuovo record del Nikkei, e alle performance positive di Taiwan, Vietnam e Sydney hanno fatto da contraltare le prese di beneficio sul China Commplex, e i cali su Mumbai, Seul e Jakarta.

La seduta europea è iniziata nuovamente con un moderato consolidamento., favorito da un rimbalzo dei rendimenti che è sembrato in gran parte una reazione al rally forsennato di venerdì scorso, rimasto senza spiegazioni particolari, se non un interpretazione dovish delle dichiarazioni dei membri vari membri (vedi lampi di Venerdì) .

In mattinata non c’erano ne dati ne eventi particolari e quindi non c’è stato motivo di modificare la price action. Il rimbalzo dei rendimenti ha favorito l’€ contro un Dollaro in apparente attesa di notizie in settimana (PCE).

Nel pomeriggio erano previsti alcuni report in US:

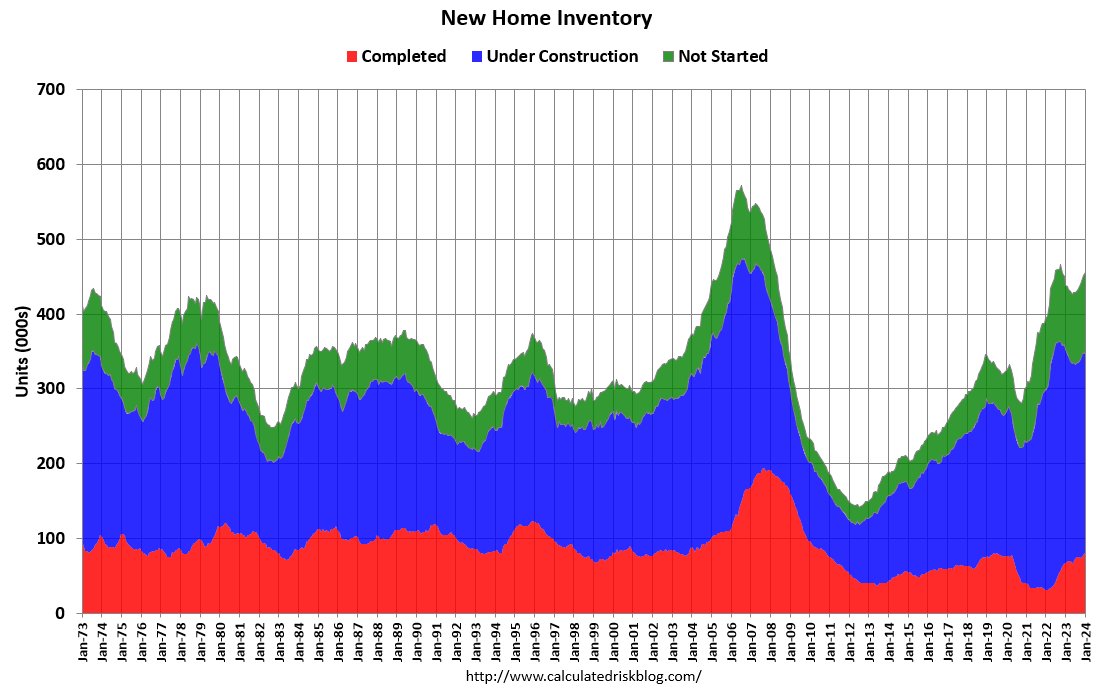

Le vendite di case nuove, che avevano fatto un balzo a Dicembre, hanno deluso il consenso a gennaio, con anche revisioni al ribasso dei mesi precedenti. La big picture mostra che le vendite rimangono sui livelli dell’ultimo periodo pre Covid, anche se sono in trend di calo dal boom post covid.

Le scorte di case in vendita in termini di mesi necessari per terminarle al ritmo corrente sono su livelli storicamente assai elevati storicamente (8.3 mesi – numeri e grafici di Calculated Ris).

Distinguendo tra case finite, case in costruzione, e cantieri non ancora partiti (una casa è considerata in vendita dal Census Bureau quando il permesso di costruzione è stato approvato) abbiamo scorta di case finite tornata normale (80.000), un livello molto elevato di case in costruzione (270.000), e un record storico di cantieri non ancora iniziati (106.000 massimo storico).

Continuo a rimanere sorpreso di come prezzi e attività non avvertano il peso dell’offerta prospettica. Detto ciò a dicembre gennaio i tassi dei mutui erano calati bene e questo avrà aiutato. E gli homebuilders continuano a farsi carico di parte dei mutui. Vedremo i prossimi mesi se il completamento delle case metterà pressione al settore.

Il Dallas Fed manufacturing è parecchio migliorato, seppure sempre negativo. Ma è sempre più difficile mettere in relazione le sue fluttuazioni (e quelle delle altre survey regionali) con i livelli di attività dimostrati dai dati macro.

Wall Street è partita con una price action simile a quella di venerdì, l’S&P 500 attorno alla parità, il Nasdaq 100 appena un po’ meglio, i rendimenti in progressivo rialzo.

C’è stato spazio anche per un po’ di retorica da parte di membri ECB: Stournaras ha dichiarato di vedere un primo taglio a giugno, non dopo. La Lagarde ha mostrato un po’ di ottimismo sulla crescita e osservato che l’inflazione dovrebbe continuare acalare ma vi sono rischi sui salari. Ha quindi ribadito la guidance del Meeting di Gennaio secondo la quale serve la certezza del calo sostenibile dell’inflazione ma al di la di marzo loro sono data dependant.

*STOURNARAS: MONETARY POLICY NEEDS TO REMAIN PRUDENT

*STOURNARAS: ECB HAS TO DEAL W/ MORE DIFFICULT PROBLEMS THAN FED

*STOURNARAS: UNCERTAINTY EXTREMELY HIGH ON GEOPOLITICAL EVENTS

*STOURNARAS: AGAINST ABRUPT CHANGES TO MONETARY POLICY

*STOURNARAS: THERE’S BEEN SUBSTANTIAL PROGRESS ON INFLATION

*STOURNARAS: SEE A FIRST RATE CUT IN JUNE

*STOURNARAS: WE HAVE TO MOVE WITH SMALL STEPS LIKE 25 BPS

*STOURNARAS: LET’S WAIT UNTIL JUNE ON RATES, BUT NOT MORE

*LAGARDE SEES INCREASING SIGNS OF WEAKNESS BOTTOMING OUT

*LAGARDE: ECONOMY SHOULD PICK UP LATER THIS YEAR

*LAGARDE: LABOUR MARKET HAS REMAINED RESILIENT

*LAGARDE: WAGE PRESSURES REMAIN STRONG

*LAGARDE: EXPECT INFLATION TO CONTINUE SLOWING DOWN

*LAGARDE: REITERATES ECB JAN. POLICY GUIDANCE

*LAGARDE: ECB HAS UNWAVERING COMMITMENT TO DELIVER 2% INFLATION

Le aspettative dei membri ECB, sulla base di quanto ascoltato di recente, sembrano convergere su un primo taglio a giugno. Abbiamo sentito oggi Stournaras, venerdì Simkus dire che una mossa ad aprile è “improbabile”, perfino Nagel dirsi più a suo agio con quanto scontato dalla curva €. In questo senso abbiamo un avvicinamento tra la view del mercato a quella dell’ECB cosa che dovrebbe rendere forse un po’ più simmetrico l’impatto delle news macro nelle prossime settimane.

Sta di fatto che oggi in Europa i rendimenti hanno continuato a ritracciare, al punto che il calo dei rendimenti core osservato venerdì è stato cancellato e anzi la parte breve ha segnato nuovi massimi. La curva Eurozone sconta 97% di probabilità di un primo taglio a giugno, e 3 tagli entro dicembre, più un 60% di probabilità di vederne un quarto. Sempre un easing significativo, ma non più esagerato come a inizio anno. Il diminuire delle aspettative di easing sta riportando la tendenza delle curve a invertirsi. In compenso il BTP ha retto molto bene e lo spread continua a calare. Oggi le prenotazioni del BTP Valore hanno totalizzato 6 bln, ovvero il record rispetto alle 2 precedenti emissioni. Vedremo come andrà nei prossimi giorni, anche perchè oggi forse ha giocato un po’ il fatto che le cedole minime sono state fissate venerdì mattina sulla base di rendimenti assai più alti rispetto alle chiusure serali, e quindi lo spread su secondario appariva più generoso, ma oggi il movimento anche sul BTP è stato in gran parte ritracciato. Non so che tipo di sensibilità a questo tema possa avere il retail.

Come accennato sopra, il rimbalzo dei rendimenti Eurozone, che ha coinvolto anche i tassi reali, ha dato supporto all’€. Le commodity chiudono in ordine sparso, con oil e gas forti insieme alle commodity agricole, rame e metalli industriali deboli insieme ai metalli preziopsi.

L’azionario ha chiuso con cali marginali, in un contesto di price action super tranquilla. Dopo la chiusura Wall Street ha tentato la via del ribasso, per il momento con convinzione scarsissima

La settimana propone parecchio in termini di dati ed eventi:

Domani abbiamo in US, Consumer Confidence di Febbraio e Durable Goods orders preliminari di gennaio, Richmond Fed Manufacturing e Dallas Fed Services e infine i prezzi delle case di dicembre. Abbiamo poi discorsi dei membri Fed Barr e Schmid, e un’ asta treasury 7 anni da 42 bln

Mercoledì abbiamo in US l’advance trade goods balance di febbraio. In Europa un po’ di dati di business e consumer confidence. Abbiamo poi i discorsi dei membri Fed Bostic, Collins e Williams, e del membro ECB Muller.

Giovedì è la giornata clou, con il PCE USA di gennaio, molto atteso per valutare meglio l’accelerazione dell’inflazione a gennaio, visto che lo shelter ha un peso minore in questo indice dei prezzi. Poi abbiamo le pending home sales, il Chicago PMI, il Kansas Fed manufacturing, i sussidi di disoccupazione. Poi ci sono i discorsi di Bostic, Goolsbee, e Mester per la Fed.

Venerdì chiudiamo con l’ISM manufacturing di febbraio, il Kansas Fed services, i PMI ufficiali in Cina, i PMI finali di febbraio in Asia, Eurozone e Nordamerica. Come discorsi abbiamo per la Fed ancora Bostic, Waller, Daly, Kugler e per l’ECB Holzmann

Italiano

Italiano English

English