Venerdì sera, Wall Street ha chiuso una seduta assai positiva a marginale distanza dai massimi, toccati a un ora dalla campana (S&P 500 +1.85% Nasdaq 100 +2.13%). Tra i driver della forza, il poderoso rimbalzo delle banche, regionali e non, la trimestrale di Apple, e un labour market report visto come “giusto”, non troppo forte da imporre altri rialzi, ma nemmeno così debole da alimentare i recenti dubbi sulla tenuta del ciclo USA, un sentiment che si è riflesso anche su oil e commodity, e sui rendimenti.

La settimana è partita con un tono costruttivo in Asia, coerente con la forza dei mercati occidentali pre week end. Solo Tokyo, che rientrava da alcuni giorni di chiusura per festività, e Jakarta hanno mostrato modesti cali. In spolvero il China Complex, insieme a Vietnam, e Mumbai. Meno brillati Taiwan, Sydney e Seul. I PMI giapponesi finali di aprile, servizi e composite, pubblicati in ritardo per la suddetta festività, sono stati rivisti al rialzo, di modo che il composite ha annullato il minimo calo di marzo restando a 52.9 e i servizi sono saliti di 0.4 al buon livello di 55.4.

L’apertura europea è partita con un tono moderatamente costruttivo, ma un attività chiaramente ridotta a causa della festività UK (incoronazione).

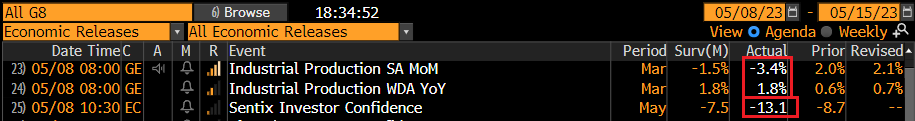

Sul fronte dati, poca roba oggi in Eurozone:

La produzione industriale tedesca di marzo si adegua al tono dei dati recenti (vedi ordinativi all’industria) deludendo parecchio, anche se il numero non destagionalizzato è in linea, il che solleva qualche dubbio di interpretazione. Male anche il Sentix index di maggio, che è tornato a calare, forse in seguito alla volatilità sulle banche e alla lending survey ECB visto che è una survey di analisti.

L’attività è rimasta comunque su livelli ridotti, corredata dalla price action erratica che caratterizza queste sedute. Un po’ più di direzionalità sui bonds, i cui rendimenti hanno proseguito il rialzo di venerdì, e sulle commodity, con l’oil che ha continuato a recuperare.

L’arrivo degli USA nel pomeriggio non ha avuto impatti significativi sul livello di attività. Oggi non era prevista la pubblicazione di dati rilevanti in giornata, mentre vi è una certa attesa per la diffusione della Senior Loan Officer Opinion Survey Fed, che dovrebbe dare un idea dell’iniziale impatto della crisi delle banche regionali sul credito. Powell, che disponeva delle risultanze già mercoledì scorso, ha dichiarato durante la conference che il risultato era “più o meno quello che si aspettavano” il che lascia intendere che un certo inasprimento dei lending standards emergerà. Wall Street ha aperto in moderato progresso ma con gli etf bancari che proseguivano il rimbalzo, e Pacwest a +30%, ma ora questi effetti si sono assorbiti e il settore restituisce parte dei guadagni di venerdì. A seconda delle news (la survey viene pubblicata a 2 ore dalla chiusura di Wall Street) la situazione potrebbe cambiare ancora.

Nel frattempo la Fed di NY ha pubblicato la sua Survey of Consumer expectations per il mese di aprile e si nota un deterioramento sensibile delle attese di spesa ( link ) e anche uno delle condizioni di domanda del mercato del lavoro ( link ).

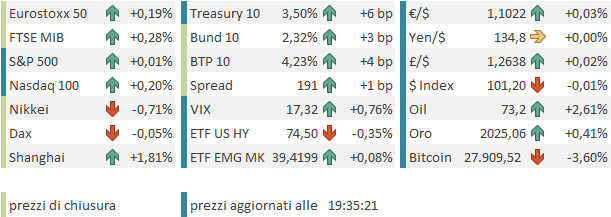

Con Wall Street a sua volta priva di direzione, l’azionario continentale ha chiuso con progressi ridotti, se si esclude Madrid, trainata dalle banche (Caixabank + 5%). L’€ ha provato a salire ma alla fine chiude la seduta non distante dai livelli di venerdì. Generalizzata salita dei rendimenti, eventualmente in anticipazione dei 2 eventi clou della settimana (tolta la citata survey Fed di stasera): Il CPI USA di aprile mercoledì, e la Bank of England giovedì. Per il resto di interessante abbiamo lo Small Business optimism USA di aprile domani, e in Cina trade balance aprile (domani) CPI aprile (giovedì), e aggregati di credito di aprile (in settimana).

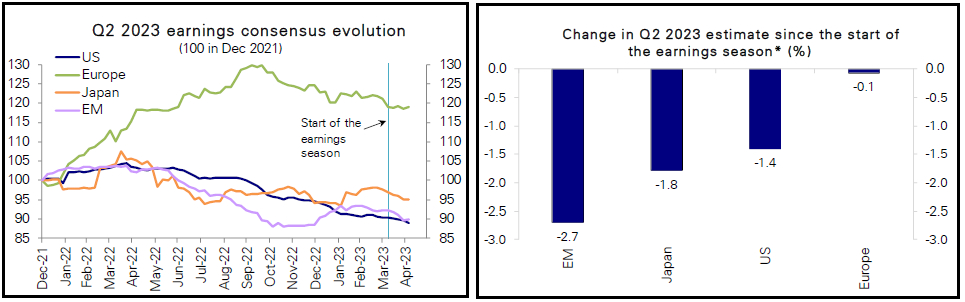

La scarsità di elementi da riportare oggi mi offre l’occasione di fare il punto sull’earning season che si sta concludendo (oltre i 4/5 delle aziende dell’S&P 500 e oltre la metà di quelle dello Stoxx 600 hanno pubblicato), con l’aiuto di un ottimo studio di Deutsche Bank.

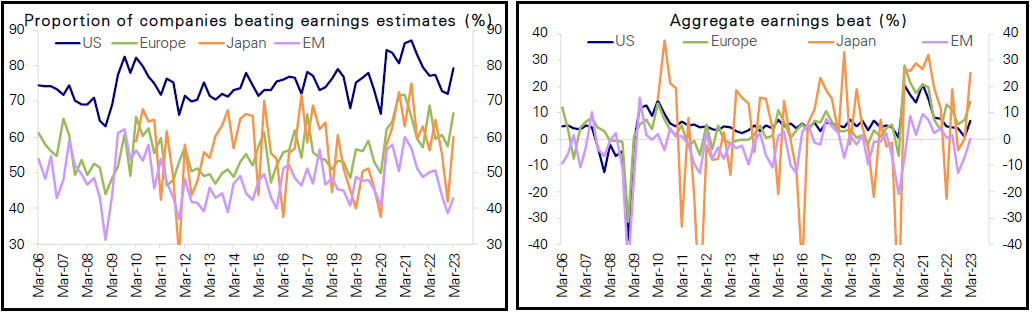

L’analisi dei dati mostra che le aziende sono tornate a battere le stime di ampio margine (6/7% di margine medio in US, 15% in Europa) ovunque tranne in Cina, dove però le attese erano salite parecchio, contrariamente alle altre aree. Anche la percentuale di aziende che ha battuto le stime è rimbalzata.

Più variegato il quadro sul fatturato, con la percentuale di beat in crescita in USA ed Europa ma in calo in Giappone ed Emerging. In questi ultimi, a causa della Cina ma non solo, abbiamo un “miss” e meno del 45% di aziende che ha battuto le stime.

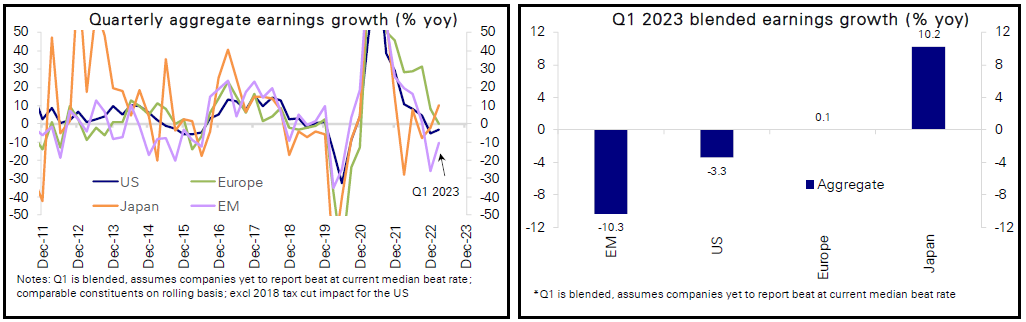

Riguardo il trend degli utili, sul trimestre c’è stato un ritorno alla crescita (USA +5%) mentre in Europa abbiamo avuto stabilità (il calo dell’energy ha bilanciato crescita altrove). Anno su anno la crescita è ancora negativa in US, a zero in Europa e positiva solo in Giappone

Le attese per il prossimo trimestre stanno calando come al solito (anche se in Europa poco), ma quelle per l’anno sono salite in EU e marginalmente in US dall’inizio dell’earning season, grazie all’impatto delle sorprese positive del primo trimestre.

In generale, dopo alcuni trimestri opachi, questa earning season, almeno in US e EU (ma anche Giappone su utili) è tornata a sorprendere in positivo più della media (che di solito è un 3/4% di “beat” medio) e non solo grazie alla gestione delle attese. L’impressione è che la qualità degli earnings sia stata spinta al rialzo da una crescita superiore alle attese sia in US, dove a inizio anno era attesa una contrazione del GDP nel primo trimestre, che in EU dove il rimbalzo delle aspettative di crescita era già in corso a fine 2022, ma l’attività ha continuato ad accelerare, anche se questo è più evidente dalle survey che non dai dati macro, come mostrano in particolare quelli tedeschi. Vi è stato poi il beneficio per i margini dal calo degli imput prices (energy e resto) e rientro dei problemi alle catene di distribuzione, che le aziende hanno almeno in parte trattenuto, complice la tenuta della domanda. Vedremo come si comporterà il secondo trimestre, a cominciare dal quadro macro, che si confronta con tassi ancora più alti, e facilmente condizioni di credito più difficili, come sia Powell che lalagarde hanno osservato.

Italiano

Italiano English

English