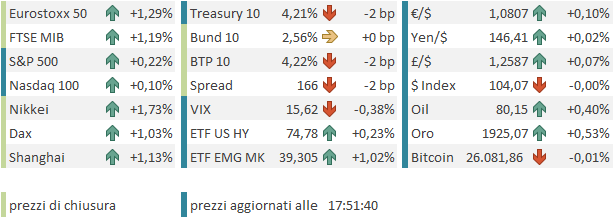

Agosto ha finora confermato la sua fama di mese “difficile”, con correzioni sull’azionario, e rendimenti in rialzo, con una tendenza delle curve a disinvertirsi. La risk aversion si è riflessa sui cambi, con il Dollar Index tornato sui massimi di maggio, e le commodities hanno ceduto terreno, con i metalli industriali a battere la strada, a indicare un rientro delle aspettative di crescita.

Diversi driver dietro a questi movimenti. Vediamoci i principali.

1) La Cina. Il sentiment nei confronti dell’economia e dei mercati cinesi ha continuato ad avvitarsi, a causa del riacutizzarsi della crisi immobiliare, con il fallimento di Evergrande, e il marcato indebolimento dell’attività nel settore. Le autorità sembrano riluttanti a lanciarsi in grossi piani di stimolo, consce che quel tipo di supporto ha causato i problemi in cui si dibatte l’economia attualmente, ovvero una bolla immobiliare scoppiata, un economia sbilanciata sugli investimenti immobiliari e infrastrutturali, eccesso di debito, e domanda cronicamente debole. E’ un modello che è ormai in crisi conclamata. Il fatto è che misure come la rimozione delle norme contro la speculazione immobiliare, e supporto all’azionario tagliando i bolli, incrementando gli orari di contrattazione e inducendo gli istituzionali a supportare i corsi ( *CHINA ASKS SOME FUNDS TO AVOID NET EQUITY SALES TO BOOST MARKET) sono diretti a contrastare gli effetti, ma lasciano invariate le cause del malessere. Servirebbe tagliare il debito tramite una ristrutturazione seria che ne distribuisce il costo su chi può sopportarlo, spostare reddito in mano ai cittadini e creare occupazione. Molto difficile con il sistema di potere attuale. Ribadisco che l’economia cinese nei prossimi anni sarà più un fattore di debolezza che di forza per il ciclo globale e i rimbalzi congiunturali saranno occasionali. Vedremo se le autorità saranno in grado di produrne uno nella seconda metà del 2023.

2) I dati macro.

I numeri delle ultime 2 settimane hanno continuato a dipingere una situazione di ripresa negli USA (retail sales luglio sopra attese, mercato del lavoro sempre resiliente e Philly Fed in rimbalzo), cosa che ha impresso una tendenza rialzista ai tassi nominali e reali (US 10y real rates al 2% la scorsa settimana). In Eurozone per contro il tono è rimasto negativo, con il pessimismo culminato la scorsa settimana, in occasione della pubblicazione dei PMI flash di agosto, che hanno ribadito con forza il quadro di indebolimento del settore servizi, a fronte di un manifatturiero che ha solo accennato un miglioramento, e resta sul livelli depressi.

Andando un po’ nel dettaglio, abbiamo un recupero del manifatturiero, in particolare in Francia e nel meridione europeo, più che bilanciato dal brusco calo dei servizi, passati in netta contrazione a causa del collasso in Germania (-5 punti).

Netto il peggioramento anche in UK (-3.9 punti il composite) e deciso deterioramento anche in US, dove però i PMi sono solo una delle survey, secondaria rispetto agli ISM e affiancata dalle survey regionali.

In generale, i PMI sembrano rispondere con forza alla domanda della primavera: come si sarebbe composta la divergenza tra manifatturiero e servizi in Europa? Al momento sono i servizi che hanno raggiunto in contrazione il manifatturiero, e l’impressione è che difficilmente l’EU eviterà una modesta recessione per il 2023. Poi, è ancora fresco nella memoria il 2022 in cui i PMI hanno previsto un disastro, che poi non si è materializzato, anche se la crescita non è certo stata brillante negli ultimi 3 trimestri (Q4 2022, Q1-Q2 2023).

Con queste premesse, i rendimenti in Europa sono saliti ad Agosto in simpatia con gli USA , ma meno che nei treasuries e hanno corretto nelle ultime sedute.

3) Politica Monetaria

Il simposio di Jackson Hole non è stato drammatico come quello dell’anno scorso, ma comunque ha permesso a Powell e Lagarde di ribadire alcuni punti.

Il sunto del discorso del Presidente Fed è il seguente:

** la Fed deve “procedere con cautela” nel determinare se alzare ancora nei prossimi meeting, una notazione che lascia intendere che a settembre staranno fermi ma potrebbero alzare ancora in corso d’anno.

** l’economia potrebbe “non non essere in fase di raffreddamento come ci si attendeva” un chiaro accenno ai rischi al rialzo sul ciclo emersi di recente. Questo potrebbe richiedere nuove azioni. Il target di inflazione resta al 2%

** Vi è però incertezza sul ritardo con cui la politica monetaria agisce, quindi Powell non ha preso alcun impegno riguardo alle mosse future.

La Lagarde ha ribadito che l’inflazione non ha ancora dato segnali chiari di rientro al target e quindi i tassi devono rimanere a livelli sufficientemente restrittivi per un periodo protratto al fine di garantire questo risultato. Nulla di nuovo, ma nemmeno segnali che il recente deterioramento del quadro sta modificando la stance del Governing Council in maniera particolare: il dibattito è rimandato al meeting del 14 Settembre.

Il risultato è che la Fed Funds Strip e la curva monetaria europea attribuiscono probabilità superiori al 50% (rispettivamente 65% e 75%) al fatto che le 2 banche centrali alzino ancora una volta i tassi nel corso del 2023, anche se la modifica più rilevante è in US, mentre in EU il mercato lo scontava anche a inizio agosto.

4) US tech.

Infine una considerazione tecnica settoriale. Il tech USA, driver del rally del 2023, sembra definitivamente entrato in una fase correttiva. Il Nasdaq 100 ha marcato il massimo a metà luglio e da li ha ceduto moderatamente, nonostante earnings buoni. Le prese di beneficio hanno interessato soprattutto alcune megacaps (FAANG index -6% a 1 mese). Nvidia ha pubblicato una trimestrale incredibile ( link revenues +100% Y/Y, EPS + 850% YoY) ma il balzo iniziale in aftermarket è stato cancellato nel corso della seduta post earnings e il titolo è calato quella successiva. Questo ci dice poco sulla performance di Nvidia nella seconda metà del 2023, ma indica chiaramente che il quadro tecnico sul tech è temporaneamente cambiato.

Venendo alla seduta odierna, il tono in Asia è stato costruttivo, con tutti i principali indici a mostrare performance positive. Questo è avvenuto in parte in risposta al tono positivo venerdì a Wall Street (S&P 500 +0.67%, Nasdaq 100 +0.85%) e in parte alla forza del China Complex, in risposta alle misure a supporto varate nel week end: taglio del bollo sulle transazioni, lancio di nuovi ETF, e invito agli istituzionali a non vendere (vedi sopra). E’ però rimarchevole che il rally esplosivo dei primi scambi, “H” shares +4% e “A” shares +5% sia progressivamente evaporato, con le chiusure (rispettivamente +1.15% e +1.13%) a conservare un quarto dei guadagni iniziali, un chiaro segnale che il mercato non crede più molto all’efficacia di questi escamotage. Nel week end gli industrial profits cinesi di luglio hanno confermato il calo anno su anno. Tra le altre piazze bene Tokyo, forte di uno Yen a nuovi minimi, visto che, nonostante l’attenuazione della Yield Control policy, i rendimenti USA sono saliti comunque più di quello giapponesi.

Oggi la chiusura di Londra per festività ha sottratto spessore alla seduta europea, che è comunque partita con un tono positivo, in linea con quanto visto in Asia.

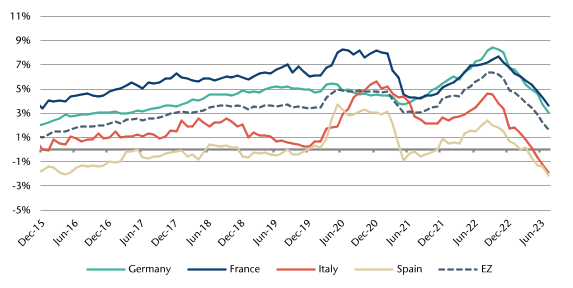

Stamattina non erano previsti dati macro significativi, ma l’ECB ha pubblicato gli aggregati monetari e di credito di luglio, e i trend di questo 2023 si sono confermati in toto.

** la crescita di M3 è diventata negativa (0.4% anno su anno da +0.6% di giugno, zavorrata da M1 che è collassata di 9.2% da -8% di giugno. Questo è un effetto del crollo degli ammontari in depositi overnight, mentre i depositi a scadenze più lunghe conservano ritmi di crescita robusti (+24%).

** il lending ha continuato a calare con gli “adjusted loans to the private sector ” che hanno visto la crescita rallentare a +1.6% anno su anno da +2% di giugno. Il credito ai consumatori è passato da +1.7% a +1.3% anno su anno e quello alle aziende da +3% di giugno a +2.2% di luglio.

** geograficamente parlando, Francia e Germania conservano una crescita del credito, mentre Spagna e Italia sono ormai in contrazione anno su anno (grafico di Jefferies).

In sostanza una nuova conferma che l’inasprimento della politica monetaria sta inducendo un forte rallentamento nella creazione di credito, con accento sul meridione di Europa. Ovviamente questo è un processo lento e graduale, che ha un impatto di medio termine sull’economia. Ricordo però che i tassi in EU hanno continuato a salire fino allo scorso meeting. Dodici mesi fa il Depo rate era a zero in EU, e ora è al 3.75%. Se è vero che la politica monetaria agisce con un lag di 6/9 mesi c’è ancora un forte effetto di tightening che deve essere trasferito all economia. Food for thought per Lagarde & c. il 14 settembre, ma nulla di nuovo e non un market mover. Così le piazze europee si sono un po’ assestate e sono rimaste in attesa dell’apertura di Wall Street nel pomeriggio, per un po’ di azione.

In mattinata abbiamo sentito il membro ECB Holzmann ribadire la sua stance hawkish, ma abbiamo avuto anche un Nagel insolitamente prudente, giustamente preoccupato del quadro macro nazionale.

*ECB’S HOLZMANN SEES CASE FOR RATE HIKE IF NO SURPRISES TURN UP

*ECB SHOULD START DEBATE ON ENDING PEPP REINVESTMENTS: HOLZMANN

*ECB BEHIND THE CURVE, CAN ASSESS POLICY ONCE AT 4%: HOLZMANN

*ECB NOT IN CLEAR ON INFLATION, LABOR MARKETS TIGHT: HOLZMANN

*ECB’S NAGEL: WILL HAVE TO SEE WHAT WE’LL DO IN SEPTEMBER

*ECB’S NAGEL: WILL WAIT FOR DATA BEFORE TAKING NEXT DECISION

*NAGEL: GERMAN ECONOMIC SITUATION IS CHALLENGING

L’arrivo di Wall Street ha riportato un po’ di verve alla seduta. L’azionario USA è partito in progresso, trainato dai materials, e dagli industrials e con un rimbalzo delle banche regionali che si è riflesso sul Russell 2000 Small Caps, mentre Nasdaq 100 e FAANG index sono ancora rimasti in retroguardia.

L’unico dato macro del pomeriggio, il Dallas Fed Manufacturing, è uscito meglio delle attese ma ancora a segnalare contrazione (-17.2 da prec .20 e vs stime per -19). Tra le survey manifatturiere regionali uscite finora balza all’occhio il rimbalzo del Philly, bilanciato dal nuovo tonfo di NY, ma alla fine il quadro è coerente con un moderato miglioramento.

Vedremo cosa ci dirà ‘ISM manufacturing venerdì prossimo.

Più incerto il quadro sui servizi, che vede il deterioramento di distretti importanti come Philadelphia e Chicago, oltre al dato in calo del PMI flash (vedi sopra).

Nella prima parte della seduta Wall Street ha perso un po’ della sua baldanza, con gli indici che hanno più che dimezzato i progressi (o peggio, nel caso del Nasdaq). L’Europa però non si è fatta abbattere più di tanto e chiude con buoni progressi, superiori al punto percentuale per la maggioranza degli indici. Marginali progressi per l’€, mentre i rendimenti risultano in marginale rialzo e le commodities risentono del sentiment positivo.

Sul fronte tecnico, l’S&P ha rotto al ribasso il supporto a 4450 ed ora lo sta testando dal basso. Vedremo con che esito. La figura del Nasdaq è analoga anche se è arricchita di negatività da un doppio massimo a luglio.

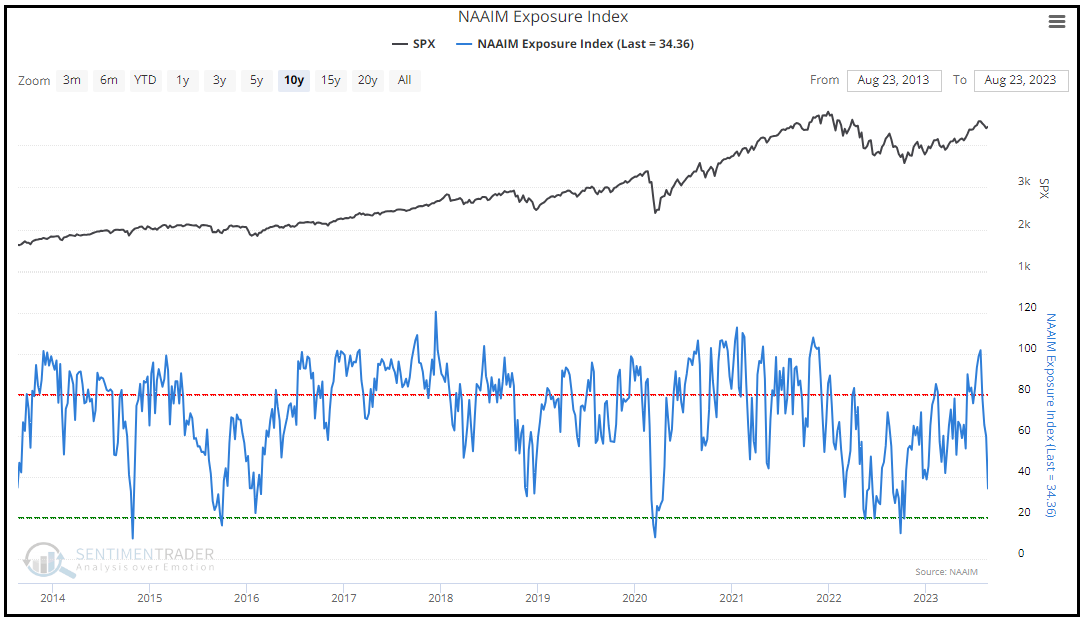

E’ da notare che, se la correzione ha avuto un entità “media” finora, vale a dire 5-6%, l’impatto sul sentiment e positioning è stato robusto. Il put call ratio è passato a 0.97 dallo 0.50 medio di luglio, l’esposizione NAAIM è crollata sotto il 40%, il volume sugli ETF inverse è esploso, soloper citare alcune statistiche. In altre parole il clima sui mercati è molto più guardingo che a inizio mese. Questo può dare luogo a rimbalzi tattici.

In termini di news ed eventi l’agenda settimanale è parecchio piena, come a ogni fine mese:

** Domani abbiamo le consumer confidence in Germania, Francia e USA per agosto (la GFK si ostina a indicare il mese successivo come riferimento: qella che esce è denominata GFK consumer confidence tedesca di settembre). Negli USA abbiamo anche il Case Shiller home price di giugno, e i job opening di luglio

** Mercoledì abbiamo il CPI flash in Germania e Spagna, un po’ di dati di confidence consumatori e industrial in Italia ed EU, e in US l’ADP survey di agosto , l’advance goods trade balance di luglio, le pending home sales di luglio e la seconda lettura del GDP USA del secondo trimestre.

** Giovedì abbiamo le retail sales tedesche di luglio, il CPI flash di agosto in Francia, Italia ed EU, e in US i challenger job cuts di agosto, il PCE deflator di luglio e i sussidi di disoccupazione settimanali.

** Venerdì chiudiamo in bellezza con i PMI manifatturieri globali finali di agosto ( Asia-Cina, Europa e US), e in US il labour market report USA di agosto e l’ISM manufacturing di agosto,

Italiano

Italiano English

English