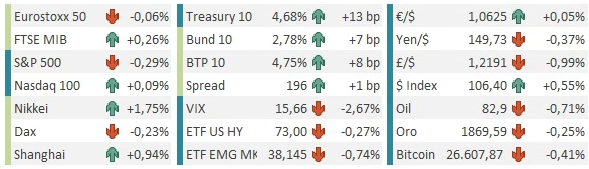

Quarta seduta positiva consecutiva per Wall Street ieri (mercoledì) con l’S&P 500 in progresso dello 0.43% e il Nasdaq 100 dello 0.72%. Rendimenti ancora in robusto calo sui treasuries: il 10 anni ha chiuso al 4.56%, oltre 30 bps sotto il picco di rendimento fatto il 4 ottobre nel durante. Considerando che oggi era di scena il CPI, non una brutta performance.

A supportare i bonds sicuramente un certo cambio di narrativa della Fed, che si è notato anche ieri nelle minute ( link ). Vi si riporta che tutti i membri hanno convenuto che la Fed deve procedere ora “con cautela” e prestare massima attenzione ai dati. Diversi membri hanno sostenuto che le considerazioni della Fed devono transitare da ” quanto devono salire i tassi” a “per quanto tempo devono rimanere alti”. I rischi vengono visti come più bilanciati, tra l’eventualità di salita dell’ inflazione e quella del calo dell’occupazione. Resta una maggioranza che vede un ulteriore rialzo dei tassi “in uno dei prossimi meeting”.

In generale un tono più cauto che conferma il recente addolcimento osservato nella retorica di alcuni membri. Su queste basi. il rimbalzo dei bonds dai livelli massacrati di una settimana fa ha senso. Sulle motivazioni che possono aver indotto la Fed a soccorrere il mercato obbligazionario USA, un indizio lo da la Mortgage Bankers Association, che ha comunicato ieri che il tasso sui mutui a 30 anni ha raggiunto, la scorsa settimana, il 7.67% massimo dal 2000.

La seduta asiatica ha avuto stanotte un comportamento brillante, con tutti gli indici positivi tranne Mumbai, al palo, e performance importanti da Hong Kong e HSCEI (+1.93% e +2.19% rispettivamente) e da Tokyo (+1.75%). Circa un +1% dalle “A” shares cinesi.

A spingere l’azionario cinse apparentemente i soliti vecchi trucchi. Central Huijin, un comparto del fondo sovrano cinese, avrebbe ieri acquistato azioni delle 4 principali banche (Risultato: ICBC +4.55% ABC +2.4% Bank of China +2.9% CCB +3.15%). Il China Securities Journal poi ha riportato che, da fine luglio, quando le Autorità hanno invitato a sostenere il mercato azionario e la fiducia degli investitori, le asset managers cinesi hanno aumentato gli acquisti di azionario. Il Securities Daily ha poi riportato che il GDP cinese uscirà sopra il 4% anno su anno e continuerà a migliorare nell’ultimo trimestre dell’anno grazie all’impatto dello stimolo. L’effetto di questa salva di dichiarazioni è evidente, ma perchè il rimbalzo duri servirà qualcosa di più concreto.

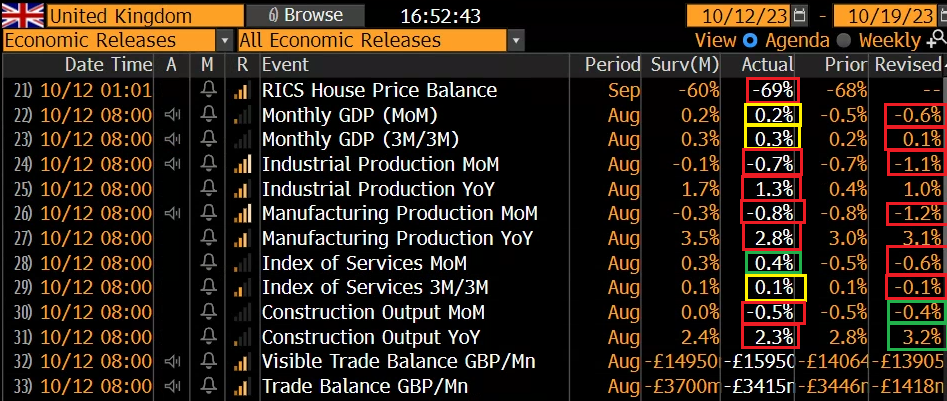

L’apertura europea a beneficiato del recupero di Wall Street ieri sera e del buon sentimenti di origine asiatica. I bonds e l’€ sono andati incontro al CPI stabili o quasi sui livelli di ieri. In mattinata non erano previsti numeri in Eurozone. Invece in UK è uscita una salva di numeri a sentore in aggregato debole.

Se il GDP mensile di agosto è in linea, male la produzione industriale e manifatturiera, e le costruzioni. Un po’ meglio i servizi, ma i dati del mese precedente sono stati quasi tutti rivisti al ribasso. In calo e sotto attese i prezzi delle case a settembre.

Il tambureggiare delle dichiarazioni dei membri ECB è continuato oggi, ma sebbene la cautela sia sempre presente, alcuni hanno affrontato il tema dello smantellamento del bilancio ECB e Makhlouf anche quello delle finanze pubbliche italiane, cosa che ha frenato il rally mattutino del BTP.

*ECB’S MAKHLOUF: IF WE NEED TO RAISE RATES AGAIN, WE WILL

*MAKHLOUF: MARKETS WORRIED ITALY’S GOVERNMENT SPENDING TOO MUCH

*ECB’S WUNSCH: MAYBE WE’VE REACHED THE PEAK IN INTEREST RATES

*ECB’S WUNSCH: IF INFLATION MEETS FORECAST, NO MORE HIKES NEEDED

*ECB’S WUNSCH: WE HAVE TO BE CAUTIOUS IN USING INSTRUMENTS

*ECB’S WUNSCH: NO STRONG REASONS NOW TO CONTINUE REINVESTMENTS

*VILLEROY: ECB PATIENCE NOW MORE IMPORTANT THAN ACTIVISM

*VILLEROY: HAVE PASSED THE PEAK OF EURO-AREA CORE INFLATION

*ECB’S KNOT: SEES SERVICES INLFATION EASING, WAGES ARE KEY

L’attenzione si è rivolta ai rilevanti numeri del pomeriggio in US.

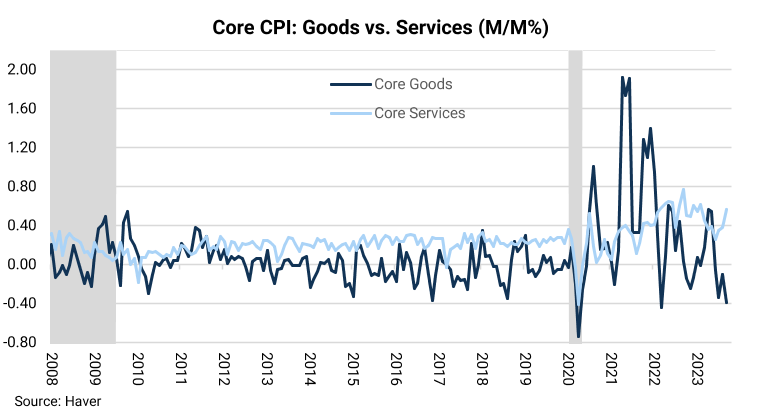

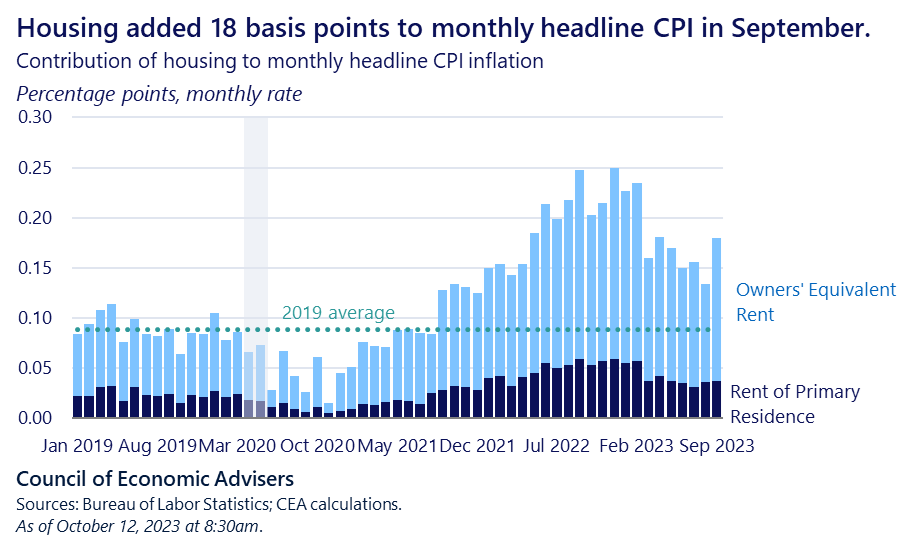

Iniziando dal CPI di settembre, il report è stato peggiore delle attese, non tanto per il decimo di CPI headline in più, ma per la composizione, che vede i beni, più volatili, calare pesantemente di prezzo, zavorrati da auto usate (si sapeva) e vestiario, mentre i servizi hanno mostrato resilienza, con un dato sullo shelter rimbalzato rispetto ad agosto.

Chiaramente un report in cui le componenti più stabili e trendy del dato recuperano e quelle volatili calano non è benvenuto per la Fed. Personalmente penso che sia un effetto del recupero dell’immobiliare, che sta già dando segnale di rientro. Ma questo numero mostra che la normalizzazione dei costi degli alloggi, è più lenta delle attese ed è difficile dire quanto durerà il rimbalzo. Normale che Fed e mercati si innervosiscano. Oltretutto i sussidi di disoccupazione continuano a mantenersi bassi, a segnalare un mercato del lavoro lento a deteriorarsi.

Su un mercato obbligazionario che aveva chiaramente fatto la bocca ad un dato benigno, l’impatto di questo report si è ben notato, con i rendimenti che hanno ricominciato a salire bruscamente, e il 2 anni treasury che rinnova l’assalto al 5% tante volte testato. Discorso simile per il Dollaro, che ha interrotto l’assestamento operato i giorni scorsi, recuperando vistosamente sui cross. Lo Yen è tornato a flirtare con quota 150.

L’azionario per il momento sta facendo buon visto, con gli indici flat o quasi, se si eccettua il Russell 2000 Small Cap, che con la sua pessima performance conferma che le piccole aziende sono decisamente più sensibili ai tassi di quelle grosse.

L’azionario continentale ha chiuso un’altra seduta interlocutoria con variazioni modeste, con le principali piazze comprese tra il +0.32% di Londra e il -0.37% di Parigi. Anche qui l’impatto del rimbalzo dei rendimenti, in simpatia con quelli US ma anche alimentati dalle dichiarazioni di Vasle, è stato ridotto sui risk assets.

*ECB SHOULD START QT DEBATE AND CONSIDER ALL OPTIONS, VASLE SAYS

*ECB’S VASLE: THERE ARE UPSIDE AND DOWNSIDE RISKS TO INFLATION

Detto sopra dei cambi, le commodities sono in ordine sparso oggi, con metalli preziosi e industriali in calo e grani invece sugli scudi, mentre il petrolio continua a ignorare la crisi mediorientale, come il resto degli asset, mi pare.

Dopo la chiusura, Wall Street si è issata marginalmente in positivo, grazie al contributo delle megacaps, mentre le small caps continuano a sottoperformare pesantemente. Vediamo se l’S&P 500 inanella la quinta seduta consecutiva positiva.

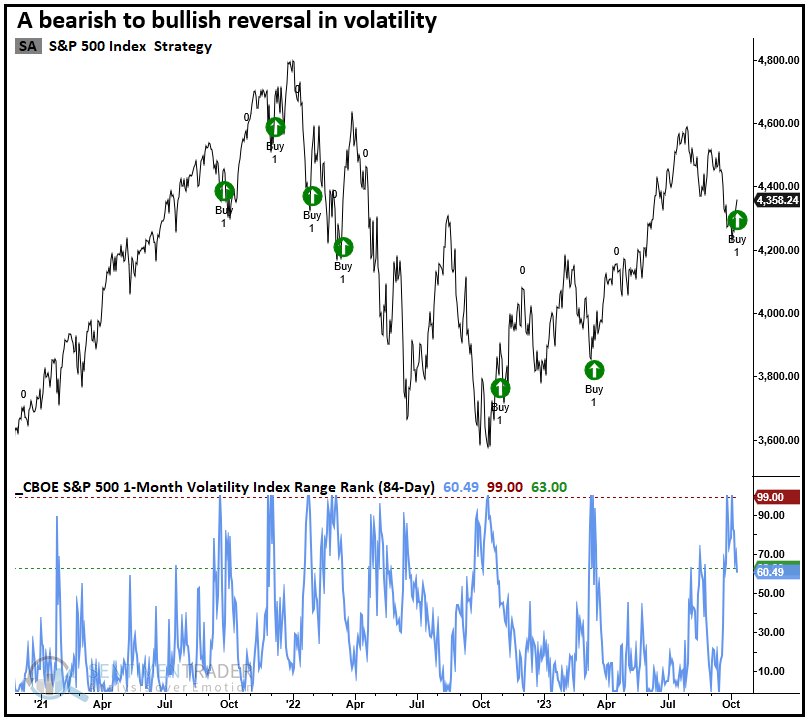

Sentimentrader ha osservato che il Vix, dopo aver raggiunto il punto più alto delle ultime 84 sedute, ha ritracciato fino a sotto il 63% un segnale che il backtest mostra essere di inversione e che recentemente ha visto corposi rimbalzi materializzarsi. Una circostanza che va a aumentare la validità del quadro illustrato nel lampi di ieri, ovvero che il periodo dell’earning season potrebbe vedere una performance buona dell’S&P 500. .

Al momento di mandare il pezzo, un asta treasury 30 anni loffia ha dato un’altra spinta al rialzo ai tassi e respinto l’S&P 500 sotto la parità. Sarà interessante vedere se l’effetto sarà effimero visto che i tassi salivano già di parecchio prima, oppure invece la serie positiva si interromperà.

Italiano

Italiano English

English