Altro progresso, ieri sera (lunedì) per Wall Street, con l’S&P in guadagno del 0.39% ad un nuovo massimo per l’anno, e il Nasdaq 100 in salita dell’ 0.85% nonostante le “magnificent 7” ( Amazon, Apple, Alphabet, Meta, Microsoft, Nvidia, Tesla) in aggregato siano calate dell’1.4% (una sottoperformance che a mio parere sarà un tema nel 2024). La stabilizzazione dei tassi, con il 10 anni treasury in rialzo di appena 1 bp, dopo 2 aste di 3 e 10 Treasury anni non particolarmente brillanti, ha sicuramente favorito il movimento. Considerando il labour market report USA migliore delle attese di venerdì scorso e l’incombere del FOMC, il mercato dei tassi sembra molto tranquillo e resiliente, ma uno potrebbe leggerla anche come una paura che altre sorprese positive rilancino ulteriormente il rally.

La seduta asiatica ha avuto un tono costruttivo, con la sola Mumbai a mostrare un calo. Bene, per una volta Hong Kong e le “H” shares che comunque appena ieri avevano fatto i minimi dell’anno. Moderati progressi dalle “A” shares cinesi insieme a tutti gli altri principali mercati dell’area.

Da varie fonti è stato riportato un meeting dei leader cinesi per discutere i target di crescita per il 2024 ( link Reuters). Oggi si è chiusa la Central Economic Work Conference, durata 48 ore e i principali messaggi, divenuti noti nel corso della seduta europea, riguardano la necessità di puntare ad una crescita di alta qualità, mediante coordinazione tra misure macroeconomiche e amministrative e regolamentari. Si è citata la necessità di aumentare lo stimolo fiscale e supportare la domanda, che è debole, ma non si è citato il settore immobiliare tra i target principali. Vedremo domani quale sarà l’effetto.

Un po’ di dati macro oggi in Asia: In Australia sono più confidenti i consumatori delle aziende, che vedono il business deteriorarsi (anche se c’è un mese di differenza nella rilevazione dei dati).

In Giappone i prezzi alla produzione sorprendono al rialzo, con revisione dei dati precedenti. L’India continua a scoppiare di salute, mentre l’inflazione sale meno delle attese.

La seduta europea è partita, una volta di più, con un tono costruttivo, gli indici principali proiettati verso nuovi massimi, e i bonds a loro volta in recupero, senza alcun catalyst di rilievo. Personalmente, mi è sembrato che l’obbligazionario temesse l’ennesima sorpresa al ribasso dal CPI USA di novembre, in pubblicazione in giornata, e che quindi stesse cercando di anticipare l’eventuale balzo dei bonds / calo dei rendimenti che la cosa avrebbe causato.

Certo, ci sono stati i dati del mercato del lavoro UK per ottobre e novembre, in generale deludenti ma bilanciati da robuste revisioni ai dati precerdenti.

I tassi UK ne hanno risentito con forza, il che mostra quanto sia sensibile a dati potenzialmente supportivi l’obbligazionario in questo periodo. I rendimenti EU hanno reagito in simpatia.

A metà mattinata è stato pubblicato lo Zew tedesco di dicembre, con attese per la Germania cresciute ancora assai sopra attese, e componente coincidente cresciuta meno delle attese.

Per noi del settore si tratta di una survey assolutamente autoreferenziale (vengono intervistati economisti e analisti), che inoltre risente enormemente del sentiment sui mercati. In una parola, secondo me è inutile.

Se non altro, l’uscita di uno Zew che non poteva che essere positivo ha marcato il massimo per l’azionario, che poi ha ordinatamente ritracciato, eventualmente gravato da un mix di forza di gravità e cautela per l’incombere del dato USA.

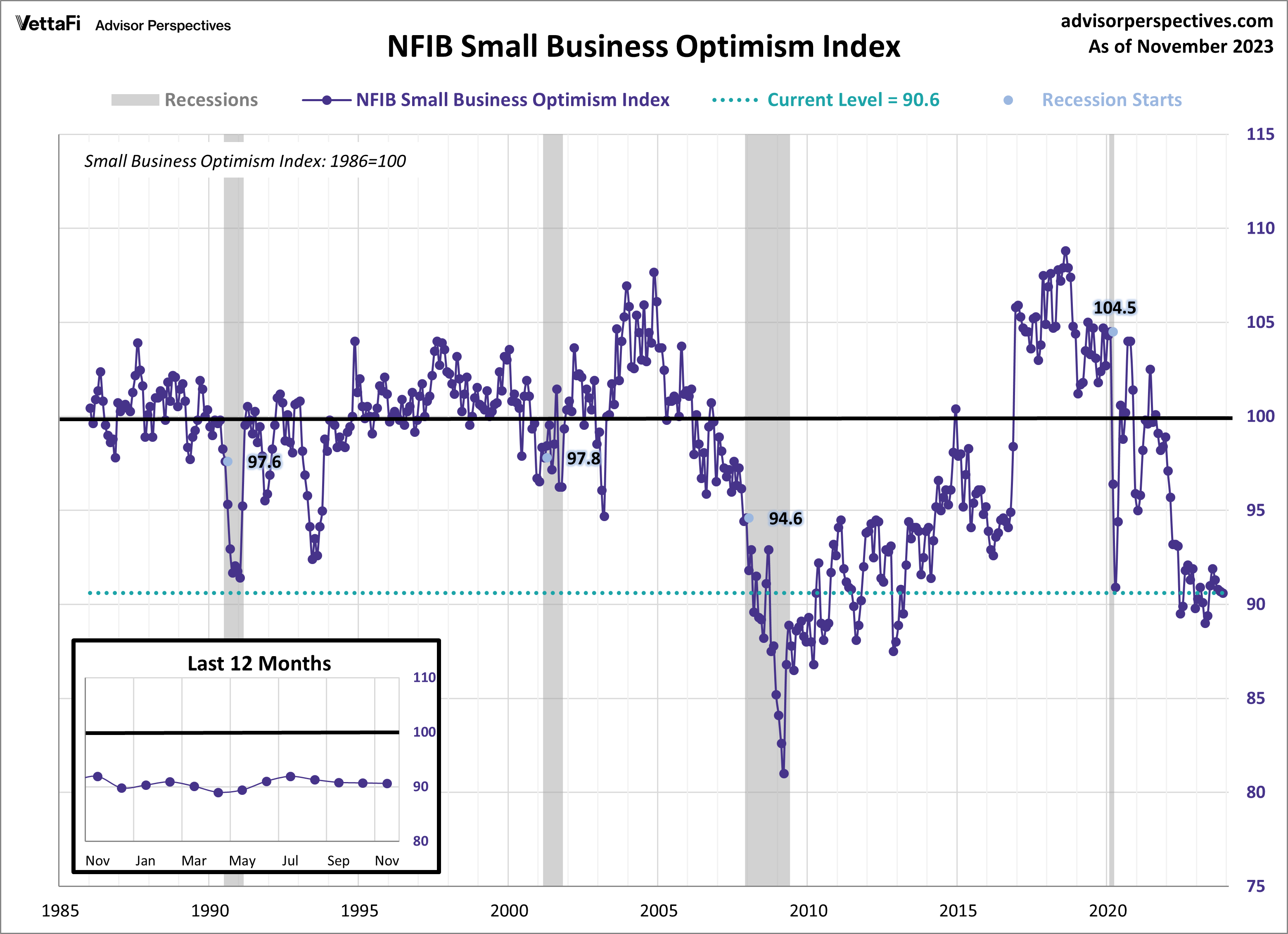

In realtà la serie di dati USA è iniziata in tarda mattinata con un NFIB Small Business Optimism index che resta sostanzialmente sui livelli depressi degli ultimi mesi. I piccoli business hanno riportato vendite in contrazione, calo della disponibilità di credito, prospettive di redditività in contrazione, ma ancora piani di alzare i prezzi e ricerca di manodopera.

Sappiamo che per chi non ha accesso ai mercati dei capitali, ma ha solo il canale bancario, e ha business localizzati, quindi difficoltà logistiche e di reperimento della manodopera, le business conditions in questa fase sono molto peggiori.

Infine è arrivato il CPI USA di novembre, alle 14.30.

Il report è grossomodo in linea con le attese. Il dato mese su mese ha sorpreso marginalmente al rialzo. Il dato anno su anno cala ancora, al 3.1%. Grossi contributori al ribasso restano l’energy e, questa volta in misura minore, il food. La core è uscita in linea con le attese. Nei dettagli, continua la deflazione del settore dei beni, mentre nel settore servizi, il CPI ex shelter ha accelerato a 0.4% sul mese, il che è un fattore di disturbo alla teoria di un calo rapido della core al target. Gli alloggi (shelter) continuano a gonfiare il core CPI (a novembre 0.4% sul mese). Sappiamo che non è “vera” inflazione e che il trend dovrebbe essere in calo. Ma è un fattore noto e comunque la tempistica è difficile da intuire.

Tutto ciò non è per dire che questo sia un report atto a mettere in discussione il trend di calo dell’inflazione. Non lo è, e non bisognerebbe comunque farlo in base ad un unico report. Detto questo, alcuni dettagli come il livello dell’inflazione core e quello della core ex shelter sembrano indicare che la Fed vorrà vedere ancora qualche progresso prima di abbracciare acriticamente lo scenario ideale di rientro scontato dal mercato dei tassi. E comunque in questo caso la sorpresa al ribasso non c’è stata.

Il mercato dei treasuries è talmente abituato a salire di recente dopo questi report che ha fatto un rapido balzo al rialzo, per poi successivamente ritracciare i progressi, portando i rendimenti invariati (bada bene: non più alti) rispetto quelli di ieri. I rendimenti Eurozone hanno reagito in simpatia, riducendo, ma non annullando i cali. Devo dire che la resilienza di questo mercato obbligazionario globale è incredibile, almeno quanto lo era la sua assoluta debolezza in autunno, su dati francamente non poi così diversi. Se pensiamo che nelle prossime 48 ore abbiamo FOMC, ECB e BOE, il tono dell’obbligazionario è davvero pazzesco.

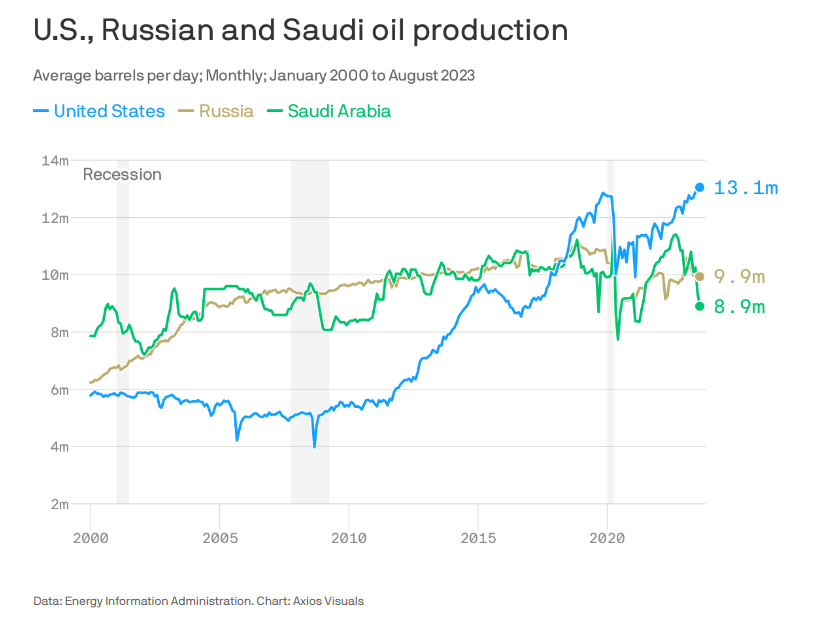

Certo, ad abbassare le aspettative di inflazione nel breve viene il perenne crash del petrolio, che ha snobbato ogni tentativo del cartello OPEC+ di supportarlo, e continua a fare nuovi minimi, che si riflettono sul costo dei carburanti (oggi gas alla pompa in US ai minimi dell’anno).

Cosa succede? apparentemente a fronte di un quadro di domanda poco esuberante, per via delle attese di rallentamento cinese e globale, gli USA stanno costantemente aumentando la produzione cosa che fa a soppiantare i tagli operati da Opec e Russia.

Così il WTI oggi perde il 4% a 68$ e il Brent il 3 a 73, entrambi i minimi da giugno scorso, poco oltre i quali (2$ circa) si passa ai minimi da dicembre 2021. Così le aspettative di inflazione calano e i tassi nominali, a parità di tassi reali, pure. Certo, un crollo del genere, al di la di riflessioni sull’offerta, non può non alimentare dubbi sullo stato di salute del ciclo globale. Dubbi che risultano supportivi per i bonds, ma non per l’azionario, per impatto su utili (non ultimi quelli del settore energy).

Le chiusure europee vedono le principali borse terminare invariate (qualche decimo di calo per Madrid e Milano) dopo aver mostrato qualche guadagno in giornata, il che teoricamente lascia delle candele di inversione di breve, di entità modesta, da confermare successivamente (vedi sotto il grafico dell’Eurostoxx 50 come esempio.

Quando il trend è così forte, di segnali di inversione di breve come questi ne serve più d’uno, e di entità più rilevante, per chiamare il top della gamba rialzista.

Quando il trend è così forte, di segnali di inversione di breve come questi ne serve più d’uno, e di entità più rilevante, per chiamare il top della gamba rialzista.

Detto ciò, qui abbiamo segnali di ipercomprato come gli RSI attorno a 80, e l’incombere di catalyst come FOMC e ECB nel volgere di meno di 2 giorni. Ne si può dire che il mercato sconti in alcun modo degli oucome infausti. Per fare un esempio, il Vix, eventualmente depresso dallo scadere di eventuali hedge montati per il CPI di oggi, va incontro al FOMC di domani sul livello minimo da novembre 2019, l’ultima in cui si è affacciato sotto 12 vols. Pazzesco.

Dopo la chiusura EU, si è svolta l’asta del 30 anni treasury USA, con un risultato discreto, e comunque migliore di quello delle aste di ieri. Così i rendimenti USA hanno ripreso a calare, e Wall Street sta tentando di chiudere al rialzo per la quarta volta di seguito, al nuovo record. Vedremo come finirà.

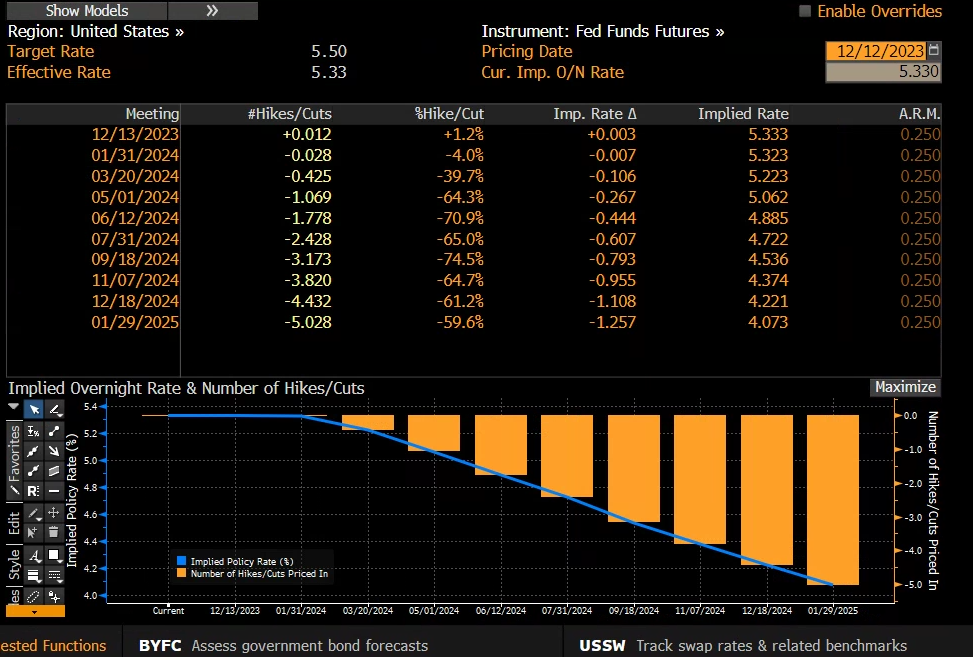

Domani c’è il FOMC. Trattandosi di dicembre abbiamo le Projections e la Dot Plot. Sulla base delle ultime news, è certo che l’ulteriore rialzo cel ciclo di tightening, mentre tagli multipli l’anno prossimo sono un po’ più probabili. Il problema è che il mercato già sconta dalla Fed il primo taglio a maggio e 4 entro dicembre, con un 40 % di probabilità che siano 5.

Un eventuale minimo incoraggiamento, e queste aspettative possono spingersi oltre, causando un ulteriore easing delle condizioni finanziarie. E’ difficile che Powell e C. gradiscano questo quadro. E’ quindi probabile che nello statement e nella conference verranno spese parole per indicare che questo pricing è prematuro, e che nella Dot Plot i tagli indicati per il 2024 non supereranno i 2 (50 bps).

Ammesso, e non concesso, che questo sia l’outcome, il dubbio è: il messaggio sarà sufficientemente robusto da avere un impatto serio sul mercato dei tassi? A guardare la price cation, l’impressione è che servirà un tono piuttosto brusco.

Italiano

Italiano English

English