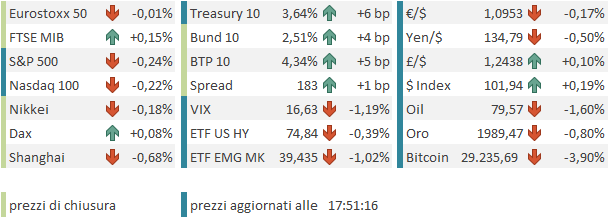

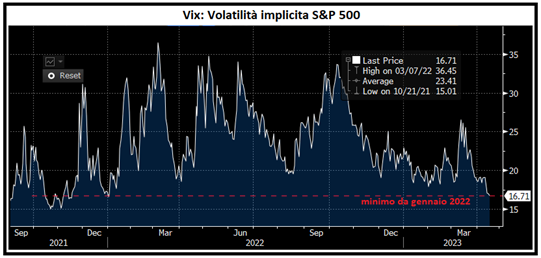

Riprendo a commentare dopo qualche giorno, e l’azionario si è mosso poco rispetto alle chiusure di venerdì: qualche decimale in USA ed Europa. Decisamente più forti i rialzi dei rendimenti negli USA, meno in EU, a ieri. Ma dove si sono visti i livelli più interessanti è stato sulla volatilità, con Vix e Vstoxx che hanno marcato i minimi da inizio 2022.

Sopra 16 vol, non si può dire che il Vix sia eccessivamente basso. La mediana del decennio 2010-2019 è stata circa 13 punti. Post covid la volatilità implicita si è un po’ alzata in media, ma nel 2021 si è comunque attestata attorno ai 15/16 punti nel periodo più tranquillo. Certo, fare i minimi a 15 mesi in una fase come questa, con i postumi di fallimenti bancari in US e EU, l’earning season che sta per entrare nel vivo, la volatilità sui bonds elevata, e le curve pesantemente invertite, sembra davvero un miracolo.

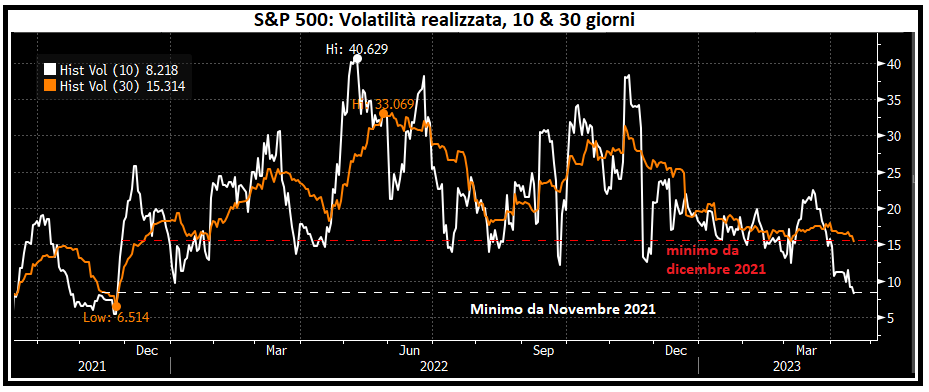

Il fatto è che anche la volatilità realizzata è calata ai minimi da 18 mesi, per cui, complice lo smontamento di tutti gli hedge messi in piedi durante la fase di stress di marzo, anche la volatilità implicita ne ha risentito: se l’azionario si muove così poco, che senso ha pagare la protezione?

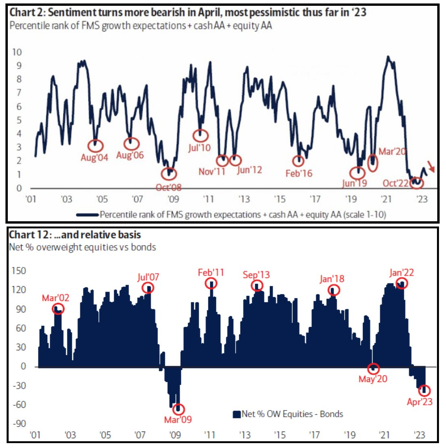

Detto questo, direi che questo mini crash della volatilità implicita fa un po’ da contraltare alla percezione di un sentiment particolarmente negativo e difensivo emerso chiaramente dalla Fund manager Survey di Bank of America

.

.

Ieri (martedì) i mercati Eurozone hanno recuperato un apertura di settimana negativa (Eurostoxx 50 +0.6%), in parte in catch up rispetto al recupero di Wall Street la sera prima. Sul fronte macro, una salita dei salari orari in UK a febbraio ben più forte delle attese (+5.9% da +5.7$ vs stima +5.1%) , ad alimentare timori di spirale salariale, ha eclissato uno Zew tedesco di aprile in ritracciamento (4.1 da prec 13 e vs stime per 15.6) che evidentemente è stato più lento del previsto a scuotersi di dosso le scorie della mini crisi bancaria.

In US abbiamo avuto nuovi cantieri e permessi di costruzione di marzo in aggregato un po’ più deboli delle attese, ma nulla di drammatico, mentre la survey sull’attività nei servizi del distretto di NY (-9.8 da prec -10.1) non ha bissato il mega rimbalzo dell’omologo manifatturiero Empire (10.8 da -24.6 e vs stime per -18) pubblicato lunedì. Vedremo come usciranno le altre survey regionali, ma questo rimbalzo è davvero sorprendente, anche se l’Empire non è nuovo a letture erratiche. Sembra davvero strano che la situazione sia così cambiata a 2 settimane dalla pubblicazione dell’ISM manufacturing più debole degli ultimi 14 anni ( se si escludono 2 mesi di Covid nel 2020).

Parlando di dati, USA lunedì la NAHB Homebuilders confidence ha confermato le stime recuperando ancora un punto a 45, ma il sottoindice “traffic of prospective buyers” è sempre bassissimo, a 31.

Wall Street ieri sera ha chiuso poi praticamente invariata (S&P 500 +0.09%, Nasdaq 100 +0.03%), a proposito di volatilità realizzata bassa.

La seduta asiatica stanotte ha avuto, una volta di più, un andamento deludente, con i principali indici in calo, con l’esclusione di Sydney, Seul e Jakarta, e con solo quest’ultima a mostrare una salita degna di menzione (+0.5%). In ritracciamento in particolare Hong Kong e le “H” shares, zavorrate dal settore auto, da tech (semi) etc.

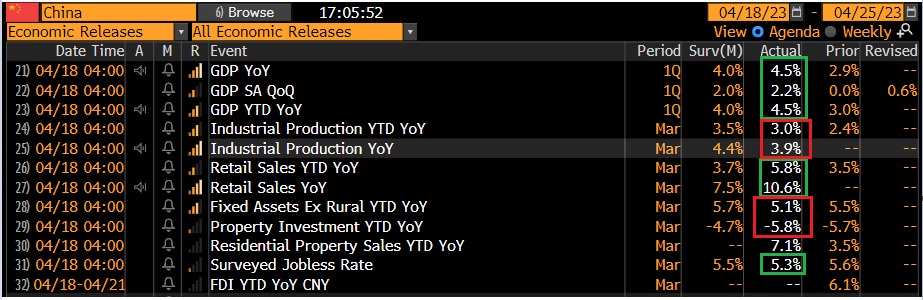

Il bello è che i dati macro di marzo e il GDP del primo trimestre 2023, pubblicati ieri, sono andati bene, con una crescita sopra attese e consumi molto buoni, anche se produzione industriale e investimenti sono risultati un po’ deludenti. Alla fine, in Cina sono i consumi a dover guidare la ripresa.

In realtà una buona performance era avvenuta nella seduta che ha preceduto la pubblicazione dei dati, il che è un po’ sospetto. In generale, continuo ad attendermi una outperformance dell’azionario cinese, alla luce della forza negli indicatori di attività (servizi in particolare), dell’esuberante erogazione di credito, della stabilizzazione dell’immobiliare.

L’apertura europea ha visto un parziale filtrare di questa negatività, con gli indici in lieve territorio correttivo. Sul fronte macro, il palco è stato occupato dall’inflazione UK, con valori in generale ben sopra le stime

Con queste premesse, i rendimenti si sono attestati su rialzi a 2 cifre in UK, e con rialzi significativi in simpatia per i bonds Eurozone. L’azionario è rimasto marginalmente debole, con le banche in controtendenza.

Il resto degli asset ha assorbito il tono opaco, con l’€ in correzione, e le commodity in generale calo.

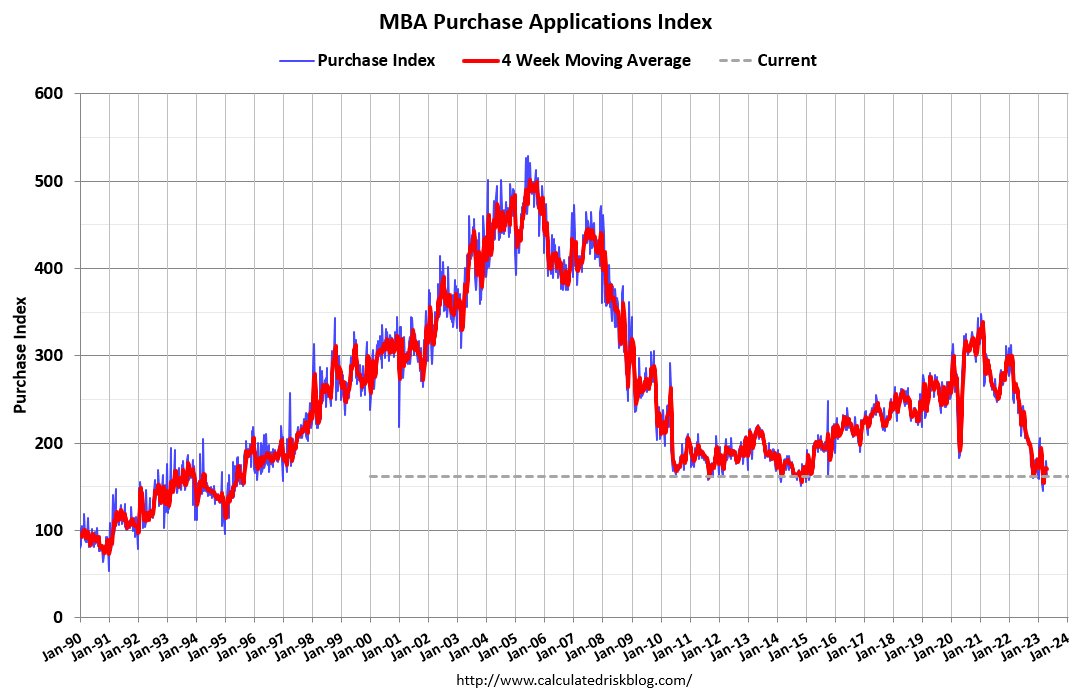

Oggi i dati erano pochi anche in US: le richieste settimanali di mutuo sono tornate a calare dell’8.8% sulla settimana, con l’indice delle richieste motivate da acquisto di una nuova casa a -10%. L’economista della Mortgage Bankers Association ha dichiarato che le richieste hanno risentito del ritorno ad aumentare dei tassi. Sarà che sono abituato al mercato europeo, ma fatico ad immaginare una simile sensibilità da una settimana all’altra. Detto questo, se ciò è vero, è un esempio di come il rientro delle aspettative di pausa Fed o pivot possa andare rapidamente a compromettere il sentiment. L’indice delle purchase applications resta in calo del 36% anno su anno, e sui livelli dello scoppio della bolla dei primi anni 2000.

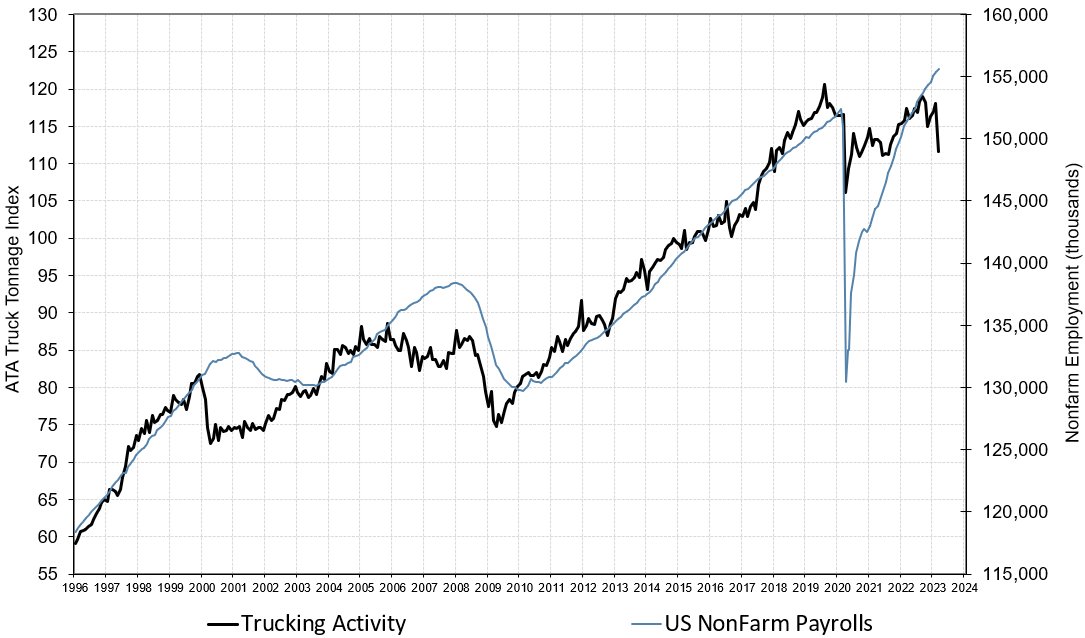

Ieri è uscito l’ATA truck tonnage index di marzo, e, una volta destagionalizzato, il calo è del 5.4% ( link ). la discesa è la maggiore dall’ottobre 2020, e ATA parla di “Falling home construction, decreasing factory output and soft retail sales ”

Potrebbe essere solo un outlyier nei dati (non destagionalizzato, il dato è salito). Però 2 giorni fa Hunt ha candidamente dichiarato che siamo in una “recessione del freight” ( link ). Se questa fosse la prognosi, sarebbe un altro segnale negativo per l’economia:

Wall Street è partita negativa, con il tech a guidare il ribasso (ieri la trimestrale di Netflix è stata male accolta, anche se il grosso del calo aftermarket è stato recuperato). Dopodichè la volatilità implicita ha ripreso a calare e gli indici hanno ridotto le perdite. L’azionario europeo ne ha approfittato per recuperare i modesti passivi. La distribuzione della performance tra i settori è però anticiclica oggi, con i difensivi a outperformare (utilities e consumer staples) insieme alle banche, ed energy e IT in passivo.

Moderati aggiustamenti sui cambi mentre i rendimenti salgono bene. Il calo delle commodity è rientrato solo parzialmente.

Alle 20 la pubblicazione del Beige book Fed ci dirà qualcosa in più sull’impatto della crisi bancaria sull’economia dei vari distretti. Nel frattempo il Vix scambia a 16.5, minimo da novembre 2021.

Italiano

Italiano English

English