Riprendo dopo un giorno di sosta per un inconveniente (ho perso ENTRAMBE le chiavi della moto e mi sono dovuto occupare di levarla dalla strada e portarla in assistenza) e nonostante la chiusura degli USA per ringraziamento, non è che la seduta di ieri sia stata priva di spunti.

La seduta asiatica ha visto l’annuncio, da parte delle autorità cinesi dell’ennesimo pacchetto a supporto dell’immobiliare (**CHINA WEIGHS UNPRECEDENTED BUILDER SUPPORT WITH UNSECURED LOANS). Apparentemente il Governo pensa a

1) ulteriori finanziamenti (alla famosa lista dei 50 nomi) non collateralizzati questa volta, per dare uno strumento più flessibile alle immobiliari. Bisogna vedere quanta pressione faranno le Autorità sulle banche, non avendo queste molto incentivo a usare uno strumento così rischioso.

2) Ulteriore supporto all’investimento immobiliare tramite i trilione di Yuan messo a disposizione dalla PBOC.

3) alcuni distretti stanno tagliando radicalmente gli anticipi per comprare casa (Guangzhou, Shenzen li hanno praticamente dimezzati portandoli al 40%).

Se questo pacchetto dovesse vedere la luce per intero, è un supporto di entità discreta che potrebbe favorire una stabilizzazione più duratura del comparto. Ieri i mercati locali cinesi hanno reagito bene, ma oggi l’euforia se ne è già andata a quanto pare.

Un altro evento rilevante è stata la pubblicazione dei PMI flash di Novembre in Eurozona.

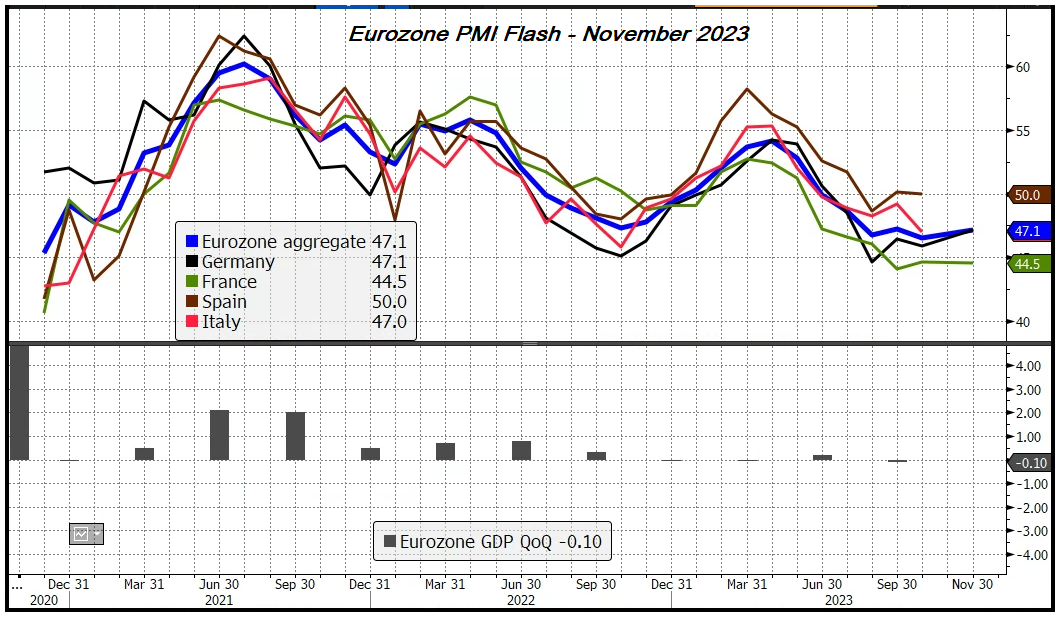

I numeri sono usciti in lieve recupero, grazie ad un manifatturiero che da qualche segnale di bottoming, in particolare in Germania, ma anche nel resto d’Europa. Solo la Francia ha mostrato un indebolimento. Uno sguardo al grafico dei PMI composite mostra il lieve recupero, ma anche che i livelli mostrano ancora un tasso di contrazione significativo, e che il progresso per il momento sembra marginale. Nondimeno diversi commenti hanno ipotizzato che queste dinamiche depongano bene per l’inizio del 2024 (per Q4 2023 è troppo tardi).

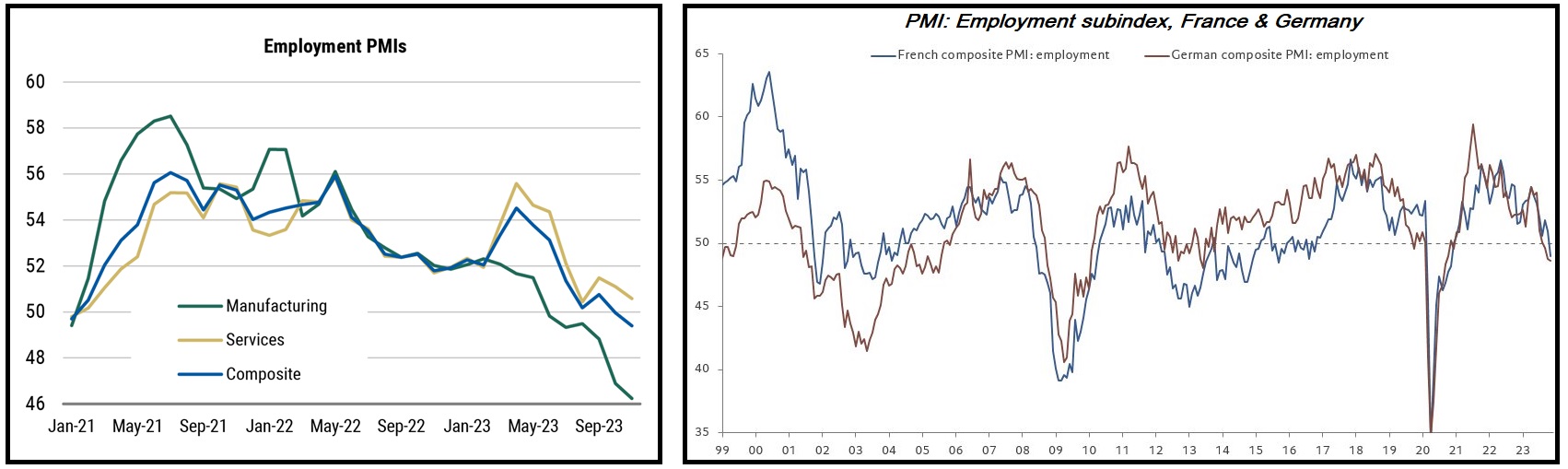

Vi è però un aspetto degno di nota in questo report: il sottoindice occupazione è terminato in lieve contrazione per la prima volta da quasi 3 anni. Questo è dovuto all manifatturiero che mostra una significativa distruzione di posti da qualche mese, ma l’occupazione si sta indebolendo anche nei servizi. La contrazione è concentrata in Francia e Germania, mentre il resto d’Eurozona ancora mostra una marginale espansione.  Vedremo se queste indicazioni si tradurranno in effettivo aumento della disoccupazione e dei licenziamenti. In ogni caso, siamo ossessionati dallo stato dell’occupazione USA, per l’impatto sulla Stance Fed, ma anche quella Europea merita attenzione.

Vedremo se queste indicazioni si tradurranno in effettivo aumento della disoccupazione e dei licenziamenti. In ogni caso, siamo ossessionati dallo stato dell’occupazione USA, per l’impatto sulla Stance Fed, ma anche quella Europea merita attenzione.

Con gli USA assenti, la seduta sull’azionario si è trascinata, e così l’Eurozona ha chiuso con progressi modesti/marginali (Eurostoxx 50 + 0.21%). Meno banale la price action sull’obbligazionario, che ha dovuto assorbire le bordate di Nagel da Francoforte, e delle minute ECB che ribadiscono la possibilità di ulteriori rialzi, anche se non è lo scenario centrale.

*NAGEL: ECB POLICY IS WORKING BUT INFLATION ISN’T YET TAMED

*NAGEL: GEOPOLITICS ARE RISK FOR ENERGY PRICES

*NAGEL: ECB RATES MUST STAY HIGH TO BRING INFLATION TO TARGET

*NAGEL: WE STILL CAN’T BE SURE IF ECB HAS REACHED PEAK RATES

*NAGEL: IT’S TOO EARLY TO TALK ABOUT ECB RATE CUTS

*NAGEL: ECB RATE HIKES ARE STILL FEEDING THROUGH TO INFLATION

*NAGEL: I DON’T SEE A HARD LANDING FOR EURO ZONE ECONOMY

*ECB: MEMBERS SAW MORE ECONOMIC UNCERTAINTY THAN IN SEPTEMBER

*ECB: MEMBER SAW CLEAR EVIDENCE THAT POLICY WORKING AS INTENDED

*ECB: MOST OF IMPACT OF PAST HIKING HAD YET TO MATERIALIZE

*ECB: MEMBERS ARGUED TO KEEP DOOR OPEN FOR POSSIBLE FUTURE HIKE

*ECB: FURTHER HIKES NOT PART OF CURRENT BASELINE SCENARIO

Così i vari benchmark europei hanno visto i rendimenti salire di 6/7 bps (UK di 10 a causa del PMI migliori delle attese). Anche l’€ ha recuperato qualcosa vs Dollaro.

Come già anticipato, la seduta asiatica oggi non ha avuto un buon sentiment, almeno per quanto riguarda il China Complex, che ha mostrato cali importanti (attorno al 2%) per Hong Kong e le “H” shares, e più moderati per Shenzen e Shanghai. Il motivo di questa diversa performance è il maggior peso dell’immobiliare in Hang Seng e HSCEI, insieme alle grosse banche. Il primo ha ritracciato il grosso del rally di ieri post news. Forse la prospettiva degli unsecured loans ha penalizzato le banche. Anche consumers, discretionary & staples, sono stati pesanti.

A far compagnia al China Complex anche Seul, mentre Taiwan, Jakarta e Sydney si sono mosse poco e il resto degli indici (Tokyo, Vietnam) ha mostrato progressi.

Sul fronte macro, un po’ di numeri in Giappone:

Il CPI nazionale a ottobre ha accelerato meno delle attese, sia come headline che come core. Il rialzo è dovuto allo scadere dei sussidi ai viaggi e i controlli dei prezzi di elettricità e gas. La sorpresa al ribasso principalmente dovuta al food, e per il core ai premi assicurativi. Il PMI composite flash di novembre è calato a livello di stagnazione, dopo 10 mesi di espansione consecutivi, principalmente a causa di un nuovo rallentamento del manifatturiero, mentre l’attività dei servizi è migliorata solo marginalmente.

L’apertura europea è avvenuta con un tono incerto, un occhio a vedere come avrebbe riaperto Wall Street dopo il ringraziamento, un occhio ai tassi.

Alle 8 i dettagli del GDP tedesco del terzo trimestre 2023, confermato in contrazione di 0.1% con una composizione ancora più debole sui consumi, pubblici e soprattutto privati, rispeto alle attese, bilanciata da una sorpresa positiva sugli investimenti. Le revisioni a Q2 correggono un po’ questo quadro.

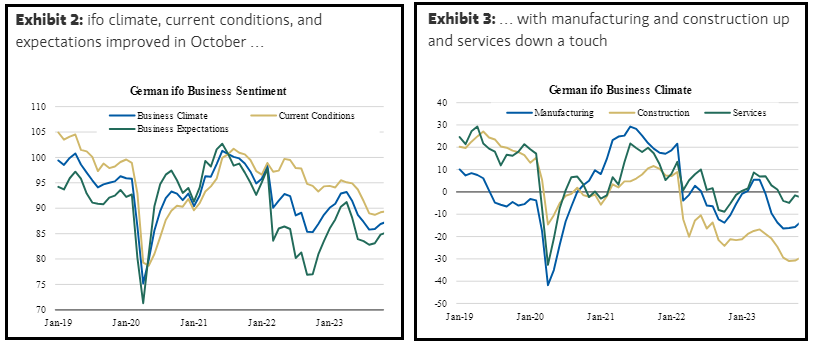

Alle 10.00 è, uscito l’IFO tedesco, che è rimbalzato meno delle aspettative, in particolare quelle rinvigorite ieri dal PMI. Il grafico sotto a sinistra mostra quello che anche ieri è stato evidenziato da molti come un bottom dell’attività. Nel dettaglio (grafico di Morgan Stanley) si nota che Costruzioni (su livelli depressi) e manifatturiero hanno recuperato, mentre i servizi hanno marginalmente ripiegato.

La mattinata è progredita con l’azionario in grado di accumulare progressi moderati, e i rendimenti impegnati a salire ancora un po’, eventualmente sollecitati dalla retorica odierna.

*HOLZMANN SAYS EQUAL PROBABILITY OF HIGHER RATES AS RATE CUT

*LAGARDE: BATTLE AGAINST INFLATION NOT OVER

*LAGARDE: NOT DECLARING VICTORY IN INFLATION BATTLE

*LAGARDE: WE ARE SEEING PROGRESS ON INFLATION

*LAGARDE: WE’VE ALREADY DONE A LOT ON RATES, CAN NOW OBSERVE

*ECB’S GUINDOS: EURO-AREA ECONOMY STAGNATING IN 2H

*ECB’S GUINDOS: INFLATION MAY TICK UP AGAIN IN NEXT FEW MONTHS

*ECB’S GUINDOS: RISKS TO ECONOMIC OUTLOOK ARE TILTED TO DOWNSIDE

*GUINDOS: CURRENT RATE LEVEL FOR LONG ENOUGH WILL TAME INFLATION

In realtà la sintesi di queste headline mostra un ECB che ritiene di aver fatto abbastanza e di poter attendere per vedere i risultati. Ma non è coerente con una curva che sconta tagli da marzo aprile 2024 e in fatti il mercato negli ultimi giorni ha un po’ ridotto le probabilità (aprile da 70% a 55%.) Coerentemente l’€ ha recuperato ancora un po’ di terreno.

Nel pomeriggio in US era prevista la pubblicazione dei PMI flash di novembre.

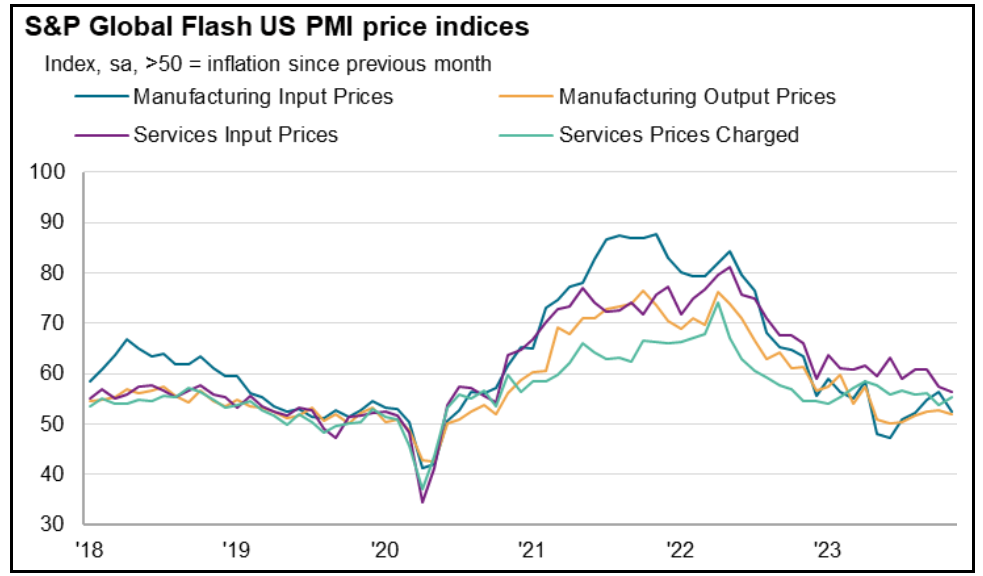

Nemmeno qui c’è da fare il pieno di news. Il composite è uscito in linea con ottobre e meglio delle attese, grazie ad un accelerazione (contrariamente alle attese) dei servizi, mentre il manifatturiero ha deluso, ma negli USA pesa di meno. Anche qui, come in Europa, abbiamo avuto un miglioramento dei new orders, tornati alla crescita, ma un calo dell’occupazione, per la prima volta da giugno 2020. Un involuzione del sentiment nei servizi ha prodotto un calo dell’outlook a 12 mesi ai minimi da luglio. Riguardo i prezzi (grafico di S&P Global) la normalizzazione è quasi completa, mentre a novembre solo gli imput prices si sono raffreddati su entrambi i settori e gli output prices sono saliti solo per i servizi.

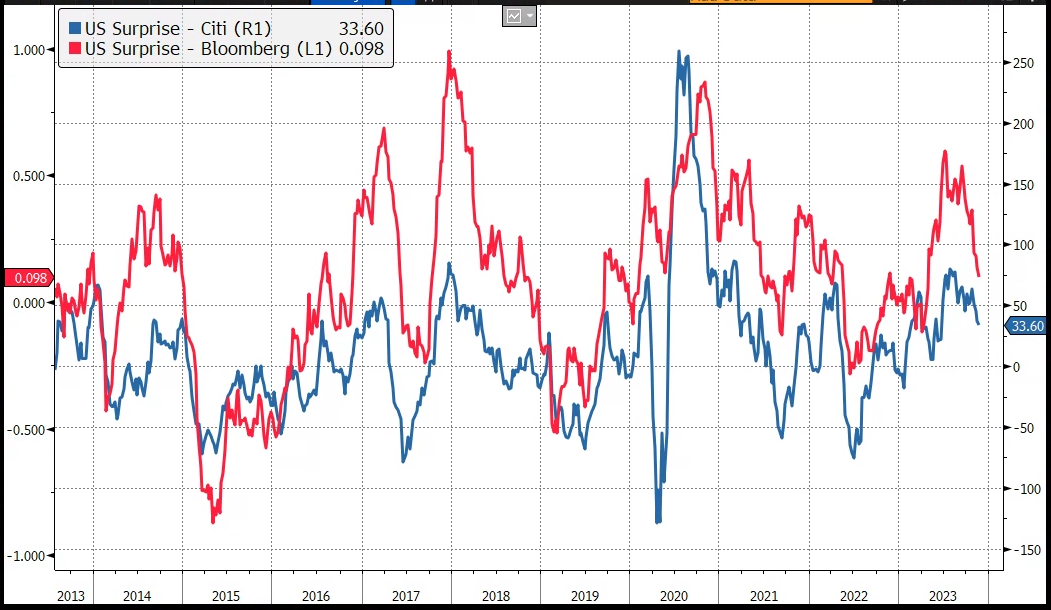

In generale un report che mostra una crescita positiva ma solo marginalmente e un quadro difficile da mettere insieme con gli alti tassi di crescita osservati in Q3, e quelli discreti che vengono indicati dai vari modelli sulla scorta degli hard data (Fed di Atlanta 2.1%, Fed di NY 2.17%). Vedremo a giorni come usciranno i vari ISM. Al momento possiamo osservare che i dati macro, se da un lato restano coerenti con una crescita accettabile, hanno ricominciato a deludere il consenso, come si vede dai Surprise index di Citigroup e di Bloomberg, entrambi rivolti al ribasso, anche se non ancora negativi.

Appurato che Wall Street non avrebbe fatto granchè oggi, la seduta europea è andata a chiudere con progressi marginali per le piazze core Europe, e moderati per quelle meridionali. Il contesto è restato semifestivo, con range di oscillazione ridotti. I rendimenti chiudono ancora in rialzo, sebbene meno di ieri, mentre una certa resilienza del BTP produce un calo dello spread di un paio di bps. L’€ si è ancora avvantaggiato del rialzo dei rendimenti. Tra le commodities, in spolvero preziosi (argento in particolare) e metalli industriali, insieme a oil mentre grani e gas calano. Due giorni di rendimenti in rialzo lasciano l’oro a testare quota 2.000 $, un potenziale segnale positivo.

Wall Street chiude tra poco, e l’S&P 500 ha finora avuto un range inferiore a 0.2% e si attesta poco distante dalla parità, con il Nasdaq 100 lievemente negativo e il Russell 2.000 a mostrare un modesto rimbalzo. Il Vix, dal canto suo, sta flirtando con la possibilità di chiudere ai minimi dell’anno. Sarebbe anche il minimo post Covid. Considerando l’incertezza su macro, politiche monetarie, e geopolitica, sembra davvero un livello basso, oltre ad essere stato raggiunto molto in fretta.

Italiano

Italiano English

English