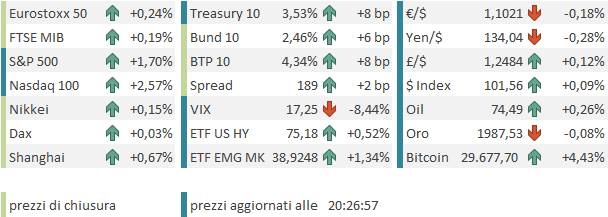

Nuova discesa per l’S&P 500 ieri (-0.38%) zavorrato dalla nuova fase di crisi bancaria, con First Republic Bank che ha chiuso a -30% circa . Il Nasdaq 100 però è andato in controtendenza, trainato dalla forza di Microsoft, e in generale delle FAANG stocks, visto che stanno facendo una meglio dell’altra sugli earnings. Dopo la chiusura, la trimestrale di Meta ( link ) è andata a rafforzare il trend, con una performance di +11% in aftermarket

In generale l’earning season sta andando bene, con l’81% delle aziende che batte le stime di EPS in media del 6%. Farò un sommario quando avremo superato la metà delle aziende. Va detto che, come vedremo, le reazioni non sono univoche e fino ad oggi la performance dell’azionario USA non aveva beneficiato granchè di questa messe.

La seduta asiatica ha avuto comunque un tono costruttivo, a margine, con i principali indici a mostrare moderate performance, con l’eccezione di Vietnam e Australia. Il progresso più ampio lo ha mostrato Shenzen con un + 0.75% a dimostrazione di un tono tranquillo. Bloomberg ha riportato che le autorità cinesi stanno cercando di incentivare le assunzioni. Lo State Council ha promosso un piano per promuovere l’occupazione che prevede aumentare le assunzioni nelle aziende pubbliche e incentivi per chi assume ( link ). Per il resto, c’è grande attesa per il meeting Bank of Japan di questa notte, nel quale s potrebbe avere un segnale di attenuazione della Yield Control policy, anche se le indiscrezioni sembravano alimentare scetticismo. Il punto è che è opinione comune che a medio termine la BOJ non abbia scelta. Vedremo.

L’apertura europea si è giovata del rimbalzo dei futures USA favorito dalla trimestrale di Meta. Il tono però non era troppo convinto, e gli indici sono rimasti a galleggiare poco sopra la parità.

Le notizie sul fronte macro sono state poche, e di scarsa rilevanza.

In Italia la consumer confidence è salita ancora qualcosa, insieme all’economic sentiment ad Aprile, ma la manufacturing confidence è calata per la prima volta nel 2023. Debole la industrial confidence in Eurozone, ai minimi da inizio 2021, mentre servizi ed economic confidence hanno tenuto. In realtà in Europa è percettibile il clima d’attesa per la pubblicazione dei dati di CPI flash di aprile in Francia e Germania, in pubblicazione domani, seguiti dai CPI flash in Italia e Eurozone lunedì. Il nervosismo è stato ben percepibile soprattutto sui bonds oggi, volatili e coi rendimenti in rialzo

A metà giornata, la trimestrale di Caterpillar ( link ), un azienda considerata un buon indice dello stato del ciclo, ha battuto le stime di parecchio su tutta la linea. Ma l’accoglienza del mercato è per ora tiepida, in particolare alla luce del sentiment generale, e senza che l’azienda abbia dato un outlook particolarmente brutto. Strano.

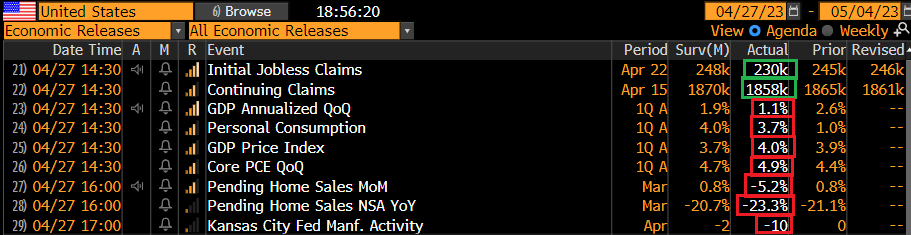

Dati decisamente più succosi oggi pomeriggio in US:

** I sussidi di disoccupazione sono tornati a calare la scorsa settimana. Questo indicatore ha mostrato un deterioramento di recente ma continua a indicare comunque resilience. Il monte percettori è calato solo di 3.000 unità ma è relativo a una settimana prima quella della rilevazione degli Initial claims.

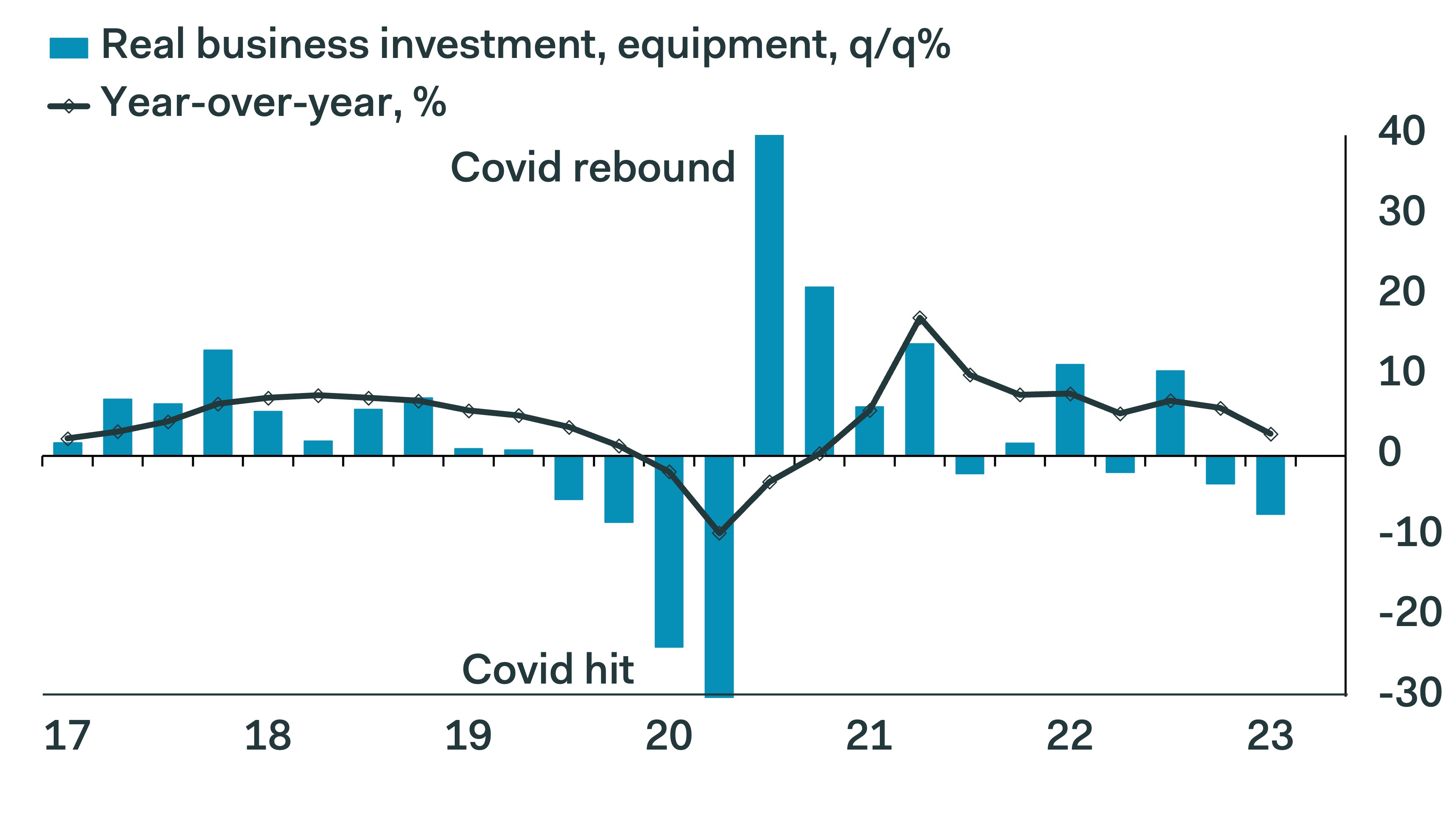

** Il GDP USA del primo trimestre è stato rivisto al ribasso molto di più delle attese. In verità il destocking ha tolto 2.3 punti in assenza dei quali saremmo stati ben sopra il 3% (annualizzato). I consumi sono stati leggermente sotto attese ma sempre robusti, grazie al gennaio stellare. Gli investimenti sono cresciuti poco (+0.7%) frenati dal calo del equipment e del residenziale, mentre la spesa pubblica ha supportato. Depurato di export, scorte e spesa pubblica il GDP sarebbe stato del 2.9%, mica male. La parte problematica è la debolezza degli investimenti, come mostra questo grafico di Pantheon Macro, e il trend dei consumi, visto l’andamento delle retail sales, la cui forza è concentrata a Gennaio.

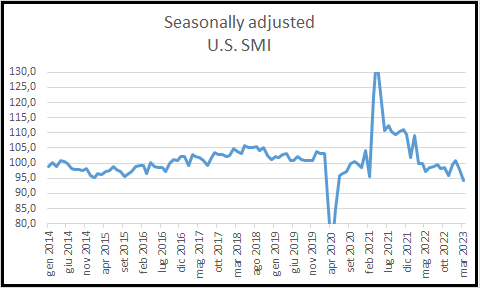

A proposito di consumi oggi è uscito l’aggiornamento di marzo dell’indice Visa Spending Momentum, rilevato dalla nota azienda di carte di credito. Il calo è stato di 3.7 punti a 98. Visa cita maltempo e picco dell’energy, ma anche un indebolimento dell’occupazione come motivo.

Il grafico da il colpo d’occhio: escluso il Covid questo è un minimo per l’indice, dal 2014 quando la serie è iniziata.

I dati sui prezzi non sono molto confortanti per la Fed, sia come headline che come core. I rendimenti hanno reagito salendo e la probabilitàdi un rialzo Fed mercoledì prossimo è tornata al 90%.

** i compromessi di marzo, che anticipano le vendite di case di 45/60 giorni, sono usciti piuttosto deboli. Il problema sembra essere l’esigua scorta di case in vendita, visto che molti proprietari sono bloccati in mutui a tassi molto bassi che non conviene rimborsare. Nel corso d’anno molti cantieri dovrebbero arrivare a completamento, cosa che andrà presumibilmente a impinguare le scorte.

** Infine il Dallas Fed manufacturing ha deluso di nuovo, marcando i minimi dal covid. E torniamo al discorso dei PMI flash di aprile, usciti così buoni e in espansione qualche giorno fa ( link al lampi del 21 aprile ). Delle survey regionali uscite finora, solo l’Empire, NY, ha tatto un balzo. Il resto (Philly, Richmond, Dallas, Kansas) sono uscite in pesante contrazione, in deterioramento e sotto attese.

Vedremo domani come uscirà il Chicago, e lunedì l’ISM manufacturing. Ma non si capisce come mai i PMI di aprile siano così in contrasto con queste letture. Idem per quanto riguarda i servizi. I 5 regionali usciti, Philly, NY, Texas, Richmond, e Chicago, sono tutti in contrazione, anche se non tutti si sono deteriorati.

Vedremo come uscirà il Kansas Citi domani, ma il quadro sembra univoco.

Detto questo, Wall Street oggi aveva voglia di rimbalzo, ed è partita in rialzo accumulando progressivamente guadagni con un regime di volatilità molto simile a quello che ha caratterizzato i giorni che hanno preceduto il recente mini storno. Naturalmente il Nasdaq, che guida il rialzo, è stato trainato dal +15% di Meta. Oltretutto stasera riporta Amazon e gli investitori, colpiti dall’ 1-2 Microsoft e Meta, sono molto riluttanti a vendere prima dei numeri. In generale il movimento ha le decise fattezze di uno short squeeze di chi si è lasciato trainare a vendere sulla debolezza, o peggio a comprare volatilità col Vix, che cede il 9%.

Gli indici continentali sono stati riluttanti a farsi trainare dall’euforia, un po’ perchè quasi la metà del rally si è materializzata dopo la chiusura, un po’ perchè domani c’è il citato CPI Flash in Francia e Germania, in pratica metà Eurozone. Questo rischio, insieme al rimbalzo del sentiment, e il timore che la BOJ stanotte faccia scherzi, ha spinto al rialzo i rendimenti, mentre le notizie in miglioramento in US (Claims, GDP ex scorte) hanno ridato un po’ di forza al Dollaro. Tranquille le commodities.

Italiano

Italiano English

English