Ieri sera seduta interlocutoria a Wall Street, cosa che non ha impedito all’S&P 500 di staccare il quarto progresso consecutivo (+0.13%). Peggio ha fatto il Nasdaq 100 che è rimasto al palo (-0.01%). A frenare gli indici generali le Magnificent 7 (-0.5%), il che implica che l’S&P 500 equal weighted ha fatto relativamente bene (+0.28%).

In Asia la seduta è stata sufficientemente dimessa, con Tokyo decisamente pesante, l’intero China Complex in calo, insieme a Jakarta. Marginalmente positive Taiwan, Seul, Vietnam e Sydney, invariata Mumbai. Scarsi gli spunti in nottata.

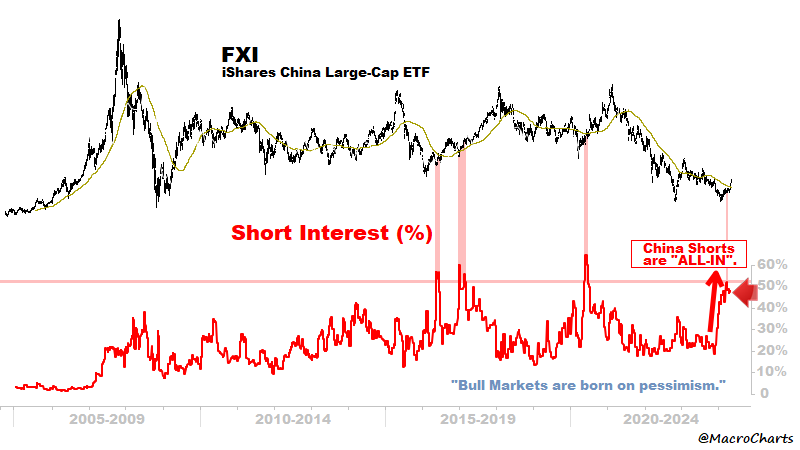

Macro Charts ha notato che il livello di short interest sul principale ETF cinese ha raggiunto livelli estremi, a indicare che il rimbalzo delle ultime settimane non ha convinto molta gente,e il seguito è stato poco.

Ce n’è motivo, visto che l’earning season è stata deludente (vedi seconda parte del pezzo). Detto questo, l’azionario è un meccanismo anticipatore e quindi può essere che questo recupero sia di natura simile a quello iniziato nei paesi occidentali a novembre 2022 quando dominava il pessimismo su economia e profitti.

In Europa continua invece a dominare da qualche giorno la costruttività. Gli indici continentali hanno iniziato il rimbalzo più in sordina rispetto a quelli USA, ma stanno recuperando terreno in relativo. I rendimenti, per contro, hanno preso a rimbalzare moderatamente, dopo 4 giorni di cali.

I dati macro europei oggi sono a stento degni di menzione: produzione industriale tedesca di maro in calo, ma meglio delle attese, bilanciata da revisione al ribasso di quella di febbraio, retail sales italiane di marzo invariate rispetto a febbraio e in progresso del 2% sull’anno.

Idem negli USA, con le richieste di mutuo settimanali praticamente stabili, e scorte all’ingrosso finali di marzo in linea (vendite all’ingrosso sotto attese). L’aspetto più interessante di oggi è forse che le prime stime del modello macroeconomico della Fed di Atlanta, GDPNow, colloca la crescita per il secondo trimestre dell’anno ,sulla scorta dei dati usciti, sopra il 4% annualizzato, in pratica al 4.2%. Siamo solo all’inizio, ma questo numero risulta clamorosamente in contrasto con quelle che sono le indicazioni delle survey di attività. E recentemente ci ha preso più lui.

Wall Street è partita in calo, ha recuperato, ma in realtà non ha ancora deciso che direzione prendere, chiusa tra la debolezza dei consumer discretionary e del real estate e la forza di utilities e financials.

Le borse europee hanno conservato i progressi del mattino su per giù, in un trading tranquillo (tranne Piazza Affari, frenata dal settore auto). Con l’evolvere della giornata il rimbalzo dei tassi si è incrementato un po’ fino ai 3/4 bps. Poco mosse le divise, anche se lo Yen ha continuato a ritracciare il rimbalzo fatto grazie all’intervento. Il Governatore Bank of Japan Ueda ha cercato di contribuire alle azioni stabilizzatrici del Ministero del Tesoro, ma per il momento i risultati sono scarsi.

Commodities in calo zavorrate da metalli industriali e grani.

*UEDA: APPROPRIATE TO EVENTUALLY CUT AMOUNT OF BOND BUYING

*UEDA: DAILY BOND BUYING AMOUNT TO BE ADJUSTED DEPENDING ON MKT

*UEDA: LONG-TERM RATES TO BE DETERMINED BY MARKET IN PRINCIPLE

Dopo la chiusura sono iniziate le dichiarazioni dei membri Fed previsti per oggi. Per il momento, nessuna particolare novità, dopo l’accenno ai rialzi di Kashkari ieri.

*COLLINS: REACHING 2% INFLATION MAY TAKE LONGER THAN THOUGHT

*COLLINS: SHOULD KEEP INTEREST RATES STEADY UNTIL MORE CONFIDENT

*COLLINS: ELEVATED UNCERTAINTY REINFORCES NEED FOR PATIENCE

*COLLINS: HAVEN’T SEEN FURTHER DISINFLATIONARY PROGRESS IN 2024

*COLLINS: POLICY MODERATELY RESTRICTIVE, APPROPRIATE FOR RISKS

*COLLINS:POSSIBLE HAVEN’T SEEN FULL IMPACT OF RESTRICTIVE POLICY

*COLLINS: HOLDING RATES STEADY FOR LONGER WILL SLOW ECONOMY

*COLLINS: MARKET LIKELY ALREADY PRICED IN BALANCE SHEET UNWIND

A poco più di metà seduta, Wall Street non ha ancora preso una direzione precisa e oscilla poco sotto la parità. Al momento l’indecisione domina, complici i pochi spunti offerti da questa settimana. I rendimenti salgono di una manciata di bps, complice un asta treasury 10 anni loffia.

Approfittiamo della mancanza di materia per commentare odierna, per approfondire un po’ le earning season globali che si stanno concludendo in questi giorni, con l’aiuto decisivo di un apposito studio di Deutsche Bank.

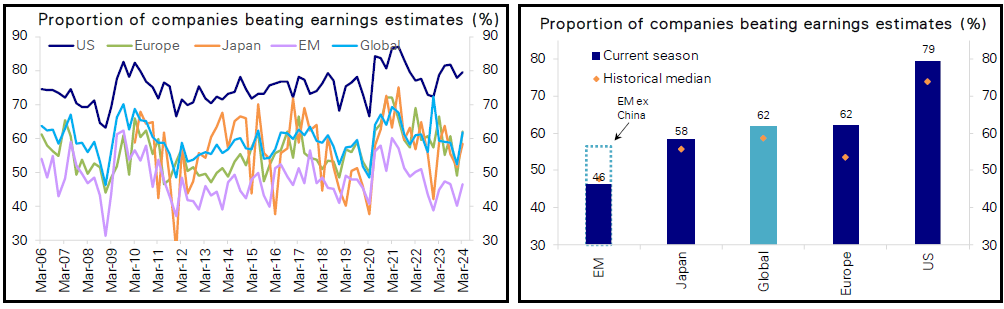

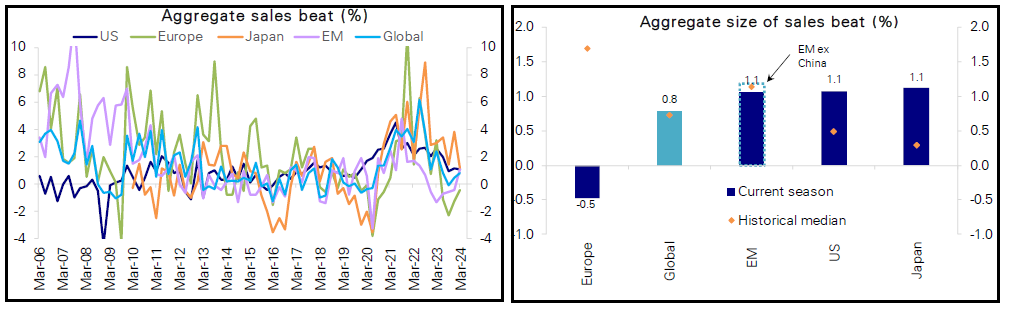

Per cominciare, la percentuale di aziende che ha battuto le stime di utili è superiore alla media in US e in Europa, è in linea con la media in Giappone, e leggermente sotto la media negli emerging, ma per via della stagione deludente in Cina, senza la quale anche gli Emerging hanno performato bene.

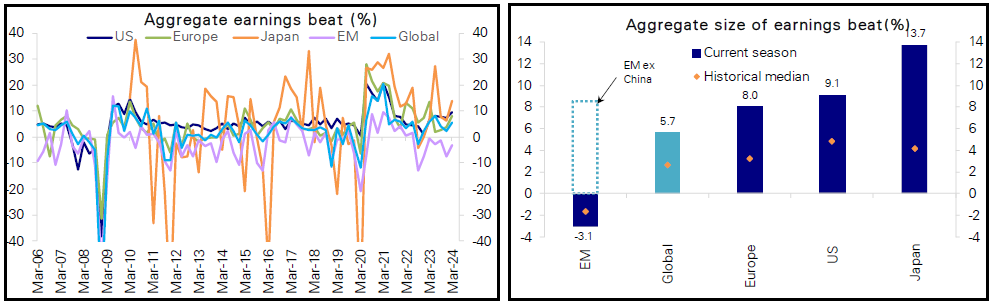

L’entità della sorpresa aggregata è ben più alta di quella media in US (ai massimi dal quarto trimestre 2021), Giappone e Europa, mentre è negativa, per il settimo trimestre consecutivo, e leggermente sotto la media negli Emerging, ma ancora sottraendo la Cina (-8.4% sorpresa aggregata) torna molto brillante.

Riguardo il fatturato, lieve calo della percentuale di beat negli USA e in Giappone, ma sempre sopra la media di lungo periodo, e grosso rimbalzo in EU e negli emerging, dai livelli bassi degli scorsi trimestri.

Quanto alla sorpresa aggregata sul fatturato, è stata molto sopra la media negli USA e in Giappone, è tornata positiva dopo 6 trimestri negli emerging, e resta negativa in Europa.

In termini di crescita degli utili a livello globale siamo tornati a un +6.6% anno su anno. Analiticamente troviamo crescita a doppia cifra in Giappone e USA e anche molto brillante in Emergenti ex Cina. In Europa per contro è ancora parecchio negativa, anche se si nota un recupero. Discorso simile, ma un po’ più acerbo in generale, per i fatturati, che in aggregato sono ancora a crescita zero. Le crescite di USA e Giappone sono bilanciate dall’Europa che vede ancora un calo anno su anno del 5% abbondante.

Riguardo il consenso per gli utili del 2024, questo è salito dall’inizio dell’earning season negli USA, è rimasto stabile in Giappone e Europa più o meno, anche se negli ultimi 10 mesi il prmo è salito e il secondo ha ceduto, e negli emergenti è zavorrato ancora dalla Cina.

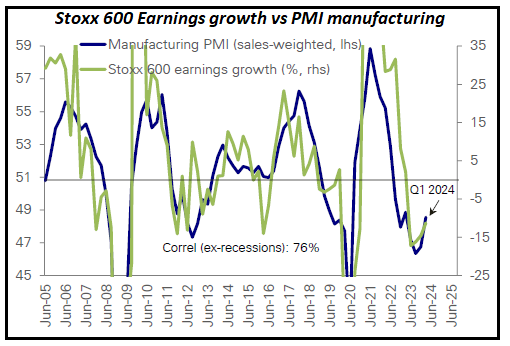

Infine, Deutsche Bank nota che in Europa vi è una forte correlazione (76%) tra la crescita (raffigurata dalla direzione del PMI manifatturiero) e la direzione degli utili, e la cosa si sta confermando anche in questa fase.

Italiano

Italiano English

English