Un’altra seduta dalle variazioni microbiche, ieri (martedì) a Wall Street, con l’S&P 500 in progresso dello 0.17%. Il range delle ultime 3 sedute per il principale indice USA è stato di circa un 1% in totale. Appena meglio ha fatto il Nasdaq 100 (+0.21%) mentre la star è stata di nuovo il Russell 2.000 (+1.34%) aiutato presumibilmente dal rimbalzo delle banche regionali.

Sul fronte tassi, poco movimento, ma al rialzo, con il 10 anni che ha chiuso +2bps a 4.30% nonostante un asta 7 anni ben accolta. La Fed Funds Strip è giunta a prezzare solo 3 rialzi nel corso del 2024, vs i 6 o 7 scontati alla fine del 2023 (*FED SWAPS PRICE IN ONLY 75 BASIS POINTS OF EASING IN 2024).

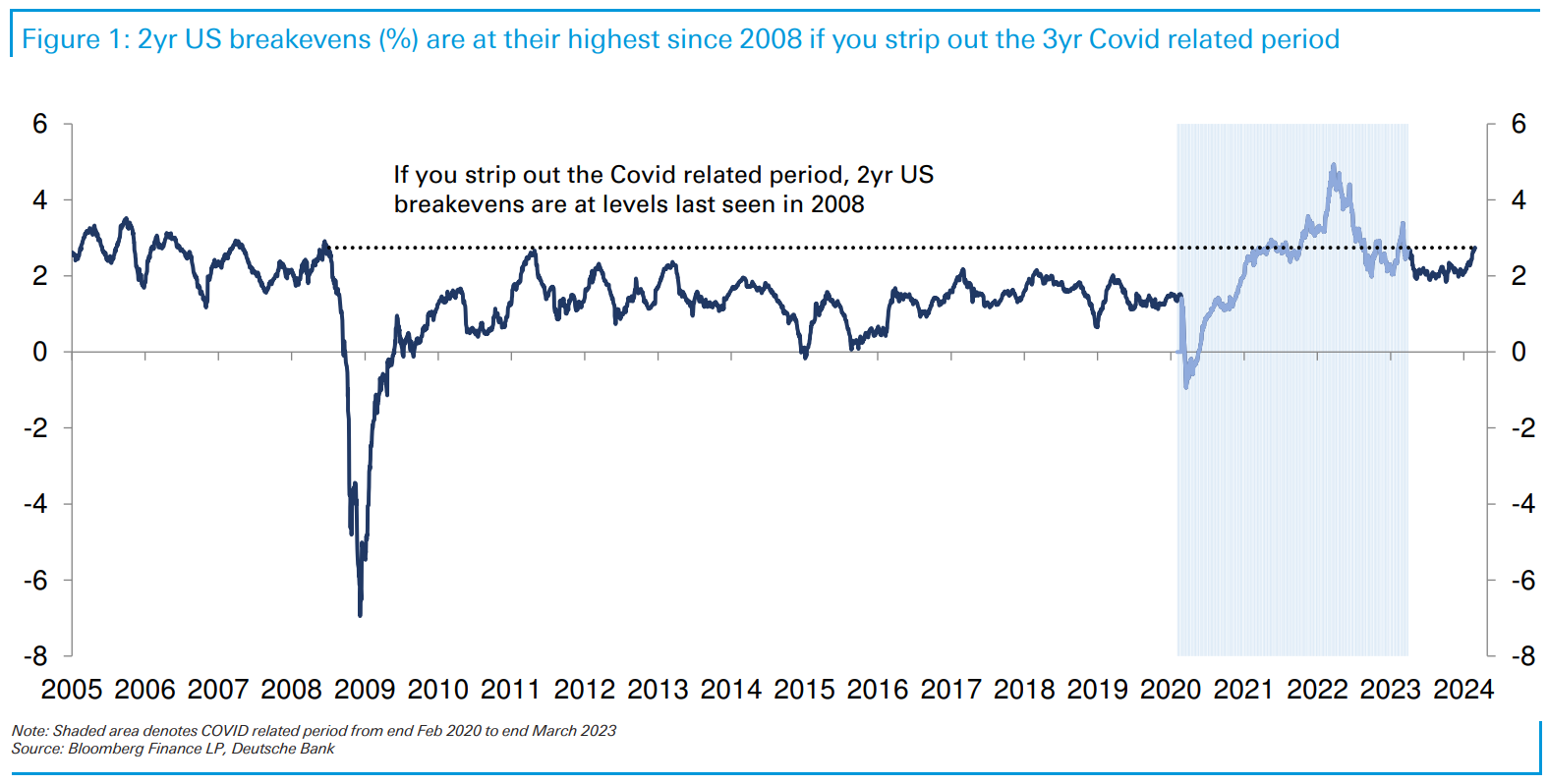

Che le aspettative sull’inflazione siano alla base di questo repricing, lo mostra anche il breakeven a 2 anni USA, ovvero l’aspettativa di mercato sull’inflazione USA nei prossimi 24 mesi. Deutsche Bank ha osservato che, escluso il periodo del Covid, questo è il livello massimo dal 2008.

Non che le aspettative di mercato vadano considerate Vangelo. lo stesso grafico mostra cantonate come il drop post Covid, e anche il rally forsennato delle parti brevi di dicembre al momento sta venendo pesantemente sconfessato. Detto questo, sembra evidente che la crescita sopra attese USA e le recenti sorprese su CPI e PPI stanno avendo un impatto pesante sulle aspettative di inflazione. In secondo luogo, ulteriori aumenti su questo fronti potrebbero rendere improbabile anche la ridotta agenda di tagli scontata di recente.

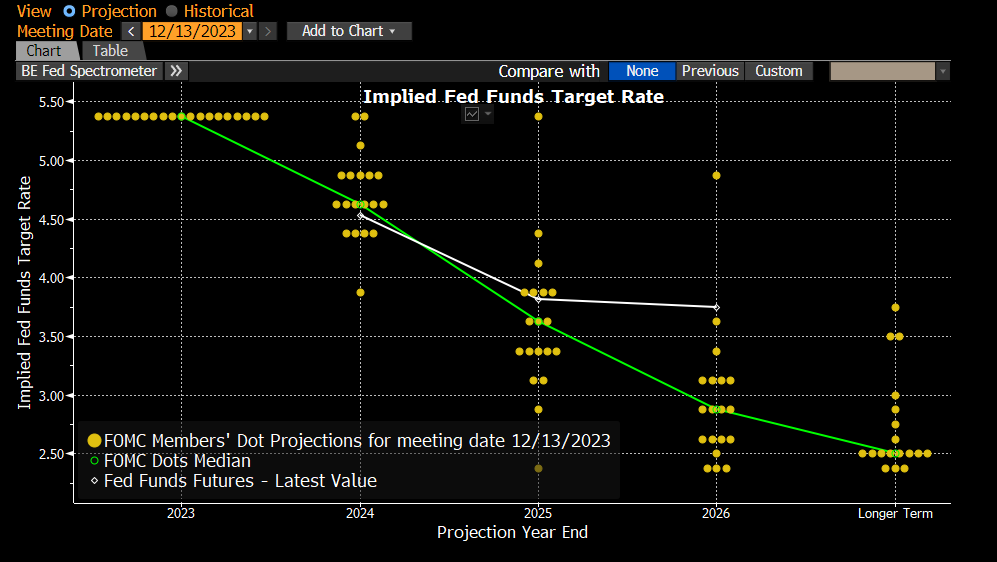

In effetti, dopo le manie di dicembre, le sorprese su crescita e inflazione USA hanno portato la Fed Funds Strip assai più vicina a quello che era il consenso de Membri del FOMC a Dicembre, così come registrato dalla Dot Plot.

Anzi, il consenso proietta Fed Funds più bassi dal 2025 in avanti. Questo fatto lascerebbe intendere che ora la curva USA sia fair priced, e quindi abbia senso cominciare a entrare in acquisto laddove i futures prezzano tassi più elevati della Dot Plot.

Il caveat a questa ipotesi è che dal 13 dicembre in avanti, data a cui risale la Dot Plot in questione, i dati di crescita hanno sorpreso al rialzo, e quelli d’inflazione a maggior ragione. E quindi bisogna fare i conti con la possibilità che la view Fed si sia evoluta in seguito a queste news, e/o che il mercato inizi stabilmente a prezzare una Fed più hawkish nel corso dell’anno. In sostanza, il quadro dei movimenti attesi sui tassi è più simmetrico. Non è più così in conflitto con la view Fed e ottimista sul rientro dell’inflazione come 2 mesi fa. Ma nemmeno sconta appieno un economia che cresce decentemente, come mostrano i modelli econometrici che indicano l’attuale trimestre attorno al 3%, ne colpi di coda dell’inflazione. Domani esce il PCE deflator core di gennaio e avremo ulteriori informazioni sul trend dei prezzi, e su come il mercato se lo attendeva. Ma sono dati tecnicamente “vecchi”, nel senso che il PCE è la misura preferita dalla Fed, ma abbiamo già in mano CPI e PPI di Gennaio. La prossima informazione forward looking saranno i sottoindici prezzi degli ISM.

La seduta asiatica ha mostrato un tono opaco, con solo Vietnam, Seul e Jakarta in progresso. Il China Complex ha decisamente sottoperformato, con Mumbai e Taiwan anche in calo, e il Giappone solo marginalmente negativo.

Apparentemente il calo dell’azionario cinese è stato favorito dal fatto che a Hong Kong è stata avanzata una richiesta di liquidazione per Country Garden, alla luce della sua incapacità di rimborsare 1.6miliardi di HKG$ ( link China’s Country Garden Gets Winding-Up Petition in Hong Kong). Su un piano più positivo, Nikkei riporta che le banche avrebbero deliberato 18 bln $ di prestiti per le immobiliari sulla “lista bianca”, ovvero degne di essere finanziate (link China real estate crisis: Banks to lend $18bn for ‘white list’ projects). Mi sembra però una news vecchia, eventualmente con importi aggiornati.

Non che i tentativi di far salire l’azionario siano cessati. Shanghai Securities News ha rilevato che i dividendi pagati dai fondi azionari stanno salendo. I Regulators avrebbero chiesto ai veicoli che utilizzano alcune strategie quantitative accusate di aver alimentato il ribasso di non accettare più sottoscrizioni, e abbandonare progressivamente le strategie stesse. ( link China Tells Quants to Phase Out Strategy Blamed for Turmoil )

Poche le indicazioni macro, con il CPI australiano di gennaio uscito sotto attese al 3.4% anno su anno, e la Banca Centrale neozelandese che ha lasciato i tassi invariati al 5.5% utilizzando toni accomodanti,cosa che ha impresso robuste pressioni ribassiste ai rendimenti e alla divisa.

La seduta europea, dopo i fasti degli ultimi giorni (Dax in rialzo per 5 sedute consecutive nonostante lo stallo a Wall Street) ha iniziato con un tono un po’ più consolidativo, anche se, come per gli USA, la volatilità realizzata resta ai minimi termini. I bonds hanno aperto stabili, oscillando tra perdite e guadagni in mattinata.

Sul fronte macro, abbiamo avuto una serie di confidence di vario tipo in Italia ed Eurozone, che secondo me lasciano abbastanza il tempo che trovano in termini di indicazioni, ma, per quel che può valere, si sono deteriorate in media. In questo senso sono coerenti con quanto visto ieri in US con la consumer confidence.

Ci sono stati anche discorsi di vari membri ECB che in generale hanno continuato a indicare come giugno il meeting in cui fare il primo taglio dei tassi. I tassi monetari Eurozone obbedientemente scontano il 100% di probabilità di una mossa a quel meeting, mentre per la Fed siamo solo al 75%.

*GUINDOS: RATES TO BE CUT WHEN ECB SURE INFLATION HEADED FOR 2%

*ECB’S GUINDOS: DECISIONS ARE DEPENDENT ON DATA, NOT DATES

*ECB’S KAZIMIR: FAVOR JUNE FOR FIRST RATE CUT: REUTERS

*ECB’S KAZIMIR: NO REASON TO RUSH A RATE CUT: REUTERS

*KAZIMIR: DON’T OVERESTIMATE ECONOMY’S IMPACT ON ECB POLICY

*KAZAKS WARNS AGAINST ECB MOVING TOO EARLY ON RATES: ECONOSTREAM

*SIMKUS SAYS JUNE IS TIME TO CONSIDER ECB RATE CUT: ECONOSTREAM

La mattinata è quindi trascorsa sul livello di quella di ieri, con i mercati in range, e il Dax ancora la miglior piazza, i rendimenti poco distanti dai livelli di ieri, e l’€ tendente al debole.

Da ora di pranzo al primo pomeriggio un discreto numero di report negli USA.

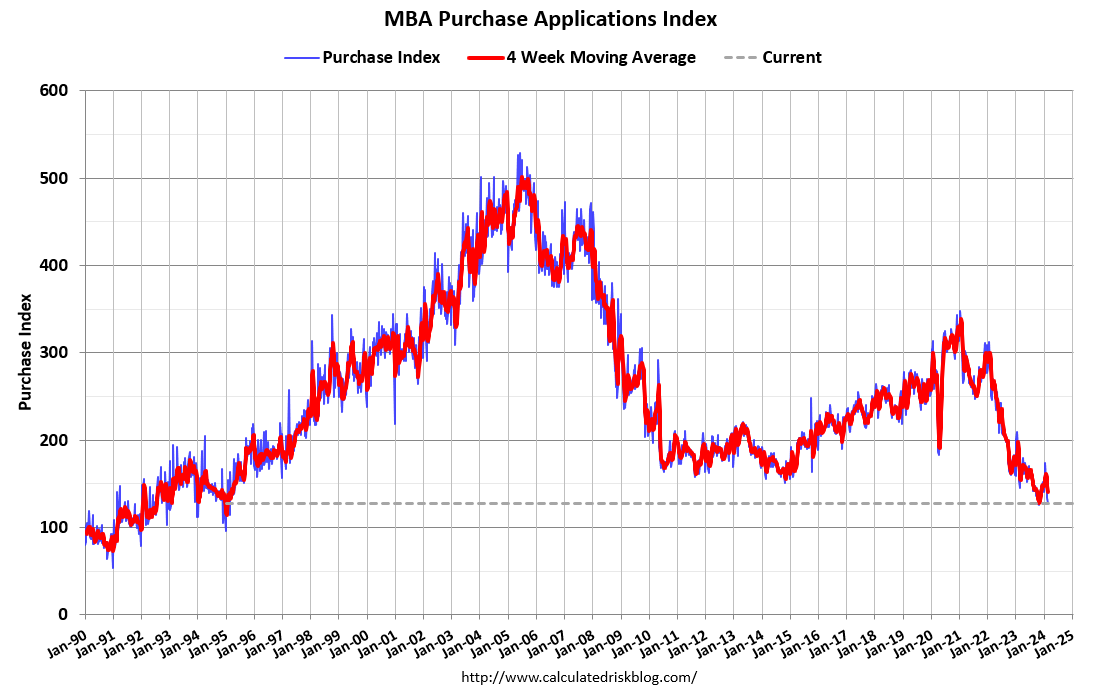

Iniziando dalle richieste di mutuo settimanali, abbiamo avuto un altro calo. Il livello del purchase index, ovvero i mutui accesi per comprare e non per rifinanziare, è ai minimi da quasi 30 anni, e solo 2 settimane sono state più basse di così tra oggi e il 1995.

Il capo economista della Mortgage Bankers Association ha dichiarato che l’indice è il 12% sotto i livelli di un anno fa, ma la loro January Builder Application Survey mostra che gli acquisti di case nuove sono in rialzo del 19% rispetto all’anno scorso. Questo mostra che anche la scarsità di case in vendita va a comprimere le transazioni, e quindi i mutui. Non sono solo i tassi di interesse, che comunque al 7% per i mutui trentennali, non aiutano.

A latere, Freddie Mac ha riportato che il ratio di mora superiore a 90 giorni/pignoramento sugli appartamenti in condominio è salito aggressivamente a gennaio passando da 0.28% di dicembre a 0.44%, e vs uno 0.12% di 12 mesi fa. Recentemente ci siamo abituati a diffidare di una singola lettura, ma questa serie è da monitorare, alla luce dell’ammontare di condomini che arriverà sul mercato nei prossimi mesi.

Il GDP del quarto trimestre del 2023 in US è stato rivisto marginalmente al ribasso, ma in realtà i contributi di consumi, investimenti e residenziale sono tutti stati modificati al rialzo e a causare la revisione al ribasso è stato il livello di scorte, che si riflette positivamente sul trimestre in corso. Anche il contributo del canale estero è stato rivisto al ribasso. Gli indici dei prezzi sono stati rivisti al rialzo. Sono dati vecchi, ma comunque battono su un punto sensibile. Il goods deficit di gennaio è stato superiore alle attese, cosa che avrà un impatto negativo sul trimestre, se non viene rivista.

Si sono fatti sentire anche diversi membri Fed (Collins, Bostic e il vice presidente Williams). I concetti espressi sono ormai digeriti dal mercato al momento e l’impatto è stato scarso.

*FED’S COLLINS: WANT TO SEE MORE EVIDENCE OF INFLATION PROGRESS

*COLLINS: BELIEVE FED EASING WILL BE APPROPRIATE LATER THIS YEAR

*FED’S COLLINS: JANUARY CPI EXAMPLE OF UNEVEN INFLATION PROGRESS

*BOSTIC: STILL WORK TO DO ON INFLATION, HAVEN’T DECLARED VICTORY

*BOSTIC: EXPECT INFLATION TO CONTINUE ON TRAJECTORY TOWARD 2%

*FED’S BOSTIC SAYS HE IS `COMFORTABLE’ BEING PATIENT ON POLICY

*FED’S WILLIAMS SAYS STILL ‘A WAYS TO GO’ TO REACH 2% INFLATION

*WILLIAMS: JANUARY CPI DATA SHOWED INFLATION PATH WILL BE BUMPY

*WILLIAMS: EXPECT PCE INFLATION AROUND 2-2.25% IN ’24, 2% IN ’25

*WILLIAMS: RISKS TO INFLATION FORECAST ARE TWO-SIDED

*WILLIAMS: CUTS WILL DEPEND ON CONFIDENCE INFLATION HEADED TO 2%

*WILLIAMS: STRONG ECONOMY GIVES FED TIME TO ANALYZE DATA

Wall Street ha aperto in consolidamento esattamente come ieri, ovvero con lo stesso livello miserrimo di volatilità. I mercati azionari europei oggi hanno marginalmente consolidato, con l’eccezione del CAC e del Dax che hanno prodotto marginali recuperi, ottenendo il primo la decima seduta positiva su 11, e il secondo la sesta seduta positiva consecutiva. Davvero significativo il catch up delle borse europee negli ultimi giorni.

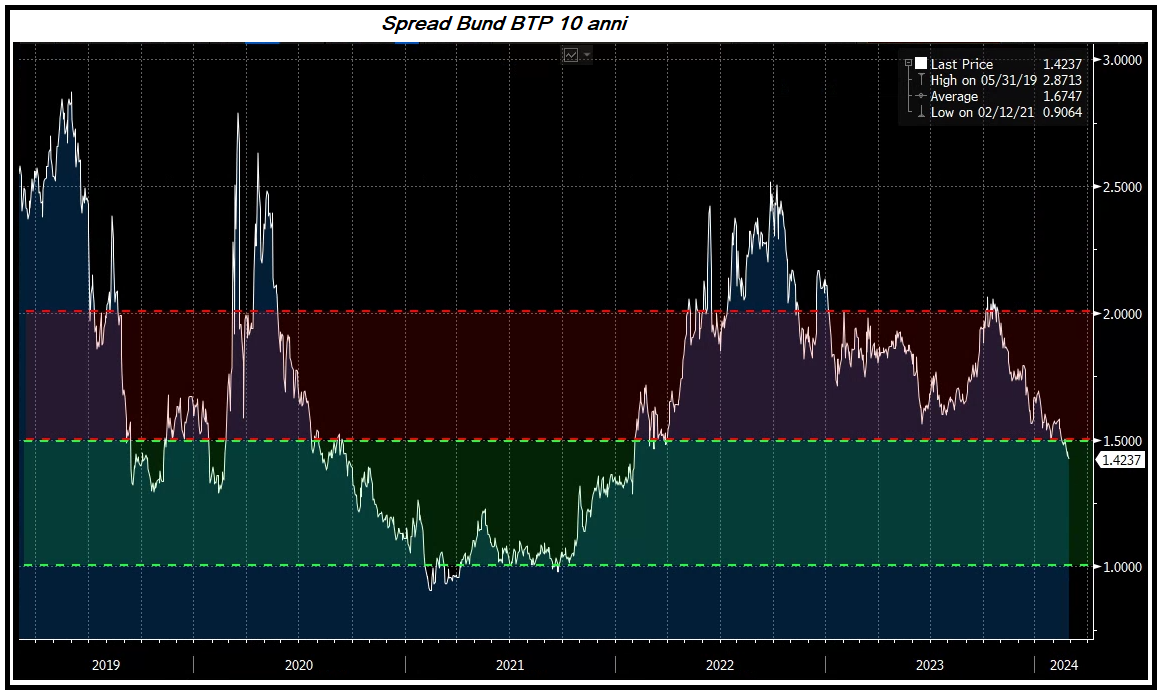

I rendimenti sono calati marginalmente oggi, eventualmente per un inizio di rebalancing, che però non si vede granchè su azionario, oppure come position squaring in vista del PCE deflator core in uscita domani. In compenso lo spread ha segnato un nuovo minimo relativo, a 142 bps. Il grafico sotto mostra come lo spread stia transitando dal range che lo ha contenuto nell’ultimo anno, 150 – 200 bps, a quello del periodo post covid.

L’aspetto inatteso di questa performance è che se questo rally è cominciato quando i tassi calavano, nella parte finale del 2023, avvalorando la teoria che essendo il BTP uno strumento ad alto beta, lo spread tendeva ad allargare quando salivano (vedi autunno) e a stringere quando scendevano (novembre dicembre), la recente risalita dei rendimenti Eurozone core non gli ha fatto nemmeno vento. La spiegazione che mi sono dato è che questo rimbalzo dei rendimenti ha parecchio a che vedere con un miglioramento del quadro macro, e non con politica Fed, eccesso di emissioni e altri armenti relativi che hanno caratterizzato il rialzo di autunno. Non a caso, anche gli spread del credito investment grade e high yield sono collassati. Inoltre le vicende Rating Moody’s e finanze pubbliche sono uscite dai radar.

Ha gambe questo movimento? Strutturalmente, ad un entrata stabile nel range 125 -150 posso anche credere. Tornare ai livelli 2021 direi di no: li c’erano i tassi a zero e quindi lo spread era molto più attraente in relativo, e poi imperversava il programma di acquisti PEPP dell’ECB. Quindi mi pare difficile un ritorno stabile a quei livelli. Quanto al futuro immediato, vedo il rischio che un eventuale ritorno di un po’ di risk aversion levi temporaneamente supporto a tutto il credito, e allo spread. Sempre che si presenti, ovviamente. E’ un po’ che lo aspettiamo.

Italiano

Italiano English

English