Quarantaseiesimo record storico ieri sera (lunedì) per Wall Street, con l’S&P 500 in progresso di un robusto 0.77% e il Nasdaq 100 in progresso di uno 0.82%. Bene anche le Small Caps, con il Russell 2.000 in progresso dello 0.64%. La partecipazione al rally è stata elevata, con l’80% dei titoli dell’S&P 500 in progresso. L’attività è però stata ridotta a causa della festività del Columbus day, che ha comportato la chiusura del mercato obbligazionario, e sicuramente ha implicato un buon numero di assenze tra le workstations.

Nel suo atteso discorso, Waller ha dichiarato che a suo parere la Fed ora dovrebbe procedere ai tagli con maggior cautela rispetto a quanto sembrava necessario al tempo del meeting di Settembre. Lui è storicamente un falco, e quindi l’impatto è stato ridotto, ma comunque 2 tagli da 25 bps non sono più interamente scontati dalla curva USA entro dicembre, una sorta di concessione al fatto che i dati possano continuare a migliorare. Waller ha poi ammonito che i prossimi dati occupazionali saranno distorti dagli uragani.

*FED‘S WALLER: THE FED SHOULD PROCEED WITH MORE CAUTION ON RATE CUTS THAN WAS NEEDED AT SEPTEMBER MEETING.

*WALLER: DATA WARRANT MOVING TO NEUTRAL AT `DELIBERATE PACE’

*WALLER: LABOR MARKET HAS MODERATED BUT REMAINS `QUITE HEALTHY’

*WALLER: HURRICANES, STRIKE COULD REDUCE OCT. PAYROLLS BY 100K

*WALLER: ‘CONSIDERABLE’ ROOM FOR CUTTING ABOVE NEUTRAL RATE

*WALLER: LESS CERTAINTY ON DESTINATION THAN POLICY DIRECTION

La seduta asiatica ha visto il China complex avere un “second thought” sulle implicazioni del briefing del Ministero delle Finanze cinese, con le “A” shares in ritirata del 2.5% circa e Hong Kong e le “H” shares in calo di quasi il 4%. Il resto degli indici si è fatto influenzare poco, con Tokyo, Taiwan, Sydney, Seul e Jakarta a mostrare buoni progressi, e solo Mumbai e Vietnam in modesto calo. Riguardo la Cina, l’impressione è che stiamo ancora assistendo al consolidamento del violento rialzo, in attesa di vedere i passi concreti sul piano fiscale. Per il momento si continua a vedere la fissazione in serie di briefing sui vari temi: immobiliare giovedi’ 17, finanziamento delle piccole aziende (lunedì 21).

** CHINA NDRC, NFRA HOLD MEETING ON FINANCING FOR SMALL COS.: 21ST

** CHINA‘S HOUSING MINISTRY, MOF, PBOC TO HOLD BRIEFING THURS. – BBG

** CHINA TO BRIEF ON STEADY AND HEALTHY DEV OF PROPERTY SECTOR

La seduta europea è partita con gli indici a cercar di fattorizzare la forza di Wall Street di ieri, ma è durata poco e l’Eurostoxx 50 è passato in negativo, eventualmente nervoso per alcuni earnings rilevanti in arrivo, tipo LVMH. Al sentiment in generale non ha contribuito positivamente la notizia, di ieri sera, che negli USA si sta discutendo di mettere un tetto all’export di chips in Cina ( link US Weighs Capping Exports of AI Chips From Nvidia and AMD to Some Countries). E’ un tema più per le aziende americane, ma chiaramente, visto l’importanza dei nomi, un impatto è comprensibile.

In Europa oggi parecchi numeri, ma nulla di particolarmente rilevante.

Prezzi all’ingrosso disinflattivi in Germania a settembre, dati del mercato del lavoro in UK idi settembre in generale buoni, revisione lievemente al ribasso del già negativo CPI francese di settembre, forse inflluenzato dal post Olimpiadi. L’autoreferenziale Zew tedesco ha visto un giudizio sempre più brutto sulla situazione economica corrente, e un ulteriore miglioramento delle aspettative, solitamente ben correlate con il Dax, e in questo caso magari anche con le aspettative di easing.

I bonds hanno visto i rendimenti calare dalle prime battute, aiutati in questo dall’ulteriore discesa dell’ oil, che vede continuare lo smontamento delle posizioni costruite in vista di un escalation del conflitto Iran – Israele. Ieri sera il Washington post ha riportato che Netanyahu avrebbe promesso a Biden che attaccherà solo siti militari e non quelli nucleari o le infrastrutture petrolifere ( Netanyahu Tells U.S. That Israel Will Strike Iranian Military, Not Nuclear Or Oil, Targets, Officials Say). E poi, oggi la IEA ha dichiarato che la domanda di petrolio vedrà un robusto calo, a causa principalmente del rallentamento cinese.

*OIL DEMAND GROWTH SEES `SHARP’ SLOWDOWN VS 2M B/D IN `22-23:IEA

*IEA CUTS ITS 2024 OIL DEMAND GROWTH ESTIMATE BY 40K B/D

*CHINA OIL DEMAND TO GROW 150K B/D IN ’24, FROM 1.4M IN ’23: IEA

*CHINA TO ACCOUNT FOR 20% OF OIL DEMAND GROWTH IN ’24, ’25: IEA

*CHINA ACCOUNTED FOR ALMOST 70% OF OIL DEMAND GROWTH IN ’23: IEA

Un petrolio che torna stabilmente debole è ovviamente un fattore a favore del rientro dell’ inflazione.

A metà giornata, il secondo round delle trimestrali delle grandi banche ha avuto risultati simili a quelli di venerdì. Citi, Bank of America e Goldman Sachs hanno tutte battuto le stime, grazie ancora all’ottima performance dei di partimenti investment banking, trading e wealth management. La reazione dei mercati è stata, in aggregato, meno euforica, anche perchè gli investitori avevano già capito l’antifona venerdì, e i titoli avevano già recuperato parecchio in simpatia con le varie JP Morgan, Wells Fargo e Morgan Stanley. E poi alcuni commenti sulla spesa per consumi hanno avuto un tono cauto (es Citi CFO saying ‘seeing some softness in ALL retail spending categories’)

Pochi i dati nel pomeriggio in US:

L’Empire manufacturing NY è la più volatile e negativa delle survey regionali manifatturiere USA. Grande era stato il clamore quando a settembre era tornata a segnalare espansione, per la prima volta da novembre scorso. Nel 2024 questo indice era stato sempre negativo, eppure la crescita ha totalizzato +1.6% annualizzato nel primo trimestre, +3% nel secondo e al momento è indicata attorno al 3% anche nel terzo. Non farei un dramma di questo ritorno in negativo. E’ una survey inutile a mio parere.

Discorso analogo per le attese di inflazione dei consumatori raccolte ancora dalla Fed di NY, più o meno stabili al 3% ad un anno, al 2.7% a 3 anni e al 2.9% a 5 anni. La Survey of Consumer Expectations ( link ) ha espresso un altro punto di interesse. Le aspettative di delinquencies (insolvenze) sono salite ai massimi dal 2020 (NY FED: SEPT CREDIT DELINQUENCY EXPECTATIONS RISE TO HIGHEST SINCE APRIL 2020). Non attribuirei un valore eccessivo a questo numero, ma può essere un segnale di un consumatorie che si sente un po’ più minacciato.

Wall Street ha aperto marginalmente positiva e si è messa in attesa di uno spunto direzionale.

A fornirgliene uno buono è stata ASML. Il colosso del semicondictor equipment, che doveva riportare domattina pre apertura ha comunicato i dati a metà pomeriggio e il tono è stato decisamente negativo. L’aspetto più sorprendente è stato il calo vertiginoso degli ordini del terzo trimestre, a 2,6 miliardi contro un consenso di 5,5 miliardi: quasi da sospettare un errore. La guidance 2025 è stata abbassata da 30-40 miliardi di euro, a 30-35 e i margini attesi da 54-56% a 51-52%. La debolezza è attribuita a una ripresa più lenta della domanda nei settori “non A.I.”. Il titolo è crollato immediatamente del 13-15% portando con se gli altri titoli del settore. Il tema sembra essere, a opinione del management, specifico della domanda di chip non AI, ma su Nvidia e altri nomi già pesava la citata notizia sul tetto alle esportazioni, e anzi nel caso specifico la news ha aggiunto poco al ribasso del gigante di Santa Clara.

L’Europa ha accusato pesantemente le news. ASML è il primo titolo dell’Eurostoxx 50 (pesa oltre l’8%) e da solo ha tolto un punto all’indice, che già correggeva moderatamente. E poi, una sorpresa negativa di queste dimensioni, da uno dei darlings del mercato (recentemente un po’ appannato, ammettiamolo) mette sul chi vive per le altre trimestrali eccellenti. E questo vale anche per gli USA. Naturalmente la presenza o meno di ASML e di altri rappresentanti del settore nei vari indici nazionali ha fatto la differenza: Se Amsterdam ne è uscita massacrata, Parigi ha pagato, e anche Milano un po’, ma il Dax ha chiuso quasi invariato, e Madrid, forte del balzo delle utilities, ha mostrato un guadagno.

In aftermarket ha riportato maluccio anche LVMH (secondo peso dell’Eurostoxx 50) e quindi è possibile che vi sia altro da fattorizzare al ribasso, a giudicare da dove gira il future.

Ovviamente la risk adversion ha accentuato il calo dei tassi e indebolito, a margine, la divisa unica, mentre ra le commodity si sono svegliati un po’ i preziosi, ma oil e metalli industriali sono rimasti pesanti.

Wall Street al momento sembra considerare l’evento abbastanza idiosincratico. L’S&P 500 cede meno di mezzo punto, nonostante il settore semiconduttori sia piuttosto rilevante. Basti pensare che Nvidia, da sola, ha contribuito per il 24% del rally dell’S&P 500. E poi abbiamo le varie AMD, ARM, Qualcomm etc. In effetti, il Philadelphia Semiconductors index cede il 5%, ma l’impatto è bilanciato dalla forza del real estate, delle utilities e dei finanziari.

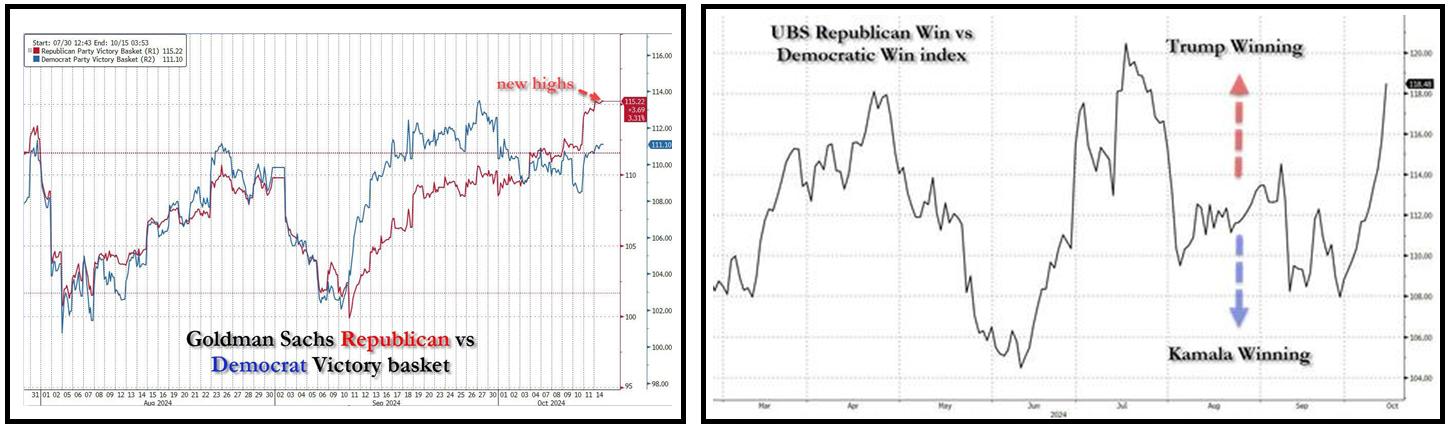

Evidentemente per il momento questo flop è considerato un caso isolato. E il mercato ha gli occhi altrove. In particolare ai sondaggi, che stanno virando rapidamente a favore di Trump. Non a caso il basket di titoli legati ad una sua vittoria, elaborato da Goldman Sachs, sta facendo nuovi massimi mentre quello legato ad una vittoria dei Democratici sottoperforma, e lo stesso vale per i panieri elaborati da UBS.

Ovviamente una vittoria di Trump, con eventuale en plein ( o Republican sweep) ovvero la conquista di House e Senato, sarebbe positiva per l’azionario USA visto il tenore delle sue promesse su taxation e spending. Questo contribuisce a spiegare presumibilmente la raffica di record degli ultimi giorni.

Detto questo, le considerazioni fatte giovedì e ieri sui fattori che potrebbero portare ad un consolidamento restano valide. E oggi abbiamo avuto un primo catalyst negativo. Attendiamo anche l’impatto di LVMH sul lusso.

Italiano

Italiano English

English