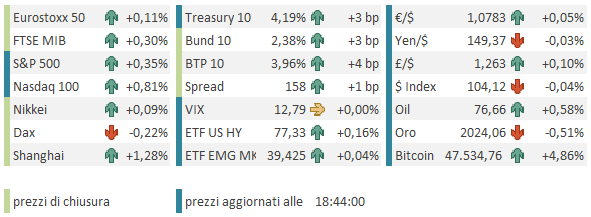

Ieri sera (giovedì) l’S&P 500 ha bucato per un attimo quota 5.000, a pochi minuti dalla chiusura per poi essere respinto sotto e chiudere in progresso di 0.06%. Il range della seduta è stato incredibile, appena uno 0.27% tra il minimo e il massimo intraday, a dimostrazione di quanto la vicinanza al numero tondo influenzi la price action. Il Nasdaq 100 ha guadagnato lo 0.16%, anche lui in un range assai ristretto (0.48%). Star della giornata, il Russell 2.000 Small Cap, che ha preso l’1.5%. Ma il +0.22% dell’ S&P 500 equal weighted dice che è stato un fenomeno limitato alle small caps. Coerentemente le Magnificent 7 hanno mostrato un calo di 0.07%.

In rialzo i rendimenti, nonostante un altra asta treasury caratterizzata da forte domanda dei finali, e rendimenti d’asta 2 bps sotto quello di secondario.

La seduta asiatica stanotte è stata azzoppata dalla chiusura per festività (capodanno cinese) di:

** Shanghai e Shenzen, chiuse fino a venerdì prossimo

** Hong Kong e HSCEI fino a martedì

** Taiwan fino a mercoledì

** Vietnam fino a mercoledì

** Sud Corea Kospi fino a lunedì

** Indonesia solo oggi e mercoledì prossimo.

Pochi i movimenti sugli indici restanti, con Tokyo e Sydney solo marginalmente su.

Nel frattempo i media riportano che le esortazioni delle autorità cinesi a supportare l’azionario stanno trovando sponda nelle banche e nelle aziende nazionali.

link FT:Chinese equity flows turn positive as Beijing signals support

link Chinese listed companies heed government’s call for market stimulus

Sapere che i rialzi della settimana sono stati alimentati da questo tipo di investimenti non è troppo rassicurante, ma magari riescono a far partire un po’ di short covering e flussi, visto che la borsa cinese al momento la hanno in pochi.

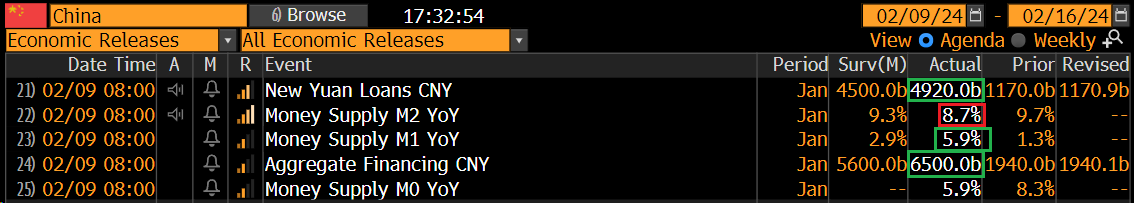

Nella mattinata europea sono usciti gli aggregati monetari e di credito e new loans e total social financing sono ben sopra le attese, già gonfiate in previsione dell’extra credito per compensare febbraio che è frenato dalle festività.

Nel dettaglio si nota forza nei loans ai consumatori e solidità in quella dei loans a medio termine richiesti parte delle aziende, per cui il dato è supportivo. Ma proprio perchè è un mese che precede la festività principale dell’anno, e quindi con un effetto stagionale importante, bisogna evitare di dargli troppo peso.

La seduta europea è partita con un tono timidamente costruttivo. I bonds però hanno da subito accusato la salita dei rendimenti treasury ieri sera, e così hanno iniziato la seduta al ribasso.

Stamattina non erano previsti dati macro rilevanti, al di la della produzione industriale italiana di dicembre che ha sorpreso in positivo.

Basta uno sguardo al dato non destagionalizzato per vedere quanto è delicata in questo periodo la destagionalizzazione dei numeri.

La mattinata è passata con l’azionario tranquillo, e con lo sguardo rivolto a Wall Street, che era indicata aprire sopra 5.000 e l’obbligazionario nervoso per la pubblicazione delle revisioni al CPI USA.

Le revisioni sono state pubblicate alle 14.30 ma si è trattato di poca roba. Il dato core del quarto trimestre è stato lasciato invariato e solo quello headline di dicembre ha visto un movimento al ribasso percettibile. I dettagli hanno mostrato revisione al rialzo per i beni e al ribasso per i servizi.

La prossima fermata su questo fronte è il CPI USA di gennaio in pubblicazione martedì prossimo.

I mercati obbligazionari hanno fatto un balzo sulla notizia della revisione al ribasso del dato headline, ma poi, esauriti i flussi degli algoritmi e dei news traders, i rendimenti hanno ripreso a salire.

*US REVISED 4Q CORE CPI UNCHANGED AT 3.3% ANNUALIZED INCREASE

*US DEC. CPI REVISED DOWN TO 0.2% M/M FROM 0.3% M/M

L’apertura di Wall Street ha visto gli indici accumulare un po’di rialzo, con una price action analoga a quela di ieri per ora, e, manco a dirlo, il Nasdaq e le Magnificent 7 a trainare. Al momento, a fronte del +0.25% che fa l’S&P 500, solo 180 titoli dei 500 che compongono l’indice salgono, mentre l’indice delle megacap fa +1.5%, e +12% da inizio anno. trainato da Nvidia e Meta fanno rispettivamente il 44% e il 32% YTD.

In altre parole, anche il giorno della probabile chiusura sopra 5.000 per l’S&P 500, la breadth è pessima.

L’azionario europeo ha accusato un po’ nel pomeriggio la salita dei tassi, e così dei principali indici solo l’Eurostoxx 50 e il FTSE Mib, aiutato dalle banche, chiudono in positivo. Dax, CAC e Ibex cedono qualcosa.

In effetti dall’inizio dell’anno anche i mercati europei hanno iniziato a imitare Wall Street. Infatti l’Eurostoxx 50, un indice che raccoglie le 50 principali blue chips europee, guadagna oltre il doppio dell’aggregazione dei principali indici e oltre il triplo dello Stoxx 600 (che però ha dentro anche azioni UK)

Per quanto riguarda i bonds, al momento sembra che i livelli indicati ieri stiano dando strada, nonostante le aste treasury buone e le revisioni ininfluenti al CPI. Nel grafico il 10 anni treasury, ma Bund e BTP hanno chiuso con configurazioni simili. Vedremo se la rottura del supporto daparte del treasury verrà confermata in chiusura, come per Bund e BTP e come apriranno lunedi.

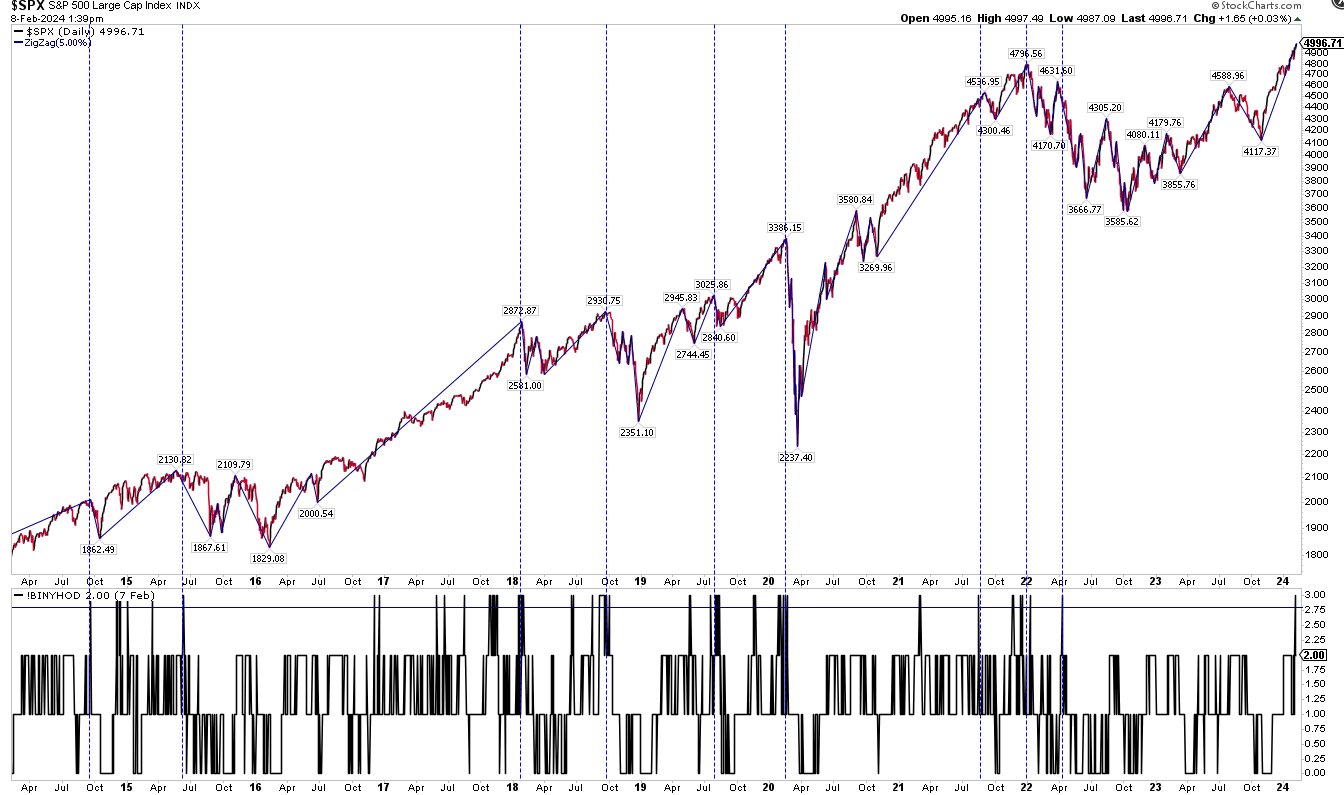

Tornando all’argomento illustrato sopra, ovvero l’ormai preclara scarsa partecipazione al rally che si vede in US, già un po’ indagata per quanto riguarda il Nasdaq nel pezzo di 2 giorni fa ( link ), in parecchi hanno rilevato la comparsa, sul NYSE, di un segnale negativo: lo Hindemburg Omen.

Al di la del nome pittoresco, questo è un segnale che ha un record non male nel segnalare dei top di breve/medio.

Le condizioni per il trigger del segnale sono 3:

1) La media mobile a 10 settimane deve essere inclinata positivamente (trend rialzista)

2) il numero di azioni sui nuovi massimi e sui nuovi minimi deve essere superiore, in entrambi i casi, al 2.8% dei titoli totali. In altre parole in un dato giorno ad un gruppo di titoli che fa nuovi massimi deve corrispondere un gruppo significativo che fa nuovi minimi, non meno della metà del primo.

3) Il MCClellan oscillator (un famoso oscillatore che misura il momentum della partecipazione al rialzo) deve essere orientato negativamente.

Secondo alcune interpretazioni, il segnale si deve ripresentare entro 36 giorni per essere confermato.

Urban Carmel, uno di quelli che lo hanno evidenziato, ha osservato che il segnale ha marcato dei top del mercato più o meno il 50% delle volte in cui ha “triggerato” (nel grafico indicati i segnali, quando la linea sotto va sopra 3, e con le linee tratteggiate i “top”)

Sentimentrader.com ha fatto un lavoro più approfondito, Tornando a concentrarsi però sul Nasdaq.

L’analisi si basa sulla rilevazione di clusters (ovvero diversi segnali ravvicinati) di Hindenburg Omen e di un altro segnale dal nome pittoresco, la Titanic Syndrome, che scatta con regole più semplici

1) l’Indice ha chiuso ai massimi da 12 mesi nelle ultime 7 sedute

2) minimi a 12 mesi superano in numero i massimi a 12 mesi

Quando questi segnali si presentano in serie, normalmente è un segnale che rileva incoerenze nella price action rialzista, e tende ad anticipare periodo di debolezza. Come si vede dal grafico la somma di segnali è giunta ad 8 in 3 settimane, il massimo da dicembre 2021.

Come si vede, i ritorni annualizzati sono abbastanza negativi quando i segnali in 3 settimane sono da 8 in su.

E qui sotto ci sono gli outcome delle 22 osservazioni in cui i segnali sono andati da 0 a 8 o di più. Come si vede sono ben sotto la media. E quelli dell’S&P 500 non sono diversi. vedremo come evolverà il mercato nelle prossime settimane.

Italiano

Italiano English

English