Chiusura positiva, seppure a qualche decimale dai massimi, per Wall Street ieri sera (Lunedì) con l’S&P 500 a + 1.19% e il Nasdaq 100 a +2.18%. Moderato rimbalzo dei rendimenti USA con il 10 anni tornato sopra 3.5%. Anche le performance da inizio anno degli USA hanno preso a farsi decenti (S&P 500 +4.5% Nasdaq 100 + 8.4%) il che ha alimentato tutta una serie di discussioni sul fatto che solitamente a un gennaio positivo segue un anno positivo per l’azionario USA. A mio modo di vedere la performance del 2023 dipenderà dalla circostanza se l’economia USA entrerà in recessione o meno, e per il momento io credo che sia uno scenario assai probabile per cui non mi aspetto un anno positivo per l’azionario USA. Osservo però che solitamente la performance di Wall Street si deteriora definitivamente quando la FED si convince che l’economia sta avvitandosi e inizia a tagliare i tassi, mentre al momento quest’evidenza non c’è e infatti la Fed è ancora nell’atto di alzarli (vedi grafico sotto)

Recentemente hanno chiesto a Cullen Roche di Pragmatic Capitalism come mai la Fed si focalizza, nelle sue analisi, su dati così lagging come l’occupazione e l’inflazione, per determinare la stance di politica monetaria, invece che cercare di prevedere come andrà il ciclo o basarsi si indicatori più forward looking. Roche ha risposto che fare previsioni è molto difficile. Visto l’ammontare di pressione che la Fed ha addosso, lei preferisce prendere le sue decisioni sulla base di dati consolidati, che le permettano di giustificarle. Ma i dati devono essere raccolti ed elaborati e saranno sempre in ritardo rispetto all’evolversi degli eventi. In particolare quelli che riguardano direttamente il suo duplice mandato, come occupazione e inflazione, 2 serie che seguono il ciclo, come abbiamo avuto modo di vedere anche recentemente. In sostanza, se aspetti che il mercato del lavoro si deteriori per smettere di alzare i tassi, il rischio di alzarli troppo è molto elevato, perche le aziende inizieranno a licenziare quando il quadro macro è già compromesso, in particolare se si viene da un mercato del lavoro molto tirato come quello attuale. Per inciso, finora a tagliare sono state solo le grandi aziende del tech, che avevano visto gli investimenti esplodere a causa della pandemia. Ma ora stanno cominciando a tagliare anche aziende più cicliche.

*3M WILL CUT ABOUT 2,500 GLOBAL MANUFACTURING ROLES

*FORD PLANS TO CUT 3,200 JOBS IN EUROPE, IG METALL UNION SAYS

La seduta asiatica è stata ancora orfana del China Complex, più Taiwan, Seul, Vietnam. Da domani cominciano a riaprire in Corea, Giovedì riparte Hong Kong e poi Vietnam mentre le “A” shares cinesi restano chiuse tutta la settimana.

Tra gli indici aperti, ottima performance ancora per Tokyo, bene Sydney e ferme Mumbai e Jakarta.

Sul fronte macro, i PMi flash in Australia e Giappone hanno mostrato in generale un miglioramento del quadro, grazie ai servizi, perche i settori manifatturiero hanno deluso.

In tema di consumi in Cina interessante l’opinione del prof Pettis, un accademico americano che vive a Shanghai, secondo cui parte dell’aumento del risparmio sui conti correnti dei cinesi ( link China’s record $2.6tn rise in savings fuels ‘revenge spending’ hopes) proviene dal riscatto di altre forme di risparmio più rischiose, come i wealth management products e un altra parte costituisce un aumento permanente del tasso di risparmio, legato alla maggiore incertezza economica. Per cui l’aumento dei consumi ci sarà, ma non coinvolgerà interamente i risparmi accumulati.

L’apertura europea ha visto gli indici andare incontro alla pubblicazione dei PMI Flash con un sentiment, a margine, costruttivo.

Il report francese ha deluso le attese di ulteriore miglioramento, a causa di un settore servizi in marginale rallentamento, mentre il manifatturiero è tornato in espansione.

In Germania, per contro, i servizi hanno sorpreso in positivo, ma il manifatturiero è rimasto su un livello di contrazione discreto, cosa che non ha impedito al dato composite di battere di misura le attese avvicinandosi alla soglia di 50.

Il dato aggregato Eurozone, con sia manifatturiero che servizi in miglioramento, ha visto il dato composite sorprendere in positivo e tornare marginalmente sopra la soglia di espansione. Il confronto incrociato tra i dati delle 2 economie principali e quello aggregato lascia intendere che nel resto dell’Eurozona l’attività è stata anche migliore, il che depone bene per Spagna e Italia. Nella nota, S&P Global cita un balzo delle aspettative a 12 mesi, una riduzione più moderata degli ordini, e un incremento dell’occupazione. I prezzi in input si sono raffreddati, ma quelli in output hanno accentuato il ritmo di salita. Nel resto d’Europa sono migliorati in particolare i servizi, in espansione, mentre il manifatturiero ha ridotto il tasso di contrazione. Il commento generale è che cresce l’evidenza che l’economia Eurozone potrebbe evitare la recessione, grazie al calo dei costi energetici e la soluzione di problemi di approvvigionamento, ma ancora non vi è certezza, perchè gli ordinativi calano di meno ma non hanno ancora iniziato a crescere.

L’impressione è che il mercato, dopo la price action dell’ultimo periodo e la narrativa che la ha accompagnata, si aspettasse sorprese positive, in aggregato, di entità maggiore. Non a caso l’azionario si è marginalmente affievolito, dopo le pubblicazioni, i rendimenti hanno preso a calare marginalmente e la divisa unica si è indebolita un po’.

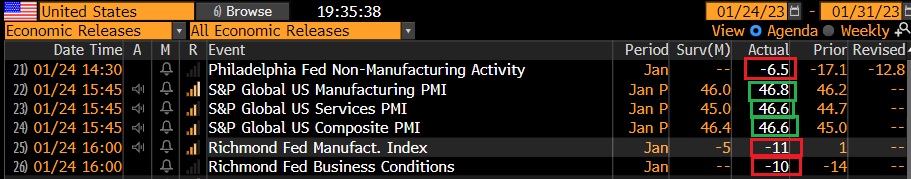

Siamo così arrivati al pomeriggio, ai dati USA

Se il semisconosciuto Philly Fed services ha mostrato una contrazione inferiore a Dicembre, anche i PMI USA hanno mostrato in generale miglioramento, che però lascia gli indici in territorio di contrazione significativo. S&P Global ha osservato che sebbene il tasso di contrazione del nuovo business sia ai minimi da 3 mesi, il livello di attività a inizio anno resta storicamente su livelli depressi. Anche l’occupazione ha mostrato un tasso di crescita più lento del passato, mentre gli input prices hanno accelerato e quelli in uscita sono calati, a indicare un possibile tema di margini in calo.

In ogni caso, la sorpresa positiva c’è stata e la price action ha provato a fattorizzarla: il Dollaro ha tentato una sortita e i rendimenti USA sono bruscamente saliti, mentre Wall Street è rimast chiusa tra il dato buono e l’impatto dello stesso su Fed e condizioni finanziarie. E’ durata poco e i rendimenti hanno preso a calare con forza negli USA, trascinando al ribasso anche quelli Eurozone. Il Dollaro ha ritracciato, e Wall Street è rimasta impantanata. Alla ricerca di un catalyst per la discesa dei tassi, gli operatori hanno guardato al Richmond Fed, ma personalmente dubito che una survey manifatturiera regionale minore possa bilanciare dei PMI discretamente sopra attese. La verità è che al momento la domanda di bonds, in particolare treasuries, è molto forte, come ha mostrato poi il successo di domanda dell’asta del 2 anni, nonostante rendimenti 35 bps sotto i Fed Funds.

La chiusura europea ha visto gli indici recuperare nel finale di seduta, grazie anche al calo dei rendimenti e degli spreads, che hanno bellamente ignorato le dichiarazioni bellicose dei vari membri ECB (*ECB SHOULD CONTINUE WITH HALF-POINT RATE HIKES, SIMKUS SAYS), anche se per la verità Panetta ha avuto toni più cauti.

*ECB’S PANETTA: CAN’T SAY WHAT RATES SHOULD DO PAST FEBRUARY: HB

*ECB’S PANETTA: WE SHOULD REASSESS SITUATION IN MARCH

*PANETTA: ECB’S TIGHTENING EFFECTS YET TO BE FULLY FELT

Non è il caso di sopravvalutare la price action di un singolo giorno, ma in effetti la performance robusta del fixed income oggi, in assenza di motivi specifici, ha lasciato perplessi parecchi operatori. Tra l’altro in poco più di una settimana abbiamo in successione il FOMC e il meeting ECB, e visto che entrambe le banche centrali propugnano uno scenario più hawkish di quanto prezzato sui mercati, una prosecuzione della price action osservata oggi farebbe alzare più di un sopraccciglio. Vedremo.

Dopo tanto movimento l’€ si ferma sui livelli di ieri vs Dollaro, ma recupera su sterlina.

Tra le commodities calo di oil e gas, recupero di preziosi, e grani.

A 2 ore dlla chiusura Wall Street non ha ancora deciso cosa fare, ma i rendimenti treasury calano di 5 bps sul 10 anni con una tendenza del long end a outperformare la parte breve.

Italiano

Italiano English

English