Oggi è una giornata di viaggio per me e il tempo per commentare è poco. Inoltre, la ripresa dell’attività vede ritmi decisamente festivi, e una price action supportata da pochi operatori e volumi scarsi

Vale comunque la pena di fare alcune riflessioni sui recenti eventi, cosa che mi permetterà domani di ripartire senza troppo arretrato.

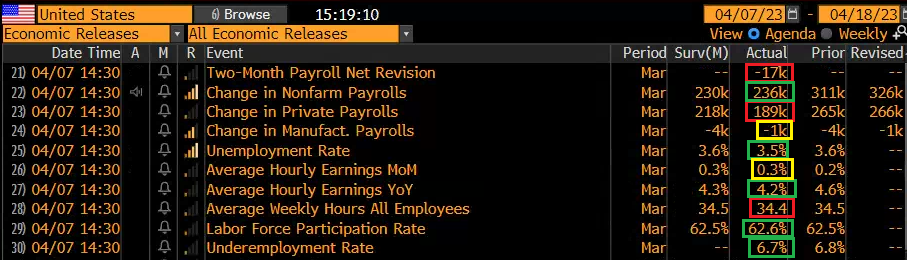

1) venerdì, a mercati totalmente chiusi, è stato pubblicato il labour market report USA di marzo, un report che ha portato poche novità.

** i nuovi occupati sono risultati grossomodo in linea con le attese ufficiali, cosa che ha forse sorpreso in positivo il mercato, che si attendeva, dopo tutte le bad news dell’ADP, dell’ISM services, dei sussidi di disoccupazione e dei job openings, un dato sotto il consenso. Gli occupati del settore privato hanno però deluso.

** la household Survey ha mostrato un incremento molto maggiore, di 577.000 unità, cosa che ha prodotto un calo della disoccupazione di 0.1% al 3.5%, visto che come noto questa si calcola come differenza tra occupati e forza lavoro (che è salita meno +0.1%)

** Sia i salari orari che le ore lavorate lasciano intendere una minor domanda di lavoro, essendo entrambi in marginale calo.

** Questa survey dovrebbe contenere i payrolls fino al 18 marzo, per cui se nella seconda metà del mese vi è stato un deterioramento, seguito alle note vicende bancarie, il report non lo coglie.

In generale un report ancora solido, ma il trend, in particolare dei lavoratori del settore privato, è in calo. La principale conclusione del mercato è stata che questi numeri riportano una maggiore probabilità su un rialzo di 25 bps al Fomc del 3 maggio (oggi al 75% mentre scrivo). .

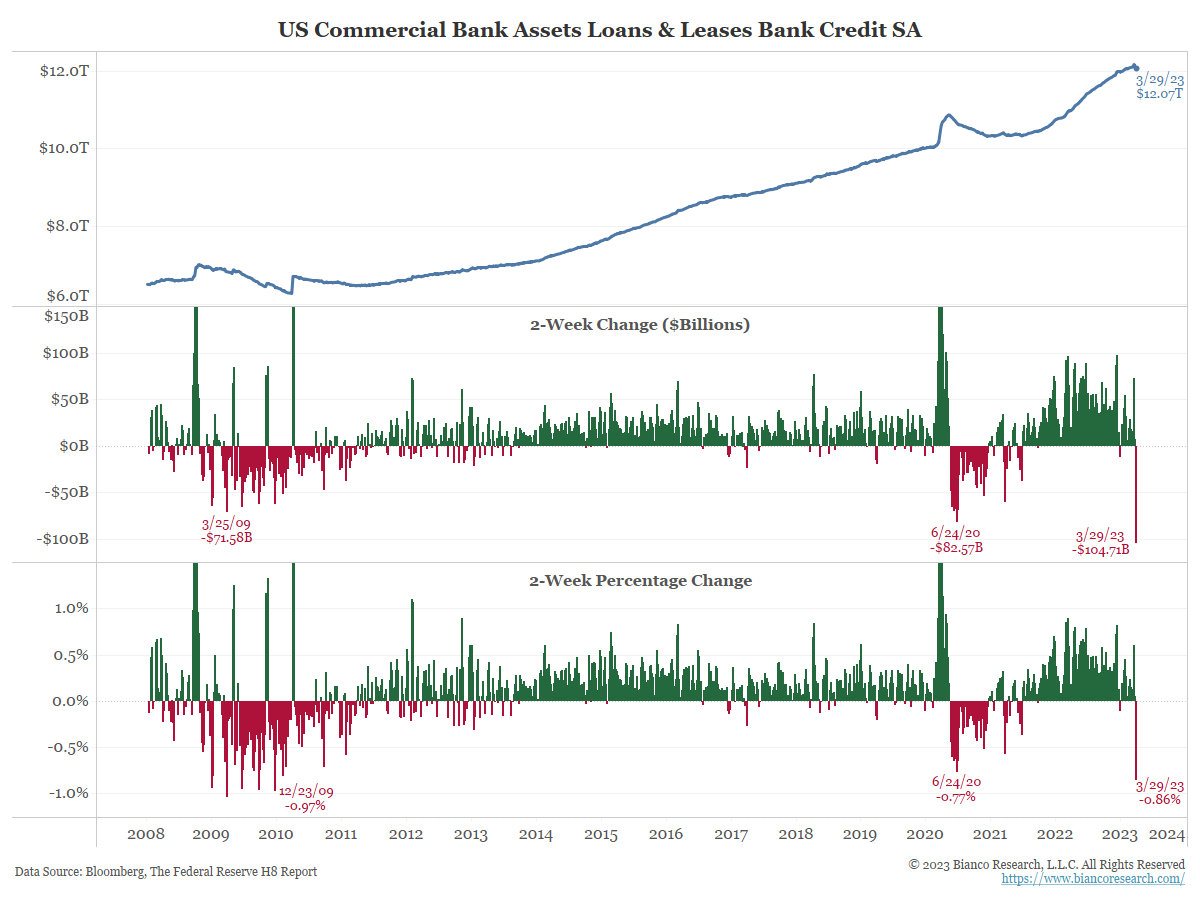

2) Alla riapertura dei mercati, ieri, il tono è stato inizialmente opaco. Questo può essere dipeso da motivi geopolitici (le esercitazioni di attacco a Taiwan da parte della Cina), e in parte macroeconomici. Un certo risalto è stato dato ad una survey condotta dalla Fed di Dallas tra il 21 e il 29 marzo ( link ). Alla survey hanno risposto 71 banche USA nel suo distretto, e le risultanze sono che nel periodo di riferimento il lending è calato di un ammontare record (grafico di Bianco Research)

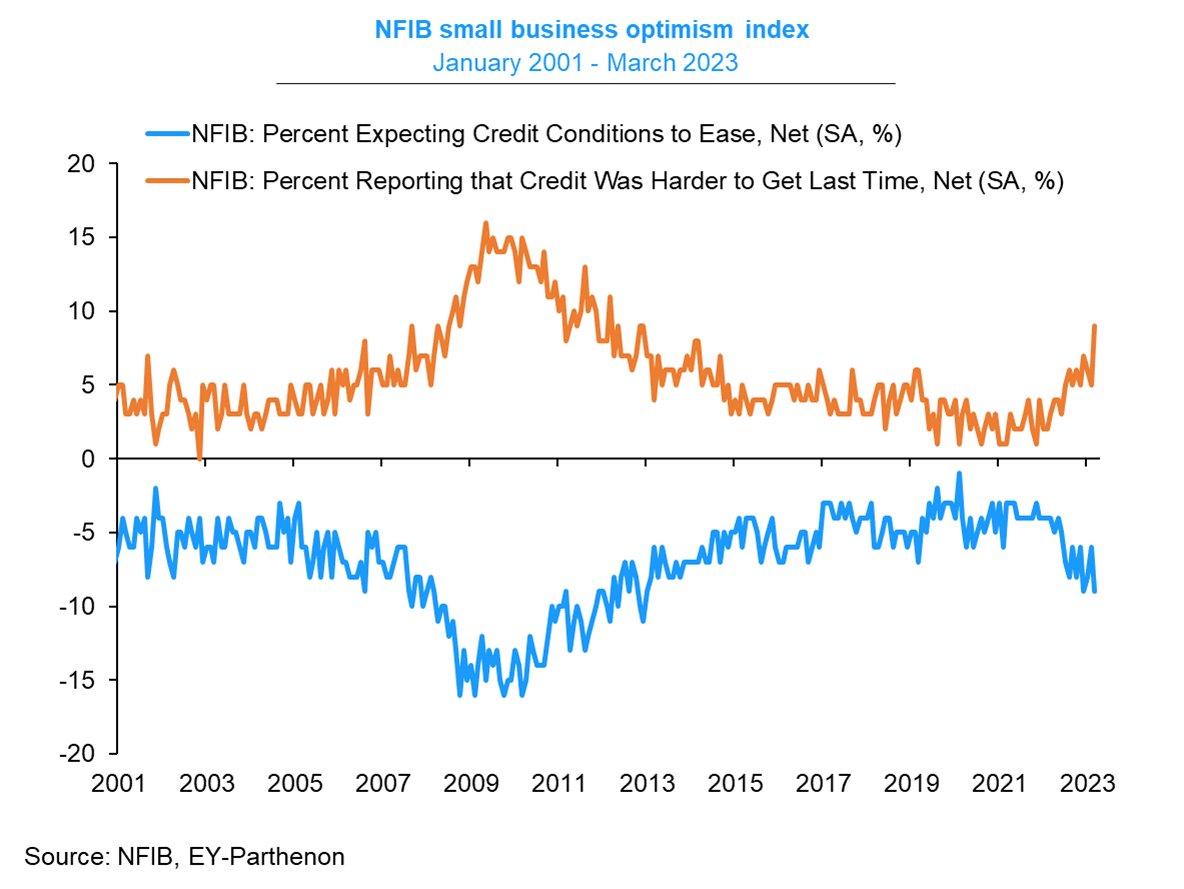

Successivamente, il mercato si è ripreso e l’S&P 500 ha chiuso marginalmente positivo, senza un catalyst preciso direi, a di la della difensività di sentiment e positioning che continua a supportare i corsi. Detto questo, l’ulteriore inasprimento delle credit conditions sembra un argomento anche in EU a giudicare dagli studi che circolano (grafico courtesy of Bank of America).

3) Su queste basi, oggi alla riapertura il sentiment sui mercati eurozone è stato positivo, con i rendimenti a mostrare robusti rialzi, in catch up con quelli USA, che ieri hanno reagito al rimbalzo delle attese di tightening Fed. L’unico dato pubblicato oggi, il NFIB small business optimism di marzo, è calato lievemente meno delle attese ( 90.1 da 90.9 e vs stime per 89.9), ma tra i sottoindici si notano alcuni segnali importanti:

** Il deterioramento delle condizioni di credito si fa notare con un 9% netto di business che vede il financing più difficile rispetto a 3 mesi fa, il massimo dal 2012 (grafico di EY-Parthenon).

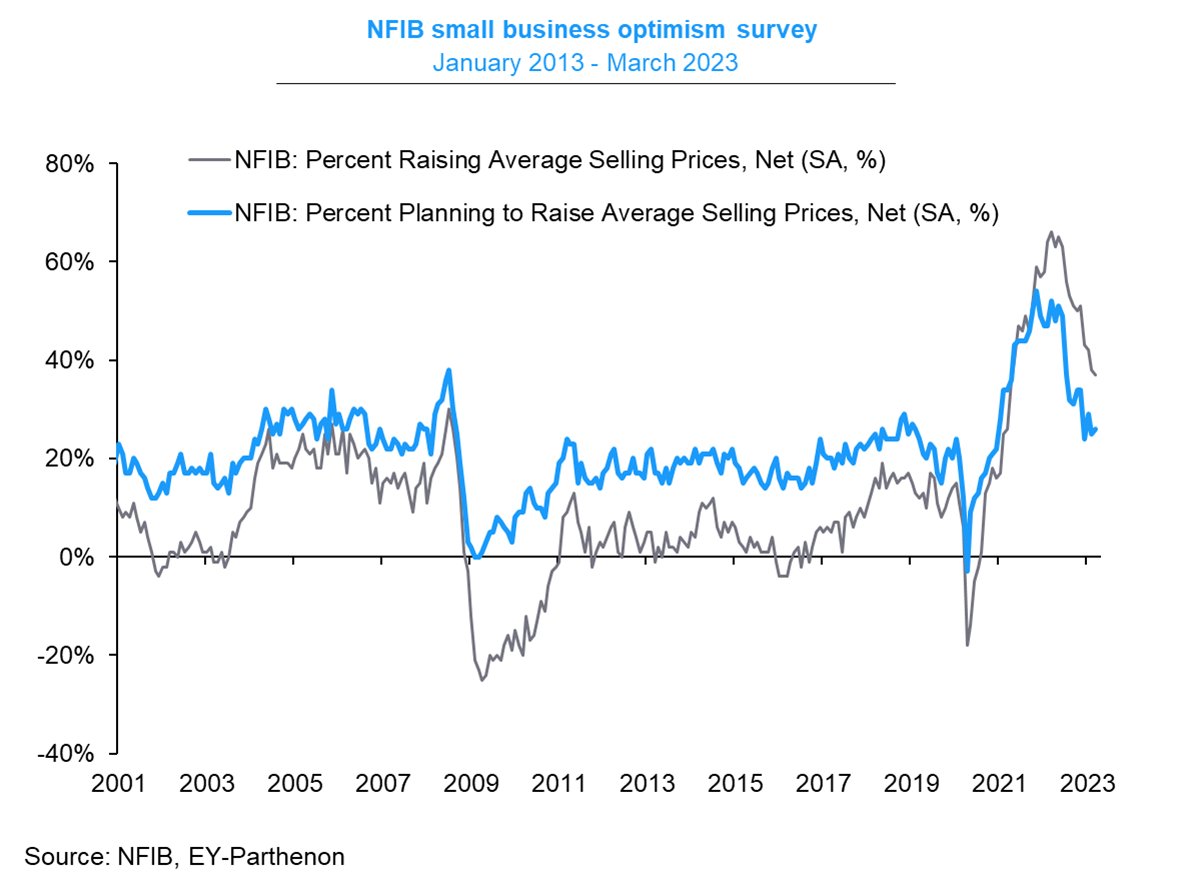

** Le pressioni inflazionistiche sembrano recedere ulteriormente, in base ai rialzi dei listini e ai piani di aumenti dei prezzi (grafico ancora di EY-Parthenon)

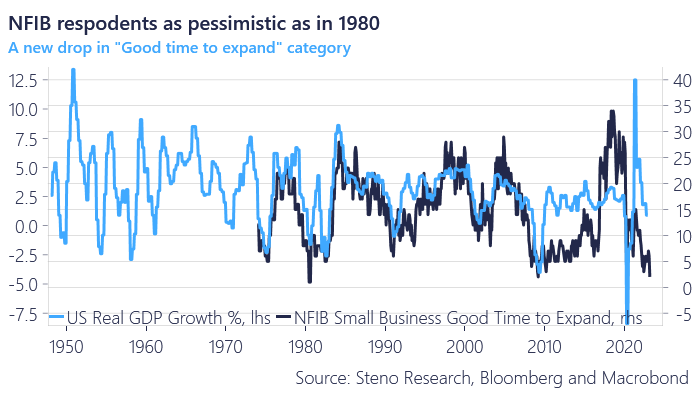

** La percentuale netta di aziende che ritiene questo un buon momento per espandersi è calata al 2%, minimo dal 1980, e al medesimo livello del 2009 (grafico di Steno Research)

In generale nessun cambiamento traumatico, ma è anche vero che la serie stazionava già su livelli piuttosto bassi, e comunque dal report sembra evidente che il trend inflattivo sta lasciando il posto ad uno tendente al credit crunch. E la Fed è vista ancora alzare i tassi. Sono sempre più convinto che che, a posteriori, l’overtightening praticato dalla Fed negli ultimi mesi sembrerà evidente.

Italiano

Italiano English

English