Chiusura sui minimi per Wall Street ieri sera (mercoledì), con l’S&P 500 in calo del 1.56% e il Nasdaq in discesa dell 1.27%. Dopo che i giorni scorsi la tesi del soft landing aveva ricevuto parecchio credito, ieri i dati macro hanno contribuito a dare una chiara impronta recessionaria alla price action, con il rendimenti a mostrare cali in doppia cifra su tutta la curva. Il Dollaro ha trovato un supporto dalla risk aversion.

Uno sguardo merita il Beige Book Fed uscito ieri sera:

** l’attività economica è rimasta stabile, con 5 distretti a riportare modesta crescita e 6 stabilità o modesta contrazione, e 1 significativa contrazione.

** La spesa per consumi è cresciuta leggermente, con alcuni retailes che indicano un calo del purchasing power dei consumatori a causa dell’inflazione.

** L’occupazione ha continuato a salire moderatamente, tranne in un distretto.

** L’immobiliare a continuato a indebolirsi, nel residenziale come nel commerciale. Gli affitti continuano a calare ed in alcuni ditretti è previsto l’arrivo sul mercato di un volume significativo di nuove unità abitative.

La seduta asiatica non ha particolarmente accusato il vento freddo di origine occidentale. A calare significativamente è stata solo Tokyo, zavorrata dalla forza dello Yen, mentre Hong Kong, HSCEI e Mumbai hanno ceduto moderatamente. Le “A” shares cinesi hanno performato, insieme con Vietnam, Sydney, Seul, e Jakarta. Al palo Taiwan.

Per un mercato del lavoro USA che resta forte, come vedremo, in Australia sorprendentemente a dicembre si sono persi 14.600 posti di lavoro, per un +0.1% di disoccupazione (3.5%). In Cina la PBOC ha iniettato nel sistema 467 bln di Yuan a 2 settimane per coprire le necessità durante il capodanno cinese.

L’apertura europea ha visto gli indici andare a fattorizzare, inizialmente solo parzialmente, la debolezza di Wall Street ieri sera dopo la chiusura. I Bonds Eurozone per contro, dopo un tentativo di seguire inizialmente quelli USA al rialzo, hanno iniziato a perdere terreno. Intanto, si è rifatto vivo il Governatore della Banca d’Olanda Knot, con dichiarazioni piuttosto aggressive:

*KNOT: ECB ONLY FOCUSED ON RISK OF DOING TOO LITTLE RIGHT NOW

*KNOT: ECB PLANNING TO HIKE BY 50BPS `MULTIPLE’ TIMES

*KNOT: ECB WON’T STOP AFTER SINGLE 50BPS HIKE

*KNOT: `I WOULD TAKE OUR WORDS QUITE SERIOUSLY’

Poichè alle 11.30 era previsto un panel con la Lagarde a Davos, il mercato si è giustamente preoccupato che il messaggio di Knot, noto falco, potesse essere ribadito dalla Presidente ECB, che ovviamente parla a nome dell’intero Governing Council .

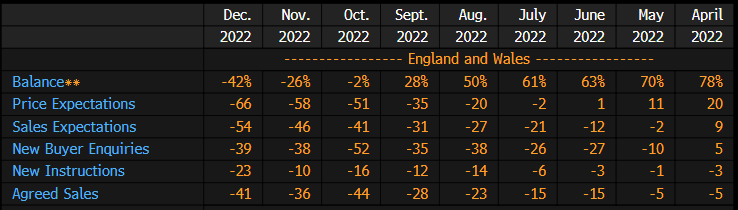

Nell’attesa, abbiamo appreso che anche in UK l’immobiliare sta soffrendo vistosamente, come mostra il RICS England & Wales Housing Market Survey Price Balance, piombato a -42%, minimo dal 2010. Impressionante notare che l’indice a Agosto era a 50%

Alle 11.30 la Lagarde ha confermato i timori del mercato. La Presidente ha riconosciuto che il quadro macro Eurozone è migliorato, e ribadito che la Banca Centrale è determinata a riportare l’inflazione al target tempestivamente.

*LAGARDE: ECONOMIC NEWS HAVE BECOME MUCH MORE POSITIVE

*LAGARDE: MAY ONLY SEE `SMALL CONTRACTION’ IN EURO ZONE

*LAGARDE: 2023 WON’T BE `BRILLIANT’ BUT BETTER THAN FEARED

*LAGARDE: INFLATION IS `WAY TOO HIGH’

[RTRS] – DAVOS-ECB’S LAGARDE: WILL STAY COURSE WITH RATE HIKES

*LAGARDE: DETERMINED TO BRING INFLATION TO 2% IN TIMELY MANNER

*LAGARDE: NOT SEEING INFLATION EXPECTATIONS UNANCHORING

*LAGARDE: MUST AVOID EXPECTATIONS BEING AT RISK OF DEANCHORING

E’ sembrato di intuire che lo scenario macro più favorevole è visto come un fattore che permette all’ECB di usare minor riguardo.

Così i rialzi dei rendimenti si sono accentuati, e anche la price action sull’azionario si è ulteriormente deteriorata, con i principali indici a mostrare cali significativi. Il bello è che se è vero che il quadro macro Eurozone si è rischiarato di recente, le aspettative di inflazione di mercato sono collassate, forse eccessivamente rispetto a quello che si osserva sulla dinamica dei prezzi al consumo, ma certo non si può dire che vi siano tensioni. Basta dare uno sguardo agli inflation swap Eurozone da 2 a 10 anni.

Mi chiedo che succederà se, complice un ulteriore calo delle commodity, o un ritorno a incupirsi dello scenario macro, le aspettative terminassero sotto il target. Forse non è uno scenario credibile, con la riapertura cinese. Ma certo, quello prezzato dagli inflation swaps è uno scenario sorprendente, e poco coerente con una ripresa ciclica significativa, ancor meno se trainata da un rimbalzo congiunturale cinese.

A metà giornata sono state pubblicate le minute dello scorso meeting ECB e il quadro che se ne ricava è di un board abbastanza determinato a proseguire con forza il tightening. Un significativo numero di membri avrebbe voluto 75 bps di rialzo e per convincerli a abbassare le pretese si è convenuto di fare 50 bps accompagnati da un messaggio hawkish, e un indicazione che i tassi devono salirre sopra i livelli indicati dal mercato come target ai tempi.

Nel pomeriggio un po’ di dati negli USA

I nuovi cantieri sono usciti meglio delle attese a dicembre, ma il dato di novembre è stato rivisto al ribasso. Quello che conta è che i nuovi permessi di costruzione invece sono calati più delle attese e sono del 30% inferiori al dato di Dicembre 2021. Vi è stato un massiccio calo dei permessi di costruzione di condomini negli ultimi 2 mesi. Finora la debolezza aveva riguardato le singole abitazioni soprattutto. I permessi precedono i cantieri di 45-60 giorni e quindi il calo dei cantieri dovrebbe continuare.

Il punto è sempre l’enorme ammontare di case in costrizione, un record assoluto. Il completamento di questi cantieri dovrebbe andare a contenere i rents e quindi il CPI shelter che ora tiene su la core inflation (positivo) e però andare a gravare sui prezzi delle case e sull’attività del settore, con implicazioni negative per l’occupazione.

Il Philly Fed, diversamente dall’Empire, è migliorato moderatamente a Dicembre, pur restando in territorio di contrazione. Tra i sottoindici spicca il +11.8 a 1.9 dell’employment e anche il miglioramento dei new orders (+11.4 a-10.9). Anche le business conditions a 6 mesi sono salite a 4.9 (+5.8 punti). Quindi attività manifatturiera nel distretto in miglioramento. Forse parte del calo dell’Empire NY è veramente dovuto alle tempeste. Ma sono indici molto volatili.

Sempre bene invece i sussidi di disoccupazione, usciti sotto attese a indicare ancora un mercato del lavoro forte.

Wall Street è partita comunque in calo, con i treasuries in ritracciamento a fronte dei dati non brutti quanto quelli di ieri e in simpatia con i bonds europei. E’ interessante notare che la hawkishness dei membri ECB e i, rialzo dei rendimenti hanno impattato relativamente poco sul cambio, e che le commodity sono rimanste abbastanza ben supportate, trainate dal petrolio e dai preziosi.

Intanto oggi il Tesoro USA ha comunicato che è stato raggiunto il debt ceiling. L’attività dell’amministrazione può continuare grazie l’utilizzo delle “misure Straordinarie” secondo le stime 400 bln che possono essere usati grazie ad alcuni artifici. Il problema dovrebbe cominciare a diventare acuto all’inizio dell’estate. La speranza è che il Congresso raggiunga un accordo prima che il rischio default per gli USA diventi materiale. Questo è una sorta di rito periodico al Congresso, più un metodo di negoziazione/ricatto tra le parti che un modo di contenere il debito. Ogni volta, dopo lunghe schermaglie e muro contro muro, l’accordo viene raggiunto e il limite alzato o sospeso. Il punto è che forse i Repubblicani per permettere la maggioranza qualificata per alzarlo pretenderanno tagli alla spesa. Nel frattempo, il fatto che il Tesoro USA utilizza risorse disponibili senza emettere debito nel sistema aumenta la liquidità e quindi andrà forse ad attenuare l’impatto dei quantitative tightening.

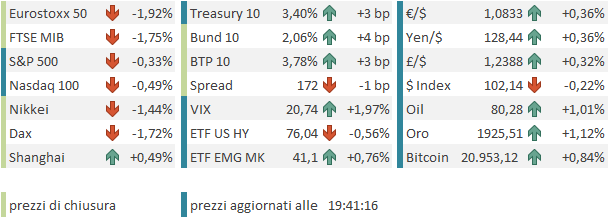

La chiusura europea vede gli indici cedere significativamente (quasi un 2% per l’Eurostoxx 50), mentre i rendimenti salgono, con una tendenza delle curve a invertirsi ulteriormente ( nuovo record del 2-10 tedesco in chiusura a -45 bps). Lo spread BTP Bund è però riuscito a stringere anche oggi di un paio di bps.

Wall Street, che da ieri poco dopo l’apertura a stasera poco dopo la chiusura europea aveva perso oltre un 3% sta provando un rimbalzo, vedremo con quale fortuna.

Italiano

Italiano English

English