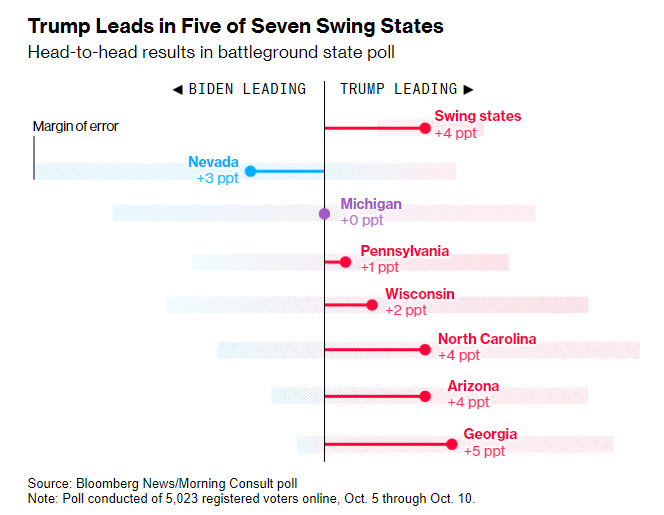

Niente da fare ieri sera (giovedì) per Wall Street, spinta al ribasso dal rialzo dei rendimenti, accentuato sulla parte lunga dal discorso di Powell (il 10 anni treasury ha chiuso al 4.99% e il 30 anni al 5.11%), e dalle perduranti tensioni geopolitiche, con i missili partiti dallo Yemen verso Israele abbattuti dagli USA, e l’attacco di droni alla base USA in Siria, due segnali che il conflitto in Medio oriente si starebbe allargando a nuovi attori. Poi, come causa di nervosismo per gli asset USA, c’è da considerare la politica interna, con la house of Reps bloccata nela sua azione dallo stallo nella nomina del nuovo portavoce (con il 17 novembre, deadline per lo shutdown dell’amministrazione, che si avvicina) e Trump che guida i sondaggi nei cosiddetti “swing states” ovvero quelli che tendono a oscillare da un partito all’altro, e quindi solitamente decidono la corsa elettorale.

Con queste premesse, gli indici usa hanno ripiegato ieri sera, chiudendo ancora nei pressi dei minimi di seduta (S&P 500 e Nasdaq 100 entrambi a -0.85%, Russell 2.000 -1.51%).

L’impatto più forte, Powell lo ha avuto sulla curva USA. Il Presidente ha dichiarato che il rialzo dei rendimenti costituisce un inasprimento della politica monetaria e come tale, può indurre la Fed ad alzare meno i Fed Funds. La Fed è a suo agio col movimento, e adotta un atteggiamento “wait and see”.

Così il 2 anni ha ceduto 6 bps dal massimo di 5.22% raggiunto mercoledì, e il 10 anni è salito di 8, e la curva 2 -10 si è disinvertita di 14 bps toccando -17 bps, il minimo livello di inversione da settembre 2022.

Questa brusca disinversione ha alimentato qualche dibattito sulla possibilità che possa indicare un inizio di bear market, come tutte le altre volte in cui si è presentata, a inizio 1990, nel marzo del 2000, nel maggio 2007, e nel 2019.

Ora, come noto io sono convinto che una recessione negli USA arriverà, presumibilmente nel 2024 (dopo averla dovuta rinviare per un po’ non mi metto più ad indicare il trimestre).

Detto questo, osservo che questo particolare segnale di recessione e bear market è al momento improprio. Come si vede bene nel grafico sotto, tutte le precedenti disinversioni sono state ottenute a causa principalmente di un rally del 2 anni, ad anticipare tagli dei Fed Funds poi regolarmente arrivati. Qui invece la disinversione avviene principalmente per un aumento dei tassi sulla parte lunga. Questo è tightening, come ha precisato anche Powell, ma la condizione richiesta per gli effetti di 1990, 2000, 2007, ovvero che il quadro macro sia così deteriorato da spaventare la Fed, ancora non si vede.

Inutile dire che per l’Asia è stata un’altra seduta negativa, con solo il Vietnam, tra i principali indici, in forte controtendenza (+1.8%).

Sul fronte macro, il CPI giapponese di settembre ha sorpreso al rialzo marginalmente, a livello core, anche se comunque tutti gli indici sono calati rispetto ad agosto.

In Cina, la PBOC ha lasciato i tassi invariati, ma ha fatto un’altra iniezione record di liquidità nel sistema, questa volta col reverse repo a 7 giorni. L’ammontare netto è stato di 733 bln Yuan (100 bln $). Xinhua ha riportato in un editoriale che la crescita cinese sta smentendo i pessimisti che si aspettavano una recessione. South China Morning Post ha ribadito che alle municipalità locali verrà permesso di emettere nuovi bond speciali per finanziare le loro attività di stimolo ( link China’s municipalities to issue special bonds for funding urban renewal, affordable housing to boost slumping economy). Però i bonds di una nuova immobiliare, Gemdale Properties sono crollati stamattina, perchè il mercato dubita che avranno i soldi per rimborsare la scadenza di marzo.

Infine, in risposta forse alle sanzioni USA sui chip, la Cina ha annunciato una restrizione nelle esportazioni di grafite, di cui controlla il 60% del mercato di quella naturale, e il 90% di quella sintetica. Questo va a impattare l’industria che produce batterie e non è una bella notizia per i produttori occidentali e per l’industria dell’auto.

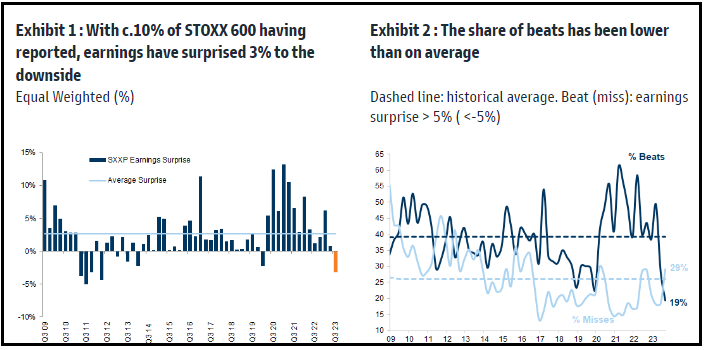

La seduta europea è partita con un tono nervoso, comprensibilmente. Sembra manchi davvero poco al lancio dell’operazione di terra da parte di Israele nella striscia di Gaza. C’era da fattorizzare il calo di Wall Street ieri sera proseguito poi dai futures durante la notte. Inoltre, gli earnings che stanno uscendo non sono per il momento molto ispirati. Come nota Goldman, la sorpresa media è negativa del 3%, per la prima volta dal 2019 e il beat ratio è storicamente basso. Il caveat qui è che solo il 10% delle aziende dello Stoxx 600 hanno riportato, e quindi è molto presto per tirare le somme. Ma è evidentte da che parte tira l’earning season.

Sul fronte macro, il PPI tedesco di settembre ha sorpreso al ribasso e ha ricordato qual’ è il trend di una delle componenti principali dell’inflazione. Brutte anche le retail sales UK di settembre, uscite in calo oltre il doppio del consenso. E quelle francesi non hanno fatto meglio.

Se non altro, questa grandinata di dati ha favorito una correzione dei rendimenti, che rimangono però parecchio nervosi.

Oggi in US non c’erano dati a distrarre l’attenzione dei mercati dalla geopolitica. Wall Street è partita in negativo ed ha accumulato un punto di ribasso, frustrando i tentativi di recupero dell’azionario EU. La risk aversion ha (infine) prodotto un rimbalzo dei treasuries, che per il momento non ha ottenuto il recente effetto lenitivo sulla volatilità dell’azionario. Abbiamo avuto gli interventi dei membri Fed Harker e Mester (Philadelhia e Cleveland). Il primo ha rimarcato la forza dell’economia e del mercato del lavoro, ma ha anche detto che i suoi contatti riferiscono che l’economia e l’inflazione stanno rallentando più elle attese e che le aziende chiedono tempo per adeguarsi all’inasprimento della politica monetaria. Questo st diventando un refrain, dal Beige Book in poi. La seconda è stata più aggressiva. Secondo lei ci può stare un altro rialzo, e i tassi staranno al picco per un po’ di tempo. Terrà conto del rialzo dei tassi a lunga solo se permarrà per un certo periodo di tempo.

*HARKER: ECONOMY IS QUITE REMARKABLE, RESILIENT

*HARKER: HEARING ECONOMY IS SOFTENING FASTER THAN THOUGHT

*HARKER: HEARING INFLATION EASING FASTER THAN THOUGHT

*HARKER: CONTACTS ARE ASKING FOR TIME TO ADJUST TO POLICY

*MESTER: ANTICIPATE KEEPING RATES AT PEAK `FOR SOME TIME’

*MESTER: MUST GUARD VS COMPLACENCY IF INF TAKES LONGER TO SEE 2%

*MESTER SAYS ONE MORE RATE HIKE IS CONSISTENT WITH HER VIEW

*MESTER: WILL CONSIDER RUN-UP IN YIELDS ON POLICY IF SUSTAINED

*MESTER: FED LIKELY AT OR NEAR HOLDING POINT ON FUNDS RATE

*MESTER: INFLATION-FORECAST RISKS `REMAIN TILTED TO THE UPSIDE’

Il malumore di Wall Street ha imposto all’Europa un altra seduta pesante, con tutti i principali indici che chiudono significativamente in negativo, in media di un punto e mezzo. A guidare il ribasso, come di recente, i settori più ciclici, come Industrials, Financials, Materials, Consumer Discretionary, IT a dimostrare che a preoccupare è la tenuta del ciclo. Finora sono stati i tassi a rigettare questo quadro, ma se non altro, oggi i bonds si comportano coerentemente, con i rendimenti che calano, con focus sulle parti brevi medie delle curve, e gli spread che allargano un po’. Petrolio e oro continuano a outperformare nel comprato commodities, mentre il Dollaro anche oggi non si avvantaggia della risk aversion.

Wall Street ne prosieguo ha recuperato un po’ ma cede ancora parecchio, oggi appesantita dalle FAANG stocks, e dal tech ad alti multipli.

Dal punto di vista grafico, l’S&P 500 sta sul punto di testare la media mobile a 200 giorni, che dovrebbe fornire un supporto decente, per lo meno temporaneamente, anche perchè corre in corrispondenza del minimo di inizio ottobre. Il quadro è ancora quello di una fase correttiva, almeno finche la citata media mobile e il livello di 4.200 punti non vengono violati significativamente al ribasso.

Il quadro sull’Eurostoxx 50 sembra decisamente più preoccupante: l’indice ha rotto al ribasso tutte e 3 le medie mobili a 20,50e 200 giorni, e ha fatto nuovi minimi, sui livelli dove lo avevano spinto a marzo il fallimento di Credit Suisse e la crisi bancaria regionale USA. I livelli di novembre dicembre 2022 non sono tanto lontani. L’impressione che si ha guardando il grafico è di una fase distributiva durata da aprile ad agosto, che sta lasciando il campo ad una fase ribassista, o un massimo arrotondato da gennaio ad oggi che ha il medesimo significato. Vedremo.

Italiano

Italiano English

English