Wall Street ha chiuso in positivo ieri sera (lunedì) con l’S&P 500 in progresso dello 0.42% e il Nasdaq 100 in salita dello 0.26%. Il progresso però – secondo quanto dicono gli operatori – è frutto di un Market On Close Buy Order di fine mese o trimestre. A mezz’ora dalla chiusura, il mercato era ancora in moderato ribasso, dove lo aveva spinto il discorso di Powell delle 20 di ieri sera. Il Presidente Fed ha dichiarato che l’economia resta solida, che i rischi tra inflazione e mercato del lavoro sono bilanciati (al FOMC aveva dato più l’idea che l’occupazione fosse da privilegiare). La Fed non ha fretta di tagliare e se il quarto trimestre del 2024 si evolve in linea con lo scenario, faranno altri 2 tagli di 25 bps a novembre e dicembre.

*POWELL: ECONOMY `SOLID,’ INTEND TO USE TOOLS TO KEEP IT THERE

*POWELL: LABOR MARKET HAS COOLED OVER PAST YEAR, REMAINS SOLID

*POWELL: DON’T NEED FURTHER JOB MKT COOLING TO GET 2% INFLATION

*POWELL: RISKS TO INFLATION, EMPLOYMENT GOALS ROUGHLY IN BALANCE

*FED’S POWELL SAYS POLICY TO MOVE TO NEUTRAL STANCE `OVER TIME’

*POWELL: NOT ON PRESET COURSE, DECISIONS MADE MEETING-BY-MEETING

*POWELL: GDP REVISIONS REMOVE DOWNSIDE RISK TO THE ECONOMY

*POWELL: FED DOESN’T FEEL LIKE IT’S IN A HURRY TO CUT QUICKLY

*POWELL: IF ECONOMY AS EXPECTED, SEP SHOWS TWO MORE 25 BPS CUTS

In generale un po’ più hawkish che al FOMC del18 settembre, e in lieve disaccordo con la Fed Funds strip, che scontava più del 50% di probabilità di un taglio da 50 a novembre e la certezza di 75 bps entro dicembre. La curva ha chiuso con 35% di probabilità e 80% rispettivamente. Il 2 anni treasury ha visto il rendimento salire di 8 bps.

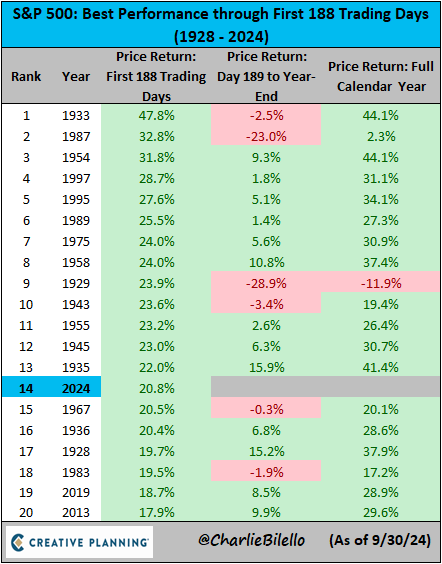

Tornando alla performance dell’S&P 500, il terzo trimestre si chiude con l’S&P 500 su di un 20% abbondante. Si tratta dei migliori primi 3 trimestri aggregati dal 1997, e i migliori 3 trimestri in un anno di elezioni presidenziali di sempre. Lo schema postato qui sotto, di Creative planning, mostra che l’anno si colloca al quattordicesimo posto tra i 20 migliori anni per performance dei primi 3 trimestri aggregati (o prime 188 sedute).

E’ interessante notare che su 20 anni, solo 6 hanno visto una performance negativa nell’ultimo trimestre, e solo in uno, il 1929, è stata tanto negativa da far diventare negativo l’anno. Quindi una statistica supportiva per l’azionario USA per ilquarto trimestre 2024.

L’Asia era orfana di tutti i mercati cinesi, chiusi per festività (Hong Kong riapre domani, Shanghai e Shenzen restano chiuse fino a martedì prossimo) e di Seul. Una seduta a scartamento ridotto, che ha visto comunque Tokyo rimbalzare dopo la debacle di ieri, insieme a Jakarta, mentre Vietnam e Taiwan hanno mostrato progressi moderati, Mumbai è rimasta al palo e Sydney è scesa.

Oggi era prevista la pubblicazione dei PMI finali manufacturing di settembre. Si fanno notare il miglioramento del dato flash in Giappone, e il peggioramento in India, mentre tra i dati di cui non esiste pubblicazione preliminare, migliorano rispetto ad agosto Indonesia e Filippine, e peggiorano marcatamente Tailandia, Taiwan e soprattutto Vietnam, mentre si muove poco la Malesia.

In Giappone è uscito anche il Tankan, leggendaria survey trimestrale che io ho sempre trovato assai poco utile. Per quel che può valere è in aggregato assai positiva. Bene il tasso di disoccupazione di agosto. I

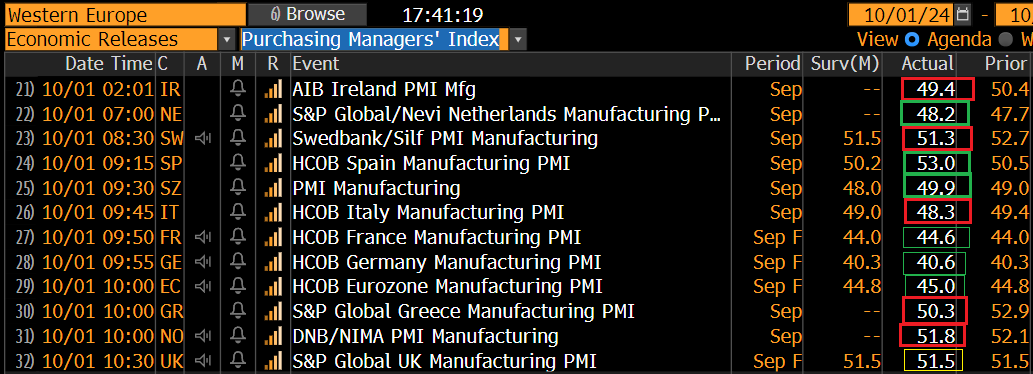

La seduta europea è iniziata con un clima nervoso. Era attesa la pubblicazione dei PMI finali manifatturieri e il quadro è in chiaroscuro, ma in generale a livello europeo il tasso di contrazione resta importante, sia pure con revisione marginale al rialzo.

Nel dettaglio resiliente la Spagna, e in deterioramento l’Italia.

Il CPI flash eurozone ha sorpreso al ribasso moderatamente a livello headline, ed è uscito più o meno in linea a livello core.

Dopo aver visto i dati dei singoli paesi (Francia in particolare) questo esito non era particolarmente sorprendente. Ma il tasso anno su anno headline sotto il target ECB, per la prima volta da giugno 2021, fa la sua scena. Vi è poi il calo dell’indice mese su mese, e anche un nuovo calo del CPI Core male non fa.

Tra PMI e CPI i rendimenti Eurozone in mattinata hanno preso solidamente la via del ribasso, con la carta tedesca a staccare nuovi minimi relativi (*GERMAN TWO-YEAR YIELD DROPS BELOW 2% FOR FIRST TIME SINCE 2022).

A metà seduta europea, il nuovo Premier giapponese Ishiba ha reso alcune dichiarazioni tendenti al dovish, in particolare considerando la sua impostazione storica. Vedremo che effetto avranno sull’azionario locale domani. Lo Yen si era mosso in anticipo oggi

*ISHIBA: OVERCOMING DEFLATION WILL BE FIRST PRIORITY FOR ECONOMY

*ISHIBA: WOULD LIKE TO SEE BOJ MAINTAIN ACCOMMODATIVE POLICY

*ISHIBA: WILL LEAVE POLICY STEPS TO BOJ, STAY IN COMMUNICATION

*ISHIBA: WILL MAINTAIN KISHIDA ADMINISTRATION’S ECONOMIC POLICY

Siamo approdati al pomeriggio con un sentiment incerto e opaco. E su questo sentiment è andata a impattare la notizia che l’Iran dovrebbe stanotte rompere gli indugi ed lanciare un attacco missilistico su Israele. (*IRAN PREPARING TO LAUNCH MISSILE AGAINST ISRAEL: US OFFICIAL). Da qualche giorno diversi analisti si chiedevano come mai le evoluzioni geopolitiche avevano smesso totalmente di impattare, con il petrolio che ignorava tutte le news in arrivo dal Medio Oriente, come le azioni di Israele in Libano e l’uccisione di Nasrallah. Oggi la faccenda è momentaneamente cambiata: al comparire delle news l’azionario ha accumulato ribasso, il Dollaro è salito per il flight to quality insieme ai bonds e ad oro e argento, e il petrolio, che cedeva, ha invertito la marcia e accumulato un 3/4 punti di guadagno.

Ora, le fonti iraniane riferiscono che l’attacco dovrebbe essere portato avanti con missili balistici, i quali, essendo più veloci, impiegano meno tempo (12 minuti) e risultano quindi intercettabili con maggiore difficoltà. Difficile dire se c’è la possibilità che alcuni di questi possano, a differenza dell’attacco precedente, colpire alcuni degli obiettivi, che a quanto pare sono stati già comunicati e conseguentemente evacuati. Vedremo. Per il momento queste news hanno fornito un catalyst per tornare a prezzare un po’ di rischio geopolitico, ed eventualmente scontare un contesto meno risk frendly rispetto a qualche settimana fa, in quanto negli USA i rendimenti sono saliti e in Eurozone il quadro macro si è offuscato.

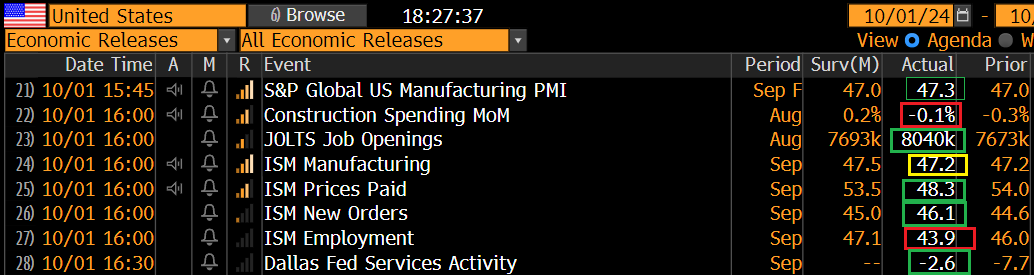

Coperti dal flusso di news geopolitiche, sono usciti i dati USA.

I job openings hanno dato il primo segnale positivo da tempo, uscendo sopra attese e tornando sopra 8 milioni, con anche una revisione marginale al rialzo di luglio. Nel dettaglio, le offerte sono salite in construction (+138k), government (+103k), trade, transportation, e utilities (+92k) e sono calate in other services (-93k), financial activities (-52k), e private education and health care services (-18k).

L’ISM manufacturing di settembre ma dato un segnale diverso: il dato di sintesi è uscito in linea con agosto, e i new orders hanno recuperato qualcosa, anche se i tassi di contrazione restano robusti. Le novità sono che il sottoindice dei prezzi pagati è tornato in contrazione per la prima volta da dicembre 2023, e quello dell’occupazione è tornato a segnare significativa contrazione, offrendo la peggior lettura da luglio 2021, se si esclude luglio 2024. Questi numeri sono andati presumibilmente ad accentuare l’effetto flight to quality sui treasury.

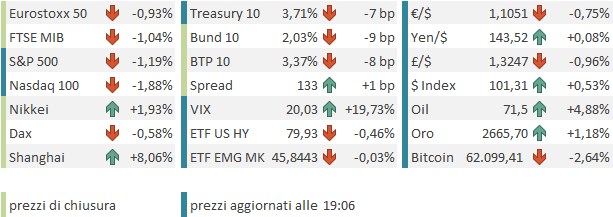

Wall Street ha accumulato un discreto calo, con ancora Consumer Discretionary e IT a guidare, mentre utilities e ovviamente energy sono andati in controtendenza. Gli indici europei, che dopo un iniziale calo avevano faticosamente accumulato un marginale progresso, hanno reagito da manuale alla risk adversion, chiudendo per una seconda seduta di seguito con perdite significative. Milano e Madrid hanno accusato la sottoperformance relativa del settore bancario, insieme naturalmente ai consumer discretionary. L’€ ha subito in pieno il balzo del Dollaro, mentre i rendimenti mostrano cali corposi e minimi dell’anno. Sulle scadenze brevi (sia Bund che BTP a 2 anni ai minimi dal dicembre 2022). Il settore commodity è trainato da petrolio e metalli preziosi, ma anche quelli industriali, e le commodity agricole salgono bene.

Vedremo cosa porterà la notte. Solitamente i catalyst politici risultano effimeri, e così dovrebbe essere anche questa volta. Detto ciò, è difficile scacciare l’impressione che in Medio Oriente stiamo assistendo ad un escalation. E comunque, la geopolitica non è il solo aspetto a consigliare cautela. Le Presidenziali si avvicinano, con il loro carico di incertezza e polarizzazione. Ottobre negli anni elettorali ha una stagionalità anche più brutta del solito. La stagionalità negativa è stata bellamente ignorata a settembre, ma questo è principalmente dovuto a fattori specifici come il taglio da 50 bps della Fed e il bazooka di stimolo cinese. Ora queste cose sono alle spalle, e il sentiment fino a pochi giorni fa non poteva essere migliore. Il mercato mi pare vulnerabile nel breve, fino alle elezioni USA.

Italiano

Italiano English

English