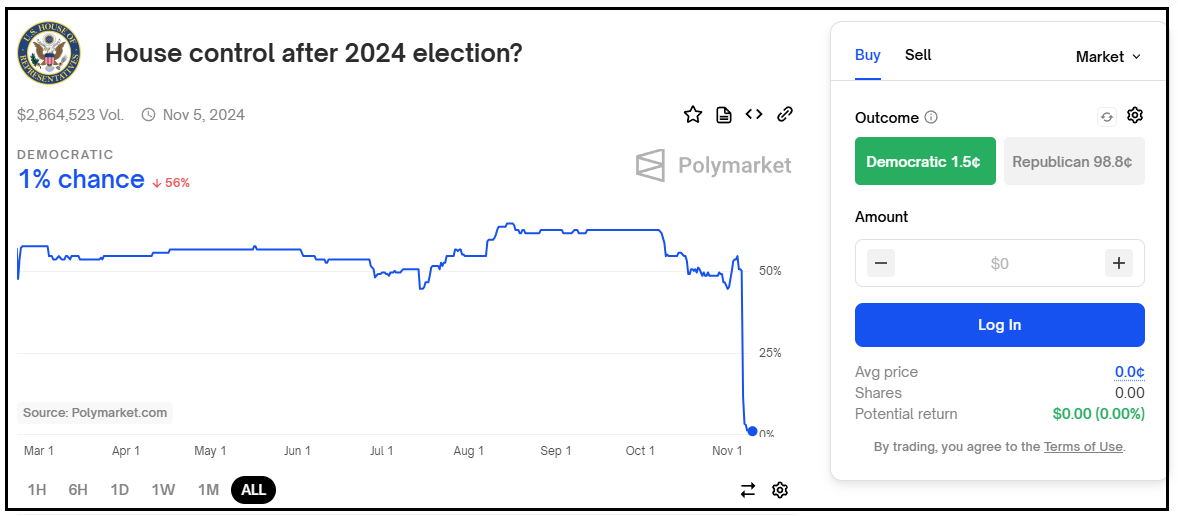

Chiusura euforica ieri sera (mercoledì) a Wall Street, con l’S&P 500 in progresso del 2.53% e il Nasdaq 100 in guadagno del 2.74% (con gran contributo di Tesla che ha chiuso a +14.75%). Ma il miglior indice è stato il Russell 2000 con un +5.84%, supportato dalla tesi che le Small Caps sono meglio posizionate per beneficiare di tagli alle corporate tax e della crescita più elevata grazie allo stimolo fiscale. E da un posizionamento e sentiment meno positivo. Dall’altro lato, i rendimenti sono saliti tantissimo, con il 10 anni Treasury + 16 bps a 4.43%. Il Dollaro poi ha registrato il maggior progresso contro l’€ dal 2016con un +1.89% a 1.073. In altre parole, una corsa del mercato a fattorizzare una clean sweep repubblicana, e quindi un Trump che avrà mano libera nel dar corso alla sua agenda economica e di politica estera, con annessi e connessi. Di fatto, ancora la House of Representative non può essergli assegnata. E la cosa potrebbe durare ancora un po’. Ma i bookmakers danno come certa la maggioranza ai Repubblicani (sotto il mercato di Polymarket che la da quasi al 99%), e, alla luce del loro track record, il mercato la considera certa e la fattorizza.

Con tutta questa abbondanza, In Asia c’è stato lo stesso chi è riuscito a perdere. India e Indonesia hanno mostrato cali superiori all’1% e Tokyo e Vietnam ne hanno mostrati di marginali, mentre Seul dopo il calo di ieri, è rimasta al palo. Del resto, per emergenti e paesi esportatori l’avvento di Trump è, a bocce ferme, più un guaio che un opportunità. Tutt’altra aria oggi nel China Complex, con tutti gli indici su di un 2/3%. Meno forti, ma in guadagno, Taiwan e Sydney.

A far volare l’azionario cinese, indiscrezioni sul fronte fiscale. Domani si conclude il meeting Standing Committee of the National People’s Congress, al termine del quale dovrebbero essere resi noti i dettagli del piano fiscale poliennale. Se negli ultimi giorni le indiscrezioni dicevano che una vittoria di Trump avrebbe indotto le Autorità ad incrementare la dose, stanotte circolava il rumor che il pacchetto ammonterà a 12 trilioni di Yuan, con 6 da destinare ad uno swap del debito dei governi locali (da locale a centrale) 4 per un bail out dell’immobiliare e 2 per stimolare i consumi. Questo pacchetto è partito da 2 trilioni, e, sia pure su un orizzonte più esteso, sarebbe arrivato a 12. Vedremo. Ma speriamo che, anche con questo tipo di cifre, non restino troppo sul generico.

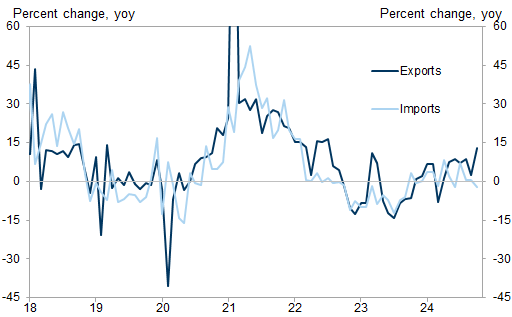

Nel frattempo oggi è stato pubblicato il trade balance di ottobre e il surplus è risultato enormemente più grosso delle attese, grazie ad una brusca accelerazione dell’export.

Parte di questa forza è sicuramente un effetto del rimbalzo dopo che il Tifone Bebinca aveva distorto al ribasso l’export di settembre. Ma il dato mese su mese, +6.9% dal -3.7% di settembre, ti dice che non è soltanto quello. Forse si può ipotizzare una distorsione ulteriore legata alla necessità di anticipare l’imposizione di dazi in US (ai quali manca però qualche mese). Ma l’export è aumentato verso tutte le destinazioni. In ogni caso è un dato positivo, che segue l’accelerazione delle retail sales di settembre e l’aumento delle vendite di case. Diciamo che qualche segnale di bottoming dell’economia cinese già si vede.

Uno sguardo ai grafici degli indici azionari cinesi sembra indicare che la fase di digestione dell’enorme ipercomprato accumulato tra settembre e inizio ottobre volge al termine. Nel grafico, lo Shanghai Composite, dopo un consolidamento di circa 3 settimane con appoggio sulla media mobile a 20 giorni, oggi ha chiuso vicino al massimo in chiusura dell’ 8 ottobre. Vediamo se domani le Autorità con la loro comunicazione favoriscono un nuovo massimo o lo sabotano.

La seduta europea è partita con la tendenza al rimbalzo. D’altronde la divergenza con Wall Street ieri aveva superato i 4 punti percentuali e l’S&P 500 aveva recuperato oltre mezzo punto dopo la campana EU. Questo ha fornito i presupposti per un rimbalzo, trainato da Information Technology, Consumer Discretionary, Consumer Staples, Industrials e Materilas, anche se Utilities e finanziari sono rimasti deboli come ieri. I rendimenti, che ieri non avevano seguito quelli USA al gran rialzo, hanno fatto un po’ di catch up stamattina, approfittando del buon sentiment.

Sul fronte dati, male, come al solito, la produzione industriale tedesca di settembre, ma meglio il trade balance, calato in virtù di importazioni più forti.

Bene le retail sales europee di settembre, principalmente in virtù del fatto che quelle di agosto sono state riviste clamorosamente al rialzo, il che ha alzato la base. Ma certo dati così imprecisi in prima lettura rendono inutile fare troppi ragionamenti sul singolo report. E comunque tra 3 mesi avremo Trump a mano libera, che verrà a modificare il quadro.

A metà giornata la Bank of England ha tagliato i tassi come da attese, con il membro Mann in dissenso a favore di tassi invariati. Ma la Banca ha rivisto al rialzo le sue proiezioni di inflazione per fine 2025 e fine 2026 rispettivamente di 0,5% e 0,6% in risposta al budget d’autunno varato giorni fa dal governo, più grosso delle attese. Resta appropriato un “approccio graduale” per la riduzione dei tassi. Dopo il massiccio rialzo dei rendimenti dei giorni scorsi, seguito alla pubblicazione del citato budget e aggravato dall’elezione di Trump, i mercati hanno tratto conforto dalla performance della BOE, e i tassi hanno corretto oggi, mentre la sterlina è rimbalzata bruscamente.

Siamo approdati al primo pomeriggio con azionario, rendimenti e € in rialzo.

Qualche report anche in US oggi.

Brutte notizie dal produttività e costo del lavoro nel terzo trimestre, con la prima sotto attese (e rivisto al ribasso anche il secondo trimestre) e il secondo quasi il doppio della stima, con una revisione al secondo trimestre che rende il primo dato assolutamente inutile. I sussidi di disoccupazione settimanali sono usciti benigni, ma il monte percettori è uscito sopra attese.

Wall Street è partita in rialzo e ha accumulato gradualmente progressi con il tech a trainare e oggi le Small Cap più attardate a digerire il +6% di ieri. I rendimenti hanno ritracciato parte della salita di ieri, con l’avvicinarsi del FOMC che deve aver indotto qualcuno a ricoprire i corti. Il rimbalzo ha coinvolto anche i metalli industriali e preziosi, mentre il Dollaro ha corretto.

Le piazze europee si sono giovate della rinnovata forza di Wall Street, recuperando una discreta parte di quanto ceduto ieri (il Dax anche di più). La correzione dei rendimenti USA ha indotto quelli Eurozone a moderare i rialzi, mentre lo spread ha corretto un po’.

E veniamo al FOMC. La Fed ha tagliato i tassi come da attese, di 25 bps, con voto unanime. Nello statement è stato attenuato il linguaggio sul mercato del lavoro, che non ha più rallentato ma si è assestato e anche sull’inflazione che non ha fatto più ulteriori progressi, ma solo progressi. E’ stata poi rimossa la frase secondo la quale il Committee ha guadagnato maggiore confidenza sul ritorno dell’inflazione al target, mentre il bilancio dei rischi è sempre giudicato in equilibrio. Infine è stata rimossa la frase alla luce dei progressi verso i target per giustificare il taglio. Quindi tutto è andato secondo programma, ma le sorprese al rialzo su occupazione e inflazione hanno lasciato qualche traccia.

Nella Conference, Powell ha ammesso che crescita e inflazione, da quando hanno tagliato i tassi di 50 bps, sono stati più forti delle attese, ma ha difeso il taglio sostenendo che la politica monetaria è ancora restrittiva e loro devono evitare che il mercato del lavoro in particolare rallenti. Ha poi dichiarato, come mi aspettavo, che la Fed fattorizza nei modelli lo stimolo fiscale quando questo diventa legge, ovvero è certo e determinato. Non possono fattorizzare ciò che non conoscono. Il che fa piacere al mercato azionario perchè vuole dire ancora diversi mesi senza che il programma fiscale di Trump, da solo, faccia inasprire la stance Fed. Detto questo Powell non ha preso impegni in vista del FOMC di dicembre, lasciando intendere che potrebbe anche non vedere un taglio. A domanda diretta ha poi dichiarato che non si dimetterebbe se Trump glielo chiedesse e che la legge non permette il suo licenziamento (e lui è un avvocato….).

La reazione del mercato è stata di sollievo: l’azionario ha accentuato i guadagni, e i rendimenti sulla curva sono calati, con quel che ne segue per il dollaro, in ulteriore ritirata, e le commodities, in accentuato rimbalzo. Certo, la Fed Funds Strip si è adeguata, riducendo le probabilità di un taglio a dicembre da 100% a 70% e quelle di 50 bps di tagli entro gennaio 2025 da 70% a 10%.

*POWELL: ECONOMIC ACTIVITY DATA HAVE BEEN STRONGER THAN EXPECTED

*POWELL: INFLATION DATA WASN’T TERRIBLE BUT HIGHER THAN EXPECTED

*POWELL: FED REMOVED INFLATION LANGUAGE PERTAINING TO FIRST CUT

*POWELL: DON’T KNOW TIMING, SUBSTANCE OF FISCAL POLICY CHANGES

*POWELL: IN NEAR TERM, ELECTION WILL HAVE NO EFFECT ON POLICY

*POWELL: WE DON’T GUESS, SPECULATE OR ASSUME FISCAL POLICY

*POWELL: FED DOESN’T COMMENT ON FISCAL POLICY

*POWELL: FISCAL POLICY GOES INTO MODEL ONCE LAW ACTUALLY PASSES

*POWELL: FED ISN’T MODELING POTENTIAL FISCAL POLICY CHANGES NOW

*POWELL: EVEN WITH TODAY’S CUT, POLICY IS STILL RESTRICTIVE

*POWELL: AS WE APPROACH NEUTRAL, MAY BE APPROPRIATE TO SLOW CUTS

*POWELL: STORY OF INFLATION COMING DOWN ON BUMPY PATH IS INTACT

*POWELL: FED IS NOT IN A HURRY TO GET TO NEUTRAL RATE

*POWELL: LABOR MARKET CONTINUING TO VERY GRADUALLY COOL

*POWELL SAYS HE WON’T STEP DOWN AS FED CHAIR IF ASKED BY TRUMP

*POWELL: DEMOTION OF FED VICE CHAIRS NOT PERMITTED UNDER THE LAW

Italiano

Italiano English

English