Ieri sera (martedì), Wall Street ha chiuso con una buona performance, l’S&P 500 in rialzo dello 0.56% e il Nasdaq 100 di un più magro 0.26%. Le prese di beneficio sui semiconduttori si sono attenuate e comunque sono rimaste confinate al settore, con gli indici che hanno recuperato le perdite iniziali e si sono presentati al cospetto del FOMC di marzo nei pressi dei massimi. Correzione anche nei rendimenti, con il 2 anni treasury in calo di 5 bps e il 10 anni in calo di 3.

La seduta asiatica ha visto un tono tendenzialmente positivo, con solo Taiwan, Sydney, e Jakarta a mostrare marginali perdite. Bene Tokyo, con lo Yen che continua a calare dopo che l’uscita della BOJ dai tassi negativi si è rivelata un non-event. Il mercato sta facendo il conto alla rovescia per un intervento a difesa della divisa da parte del Tesoro, collocato da alcuni a 155 vs $ ( link ). Quello che è certo è che se il rialzo dei tassi conduce a calo dello Yen, i suoi effetti di contenimento dell’inflazione saranno nulli, se non negativi. Anche perchè non si può sperare che tassi a zero contengano pressioni salariali che hanno generato aumenti superiori al 5% di recente. Ribadisco che è solo l’ inizio.

La borse cinesi hanno mostrato progressi tra il moderato e il marginale oggi. Il media ufficiale Economic Daily ha riportato un lungo editoriale in cui si celebrano i primi segnali di una ripresa e si promette che questa nel corso del 2024 raggiungerà la sua “prima grande” performance. Ma si sottolinea che ancora le basi della ripresa non sono solide e che oltra a una complessa situazione estera, bisogna affrontare alcune difficoltà e sfide a causa di “una domanda effettiva insufficiente, di un eccesso di capacità in alcuni settori, di aspettative sociali deboli, di rischi e pericoli nascosti ancora numerosi e di blocchi nella circolazione interna”.

Bloomberg ha rilevato che i loans allo shadow banking system (istituzioni finanziarie non bancarie) sono esplosi a Febbraio ai massimi da 7 anni, circostanza che lascia intendere che il grosso riguarda prestiti delle banche ai veicoli di investimento statali per finanziare gli acquisti di azioni a supporto delle borse ( link China’s $55 Billion Loan Surge Points to ‘National Team’ Rescue).

Delle restanti tra le principali piazze, Vietnam e Sud Corea hanno fatto ottime performance, la seconda trainata dalla forza di Samsung (+5%), sospinta al rialzo da indiscrezioni secondo cui Nvidia vorrebbe comprare i suoi chip di nuova generazione ( link Samsung Jumps Most in Six Months After Nvidia CEO’s Backing).

La seduta europea ha esordito con un tono consolidativo, tipico delle giornate caratterizzate da event risk, come quella odierna, con il FOMC in serata. I rendimenti per contro hanno esordito in discreto calo, salvo poi dilapidarne il grosso in mattinata.

A spingerli al ribasso, inizialmente, il PPI tedesco di febbraio, uscito sotto stime, anche se poi il dato anno su anno è restato sopra il 4%.

Anche il CPI core UK di febbraio, uscito sotto attese, ha avuto un ruolo in quel movimenti, con i tassi UK che sono calati in media di 4/5 bps, muovendo quelli Eurozone in simpatia. In realtà i numeri sui prezzi UK non sono tutti buoni, ma il mercato ha guardato a quello core. Bruttina, a latere la produzione industriale italiana di gennaio.

A riportare ai livelli di ieri o quasi i tessi ci ha pensato la retorica dell’ECB, oggi in aggregato errante in direzione hawkish. La Lagarde, poco dopo l’apertura delle contrattazioni, ha detto sostanzialmente che sebbene i dati siano incoraggianti (mah?) e rendano al momento possibile un taglio a giugno, dopo quello è impossibile prometterne altri: l’ECB resterà data dependant.

*LAGARDE: WE NEED TO MOVE FURTHER ALONG THE DISINFLATIONARY PATH

*LAGARDE: LATEST WAGE DATA POINT IN ENCOURAGING DIRECTION

*LAGARDE: SERVICES INFLATION MAY REMAIN ELEVATED FOR MOST OF YR

*LAGARDE: EVEN AFTER FIRST CUT, WE CAN’T PRE-COMMIT TO RATE PATH

*LAGARDE: WE WILL HAVE TO REMAIN DATA DEPENDENT

*LAGARDE: WE WILL HAVE TO TAKE MEETING-BY-MEETING APPROACH

*LAGARDE: WILL KNOW A BIT MORE BY APRIL, A LOT MORE BY JUNE

La Schnabel, economista in pectore dell’ECB ha dichiarato che il tasso naturale di lungo periodo (ovvero quello il cui livello non risulta ne espansivo ne restrittivo) potrebbe essere a un punto di svolta, e iniziare a salire, a causa di fattori come la transizione climatica e i sommovimenti geopolitici.

*ECB’S SCHNABEL: WE MAY BE AT TURNING POINT ON R*

*ECB’S SCHNABEL: MULTIPLE LONG-TERM FACTORS MAY PUSH R* HIGHER

Un po’ più insipidi i commenti di De Cos e Makhlouf.

*MAKHLOUF: HOPEFUL THAT ECB RATES NOW AT `TOP OF THE LADDER’

*MAKHLOUF: INFLATION IS NOW IN THE PROCESS OF COMING DOWN

*DE COS: STRONGER IMPACT OF ECB HIKES IS DOWNSIDE RISK TO GROWTH

*DE COS: CLOSELY MONITORING FOR MATERIALIZATION OF SUCH RISKS

*DE COS: TRANSMISSION ON FINANCING CONDITIONS HAS BEEN FORCEFUL

*ECB’S DE COS: RISKS TO INFLATION OUTLOOK ARE BALANCED

Ma chiaramente la Lagarde e la Schnabel hanno un maggior peso nel Governing Council e quindi in generale la retorica odierna ha avuto un sapore leggermente hawkish che si è riflesso forse sui bond azzerandone il rally.

Il pomeriggio davvero non ha offerto molto in termini di spunti. L’unico dato USA erano i mutui settimanali, cambiati poco, e il mercato si è messo in posizione di attesa per il FOMC, oscillando pochissimo attorno alla parità, con i rendimenti USA in lieve calo e il Dollaro in lieve rafforzamento. Le chiusure delle borse europee riflettono questo stato di cose, con solo Parigi in moderato calo per l’impatto dei risultati di Kering sul lusso, mentre Madrid ha outperformato.

Alle 19 Italiane (Negli USA c’è già l’ora legale), lo statement. Questo è rimasto praticamente uguale a quello di gennaio, se si eccettua la scomparsa della notazione sull’ indebolimento del mercato del lavoro. A gennaio avevano detto “Job gains have moderated since early last year”, mentre ora tornano alla locuzione “have remained Strong”. E’ rimasta intatta la frase “the Committee does not expect it will be appropriate to reduce the target range until it has gained greater confidence that inflation is moving sustainably toward 2 percent”.

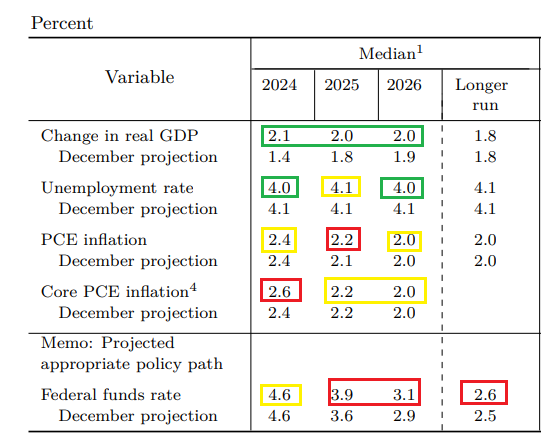

Le novità sono nelle projections:

Come si nota nello schema sopra, la crescita è stata rivista al rialzo per l’anno in corso e il 2025 e 2026. La disoccupazione è stata rivista marginalmente al ribasso per 2024 e 2026. La PCE core inflation ha visto un rialzo di 2 decimi per il 2024 ed è rimasta invariata per i 2 anni successivi. E la Dot Plot ha lasciato invariati (credo per 1 voto) i 3 tagli per il 2024, ma ha limato un taglio nel 2025 e quasi per il 2026, mentre il tasso naturale è stato rivisto al rialzo di 0.125%. Quindi hanno riconosciuto che l’economia USA è leggermente più forte rispetto alle stime di gennaio, che l’inflazione non sembra più rientrare così rapidamente, e che, se i tagli per il 2024 restano 3, dopo i Fed Funds potrebbero scendere meno.

Il mercato ha inizialmente reagito “a memoria”, con i rendimenti in calo, insieme al Dollaro, e la borsa su. Successivamente i cali dei rendimenti si sono un po’ assorbiti, e il recupero della borsa è rimasto in termini di decimali.

Alle 19.30 Italiane la conference, che non ha aggiunto granchè a quanto illustrato sopra. Le principali aggiunte sembrano accomodanti: le aspettative sono ancorate, i tassi hanno fatto il picco, ma soprattutto sarà necessario tagliare nel corso dell’anno, e anche rallentare il ritmo di riduzione del bilancio “abbastanza presto”. Infine, un mercato del lavoro forte, da solo non è un buon motivo per non tagliare, e i numeri di gennaio hanno avuto problemi di destagionalizzazione. In generale gli ultimi 2 report non li preoccupano troppo. Il rialzo del tasso di lungo periodo è stato derubricato a una modifica marginale, una leggera normalizzazione.

Il mercato ha ottenuto sollievo dal tono rilassato e dalla mancanza di note hawkish, al di la di quella sui tassi che non torneranno ai livelli bassi visti in passato, e dalle notazioni sul ritmo di riduzione del bilancio.

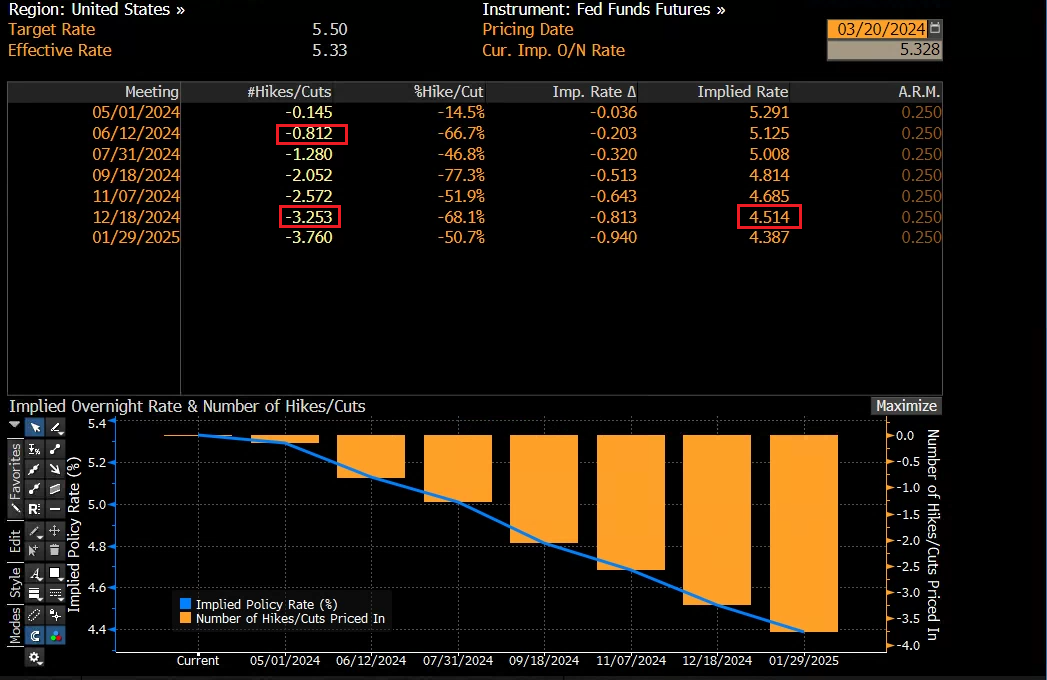

Così i rendimenti hanno ripreso a calare un po’. Un taglio a giugno ora è scontato a più dell’80% e entro dicembre si scontano 3 tagli pieni più un 25% di probabilità di un quarto. La novità è che al momento il mercato sconta, a margine, più tagli della Fed (target 2024 a 4.5% vs 4.6%)

E la borsa ha accelerato, con gli investitori eventualmente contenti che un quadro del genere, con l’economia robusta, e un inflazione “bumpy”, per dirla con Jay, non ha indotto la Fed a diventare più hawkish, il che costituisce uno scenario reflazionario per gli asset. Ma anche per l’inflazione. Quest’effetto si nota anche nella forza di oro e argento, e nel calo del Dollaro. Vedremo dove saranno le chiusure.

Resta il dubbio se a giugno Powell e C. potranno confermare che il FOMC ha “gained greater confidence that inflation is moving sustainably toward 2 percent”. Chiaro, trattandosi di una fiducia, potranno farlo anche se la core è tornata sopra il 4%

Personalmente penso che questo FOMC verrà rapidamente accantonato a favore di argomenti nuovi, buoni o cattivi che siano.

*POWELL: INFLATION HAS EASED SUBSTANTIALLY BUT STILL TOO HIGH

*POWELL: LONG-TERM INFLATION EXPECTATIONS REMAIN WELL-ANCHORED

*POWELL: BELIEVE POLICY RATE IS LIKELY AT PEAK FOR CYCLE

*POWELL: FED DID NOT MAKE ANY DECISIONS TODAY ON BALANCE SHEET

*POWELL: APPROPRIATE TO BEGIN EASING ‘AT SOME POINT THIS YEAR’

*POWELL: APPROPRIATE TO SLOW PACE OF ASSET RUNOFF FAIRLY SOON

*POWELL: THE RISKS ARE REALLY TWO-SIDED HERE

*POWELL: CAN APPROACH QUESTION CAREFULLY AND LET THE DATA SPEAK

*POWELL: DON’T THINK STORY OF BUMPY ROAD TO 2% HAS CHANGED

*POWELL: JAN.-FEB. DATA DIDN’T BOOST INFLATION CONFIDENCE

*POWELL: INSTINCT WOULD BE RATES WON’T RETURN TO VERY-LOW LEVELS

*POWELL: STRONG HIRING BY ITSELF NOT A REASON TO DELAY RATE CUTS

*POWELL: LOOKING FOR DATA CONFIRMING LOW-INFLATION DATA LAST YR

*POWELL: WE THINK FINANCIAL CONDITIONS ARE WEIGHING ON ECONOMY

*POWELL: MANY SAW POSSIBLE SEASONAL PROBLEMS IN JAN. INFLATION

*POWELL: WE MONITOR LABOR MARKET CAREFULLY, I DON’T SEE CRACKS

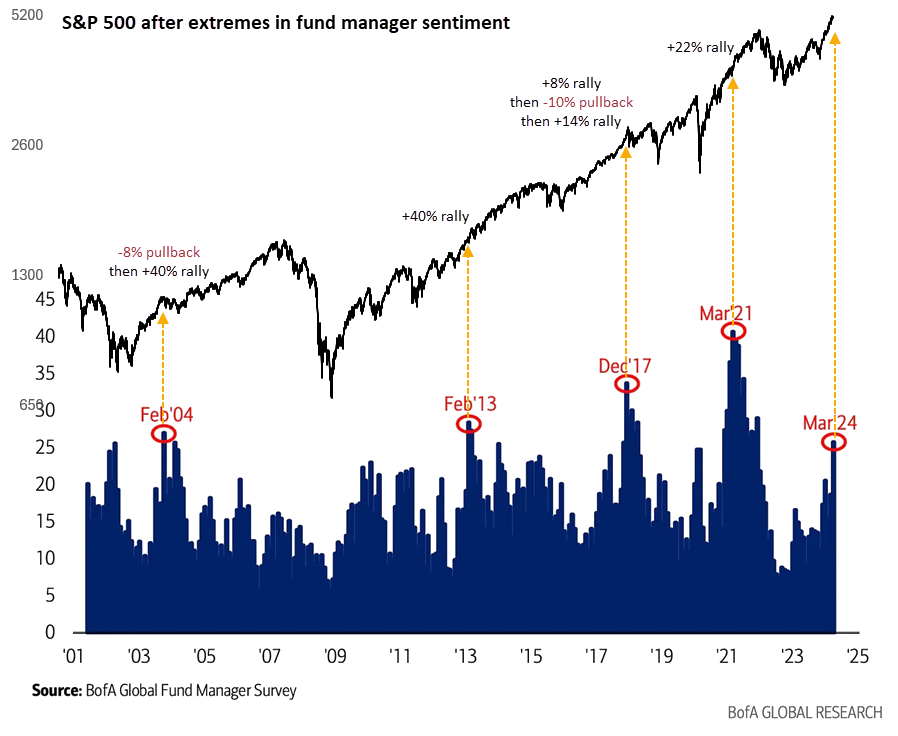

Nel frattempo è uscita la Bank of America Fund Manager Survey di marzo, della quale magari fornirò più dettagli domani, ma per il momento quello che balza agli occhi, è che il sentiment ha fatto un bel balzo in avanti. Infatti gli intervistati che dichiarano di stare prendendo più rischi del normale sui mercati sono ai massimi da novembre 2021. Sentimentrader.com ha aggiunto a questo grafico quello dell’S&P 500 ed evidenziato che i massimi locali del risk appetite non hanno mai coinciso con top del mercato, ma con correzioni, a volte così piccole da essere indistinguibili nel grafico, a volte più considerevoli ma distanti dai top, che sono avvenuti con il risk appetite già rientrato.

Un altra dimostrazione (indiretta) che i trend, prima di invertirsi, si indeboliscono.

Italiano

Italiano English

English