Chiusura ancora positiva per Wall Street ieri sera (giovedì), con l’S&P 500 in progresso dello 0.53% e il Nasdaq 100 di un meno brillante 0.36%. Le Magnificent 7 continuano a trascinare i piedi, con l’indice in calo dell’1.15%, frenato da Alphabet (-4.5%) mentre le Small Caps del Russell 2.000 hanno ripreso a outperformanre con un +1.65%.

Ergo, “piccolo” è tornato ad essere meglio che “grande”, come mostra anche l’S&P 500 Equal Weight che chiudendo a +1.29% ha dato 75 bps al suo omologo capital weighted. Ancora Trump trade in purezza, che favorisce le aziende che sono più legate all’economia domestica, pagano più tasse e quindi sono più favorite dagli sgravi, producono in loco e si interessano poco di green economy. Stabili o quasi i rendimenti, le tensioni geopolitiche hanno offerto supporto ai tradizionali asset come oro, e Yen.

La seduta asiatica ha avuto un tono contrastato, con la maggioranza degli indici dell’area in progresso, trainati da India (+2.4%) e Taiwan (+1.5%). Pesantissimo, per contro, il China Complex, che ha accusato, forse più del dovuto, le trimestrali deludenti di Pinduoduo (e.commerce) e Baidu’ (search engin & advertise), con il loro messaggio sulla domanda di consumi cinese.

** PDD SINKS 16% AFTER 3Q REVENUE MISSES ESTIMATES

** Baidu Drops as Third-Quarter Earnings Stall Amid Weak Online Marketing Business

In teoria, le misure varate dalla PBOC e quelle annunciate dalle autorità in materia fiscale non hanno fatto in tempo ad impattare sulla domanda entro la fine del terzo trimestre. Ma evidentemente il mercato locale era vulnerabile a bad news. Le news erano di ieri a mercati cinesi chiusi, e, se i titoli interessati, quotati al Nasdaq, avevano sicuramente accusato, i veicoli di investimento dedicati all’azionario cinese non avevano ceduto così tanto.

Sul fronte macro, sono stati pubblicati i PMI flash di novembre. Nulla di particolarmente significativo: L’Australia ha rallentato, passando da stagnazione a lieve contrazione a causa dei servizi. Il Giappone ha ridotto il livello di contrazione marginalmente, sempre grazie ai servizi.

L’India continua a mostrare un attività in crescita bella robusta, anche se meno di qualche mese fa.

In Giappone è stato pubblicato il CPI nazionale di ottobre, e se il dato headline ha rallentato in linea con le attese, quello core ha accelerato più delle stime. Notizie non buone per la BOJ.

La seduta europea è partita con un buon sentiment, ma poi la palla è passata alla pubblicazione dei PMI flash europei di novembre, e non è stato un bel vedere.

Orribili i report francesi, con il composite che registra una pesante contrazione. Il settore servizi tedesco torna in contrazione, accentuando quella aggregata. Il dato aggregato EU, che era sulla soglia di espansione a ottobre, è calato di quasi 2 punti a segnalare una significativa contrazione dell’attività, sempre concentrata nel manifatturiero, ma coi servizi che contraggono a loro volta, per la prima volta da gennaio. Nella nota, S&P Global segnala che l’outlook è crollato ai minimi da oltre un anno, un chiaro impatto sul sentiment del clean sweep di Trump. I new orders si sono deteriorati significativamente portando a 6 i mesi consecutivi di contrazione. Contrazione anche per l’occupazione mentre i prezzi hanno accelerato leggermente, a dare un tocco di stagflazione al tutto. Dal punto di vista geografico, Francia e Germania continuano ad essere i paesi più in difficoltà, mentre il resto d’Eurozone ha continuato a mostrare una marginale crescita, ma al ritmo più basso da 11 mesi.

Diverse volte di recente ho messo in dubbio la recente affidabilità dei PMI, che, distorti dal Covid e dalla decrescente qualità delle risposte, hanno indicato a volte accelerazioni rivelatesi molto più modeste poi nei fatti, e spesso contrazioni che sono rimaste più o meno sulla carta. Ma un deterioramento del genere è difficile da derubricare a distorsione. Anche se è evidentemente influenzato dall’impatto sul sentiment del clean sweep di Trump, con quello che può significare per l’economia EU.

Anche UK ha visto un bel deterioramento del quadro.

I mercati hanno accusato significativamente le news. Le borse sono passate in negativo, con le banche a guidare, penalizzate dalla loro ciclicità, e dal timore di tassi “lower for longer”. Già, perchè l’obbligazionario ha accumulato cali dei rendimenti robusti. L’€ poi è crollato, bucando rapidamente quota 1.04 vs Dollaro e arrivando a cedere ben più di un 1%.

Il sentiment ha fatto un minimo verso metà mattinata, e poi gli indici eurozone hanno cominciato a riprendersi. Tra i motivi di questa resilienza io personalmente citerei :

** sentiment e positioning su azionario continentale, dopo ben 6 settimane negative consecutive (riferimento Eurostoxx 50, con questa che si chiude oggi) e ogni genere di catalyst da geopolitica a Trump a dati brutti.

** La possibilità di un ECB più dovish, con ad esempio oggi la probabilità di un taglio da 50 bps a dicembre balzata dal 16% al 50% circa, e l’ammontare di bps ti tagli impliciti nella curva monetaria entro il meeting ECB di giugno passato da 123 a 137.

I dati del pomeriggio in US hanno avuto un tono comprensibilmente diverso.

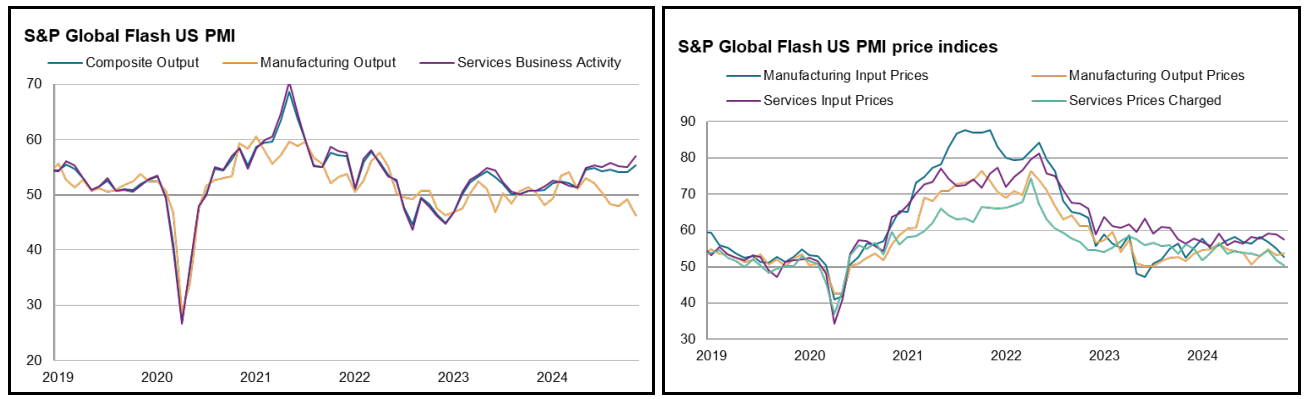

Se il PMI manifatturiero è rimasto in moderata contrazione, quello dei servizi (85% dell’economia USA) ha battuto di 2 punti attese francamente un po’ troppo basse, visto quello che si è visto nell’ultimo mese, che le aziende hanno potuto apprezzare almeno in parte. Il PMI Composite ha fatto il massimo da 31 mesi, con i new orders ai massimi da aprile 2022. E l’ottimismo rispetto ai prossimi 12 mesi, dopo essere crollato a settembre (quando la Harris era ancora data in vantaggio?) ha continuato a novembre la ripresa di ottobre, marcando i massimi da maggio 2022.

La sorpresa è il rallentamento dei prezzi, che tra l’altro non rispecchia quanto visto sul CPI degli ultimi mesi. Ma con Trump in entrata, il quadro inflattivo diventa un punto di domanda da febbraio in avanti.

Le revisioni finali al U. of Michigan confidence di novembre lasciano il tempo che trovano, e riflettono, probabilmente, un moderato rientro dell’ottimismo legato al consolidamento della borsa.

Wall Street è partita in rialzo, e si è messa poi a oscillare poco sopra la parità, con le Small Caps ancora a trainare, e il Nasdaq e le Magnificent 7 che segnano un po’ il passo. Settorialmente parlando, i ciclici (Consumer Discretionary Industrials e Financials ) sono all’avanguardia, mentre il Tech chiude, con utilities e healthcare.

L’azionario continentale ha visto altre ricoperture nel pomeriggio, cosa che ha permesso agli indici di chiudere insperabilmente in buon progresso una seduta cominciata decisamente male. Qui però trainano i difensivi, Utilities e healthcare mentre i ciclici faticano e le banche scendono. Si nota bene la differenza tra la forza di Wall Street e il rimbalzo delle piazze EU di oggi.

I bonds EU hanno visto qualche presa di beneficio e quindi i rendimenti calano, ma un po’ meno di stamattina. Coerentemente l’€ si è nuovamente arrampicato sopra quota 1.04 vs $, ma comunque sembra voler chiudere ai minimi da dicembre 2022. Tra le commodities in spolvero petrolio e preziosi, segno che la geopolitica resta un driver alla vigilia del week end.

Tecnicamente, l’S&P 500 sembra essersi appoggiato sul supporto costituito dal massimo di ottobre e dalla media mobile a 20 giorni, e appare voler puntare nuovamente verso quota 6.000. Non è particolarmente ipercomprato nel breve e l’unico freno sembra la difficoltà del big tech.

Italiano

Italiano English

English