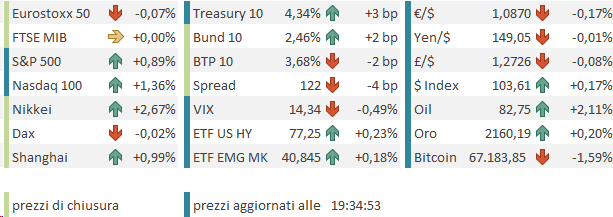

Venerdì sera Wall Street ha chiuso in calo, con l’S&P 500 a -0.65%. Questa moderata discesa è stata sufficiente a far chiudere in negativo la settimana. Appena un -0.13%, ma il secondo “meno” di seguito, qualcosa che mancava da fine ottobre 2023, oltre 4 mesi fa. In quell’occasione però il calo cumulato fu oltre il 5%, mentre in questo caso le perdite sulle 2 settimane ammontano ad un trascurabile 0.4%. Negativo anche il Nasdaq 100 che venerdì ha lasciato sul terreno lo 0.7%, mentre il Russell 2.000 è andato in controtendenza.

La settimana è stata più dura per i bonds, con i rendimenti in rialzo di oltre 20 bps per 2 e 10 anni treasury, e la Fed Funds strip che per la prima volta nell’anno 2024 prezza lievemente meno di 3 tagli entro il FOMC di dicembre.

La seduta asiatica ha avuto un tono positivo in aggregato, con solo Vietnam e in minor misura Jakarta negative. Sugli scudi, oggi Tokyo, con progressi superiori al 2.5% per il Nikkei. Apparentemente il catalyst per tanta abbondanza è stato dato dalla Bank of Japan, che ha utilizzato, dopo un mese di inattività, il repo, per offrire ben 3 trilioni di Yen di liquidità a 2 giorni (19-21 marzo) al tasso di -0.06%, aggiungendo 2.35 trilioni di loans a 2 settimane a tasso zero. In aggregato sono 5.35 trilioni di Yen di liquidità (quasi 36 bln di Dollari) offerti al mercato, per evitare che l’ (eventuale) decisione di alzare i tassi stanotte, e abbandonare la politica dello Yield Control, causi turbative ai tassi monetari, mandandoli troppo in alto.

Già, perchè sembra che ci siamo. Dopo 8 anni di tassi negativi, e a 17 anni dall’ultimo rialzo dei tassi, la Bank of Japan stanotte potrebbe infine muoversi. Almeno così si legge su un buon numero di media come Nikkei News ( link ) e Kyodonews ( link ). Dal canto suo, il ministro delle Finanze Suzuki ha sentenziato che il Giappone non è più in deflazione e che la salita degli stipendi è robusta ( link ).

Diciamo che sarebbe davvero bizzarro che domani la BOJ lasciasse i tassi invariati, e aggiungo che alcune controparti coraggiose tra cui BNP Paribas, Morgan Stanley e S&P Global proiettano addirittura un rialzo di 20 bps a 0.1%. A giudicare dalla price action, sembra improbabile che avremo particolari sconvolgimenti sui mercati, anche perchè l’avvicinarsi di questa mossa è stato ampiamente lasciato filtrare di recente. Ovviamente l’impatto macroeconomico può essere un altro paio di maniche, in particolare in un mercato che già vede i tassi globali in rialzo. Per quello la BOJ si sta dando da fare, con effetti ben visibili sui risk assets locali.

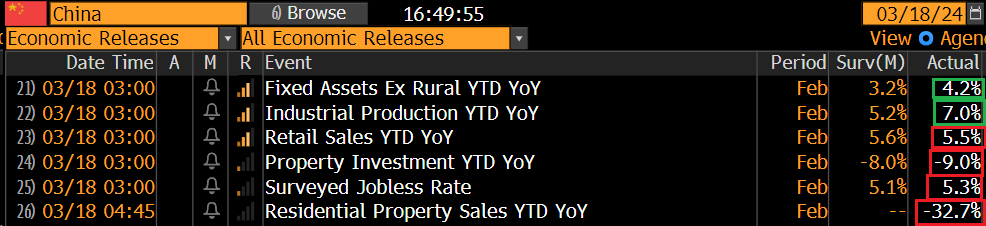

Positivo anche il China Complex, con Hong Kong e HSCEI solo marginalmente sopra la pari, e le “A” shares a mostrare progressi più apprezzabili. Stanotte sono stati pubblicati alcuni dati macro di febbraio, e se gli investimenti a la produzione industriale hanno sorpreso in positivo (la seconda in modo apprezzabile) le retail sales sono più o meno in linea, e immobiliare e occupazione restano debolucci.

Nel dettaglio il rimbalzo della produzione è stato guidato da un recupero della domanda estera, e dell’investimento in infrastrutture e nel manifatturiero, abbinato alla fine del ciclo delle scorte. I consumi sono stati supportati dal settore servizi.

Sui media locali, i commenti a supporto del mercato azionario si sprecano, e anche Reuters riporta che le misure di controllo delle IPO e delle aziende quotate sono motivo di positività per i listini cinesi ( link China tightens scrutiny over IPOs, listed firms to revive stock market).

Delle altre piazze, Taiwan e Seul hanno mostrato performance decenti, mentre Mumbai e Sydney sono restate praticamente al palo.

La seduta europea ha inizialmente ereditato almeno in parte il buon tono di quella asiatica, con gli indici che hanno accumulato progressi, trainati ancora dall’ IT, dalle auto e dalle banche. I bonds dal canto loro hanno abbozzato un rimbalzo, dopo la debolezza della scorsa settimana, ma quello degli emittenti core si è esaurito quasi subito.

In mattinata non c’erano dati macro rilevanti (la revisione finale dei CPI EU raramente porta novità rilevante e questa volta non ha fatto differenza). La mattinata è passata così, con l’azionario in moderato progresso, e i rendimenti in lieve rialzo, i cambi in consolidamento insieme alle commodities.

Poca roba anche oggi pomeriggio in US, con la NY Fed Services Activity survey di marzo salita a 0.6 dal -7.3 di febbraio, a indicare attività stabile, e il NAHB housing market Index di marzo, che misura la confidence degli homebuilders, che è tornato di nuovo marginalmente sopra la parità, con un 51 da precedente 48 vs attese di invariato.

Si tratta del massimo dal giugno 2023. Gli umori dei costruttori di single homes sarebbero supportati dalla cronica mancanza di case “usate” in vendita, che spinge gli acquirenti verso quelle nuove, insieme con il ritorno dei tassi dei mutui trentennali sotto il 7%. La prospettiva di una Fed che taglia i tassi nella seconda parte dell’anno sarebbe di ulteriore supporto al sentiment.

In maniera un po’ curiosa, il sottoindice delle vendite attese ha recuperato bene, ma quello del “traffic of prospective buyers” resta su livelli storicamente assai bassi, come se in generale i costruttori fossero scettici a medio termine.

C’è sempre stata una differenza tra i 2 indici negli ultimi 10 anni, ma non così accentuata.

L’apertura di Wall Street è stata comunque decisamente positiva, per motivi assai diversi dai dati macro. A puntellare il sentiment sono intervenute 2 special stories:

1) Google avrebbe intavolato trattative con Apple per dotare gli smartphone della Casa di Cupertino del software di intelligenza artificiale Gemini AI. Questo permetterebbe a Google di espanderne l’utilizzo al vasto patrimonio di utenti di Apple, alimentandone di parecchio la diffusione ( link Alphabet shares up 7% on report Apple is in talks to license Gemini AI for iPhones ). L’impatto della notizia si è visto soprattutto sulle azioni di Alphabet, ma anche Apple ne sta ovviamente beneficiando. Anche i semiconduttori hanno reagito inizialmente, con Nvidia spinta al rialzo anche dall’incombere del discorso del suo presidente Jensen Huang al GPU Technology Conference verso le 21 Cet.. Successivamente però l’entusiasmo si è riassorbito con il Sox che progredisce solo di qualche decimale.

2) Tesla dal canto suo ha messo a segno un robusto rialzo, grazie alla notizia che ad aprile per la prima volta da il prezzo del Model Y verrà alzato di 1.000 Dollari in USA e edi 2.000 in Europa. ( link ). Tanti auguri, con l’aria che tira attualmente verso i veicoli elettrici in Europa.

L’azionario USA ha accumulato progressi superiori al punto percentuale, trainato dal Nasdaq 100, prima di ripiegare un po’. Curiosamente, l’azionario Eurozone non lo ha seguito, anzi, gli indici hanno restituito i progressi della mattina, per terminare invariati o marginalmente negativi. D’altronde avevano outperformato gli USA solidamente nelle ultime 2 settimane (+1.8% l’Eurostoxx 50 vs -0.4% l’S%P500)

Scarso l’impatto sui rendimenti, dove ai modesti rialzi di quelli core ha fatto da contraltare il calo di quello del BTP, risultato in una nuova correzione dello spread di 4 bps. Marginale debolezza di € e Pound contro Dollaro, mentre lo Yen va incontro alla BOY sui livelli di venerdì. Tra le commodity spicca la perdurante forza del petrolio, seguito da Gas e metalli industriali.

A poco più di un ora dalla chiusura Wall Street tiene il grosso dei progressi accumulati. Per il momento il passare del triple witching non si è fatto sentire, se non nella chiusura di venerdì sera.

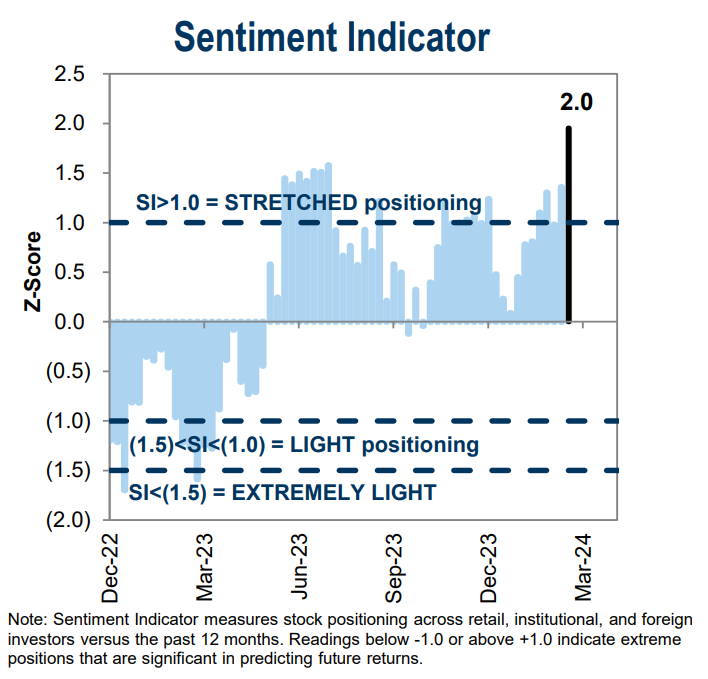

Certo, non si può dire che l’azionario USA vada verso il FOMC di mercoledì e gli altri meeting con passo particolarmente prudente. Per fare un esempio, è stato pubblicato il monitori di sentiment e positioning di Goldman, e il risultato è questo.

La settimana è dominata dalle riunioni delle banche centrali: vediamo quali sono gli appuntamenti

Domani abbiamo in nottata il citato meeting della Bank of Japan, affiancata dalla meno rilevante Reserve bank of Australia. Abbiamo poi in US i nuovi cantieri e permessi di costruzione di febbraio, e in Eurozone la Zew survey di marzo in Germania.

Mercoledì è dominato dal FOMC di marzo, in serata. Prima abbiamo la comunicazione dei tassi sulle facility in Cina, i dati di CPI e PPi in UK per febbraio, e una vera e propria cascata di discorsi di membri ECB, con Lagarde, Schnabel, Nagel, De Cos, Lane e Holzmann.

Giovedì abbiamo i PMI flash di marzo in Giappone, Australia, india, Eurozone, Germania, Francia, UK e USA. Abbiamo poi il Philly Fed di marzo e i sussidi di disoccupazione settimanali in US. E poi abbiamo i Meeting della Swiss National Bank e della Bank of England. Di qualche interesse poi sono gli earnings di Nike e di FedEx.

Venerdì chiudiamo con l’IFO tedesco di marzo, e i discorsi di Bostic (primo dopo il FOMC) Nagel, Lane, e Holzmann.

Italiano

Italiano English

English