NB: Lampi di Colore va in vacanza. Ritorna l’8 Gennaio 2024

Sorpresa: Ieri sera (mercoledì) nelle ultime 2 ore di contrattazione gli indici americani sono andati in picchiata, chiudendo con passivi che non si vedevano da un po’. L’S&P 500 ha ceduto l’1.47%, peggior calo da settembre, il Nasdaq 100 ha ceduto l’1,53%, il Dow l’1.27% e il Russell 2.000 l’1.89%. Su cosa sia successo, siamo alle ipotesi. Quella più credibile parla di un mega trade al ribasso sulle opzioni giornaliere sull’S&P 500, che avrebbe gravato sul mercato con una montagna di negative gamma hedging. Può essere. Ammesso e non concesso che sia quello il motivo, personalmente non credo che il il mega acquisto di put sia un unicum. Solo che stavolta ha trovato delle condizioni favorevoli, principalmente nell’iperestensione degli indici che gli ha dato implicita fragilità. E comunque resta il fatto che qualcuno di grosso ha voluto giocarsi un ribasso da questi livelli.

Nella mia esperienza i trade “one off” così come i “fat finger” (gli errori di quantità comprate o venduto di 10x o 100x) spostano i mercati solo temporaneamente. Questione di opinioni.

La fiammata di volatilità ha portato anche un moderato flight to quality, con il Treasury 10 anni che ha chiuso ai nuovi minimi da luglio sotto il 3.85%.

Qualunque sia l’origine del selloff di ieri, questo ha avuto un impatto in Asia, con il Nikkei giù pesante, e cedimenti anche per Taiwan, Sydney e Seul. In positivo, manco a dirlo, le “A” shares cinesi, mentre Hong Kong e HSCEI hanno mostrato variazioni marginali insieme a Vietnam e Jakarta. Progressi moderati per Mumbai, dopo il crash di ieri.

Sul fronte macro, le esportazioni della Sud corea nei primi 20 giorni di dicembre sono salite del 13% anno su anno, e del 10% sul mese (+6% senza le navi) aggiustate per i giorni lavorativi, il che indica un ritorno di tono nella domanda globale. Molto bene i semiconduttori. Il breakdown settoriale mostra molto forte USA (+16%), bene Giappone (+6%), stagnante Cina (+1%) e ancora male Europa (-6%) dopo 2 mesi deludenti. Bene Hong Kong e Shanghai. Direi che la distrbuzione geografica non è sorprendente. Ancora deboli le importazioni, +1% sul mese dopo un -9% a novembre (anno su anno -9.2%).

In Cina i media locali hanno riportato che domani le principali banche taglieranno i tassi di deposito, forse per incentivare la spesa dei risparmi (**CHINA LARGE BANKS TO CUT DEPOSIT RATES FRIDAY: GUANGZHOU DAILY – BBG)

A mercati locali chiusi la PBOC ha terminato il suo meeting con la solita serie di dichiarazioni sull’intenzione di mantenere una politica monetaria espansiva ma non aggressivamente. La spinta deve arrivare dalla politica fiscale.

** PBOC HOLDS MEETING ON ECONOMIC AND FINANCIAL SITUATION MON. – BBG

** PBOC’S PAN VOWS TO CREATE GOOD MONETARY ENVIRONMENT FOR ECONOMY

** PBOC’S PAN VOWS TO MAINTAIN ‘REASONABLE’ CREDIT GROWTH

** PBOC’S PAN VOWS TO KEEP REASONABLY AMPLE LIQUIDITY

** PBOC: SHARE OF LOANS FOR TECH COS., MANUFACTURERS HAS RISEN

La seduta europea aveva da fattorizzare il calo di Wall Street ieri sera, interamente avvenuto a mercati europei chiusi. La reazione è stata moderata, aiutata in questo dal modesto rimbalzo dei futures USA, ma comunque si può parlare di un assorbimento parziale del calo, anche perchè comunque Wall Street aveva outperformato alla grande le ultime 4 o 5 sedute.

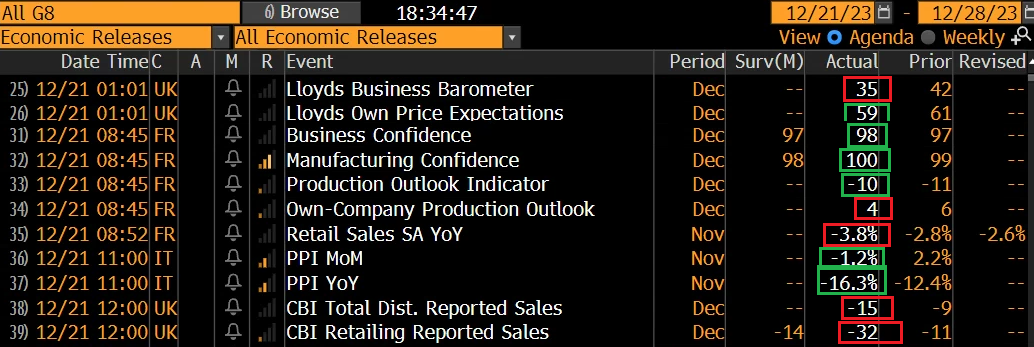

Sul fronte macro, qualche numero:

UK continua a mostrare dati negativi sia come confidence, che come consumi. Meglio i dati di confidence francesi ma le retail sales di novembre sono state deboli. Il PPI italiano di novembre mostra ancora cali diffusi.

L’azionario EU in mattinata ha accumulato perdite in generale attorno ai 3/4 di punto, per poi recuperare gradualmente qualcosa. I bonds core hanno tentato ancora di approfittare della performance dei treasury, ma senza particolare successo. L’€ ne ha beneficiato, arrivando a ridosso di 1.10 vs $.

I numeri USA del pomeriggio hanno prodotto un po’ di movimento.

Il GDP USA del terzo trimestre, alla terza lettura (o seconda revisione) è sembrato un po’ meno brillante (tra l’altro Bloomberg all’inizio ha mostrato numeri invariati, risultati errati). La revisione al ribasso dei consumi di fa carico dell’intero calo del GDP. Non diventa certo un livello di consumo scarso, ma comunque mezzo punto in meno non è poco.

L’altra sorpresa di rilievo è la revisione al PCE price index del trimestre, e al PCE core che li porta giù di 0.3%. Queste news hanno lanciato le speculazioni sul PCE Deflator di novembre in uscita domani, che potrebbe fare si che il tasso trimestrale annualizzato si collochi nei dintorni del target Fed del 2%.

I sussidi di disoccupazione settimanali sono usciti bassi e in linea con le settimane precedenti, e devo dire che le avvisaglie di aumento dei licenziamenti viste in autunno, con le notices, sono rimaste lettera morta. Forse si assume di meno ma per il momento non si licenzia negli USA.

Il Philly Fed di dicembre ha deluso e nei dettagli spiccano dei new orders orrendi (-26.9 a -25.6) ed employment debole (-2.5 a -1.7). Kansas City Fed per contro è migliorato. Detto ciò il valore segnaletico di queste survey, rimaste deboli quando l’attività era forte, è modesto di recente.

Il leading index è calato per il ventesimo mese consecutivo, e il calo dai massimi ha raggiunto i 13 punti percentuali, più di quello osservato durante il Covid. Qui la storia è sempre la stessa: sarebbe la prima volta che questo indice cala più del 3% senza che arrivi poi una recessione.

Sono stati in particolare i dati sul GDP e relativi prezzi (PCE) a mettere le ali ai piedi ai bonds, con il rendimento del 10 anni treasury arrivato nei pressi di 3.83% mentre la Fed Funds Strip ha scontato più di 50% di probabilità di 7 tagli dei tassi entro dicembre 2024 (in pratica uno ogni FOMC nel corso dell’anno tranne 1).

Coerentemente con la correlazione mostrata recentemente, Wall Street ha rimbalzato fino a coprire la metà o poco più del calo di ieri. Dopodichè però i treasury hanno cominciato a ritracciare, per poi passare in negativo, con i rendimenti in rialzo rispetto a ieri, in particolare sulle scadenze da 7 anni in su.

Questo ha parzialmente bagnato le polveri a Wall Street, che ha più che dimezzato i guadagni.

Le borse continentali hanno chiuso con cali modesti se non marginali, mostrando una certa resilienza. I rendimenti risultano ancora in marginale calo. Curiosamente, il Dollaro non ha reagito al riallargarsi dello spread di rendimento tra USA e EU. Bene lo spread BTP, che ha ignorato la notizia che la Camera Italiana ha approvato una mozione di rifiuto all’approvazione del MES (o ESM).

Dopo la chiusura europea Wall Street è rimasta a oscillare poco sopra la parità ma i rendimenti USA ora mostrano 4/5 bps di rialzo. Questo nonostante i numeri odierni e l’attesa rafforzata per un PCE sotto attese domani. Potrebbe essere un segnale che i bonds, per il momento, non ne hanno più. Sono pronto ad essere smentito dalla chiusura stasera.

A prescindere da quanto avvenuto ieri sera e quanto avverrà oggi, o nei prossimi giorni, questi ultimi 2 mesi hanno un po’ cambiato volto all’anno, rendendolo nuovamente molto buono per azionario, ma anche l’obbligazionario alla fine ha evitato la catastrofe e offerto ritorni accettabili (vedi Lampi di ieri per un po’ di contesto). L’impressione è che, nella fretta di posizionarsi, il mercato abbia “mangiato” un po’ delle performance attese per la prima parte del 2024.

Resta poi da vedere a quale dei 2 asset sorriderà di più la prima metà dell’anno: con l’azionario sui massimi dopo un mega rally, e i rendimenti sui minimi con le curve USA e EU che scontano oltre 6 tagli nell’anno, è difficile che abbiano ragione entrambi.

Come indicato sopra, Lampi va in vacanza. Dal mio rientro a metà ottobre sono stati 2 mesi belli impegnativi e serve un po’ di riposo.

Tanti auguri di buon Natale e felice anno nuovo a tutti.

Italiano

Italiano English

English