E’ successo di nuovo. I sondaggi hanno sottostimato i voti di Trump, e così quella che sembrava una close election,si è trasformata in una sostanziale landslide victory per l’ex Presidente. Al momento Trump si è aggiudicato la presidenza, il Senato, quasi sicuramente il voto popolare (cosa che sembrava la più improbabile di tutte) e con ogni probabilità anche la House of Representatives. Nel senso che servirà ancora qualche giorno per avere la certezza dell’attribuzione della camera, perchè ci sono ancora dei collegi non attribuiti, ma l’inerzia è decisamente a favore di Trump.

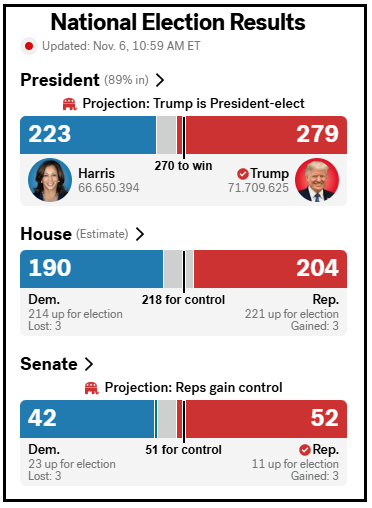

Nella figura qui sotto, courtesy of Fivethirghtyeight.com, il riassunto della situazione attuale.

In sostanza abbiamo un clean sweep repubblicano, ovvero una doppia maggioranza repubblicana al Congresso, cosa che permette al Presidente di far approvare, ad esempio, leggi in materia fiscale senza il sostegno dei Democratici. Viceversa, il nuovo Presidente avrebbe potuto attuare in autonomia solo provvedimenti esecutivi, come i dazi e regolamenti. Per il resto sarebbe servito un compromesso coi Dems.

Per dare un idea del mandato ottenuto da Trump, basta pensare che dal 1992 in poi solo un Repubblicano aveva vinto il voto popolare, mentre attualmente l’attribuzione secondo maggioranza degli stati ancora contesi mostra come outcome più probabile una vittoria di Trump con 312 grandi elettori a 226.

Ieri, il mercato aveva “annusato” un epilogo del genere. Infatti il Trump trade aveva viaggiato alla grande. L’S&P 500 aveva preso l’1.23%, il Nasdaq 100 l’1.32%, il Russell l’1.88%. I rendimenti erano saliti, il Peso messicano era stato venduto e Bitcoin e Tesla avevano volato.

Effettivamente, bookmakers e mercato hanno avuto lamano assai più felice nel prevedere l’esito delle presidenziali. Ma, come osservavo ieri, se una vittoria di Trump con Congresso diviso era, nel breve, nei prezzi, un clean sweep repubblicano non ancora. E infatti il mercato stanotte, nel corso della seduta asiatica, via via che il quadro si dipanava si è progressivamente gettato a scontare questa nuova realtà. Per la fine della seduta asiatica il future sull’S&P 500 aveva già accumulato un progresso dell1.5%

L’Asia ha provato ad adeguarsi a questo tema. Tokyo ha mostrato progressi importanti (2.6%) allettato dall’indebolimento attuale e futuro dello Yen, che ha superato 154 vs $, cedendo quasi il 2%. Male il China Complex, che teme il protezionismo commerciale (dazi ed altro). Ma le “H” shares hanno ceduto assai di più che le “A” shares ( oltre il 2% di calo VS un -0.5% di Shenzen e Shanghai che chiude quasi flat). La resilienza dei mercati locali si deve alle aspettative sul meeting dello Standing Committee of the National People’s Congress, al termine del quale, venerdì, dovrebbero uscire i dettagli del piano di stimolo fiscale poliennale. Diverse fonti sostengono che il posizionamento del meeting è stato intenzionale post Presidenziali e che il clean sweep di Trump sarà affrontato con dosi ancora superiori di stimolo, per bilanciarne gli effetti negativi.

Il Presidente Xi continua a metterci la faccia, il che lascia intendere che non resterà nulla di intentato ( *XI URGES CHINA OFFICIALS AGAIN TO MEET ANNUAL ECONOMIC TARGET – BBG).

Intanto, questa parziale sorpresa sta preoccupando parecchio le autorità monetarie dell’area emergente, per l’impatto che può avere un Dollaro rampante sulle loro divise ( link Dollar Surge on Trump Lead Pushes Asia to Mount Currency Defense). Ci si aspettava che l’easing Fed avrebbe aiutato questi paesi, permettendogli una politica monetaria più accomodante ma questo ultimo risvolto va nella direzione opposta.

Delle restanti piazze, Taiwan, Vietnam, Sydney e Mumbai si sono fate contagiare dall’euforia di provenienza USA, mentre Seul e Jakarta hanno ceduto, la prima forse in quanto export powerhouse insieme alla Cina.

La seduta europea è iniziata con un tono decisamente nervoso, con i principali indici chiusi tra il supporto offerto dal rally dei futures USA e l’impatto della novità clean sweep, che da mano libera a Trump per attuare la sua agenda politica:

** Protezionismo e dazi, con target allargato al trade con l’Eurozona, che ha un bel surplus commerciale.

** Disimpegno dalla gestione della geopolitica e chiusura dei conflitti in corso, che nel caso dell’Ucraina implica un ritiro del supporto, secondo il consenso degli esperti

Stesso discorso per i tassi, chiusi tra il traino al rialzo di quelli USA (in salita di decine di bps), e la necessità di andare a scontare un impatto delle news sul quadro macro Eurozone in termini di crescita, ma anche di inflazione.

L’unico impatto univoco lo ha avuto la divisa unica, spinta al ribasso dal deterioramento delle aspettative di crescita, e dal crescente differenziale di rendimento con gli USA.

In questo contesto, la pubblicazione dei PMI finali servizi e composite EU di ottobre è passata decisamente inosservata, derubricata a old news di fronte alle importanti novità politiche.

Per la cronaca la Spagna ha sorpreso inaspettatamente al ribasso e l’Italia altrettanto inaspettatamente al rialzo. Le revisioni al rialzo hanno cancellato la contrazione allivello aggregato europeo, che era stata rilevata in sede flash.

Per la cronaca la Spagna ha sorpreso inaspettatamente al ribasso e l’Italia altrettanto inaspettatamente al rialzo. Le revisioni al rialzo hanno cancellato la contrazione allivello aggregato europeo, che era stata rilevata in sede flash.

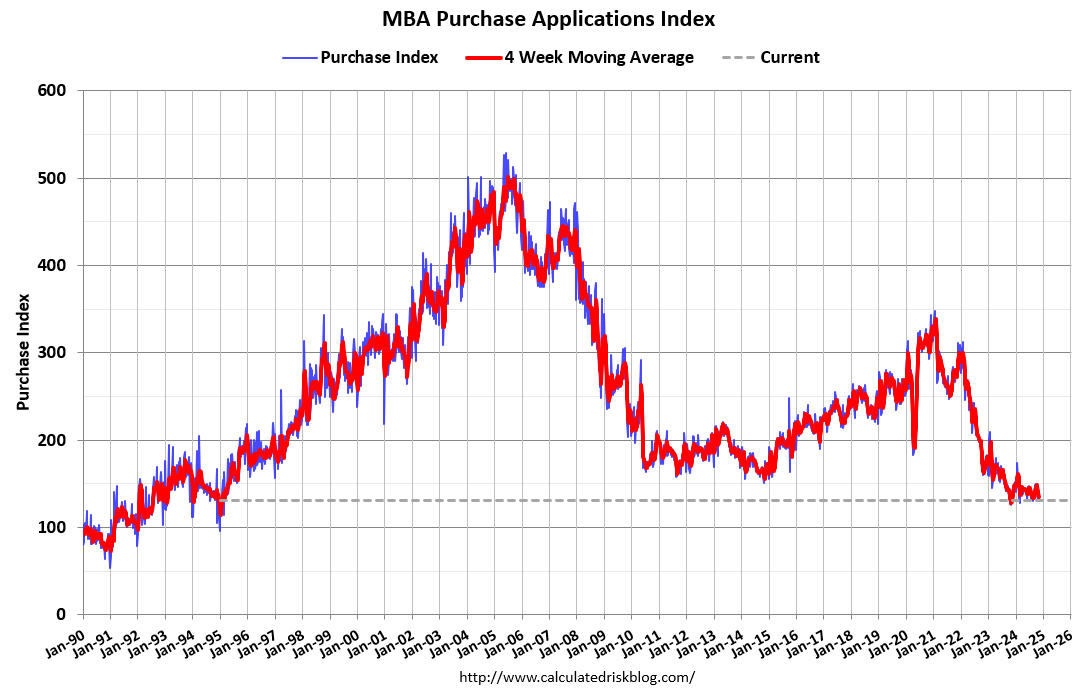

In US oggi era prevista solo la pubblicazione delle richieste di mutuo settimanali, che sono calate parecchio (-10%) e per la sesta settimana consecutiva, a causa della risalita dei rendimenti, secondo il vice capo ufficio studi di MBA Joel Kan. Le richieste di mutuo scopo acquisto sono tornate verso i minimi.

Wall Street non ci ha badato. Alla campana d’apertura, la caccia a winners e loosers di questo nuovo scenario con Trump plenipotenziario è ripartita, con forza:

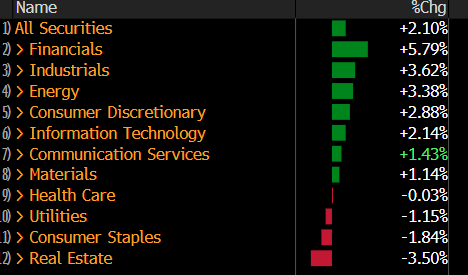

L’azionario ha accumulato copiosi progressi, con l’S&P 500 attorno al 2% di rialzo e le Small Caps del Russell 2.000 a oscillare tra il 4 e il 5% di guadagno. D’altronde, le aziende medio piccole i) pagano più tasse e quindi sono più sensibili ad eventuali tagli delle aliquote corporate, rispetto ai giganti che notoriamente ne pagano poche. ii) hanno business più endogeni, ovvero legati all’economia nazionale, rispetto alle aziende di caratura internazionale e come tali sono più sensibili ad un rimbalzo della crescita. Molto favore hanno incontrato i settori considerati favoriti come le banche (deregulation) gli industrials (ciclo) l’energy (rientro delle ambizioni di clean energy e deregulation), Consumer discretionary (ciclo e rally di Tesla), mentre male hanno fatto difensivi e rate sensitive come utilities, consumer staples e real estate.

La distribuzione settoriale è emblematica, con oltre 9 punti di divergenza tra il settore migliore e il peggiore.

Sul fronte rendimenti i rialzi si sono accentuati, con tendenza delle curve a irripidirsi, a scontare l’aumento delle emissioni necessario a finanziare tagli alle aliquote fiscali e spesa pubblica, e aspettative di inflazione in rialzo. Infatti al momento il rialzo dei tassi nominali (Treasury 10 anni + 17 bps a 4.43%) è formato da +10 bps sui breakeven inflation, al 2.40% massimo dal 30 aprile e e +7 bps dei tassi reali al 2.03%, quasi massimo dal 9 luglio.

Naturale che il Dollaro fracassi tutti i Cross oggi. Il connubio tassi e Dollaro in forte rialzo è piaciuto poco al comparto commodity, che ha visto l’indice generale cedere l’1%, zavorrato dai crash di metalli preziosi e industriali, i primi danneggiati anche dal calo dell’incertezza ed eventualmente da un ( non so quanto plausibile ) calo del rischio geopolitico per la promessa di Trump di mettere fine ai conflitti.

Le piazze europee hanno provato un paio di volte a farsi contagiare dall’euforia USA in giornata, ma alla fine i temi negativi specifici hanno avuto decisamente la meglio, con significativi cali per i principali indici e una divergenza gigantesca con gli omologhi USA. Il punto quì è che l’Eurozona viene vista come il vaso di coccio tra i vasi di ferro: danneggiata dalla futura politica commerciale di Trump, abbandonata al suo destino dagli USA sul fronte militare-geopolitica, e con un possibile incremento esogeno dell’inflazione, aggravato da una potenziale svalutazione, a complicare il quadro di politica monetaria per l’ECB. Così i settori più ciclici come le banche (incredibile la divergenza con quelle USA) e quelli rate sensitive come le utilities si sono inabissati, zavorrando il resto. A fine seduta, i rendimenti Eurozone calano sulle parti brevi, a scontare un economia più debole e maggiori tagli dei tassi, ma restano invariati sul lungo, o salgono, a scontare più inflazione futura. E gli spread allargano, in linea con il sentiment.

Wall Street, dopo la chiusura Eurozone, ha aggiunto ancora qualcosa ai suoi sontuosi guadagni. Vi è anche l’effetto smontamento degli hedge pre-elezioni che alimenta il rally, con il Vix giù di 4 vols e passa, a 13.60 (-20%).

Cosa attendersi per i prossimi giorni?

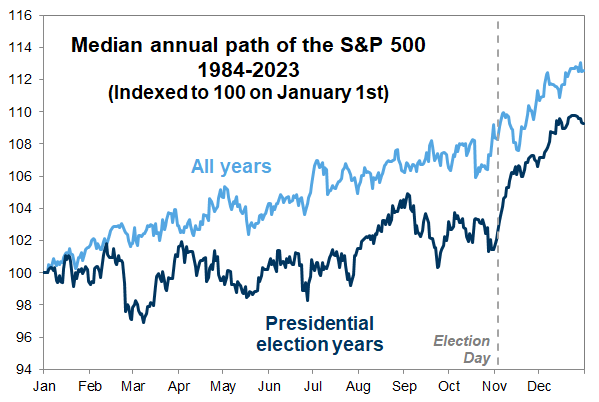

Come dicevo, lo scenario del Clean Sweep non era scontato e immagino che Trump nei mesi che lo separano dall’entrata alla casa Bianca non farà che propagandare la sua agenda, alimentando l’euforia. La stagionalità post elezioni è ferreamente positiva. Su queste basi sembra sensato attendersi una performance positiva da questi ultimi 2 mesi del 2024.

Dal lato dei caveat abbiamo il sentiment e il positioning, che erano già carichi prima e il rialzo dei rendimenti, che va ad inasprire le condizioni finanziarie. Questi elementi dovrebbero produrre una modesta volatilità, una volta che gli effetti smontamento degli hedge saranno scomparsi. Vedremo nei prossimi giorni come evolve.

E domani abbiamo anche il FOMC, che dovrà comunque procedere con il taglio dei tassi da 25 bps che la Fed Funds Strip sconta, se non vuole aggiungere benzina, sotto forma di incertezza su politica monetaria e opacità di comunicazione, al fuoco di un mercato dei tassi già devastato dal probabile avvento di una politica fiscale ultra aggressiva e di dazi generalizzati sulle importazioni. Detto questo, anche se il FOMC probabilmente si trincererà dietro un “non possiamo inserire nel nostro scenario quel che non conosciamo”, è improbabile che gli ultimi eventi, tra dati in miglioramento, sorprese inflattive e clean sweep non lascino tracce nello scenario e nella dot plot. E Powell dovrà gestirsi il Q&A.

Italiano

Italiano English

English