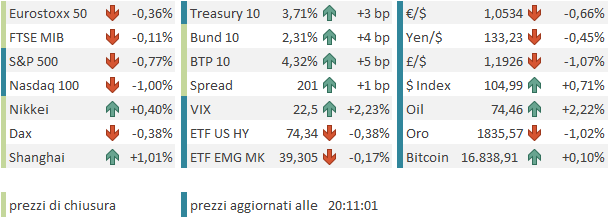

Ieri sera (mercoledì) minute FOMC tendenzialmente bilanciate, ma con un ammonimento che la Fed non desidera vedere eccessivi easing delle condizioni finanziarie (i.e. rendimenti troppo in calo e borse troppo euforiche), in particolare se dovuto a un errata percezione della loro funzione di reazione (i.e. illusioni che i primi cali dell’inflazione li convincano a mollare la presa) ha imposto un dazio al rally USA, ma non lo ha cancellato. L’S&P 500 ha guadagnato lo 0.75% e il Nasdaq 100 lo 0.48%. I rendimenti sono rimasti in calo, col 10 anni al 3.69%.

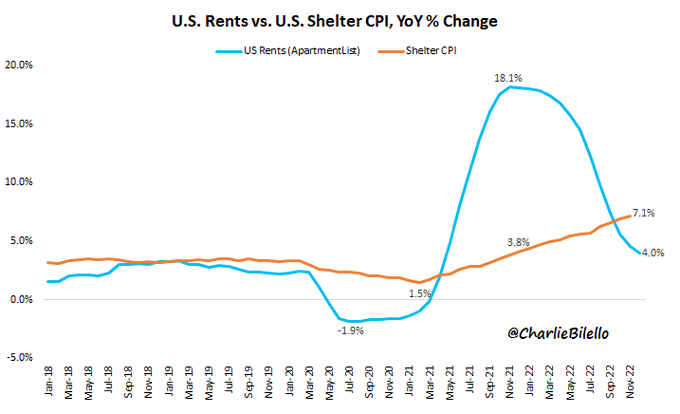

Ieri poi è stata pubblicata la stima degli affitti di Dicembre fatta da Apartament list. Il loro indice è calato dello 0.8% sul mese, il quarto calo di seguito. Anno su anno la salita è ormai del 4%, vs il 18% visto a fine 2021. Qualunque sia il contributo dello shelter al CPI a dicembre, o nei prossimi mesi, questo è destinato a calare in corso d’anno, con il consueto lag.

Il CPI USA di Dicembre verrà pubblicato mercoledì prossimo. Vedremo se il tren di ribasso continuerà, come avvenuto in Europa dive questo trend è più giovane.

La seduta asiatica ha ben recepito il sentiment di origine occidentale, con le principali piazze a mostrare buoni progressi, con l’eccezione di Sydney, al palo, Mumbai (moderato calo) e Jakarta, pesante, recentemente penalizzata dal calo dei costi energetici, che rende meno appetibile il carbone di cui è ricca.

Sugli scudi ancora l’azionario cinese, oggetto di rinnovata attenzione internazionale sempre per i soliti motivi, riaperture, supporto all’immobiliare e in generale stimolo fiscale, e politica monetaria espansiva.

*PBOC EXTENDS 1ST-HOME LOAN RATE EASING IN SOME CITIES INTO 2023

*PBOC LOOSENS MORTGAGE RATES FOR CITIES WITH HOME PRICE DECLINES

*PBOC REITERATES IT WILL SUPPORT STABLE PROPERTY MARKET

*PBOC WILL CONTINUE PREVENT FINANCIAL RISKS IN 2023

*PBOC REITERATES TO BOOST FINANCIAL SUPPORT FOR DOMESTIC DEMAND

*PBOC TO WORK ON STABILIZING GROWTH, EMPLOYMENT, PRICES IN 2023

Il PMI servizi di dicembre in Cina ha mostrato un recupero (48 da 46.7 vs attese per 46.8) che lascia ben sperare per la ripresa dell’attività. Le case di investimento, che tempo fa giudicavano “uninvestable” la Cina, si stanno scatenando con gli upgrade.

La seduta europea è iniziata con un tono leggermente consolidativo, il minimo sindacale dopo 3 sedute assai positive come quelle da capodanno in poi. Sul fronte macro, la bilancia commerciale tedesca di dicembre è uscita con un avanzo sopra attese ma per una sorpresa negativa sulle importazioni.

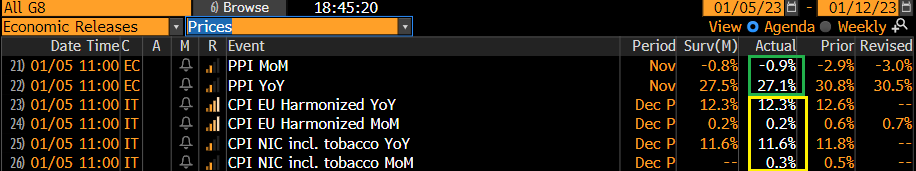

parecchio attesi erano i dati di PPI EU di novembre e CPI italiano di dicembre, ultimi numeri prima del cpi aggregato EU in uscita domani.

Se i prezzi alla produzione hanno mostrato un calo superiore alle attese e stanno rientrando rapidamente, il CPI italiano è uscito in calo, ma in linea con le stime di consenso ufficiali, il che vuole dire un po’ più alto di quelle che erano le attese effettive del mercato dopo avere visto i numeri di Spagna, Germania e Francia i giorni scorsi. Questo forse attenua un po’ le aspettative di una sorpresa positiva domani al CPI EU (intesa come un calo superiore alle attese), anche se l’idea resta che da 10.1% e con consenso di Bloomberg a a 9.5% si dovrebbe andare almeno a 9.3%. L’inflazione core flash è attesa al 5.1% e qui la distribuzione degli outcome è assai più simmetrica, anzi non mi stupirei di vedere un 5.2%.

Così abbiamo approcciato il primo pomeriggio con le borse in marginale calo, i rendimenti in lieve rialzo, il Dollaro e il petrolio in recupero.

I numeri USA hanno prodotto parecchio movimento nel pomeriggio.

** La challenger job cuts è tornata nei ranghi a dicembre, dopo il balzo che a novembre aveva allarmato un po’.

** L’ADP survey ha sorpreso parecchio in positivo, il che è stato correttamente interpretato come un rischio al rialzo sul report di domani, anche se la correlazione non è il massimo sul singolo dato.

** Anche i sussidi alla disoccupazione sono usciti più bassi delle stime. Trattandosi della settimana delle feste, è un numero soggetto a distorsioni e destagionalizzazione complessa.

Ma insomma, i numeri sull’occupazione continuano ad essere buoni in generale. E si sa che la Fed vuole assolutamente vedere la disoccupazione salire, come segnala anche il nuovo vate del WSJ Timiraos nel suo ultimo editoriale uscito oggi ( Fed Officials Warn on Their Resolve link ). Quindi finchè il mercato del lavoro mostra forza, loro eventualmente continueranno ad alzare.

L’impatto sul mercato di questi numeri occupazionali è stato immediato ed evidente. I rendimenti hanno preso a salire, il dollaro ha guadagnato forza, e Wall Street si è inabissata fin dai primi scambi. Comprensibile, con i parolls domani che rischiano di cementare ulteriormente il quadro. Un po’ menoc omprensibile mi risulta la resilience dell’azionario europeo, che ha ceduto marginalmente, nonostante l’effetto sui tassi si estendesse anche a quelli europei. Vero, i numeri riguardano gli USA, e non l’Europa. Ma intanto l’economia Eurozone è indietro rispetto a quella USA e se i mercati del lavoro non mollano li, col tech che sta licenziando (vedi Amazon) figuriamoci da noi. E poi l’ECB si è dichiarata apertamente più hawkish della Fed. Infine questo movimento, messo insieme con i numeri recenti sull’inflazione EU e il calo del gas, e conseguente discesa delle aspettative di inflazione, sta facendo salire anche oggi i tassi reali in Europa, inasprendo di fatto le condizioni finanziarie. Dal meeting ECB in poi i tassi reali a 10 anni sono saliti di 50 bps.

Nonostante ciò, lo storno di oggi di Wall Street, che non riesce a mantenersi in positivo da inizio anno, non ha prodotto una presa di beneficio, a fronte di un rialzo dell’azionario eurozone del 4% abbondante in 4 sedute. Chapeau.

Il movimento sui tassi reali ha accentuato le prese di beneficio sui preziosi. Bene per contro petrolio e metalli industriali, mentre il gas liquido USA ha avuto un altro crash e quello europeo invece è moderatamente rimbalzato.

La chiusura europea vede i principali indici cedere moderatamente o marginalmente. La perdurante forza del settore bancario ha puntellato Madrid e Milano. Sul fronte rendimenti, i rialzi si sono attenuati nel corso del pomeriggio. D’altronde il mercato sa che l’atteggiamento delle banche centrali, focalizzate su inflazione e occupazione, 2 variabili lagging sul ciclo, le indurrà a fare tanto overtightening quanto più queste ci mettono a calare. E questo andrà a detrimento della crescita futura. Quindi, le parti lunghe delle curve risultano più resilienti. Lo spread 2-10 tedesco oggi ha fatto il nuovo record dal 92 a -32 bps e quella USA è tornato a -71 bps.

Dopo la chiusura, il membro Fed bullard ha creato un po’ di scompiglio, producendo un intervista, per una volta, più dovish delle attese. Bullard – che quest’anno è un membro non votante – ha dichiarato che la politica monetaria Fed non è ancora sufficientemente restrittiva, ma questo livello si è avvicinato. L’inflazione è ancora troppo alta ma sta calando e le aspettative sono consistenti con il target Fed.

*FED’S BULLARD: RATES TO BECOME SUFFICIENTLY RESTRICTIVE IN ’23

*BULLARD: RATES GETTING CLOSER TO SUFFICIENTLY RESTRICTIVE ZONE

*BULLARD: INFLATION STILL TOO HIGH BUT SOME MEASURES FALLING

*BULLARD: LABOR MARKET PERFORMANCE REMAINS STRONG

*BULLARD: INFLATION LIKELY TO SLOW, FOLLOWING EXPECTATIONS

*BULLARD: INFLATION EXPECTATIONS ARE CONSISTENT WITH 2% GOAL

Visto che Bullard di recente si è sempre collocato tra i falchi a oltranza, questi toni più pacati hanno sorpreso e forse qualcuno li interpeeta come segnali di un addolcimento della stance del FOMC. Così Wall Street ha ridotto le perdite poco più della metà di quelle pre- dichiarazioni e i rialzi dei rendimenti sono un po’ rientrati, insieme con la forza del $. Vedremo dove sarà la chiusura, ma fino ai payrolls e all’ISM services di dicembre in pubblicazione domani, il clima rischia di restare parecchio nervoso.

Italiano

Italiano English

English