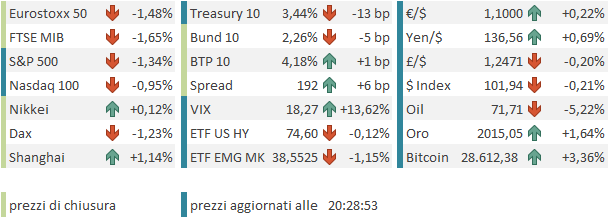

Maggio è iniziato in maniera anonima ieri a Wall Street, presumibilmente a causa del fatto che in Europa era tutto chiuso per festività. Venerdì la seduta a Wall Street si era chiusa con un bel progresso (S&P 500 + 0.83% Nasdaq 100 + 0.65%), ma soprattutto il vix crollato a 15.78, minimo da inizio Novembre 2021. Un fenomeno decisamente bizzarro, in una seduta che ha accompagnato First Republic Bank al secondo fallimento di banca USA più grosso della storia, dopo Washington Mutual nel 2008. La terminologia del deal non tragga in inganno: in sostanza, la “vendita” a JPMorgan è costata alla FDIC, secondo stime sue proprie, 13 bln $, mentre la banca USA ha ottenuto una copertura dell’80% delle perdite generate dai loans e mortgages acquistati, e un finanziamento di 50 bln sul pagamento. Direi incentivi robusti.

Nonostante questo, anche ieri, a fallimento ufficialmente celebrato, la reazione è stata impercettibile, con gli indici praticamente invariati e il Vix che ha recuperato moderatamente. Vero, le banche hanno accusato, con un calo del 3.4% dell’indice di quelle regionali e dell’1.53% per l’indice S&P Bank Industry Group. D’altronde, è improbabile che i problemi che hanno afflitto il bilancio di First Republic non siano condivisi, in qualche misura, da un buon numero delle oltre 4000 banche regionali USA. Il che non vuol dire che falliranno. Ma tra il “non fallire” e il prosperare c’è una bella differenza. E’ quindi probabile che il business ne soffra e la profittabilità pure. E le ricadute sui lending standards non dovrebbero tardare a manifestarsi. Vedremo cosa ci dirà la Senior Loan Officer Opinion Survey Fed che verrà pubblicata la prossima settimana (ma dei cui risultati Powell e C. dovrebbero essere già al corrente).

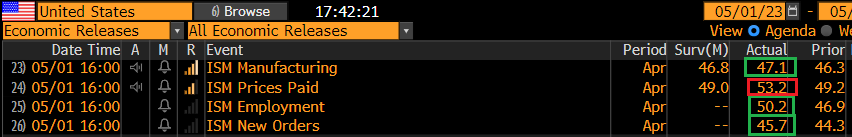

Nel disinteresse generale, ieri l’ISM manufacturing USA è uscito leggermente meglio delle attese, ma sempre in pesante contrazione, e con i new orders anche in significativo ulteriore calo. Stabilizzazione nell’occupazione, e rimbalzo della componente prezzi completano il quadro.

Ieri sera poi il Segretario del Tesoro Yellen ha comunicato ufficialmente al Congresso con una lettera che, a causa di un calo delle revenues fiscali, si attende di terminare le risorse nei primi giorni di Giugno. Questa comunicazione ha forse in parte lo scopo di dare una spinta al dibattito, ma evidentemente implica un discreto peggioramento del quadro, in particolare in una fase in cui stanno saltando fuori spese non preventivate (leggi, i costi dei bail out dei depositanti), con la FDIC che in tempi brevi potrebbe vedersi costretta a rivolgersi al Congresso per ottenere nuovi fondi.

La seduta odierna in Asia è stata caratterizzata da attività ridotta, causa la chiusura per festività dei mercati locali cinesi, e della piazza vietnamita. Il resto dei principali indici ha mostrato performance di entità modesta, eccetto Seul (+0.9%).

Riguardo la pubblicazione dei PMI manifatturieri finali di aprile nell’area, e quelli ufficiali in Cina, il quadro è variegato, con miglioramento in India, Sud Corea, Tailandia e Indonesia, e peggioramento in Cina, Taiwan, e Filippine.

In particolare il ritorno in contrazione del manifatturiero cinese ha fatto sensazione, viste le attese di ripresa che circolano. Brutti i new orders ( -5 a a 48.8) e anche i new export orders ( 47.6 da 50.4) a indicare domanda estera in calo. In rallentamento anche l’attività nel non manifatturiero, che resta in espansione robusta però.

Infine, nella settimana delle Banche Centrali (FOMC domani, ECB giovedì) la Reserve Bank of Australia ha fornito un colpo di scena, riprendendo ad alzare i tassi (+25bps a 3.85%) dopo appena un meeting di pausa. Questa mossa costituisce un chiaro segnale, a mio parere, della confusione mentale che regna nei Committee.

*LOWE: SEEKING TO BRING INFLATION DOWN IN ‘REASONABLE TIMEFRAME’

*LOWE: SOME FURTHER TIGHTENING OF MON. POLICY MAY BE REQUIRED

*LOWE: STICKY SERVICES INFLATION ABROAD POINTS TO UPSIDE RISK

*LOWE: BOARD REACHED STRONG CONSENSUS RIGHT TIME TO HIKE AGAIN

*LOWE: RATE RISE SHOWS RBA DEADLY SERIOUS ON SLOWING INFLATION

L’apertura europea ha visto gli indici cercare di partire con un tono costruttivo, con i rendimenti che facevano catch up con i rialzi osservati ieri in quelli USA. E’ durata poco, e l’azionario continentale ha accumulato marginali perdite, con l’eccezione di Milano, supportata dalla temporanea buona vena delle banche.

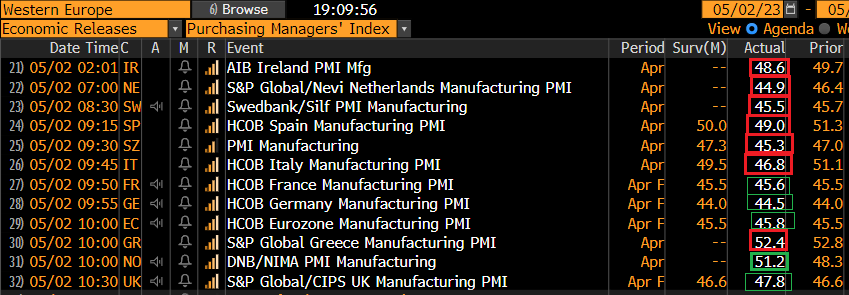

Sul fronte macro i PMI manifatturieri finali di aprile hanno generalmente deluso un consenso che forse si era abituato troppo bene di recente.

In pratica il settore ha rallentato in tutte le economie, tranne che in Norvegia, ed è risultato particolarmente deludente rispetto alle attese in Spagna, Svizzera e Italia. Marginalmente positive le revisioni ai dati francese e tedesco, di cui avevamo avuto l’indicazione preliminare (o flash). Positiva la revisione in UK.

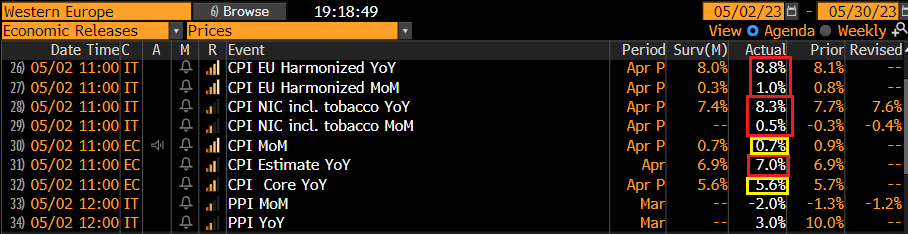

Sul fronte prezzi, orribile il dato di CPI italiano, il triplo delle attese per la release mese su mese. In linea o poco sopra quello EU.

Per il resto, le retail sales tedesche di marzo hanno deluso (-2.4% da prec -0.3% e vs attese per +0.4%) ma visto le revisioni che abbiamo avuto di recente ( febbraio in origine era -1.3%), direi che questa serie è abbastanza inaffidabile.

Più importante è invece l’ECB Lending Survey ( link ) sull’attività del primo trimestre (risposte pervenute dal 22 marzo al 6 aprile). La sostanza è che i lending standards si sono inaspriti ancora, e più delle attese, mentre la domanda di credito per mutui e finanziamenti è calata “robustamente” a causa di alti tassi di interesse, calo degli investimenti e calo dell’immobiliare. La riduzione del bilancio ECB sta impattando. Non a caso il tasso di crescita di M3 è calato ancora, e a 2.5% è ai minimi dall’ottobre 2014.

Anche nel pomeriggio, negli USA, abbiamo avuto qualche numero.

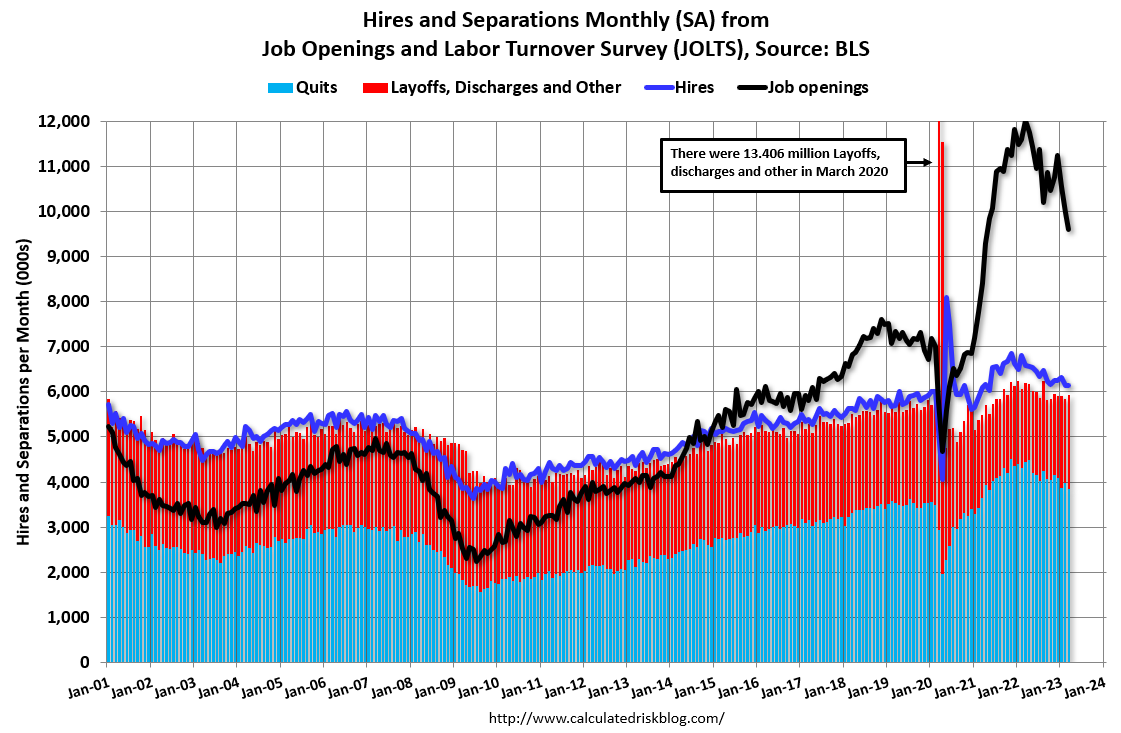

** I Job openings di marzo sono calati più delle attese. A 9.59 milioni sono ancora elevati ma il trend è chiaro (grafico di Calculated Risk) e il calo delle separazioni conferma un indebolimento relativo della domanda di lavoro. Vedremo cosa ci dirà domani l’ADP survey, e soprattutto Venerdì il Labour Market report USA di aprile.

** anche i factory orders di marzo, con le revisioni di febbraio, mostrano una domanda più debole delle attese.

Wall Street però oggi ha deciso, a scoppio ritardato, di accusare infine un impatto dalle vicende bancarie della scorsa settimana e del week end. Il mercato ha aggredito alcune altre banche regionali percepite come deboli (Pacwest Bancorp, Western Alliance, Zion, Keycorp) buttando giù le quotazioni di decine di punti e penalizzato il settore (Banche regionali -7% e settore bancario USA -5%). Le implicazioni macroeconomiche di quest’andazzo non sono passate inosservate, con il petrolio giù del 4/5%, un calo forse accentuato dal cedimento definitivo di quota 75$, livello al quale l’OPEC + aveva annunciato la riduzione dell’offerta. L’impatto sul settore oil e gas si è cumulato a quello della debacle bancaria nel premere sugli indici generali, che hanno accumulato un bel passivo. In questo contesto i bonds hanno cancellato in gran parte i rialzi dei rendimenti osservati ieri, trainando in simpatia quelli europei, che hanno invertito la marcia.

Questa price action ha pesato sull’azionario Eurozone, che ha ceduto nel pomeriggio, una volta perso il supporto delle banche EU, che a loro volta hanno invertito la marcia. Le chiusure vedono i principali indici cedere ben oltre l’1% con oil e gas e real estate a battere la strada, tallonati da healthcare e financials. Detto dei rendimenti core, lo spread ha allargato, mentre l’€ ha recuperato sul Dollaro, visto che la crisi è ancora domiciliata negli USA.

Dopo la chiusura Eu, Wall Street ha recuperato una parte del passivo, che era giunto a 1.8% sull’S&P 500, presumibilmente grazie alle ricoperture. Ma gli indici bancari restano molto pesanti.

Complici un sentiment e un positioning eccezionalmente difensivi, l’azionario USA ha mostrato recentemente una resilience notevole di fronte a un newsflow francamente opaco. Ora però i problemi accumulatisi sembrano parecchi

1) Sul fronte banche USA la teoria che le crisi sono casi isolati sta venendo smentita progressivamente. Nello stesso tempo risulta evidente che gli schemi di rifinanziamento approntati dalla Fed all’indomani del fallimento di Silicon Valley Bank non sono risolutivi. Vari indizi puntano ad un serio inasprimento dei lending standards. Ho l’impressione che domani sera a Powell risulterà parecchio difficile di svicolare domande su queste faccende .

2) la finestra per elevare il debt ceiling si è accorciata. E il dibattito parte complicato da questioni come il moral hazard nel fare i bail out dei depositanti (tra cui le banche che hanno aiutato First Republic bank).

3) ad agitare ulteriormente le acque abbiamo un agenda di dati ed eventi bella nutrita, con domani ISM services, ADP survey e FOMC, dopodomani oltre all’ECB gli earnings di Apple, e venerdì oltre ai PMi globali servizi finali di aprile, il labour market report USA.

In questo contesto, giunge tra 24 ore il FOMC. Io non vorrei essere Powell domani, e dover spiegare, in questa situazione, un ennesimo rialzo dei tassi che la curva continua a scontare con un 85% di probabilità, troppo perche il Presidente Fed possa rimangiarselo senza scatenare il panico. Probabilmente il tema del meeting sarà costituito dal tipo di indicazioni che Powell darà: potrebbe rimanere hawkish, non dare alcuna indicazione sui prossimi meeting, oppure segnalare una pausa. Come già accennato, il Committee avrà in mano le risultanze della Senior Loan Officer Opinion Survey. Che Jay resti hawkish mi pare impossibile.

Italiano

Italiano English

English