NB: Lampi domani salta un uscita e torna Venerdì 27 Ottobre

Chiusura positiva ieri sera (martedì) a Wall Street, con l’S&P 500 in progresso dello 0.73%, e il Nasdaq 100 a + 0.97%. Rimbalzo anche per il Russell 2.000 (+0.83%) dopo un – 5.5% in 4 sedute. Gli operatori suggeriscono come driver buoni risultati da industrials (General Electric, 3M) e ricoperture in vista dei Big tech che avrebbero riportato dopo la campana, in aggregato il 10% della capitalizzazione dell’S&P 500. Sul fronte tassi la curva ha ripreso il trend di inversione, con le scadenze brevi a sottoperformare (2y +7 bps) e quelle lunghe a calare di rendimento (10y -3 bps).

Alla fine, le trimestrali di Microsoft e Google si sono bilanciate, con la prima che ha battuto le stime ( link ) e prodotto un balzo in aftermarket, e la seconda che ha deluso a causa del “miss su cloud” ( link ), e ceduto significativamente.

La seduta asiatica non ha mostrato la verve che ci si poteva attendere in seguito al rimbalzo dei mercati occidentali, e gli annunci di stimolo fatti ieri dalle autorità cinesi. Vero, il China Complex ha mostrato progressi, ma, complice una discesa finale, nessuno dei principali indici ha superato la soglia del +1%, a fonte di guadagni attesi del 3% ieri a quardare futures e veicoli di investimento dedicati, che infatti oggi cedono vistosamente. E del resto degli indici hanno registrato progressi solo Tokyo, Taiwan e Jakarta.

Tornando alla Cina, al momento l’effetto “deficit aggiuntivo” è davvero modesto. Un impatto sul sentiment può averlo avuto la notizia che Country Garden ha fatto effettivamente default. Bloomberg ha anche notato che nonostante le iniezioni potenti di liquidità della PBOC (1.96 trilioni di yuan in 3 giorni) , il costo di finanziamento delle banche sta salendo, ed ha superato i tassi ufficiali, il che è ovviamente tightening.

La novità supportiva del giorno è che verrà approvato un budget supplementare di emissioni di bonds delle municipalità locali, nella pratica un anticipo delle quote 2024, per finanziare progetti ( link China approves decision on front-loading 2024 local government bond quota). La situazione resta difficile, ma mi pare che, nel breve, i mercati azionari cinesi vedano il bicchiere troppo vuoto.

Per il resto, la consumer confidence coreana è calata ad ottobre più delle attese e per il terzo mese di seguito.

I dati di inflazione in Australia mettono la Reserve Bank of Australia in una posizione scomoda, con economia debole (vedi PMI flash usciti ieri) e prezzi resilienti, anche se io fossi in loro privilegerei la crescita.

La seduta europea è iniziata ancora all’insegna del nervosismo, gli indici in calo, i rendimenti ancora in rialzo, in simpatia con gli USA ed eventualmente in vista dell’ECB meeting di domani, dove non è atteso nulla in termini di tassi, ma vi sono altri argomenti che possono disturbare come la liquidazione del bilancio o una guidance aggressiva (per quanto le news macro suggeriscano tutt’altro).

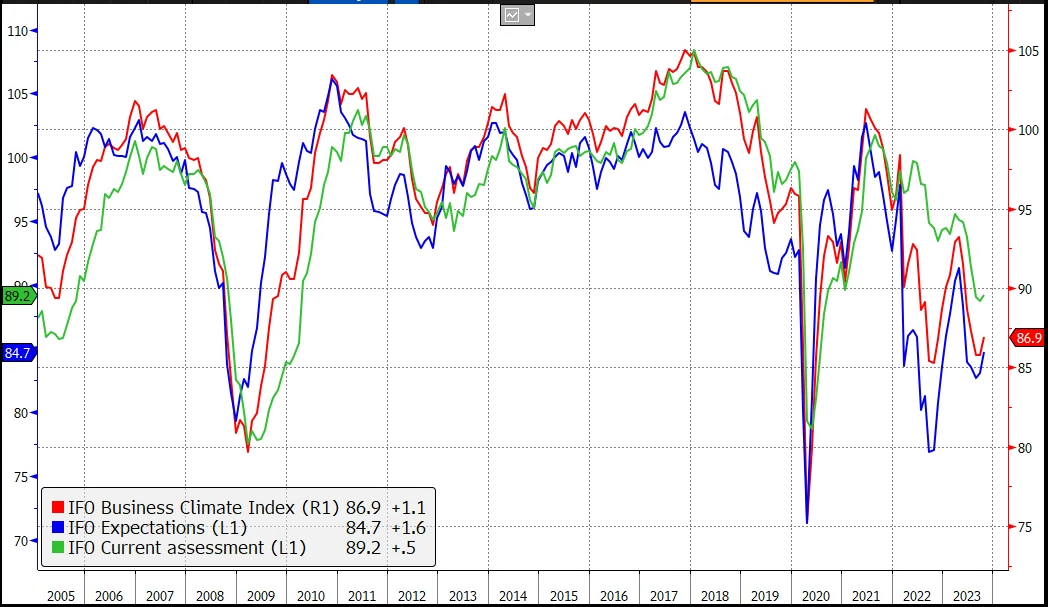

Alle 10 l’IFO tedesco di ottobre ha sorpreso in positivo, mostrando recuperi superiori alle attese.

Qui il rimbalzo intravisto sui PMI a settembre è in effetti proseguito a ottobre. Ma il livello resta storicamente basso e coerente con una contrazione dell’economia.

Nel dettaglio, recupero sia nel settore manifatturiero che nei servizi, ma deterioramento nelle costruzioni.

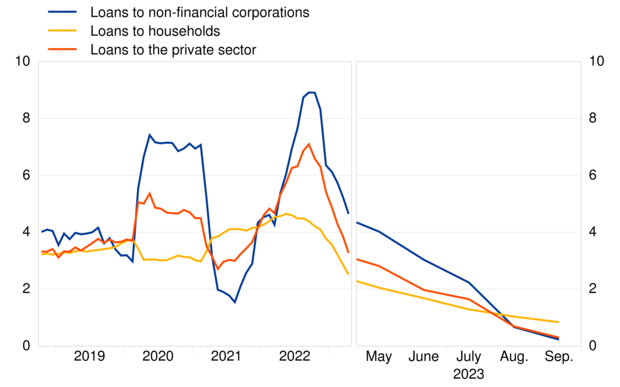

Allo stesso orario sono usciti gli aggregati monetari e di credito ECB di settembre, e le risultanze sono una riedizione mensile della lending survey trimestrale di ieri, con i numeri di credito a aziende e privati in ulteriore calo, e che nel caso di consumatori e settore privato stanno approcciando la decrescita anno su anno.

Dubito che ottobre vedrà un inversione di tendenza, a giudicare dai movimenti dei tassi e dell’economia. Vedremo come commenterà domani la Lagarde.

Come ieri, smaltite le cattive notizie (oggi per la verità meno di ieri, e comunque già note) il mercato azionario si è un po’ rilassato e ha riguadagnato la parità.

E veniamo ai numeri USA nel pomeriggio.

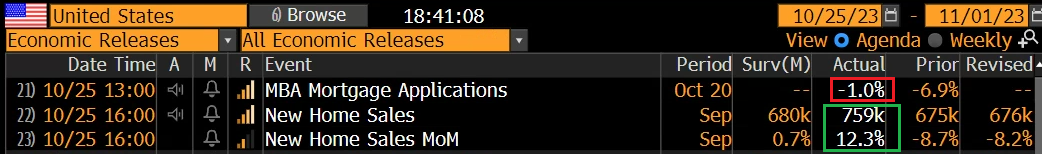

Le richieste di mutuo settimanali sono calate ancora, con un nuovo minimo dal 1995 del “purchase index” ovvero l’indice dei mutui contratti per acquisto casa (contrapposti ai rifinanzianti). Con questi tassi, poco sorprendente.

Di tutt’altro tono le vendite di case nuove di settembre, rimbalzate del 12% a fronte di un consenso che se le attendeva invariate su agosto. Questo mercato continua a mostrare una certa forza, in assoluto e in relativo rispetto alle vendite di case esistenti, che sono ai minimi post grande crisi. Al mese di settembre, le vendite di nuove case USA sono il 4.5% più alte che l’anno scorso di questi tempi. Questo è frutto di una domanda in gran parte deviata verso il mercato del nuovo perchè in quello delle case esistenti non c’è offerta. Questo è per certi versi positivo (le case nuove creano crescita, le esistenti solo indirettamente). Non a caso alcune banche di investimento hanno alzato la stima del GDP del terzo trimestre, in pubblicazione domani, e ormai le stime delle “Big” sono più sul 5% che sul 4% annualizzato.

E’ forse il caso di osservare che, in aggregato, le vendite di case (nuove più esistenti) non sono affatto così brillanti, che il numero di case in costruzione in arrivo sul mercato è massiccio, e che c’è un problema di affordability che verrà a galla appena il mercato del lavoro USA si rilasserà abbastanza da far dubitare ai consumatori che, in caso di licenziamento, il reperimento di un nuovo impiego sia immediato. Tra l’altro, la fiducia dei costruttori è tornata a scendere con forza negli ultimi mesi.

Detto ciò, il mercato ha ovviamente ricepito il messaggio dei numeri: i rendimenti, che già salivano, hanno accentuato il rialzo, un occhio preoccupato ai numeri di domani, e Wall Street, che già aveva aperto pesante, per via dei tassi e di una serie di headline “non risk frendly” (vedi sotto) ha accentuato il calo.

** RUSSIAN DEFENCE MINISTER SHOIGU: WE ARE TO START TRAINING ON NUCLEAR STRIKE

** HAMAS FIGHTERS TRAINED IN IRAN BEFORE OCT. 7 ATTACKS – WSJ

** ERDOGAN CANCELS ISRAEL VISIT, SAYS HAMAS IS A ‘LIBERATION GROUP’: WSJ

Infine, probabilmente Wall Street comincia ad essere infastidita dall’incapacità della House of Representatives di uscire dall’impasse con l’elezione di un portavoce. La deadline entro la quale va risolto il problema del budget, pena lo shutdown per l’Amministrazione USA, si avvicina (17 novembre se non erro), e se non si muove qualcosa, questa fonte di nervosismo non potrà che farsi più forte.

Nel pomeriggio c’è stato spazio anche per la Bank of Canada, che ha mantenuto invariati i tassi, ha abbassato le previsioni di crescita e riconosciuto la debolezza macro, ma ha ribadito di essere scontenta del ritmo a cui scende l’inflazione e pronta ad alzare ancora se ci fosse necessità. Altra benzina sul fuoco dei tassi.

** BANK OF CANADA HOLDS KEY INTEREST RATE AT 5%, MATCHING ESTIMATE

** BOC REVISES 2023 GROWTH FORECAST DOWN TO 1.2% (VS 1.8% IN JULY), 0.9% IN 2024 (VS 1.2%), 2.5% IN 2025 (VS 2.4%)

** BOC: INFLATION TO AVERAGE 3.9% IN 2023 (VS 3.7% IN JULY), 3.0% IN 2024 (VS 2.5%), 2.2% IN 2025 (VS 2.1%)

** BOC NOW EXPECTS INFLATION TO RETURN TO 2% TARGET BY END-2025; IN JULY IT HAD SAID MID-2025

** BOC SAYS IT IS CONCERNED THAT PROGRESS TOWARDS PRICE STABILITY IS SLOW AND INFLATIONARY RISKS HAVE INCREASED

** BOC SAYS IT IS PREPARED TO RAISE POLICY RATE FURTHER IF NEEDED

Con queste premesse, l’azionario europeo ha mostrato una discreta resilienza, con gli indici core Europe ( Dax, Cac) a chiudere marginalmente positivi insieme all’Eurostoxx 50. Peggio le piazze dell’Europa meridionale, per le quali questi tassi, a cui si aggiungono gli spread, cominciano ad essere davvero alti, anche in considerazione dei cali dell’inflazione (il dato anno su anno in Italia a ottobre scenderà sotto il 3%).

Questa resilienza dell’azionario continentale è in parte dovuta al fatto che le chiusure di ieri sono avvenute con Wall Street più bassa, ma in parte è autentica. Ma la distribuzione settoriale resta difensiva, con Comunication Services, Healthcare e Consumer Staples sugli scudi, e Industrials, Consumer Discretionary e IT a chiudere la fila. Il Dollaro recupera ancora un po’ di “Safe Heaven Bid” e tra le commodities riparrtono un po’ oil e oro, a dimostrazione che la geopolitica fa parte dei driver. In questo quadro, la debolezza dei bonds governativi resta, in particolare in Europa, un conundrum e un motivo di negatività insieme.

Dopo la chiusura, Wall Street ha accelerato il ribasso, zavorrata dal Nasdaq, con gli investitori che a questo punto temono il reporting delle altre big tech (Google fa -8%, e domani abbiamo Meta e IBM, e giovedì Amazon), e forse preoccupata dal dato di GDP di domani, per l’impatto che potrebbe avere sui tassi, anche in considerazione che la prossima settimana abbiamo il FOMC.

A proposito di banche centrali, domani abbiamo il meeting e la conference ECB. Non è atteso nessun movimento sui tassi, che non ci sarà. Verrà notato l’indebolimento del quadro macro, ed eventualmente l’inasprimento delle condizioni finanziarie. Ma come per la Bank of Canada, è assai probabile che il Governing Council confermi che l’inflazione desta ancora preoccupazioni e che sono pronti ad alzare ancora se necessario. Infine, vi potrebbe essere discussione sul ritmo di riduzione del bilancio, e in particolare sui reinvestimenti del PEPP, anche se non si dovrebbe arrivare ad una decisione. Se non escono novità troppo truci, forse i bonds eurozone si rilasseranno un po’ post conference.

Italiano

Italiano English

English