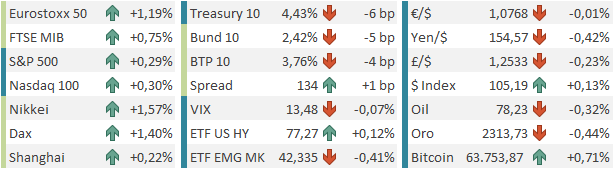

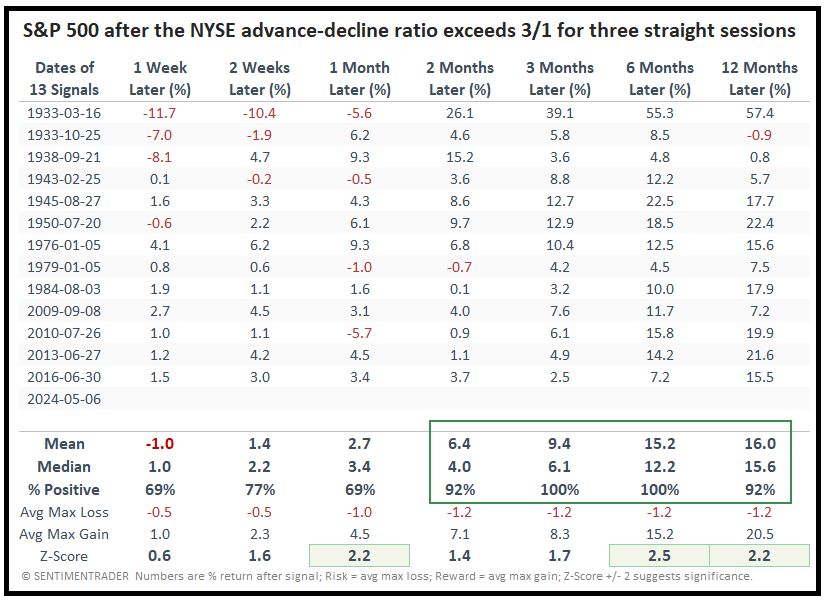

Chiusura brillante per Wall Street ieri sera (S&P 500 +1.03%, Nasdaq 100 + 1.13%), la terza di seguito, per un totale di oltre il 3%. Si tratta della migliore serie di 3 sedute da novembre scorso. Sentimentrader.com ha notato che la partecipazione al rally delle azioni del NYSE è stata elevata, avendo i titoli in guadagno superato di 3 volte quelli in perdita per tutte e 3 le sedute. Si tratta di un fenomeno abbastanza raro, occorso solo 32 volte negli ultimi 90 anni. Se si prendono in considerazione solo i casi di 3 sedute con breadth maggiore di 3 a 1 nei quali l’indice si trovava sopra la media mobile a 200 giorni (ovvero quelli avvenuti con un trend rialzista in corso) il numero scende a 14 eventi.

Ebbene il backtest rivela che in tutti e 14 i casi l’S&P 500 ha mostrato una performance positiva a 3 e 6 mesi, mentre l’unico caso su 14 in cui l’indice è stato in negativo un anno dopo, è occorso nel 1033, e l’entità è stata di meno di un punto percentuale.

Se si rilassano le condizioni per ottenere un campione più vasto (2.75 a 1 ) si ottengono risultati analoghi. Statistiche di breadth simili si sono rilevate diverse volte nel corso di novembre, e l’indicazione è stata in effetti corretta. Lo studio rappresenta un ulteriore elemento a supporto dello scenario positivo di medio termine per l’azionario USA. Nel breve non risulta in contrasto con una prosecuzione della fase correttiva, ma effettivamente suggerisce che questa si esaurisca in tempi brevi e con downside modesto.

Io continuo a pensare che il consolidamento / correzione possa continuare ancora per il grosso del secondo trimestre. Ma sono pronto a cambiare idea di fronte a un superamento sostenuto di quota 5.200, con nuovi massimi a seguire.

Il rimbalzo dell’azionario è stato favorito dalla correzione dei rendimenti causata da tutte le “bad news” macro elencate ieri: 2 e 10 anni treasury si trovano oltre 20 bps più in basso rispetto ai massimi segnati a fine aprile, e la Fed Funds Strip è tornata a scontare un 80% di probabilità di 2 tagli dei tassi da parte della Fed nel 2024. Quanto sia sostenibile il movimento ce lo diranno i prossimi dati sui prezzi USA, che però inizieranno a essere pubblicati da mercoledì 15 maggio. I sottoindici prezzi degli ISM non sono stati incoraggianti su questo aspetto, ma sui singoli report può uscire di tutto.

Ieri sera la Senior Loan Officer Opinion Survey del primo trimestre 2024 ha indicato che l’easing delle condizioni dei loans osservato negli ultimi trimestri è un po’ andato in stallo, e che restiamo con una percentuale netta di banche che inasprisce i lending standards.

Forse è l’effetto dei rialzo dei tassi e del rientro delle aspettative di taglio osservati nel primo trimestre. In ogni caso, per quanto uno stallo nel miglioramento possa alimentare dubbi che questo miglioramento sia terminato prima che i lending standards tornino a rilassarsi (al momento sono ancora più le banche che li inaspriscono), questo non costituisce certo un market mover di breve.

La seduta asiatica ha visto oggi il primo consolidamento di Hang Seng e “H” shares cinesi dopo dopo una notevole serie positiva: quasi il 15% in 10 sedute per entrambi gli indici. In particolare Hong Kong (Hang Seng) ha inanellato 10 sedute positive di seguito (HSCEI ha fatto -0.14% il 30 aprile), e 2.5 azioni in salita ogni azione in calo nel medesimo periodo, una partecipazione che non si vedeva dal 2017. Infine, il 60% dei titoli è terminato sopra la media mobile a 200 giorni.

Sentimentrader.com, che ha fornito tutte queste interessanti statistiche, ha rilevato che queste caratteristiche, quando sono state rilevate dopo una fase correttiva di almeno il 10%, hanno di fatto arrestato il bear market, con performance positive nel prosieguo in tutti e 8 i casi rilevati dal 1975. Se poi uno seleziona solo i casi in cui il rimbalzo ha superato il 9%, le performance medie migliorano ulteriormente.

Nel frattempo un po’ di news positive su immobiliare cinese oggi:

** Shenzhen Eases Home Buying to Revive Sales in China Tech Hub link

** China Builder Vanke Tells Investors It Readied Money to Pay Bond link

** China Builder Logan Gets Respite as Liquidation Petitions Fail link

Tornando alle piazze asiatiche, troviamo sugli scudi Seul, Tokyo e Sydney con progressi tra 1.5% e 2%, mentre Taiwan e Vietnam hanno guadagni più modesti e Shenzen e Shanghai solo marginali. Negative Jakarta e Mumbai. Terminati per il momento i (supposti) interventi del Ministero del Tesoro giapponese, lo Yen ha ripreso ad indebolirsi, anche perchè i fondamentali non sono molto cambiati. Il divario tra tassi nominali e reali giapponesi e quelli del resto del mondo rimane ampio, e consumatori e aziende sono ampiamente incentivati a investire la liquidità all’estero e portare a casa i relativi rendimenti reali invece che farsi erodere dall’inflazione giapponese coi tassi a zero. Vedremo come andrà a finire questa cosa a medio termine.

L’azionario Eurozone ha aperto in maniera costruttiva, in parte fattorizzando l’accelerazione di Wall Street ieri sera. Dopo una fase di incertezza, poi gli indici hanno preso la via del rialzo, aiutati da rendimenti in calo. Dal punto di vista fondamentale, supporto agli indici è arrivato dagli earnings bancari, in particolare di Unicredit e UBS.

Sul fronte macro poca roba: gli ordinativi all’industria tedeschi di marzo hanno deluso come al solito, anche con la revisione a febbraio, ma appunto questi numeri vengono spesso rivisti fino a fargli cambiare volto, per cui sono solo utili solo se presi come media del trimestre precedente. Bene invece la bilancia commerciale di marzo, con sia import che export migliori delle stime e dati precedenti rivisti al rialzo.

Bene anche le retail sales EU, migliori delle attese e in positivo anno su anno.

Nel pomeriggio non c’erano dati di peso in US. Wall Street è partita in progresso e questo ha offerto un ulteriore spunto all’azionario Eurozone, che ha ulteriormente accelerato nel pomeriggio, per terminare con progressi superiori al punto percentuale su Eurostoxx 50, Dax e IBEX e poco sotto per CAC e FTSEMib. I cambi sono ancora poco mossi sui livelli di ieri, tranne lo Yen che cala. E le commodity consolidano il ralli degli ultimi 3 giorni, frenate dai preziosi.

In concomitanza con la chiusura europea, il membro Fed Kashkari ha fatto dichiarazioni interessanti, nella misura in cui si è chiesto se, alla luce della tenuta del ciclo e della forza dell’immobiliare, la politica monetaria sia da considerarsi davvero così restrittiva come suggerirebbe il livello dei tassi. Ed ha aperto a rialzi, pur chiarendo che non lo ritiene probabile.

*KASHKARI: QUESTION POLICY RESTRICTIVENESS GIVEN INFLATION DATA

*KASHKARI:HOUSING RESILIENCE RAISES QUESTIONS ABOUT NEUTRAL RATE

*KASHKARI: HARD TO EXPLAIN ROBUSTNESS OF ECONOMIC ACTIVITY

*KASHKARI: QUESTION FED FACES IS IF DISINFLATION STILL UNDERWAY

*KASHKARI: MOST LIKELY TO HOLD RATES STEADY FOR EXTENDED PERIOD

*KASHKARI: IF WE SEE MARKED LABOR WEAKENING, COULD SPUR CUT

*KASHKARI: IF INFLATION BECOMES EMBEDDED, MAY HIKE IF NEEDED

*KASHKARI: HIKE NOT MOST LIKELY SCENARIO, BUT CAN’T RULE IT OUT

Per il momento non c’è stato impatto sugli asset: Wall Street continua a salire moderatamente, per la quarta seduta di seguito. Vedremo dove sarà la chiusura. Detto questo, il mercato potrebbe diventare un po’ più sensibile al tema all’inizio della prossima settimana, quando si avvicinerà la pubblicazione del CPI di Aprile.

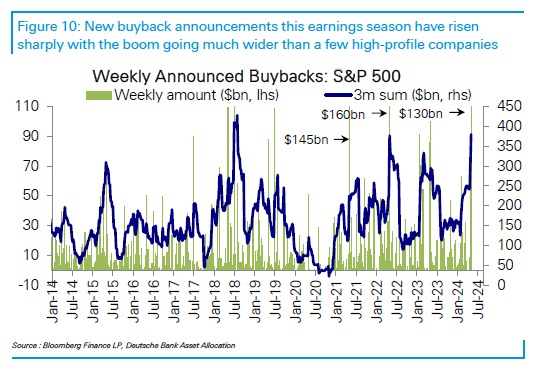

Nel frattempo, Deutsche Bank ha evidenziato un altro fattore a supporto del rally equity USA a medio termine. I Buybacks. Con le finanze supportate da earnings brillanti (vedi lampi di ieri) Corporate America ha annunciato un livello elevatissimo di buybacks: 262 bln dall’inizio dell’earning season. E sebbene la parte del leone la facciano aziende come Apple e Google, in realtà il resto delle aziende ha fatto annunci per totali 80 bln. E l’earning season non è ancora finita.

Italiano

Italiano English

English