Un altro progresso ieri sera (martedì) per Wall Street, con l’S&P 500 in guadagno dello 0.59%, e il Nasdaq 100 in salita dello 0.49%, a nuovi massimi storici. Il Russell 2.000 ha fatto addirittura +1.94%, segnando i massimi da agosto 2022. Il Dow Jones, dal canto suo, ha messo a segno la nona seduta positiva consecutiva (le serie di S&P 500 e Nasdaq sono state interrotte da cedimenti marginali) facendo a sua volta i massimi storici. Ancora in calo i rendimenti, con il 10 anni Treasury che ha chiuso a 3.91%.

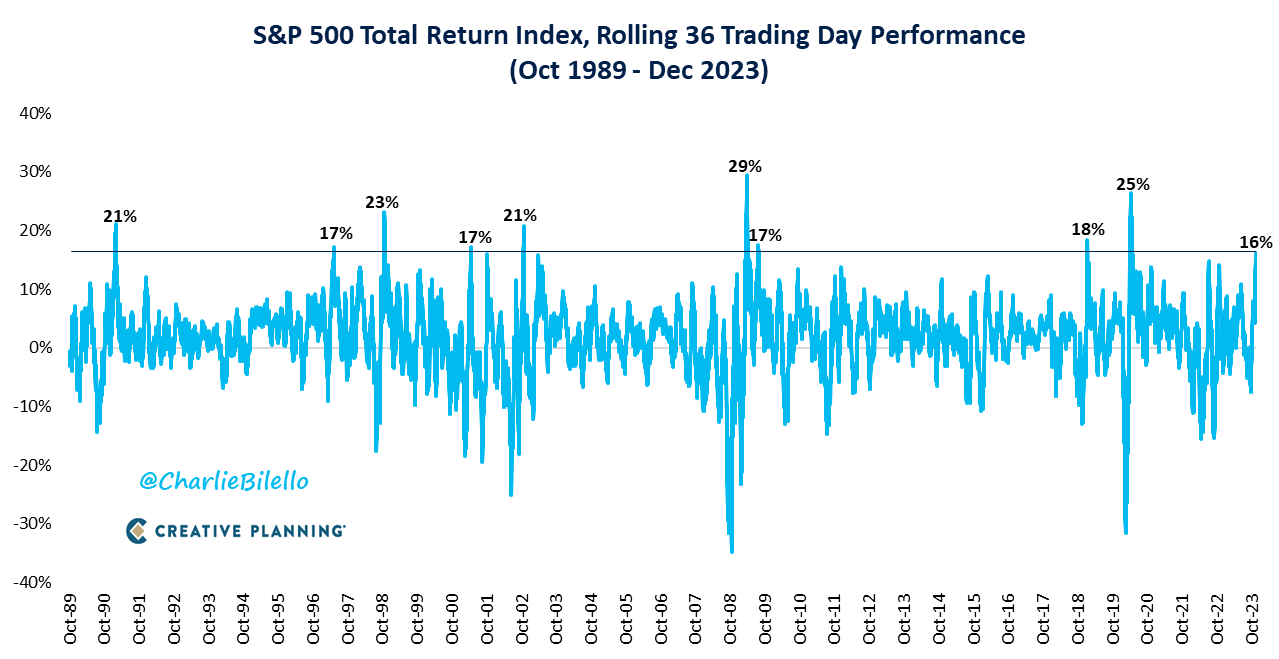

La performance dell’azionario USA è ben fotografata da questo grafico di Creative Planning, che mostra come il total return a 36 giorni dell’S&P abbia raggiunto il 16%, ovvero il 99mo percentile.

Valori uguali o superiori a questi si sono visti post covid, dopo il crash del Q4 2018, nel corso del bear market 2001-3, post default russo del ’98 e in generale dopo fasi di recessione o event risk. Tranne il 2018, quando però Powell intervenne dapprima con il “non QE” ovvero acquisti di Tbills sul mercato, e poi tagli dei tassi nel 2019, che contribuirono a generale il rally poi stroncato dal Covid a Febbraio 2020. Questa volta la situazione non sembrava così stressata (il calo è stato del 10-11% dai picchi di luglio) ma il rally è stato lo stesso violento.

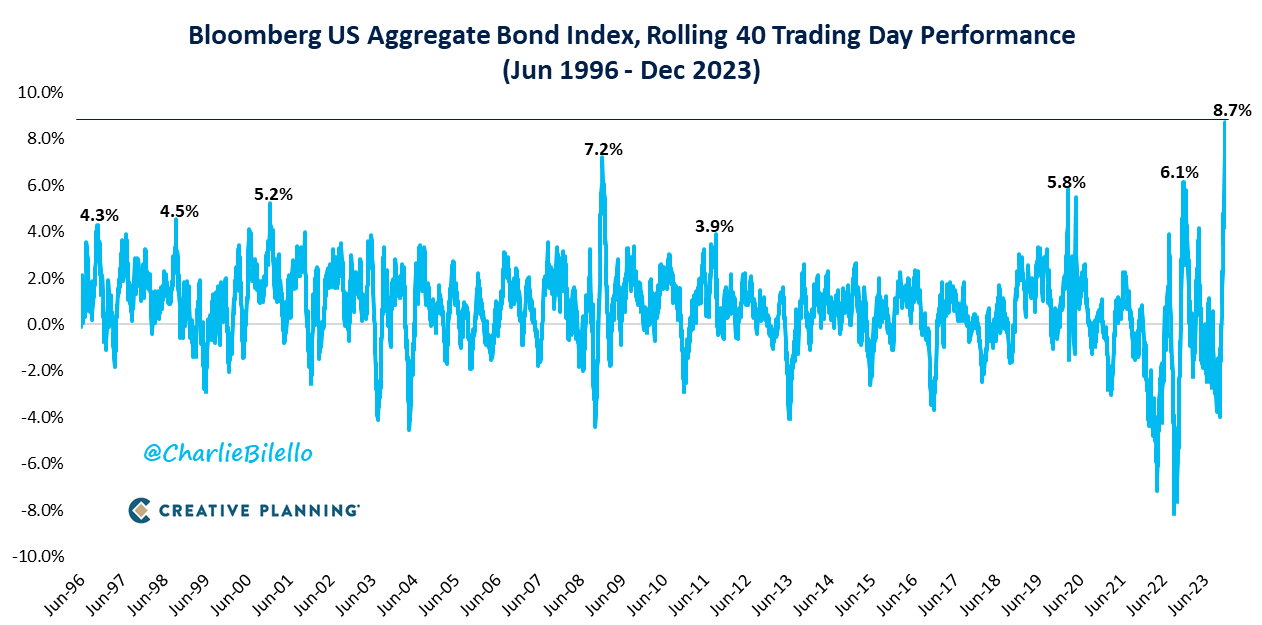

Nulla però a confronto di quanto è successo sull’obbligazionario USA. L’indice dei treasury è salito dell’ 8.7% in 40 sedute, il rally più violento da inizio serie, nel 1996 (con il secondo ad una notevole distanza).

Sarei curioso di sapere come è il record in termini di rally appaiati Treasury – S&P 500. Credo che l’evenienza sia ancora più rara.

Sarei curioso di sapere come è il record in termini di rally appaiati Treasury – S&P 500. Credo che l’evenienza sia ancora più rara.

Il driver è ormai noto: il calo dei tassi e il pivot Fed hanno portato l’azionario a scontare condizioni molto più ease, o, se volete, i fattori di sconto dei flussi di cassa dell’azionario sono crollati, che è la stessa cosa, da un angolo più matematico, e così i multipli stanno salendo aggressivamente.

Io vedo, in questo volo appaiato, anche un aspetto comportamentale. Gli investitori erano convinti che il 2024 sarebbe stato, dopo 3 anni disastrosi (in realtà poi il 2023 è migliorato), l’anno dei bonds, e intendevano approfittare dei rendimenti appetibili visti in autunno, ma forse ritenevano che, visto il sentiment di mercato, vi fosse ancora tempo per entrare. Quando invece li hanno visti svanire, si sono gettati all’inseguimento, scatenando l’ondata di ricoperture anche su azionario.

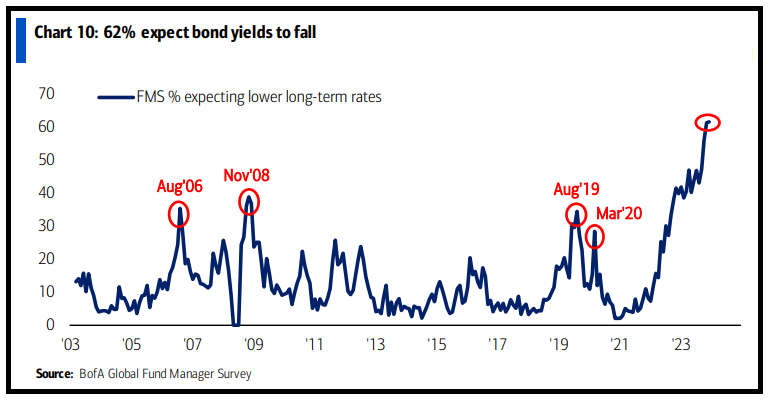

A supporto di questa teoria vi porto la Survey di Bank of America di Dicembre: nell’ultimo anno la media degli investitori istituzionali intervistati è stata convinta che i tassi sarebbero scesi, ma negli ultimi 2 mesi questa convinzione è esplosa al 60% netto, un livello mai visto.

Questo grafico mi crea qualche problema. Personalmente, sono da tempo convinto che i tassi caleranno, per il rientro dell’inflazione e l’indebolimento del quadro macro, e al di la di un necessario consolidamento, ed eventuali rimbalzi dovuti a colpi di coda dell’inflazione o altro, questa resta la mia view, visto che ritengo che avremo una recessione globale. Ma un lungo bond di dimensioni storiche, associato ad un consenso come quello sopra raffigurato, mi fa nascere il dubbio. Non sembra decisamente simile al consenso sull’azionario dell’anno scorso?

Dopo la chiusura di Wall Street, il colosso delle spedizioni Fedex ha riportato risultati peggiori delle attese e guidance rivista al ribasso ( link ) per il secondo trimestre di seguito, a causa di domanda debole, con l’azione calata del 10% in aftermarket. In un altro momento una news del genere avrebbe impattato un po’ sugli indici, vista la correlazione tra il business di Fedex e il ciclo. Ma al momento il sentiment è così forte che non si è visto niente del genere.

Per fortuna, ci pensa la Cina a tenere alto lo stendardo dei mercati azionari deboli. Nell’ambito di una seduta asiatica contrastata, ci hanno pensato questa volta le “A” shares (Shanghai e Shenzen) a calare di oltre un punto verso nuovi minimi per il 2023 (sissignore, in un anno in cui il MSCI World fa +21%), mentre Hong Kong e HSCEI, che sono scesi ieri, hanno messo a segno un modesto rimbalzo. Per giustificare l’ennesima debacle, si è parlato del fatto che la PBOC non ha tagliato i tassi, come atteso peraltro. Ecco, qui abbiamo un mood opposto rispetto a quello che domina su bonds ed equity occidentali, il che lascia intendere che nel 2024 sentiment e positioning non saranno certo un freno, almeno i primi mesi.

Degli altri indici, pesante Mumbai (-1.5%) mentre Nikkei e Kospi hanno fatto molto bene e il resto ha recuperato poco sotto il mezzo punto.

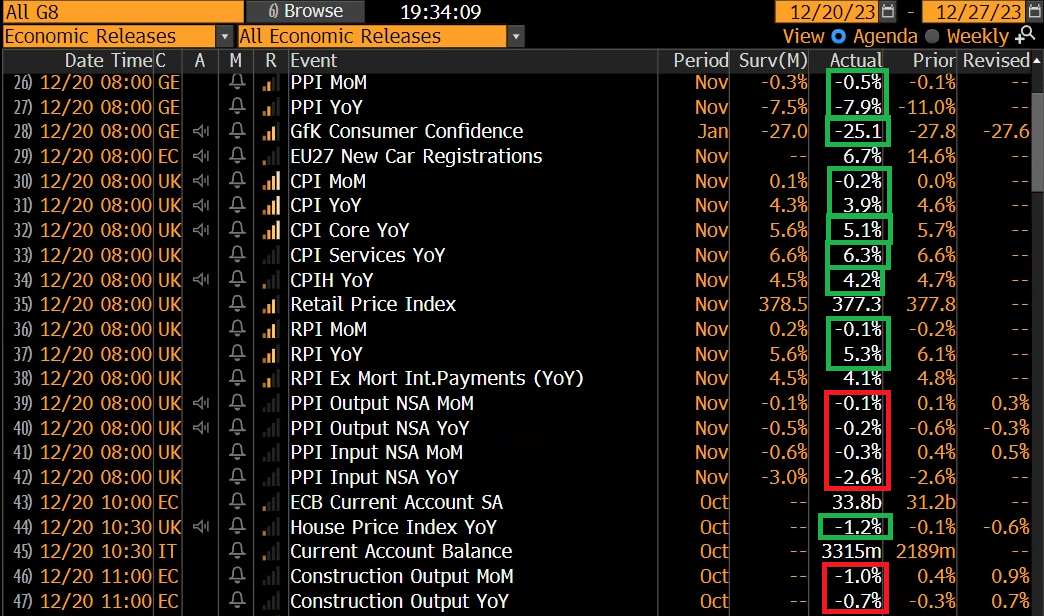

La seduta europea è partita con un tono tendente al consolidativo, senza un motivo specifico. A dare un ennesima frustata ai bonds ci hanno pensato i dati di prezzi alla produzione tedeschi di novembre, in calo maggiore rispetto alle attese, e una serie di dati di inflazione UK assai inferiori alle stime, che hanno causato un altro drop dei rendimenti dei Gilt. Ora tutti si precipitano ad anticipare i tagli della BOE. A agosto tutti proiettravano altri 3 rialzi prima di fine anno. Così vanno le cose.

Per il resto, lieve miglioramento della fiducia dei consumatori tedeschi.

Così i rendimenti hanno continuato a calare, con il Bund ormai sotto la soglia del 2% e il BTP a nuovi minimi da 12 mesi. L’azionario ha fato un piccolo affondo a metà mattinata, per poi riprendersi gradualmente. Piccole correzioni per € e Commodities.

Un po’ di numeri nel pomeriggio in US.

Le richieste di mutuo settimanali hanno corretto marginalmente dopo settimane di recupero grazie al calo dei tassi. Il tasso del mutuo 30 anni è passato dall’ 8% di ottobre al 6.83% della scorsa settimana. A fronte di questo calo, Mike Fratantoni, Chief Economist della Mortgage Bankers Association, ha dichiarato che la risposta dei consumatori è “tiepida” fin qui.

Il current account del terzo trimestre è uscito con un deficit maggiore, che forse limerà un po’ la terza stima del GDP.

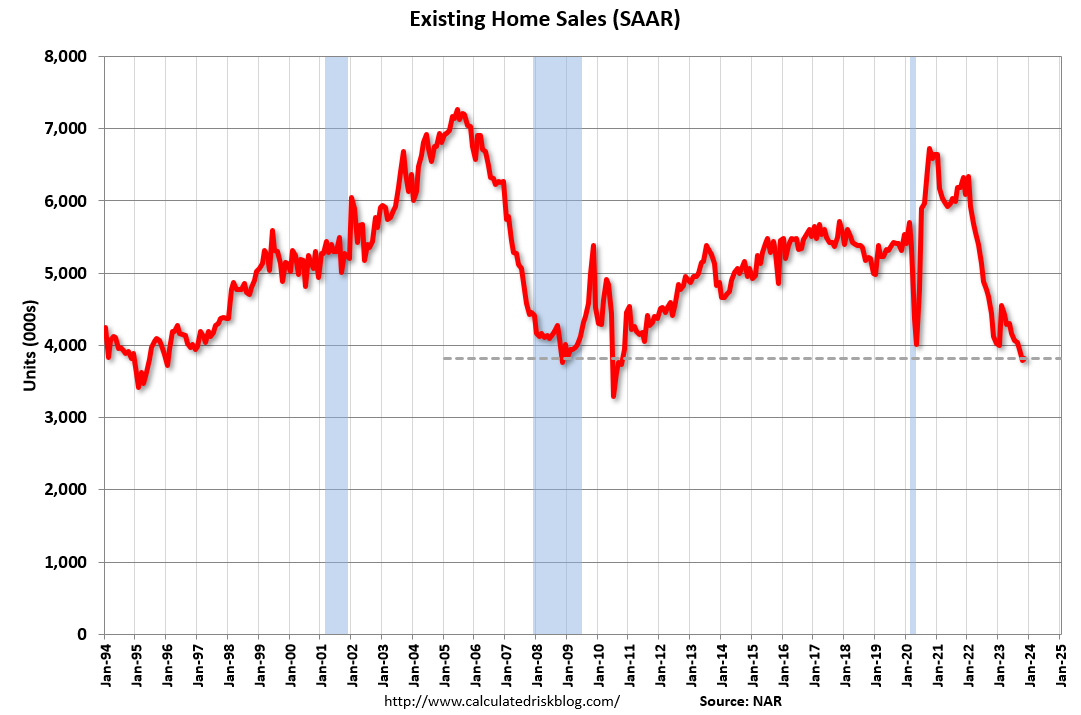

Le existing home sales di novembre hanno sorpreso a margine in positivo. Ma il livello resta estremamente basso, a differenza delle new home sale.

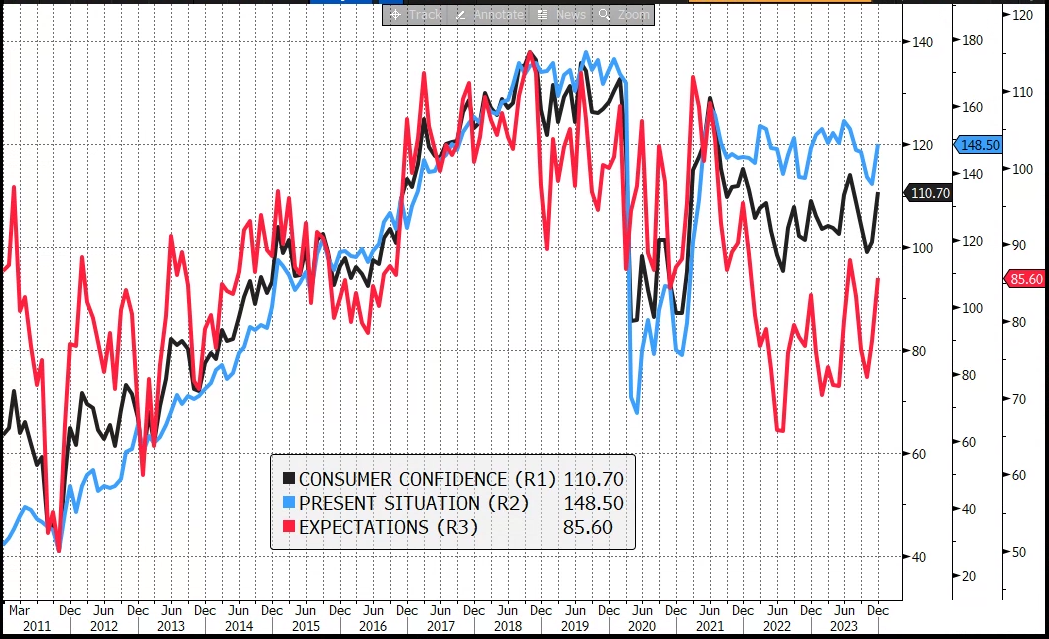

Infine la consumer confidence USA di dicembre ha sorpreso alla grande in positivo, con progresso ben distribuito tra componente coincidente e attese.

Bene anche la percezione del mercato del lavoro, con il netto tra chi trova l’offerta “plentiful” e chi trova i posti “hard to get” migliorato di 2 punti a favore dei primi. La percezione da parte degli intervistati della probabilità di una recessione l’anno prossimo è calata ai minimi da agosto 2022, ma sempre a un rispettabile 66%. Diciamo che con l’azionario ai massimi, l’inflazione, i tassi e il gas alla pompa in calo, sorprende poco che gli Americani si sentano meglio. Il grafico però mostra andamenti un po’ irregolari, specie per le attese, che segnalano una certa volubilità.

Sicuramente il mood dei consumatori USA termina l’anno su una nota alta. Ma certo questo indicatore non è stato di molto aiuto per valutare andamento economia e azionario di recente, per cui difficile capire che farsene di queste news. Quello che è certo è che i mercati non vi hanno guardato, con i tassi USA che hanno continuato a calare e l’azionario più o meno invariato, dopo un inizio in lieve ribasso.

L’azionario Eurozone ha passato il pomeriggio a recuperare le modeste perdite del mattino, per chiudere con il grosso degli indici a mostrare variazioni marginali. E’ ormai più di una settimana che le borse continentali consolidano i guadagni, senza accennare ad una correzione degna di nota. I casi sono 2: o stanno smaltendo l’ipercomprato con un movimento laterale, per poi ripartire o il momentum era tale che prima di correggere deve un po’ indebolirsi, come si nota dal rientro del RSI (sotto il grafico dell’Eurostoxx 50).

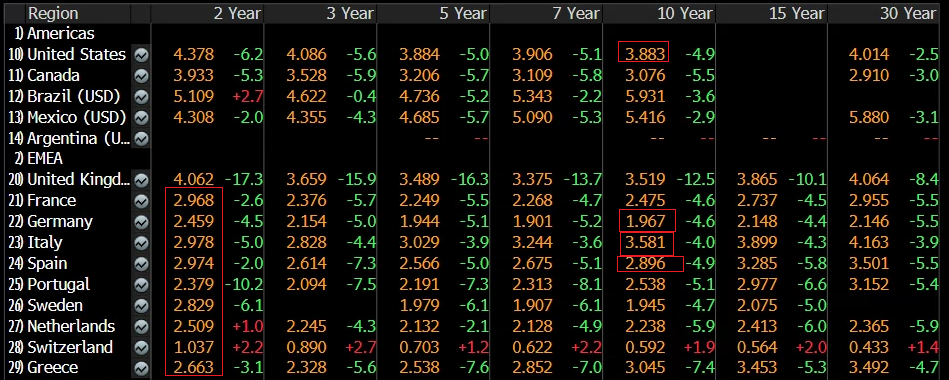

Ennesima giornata di cali per i rendimenti Eurozone, trainati al ribasso da quelli UK che scendono a doppia cifra. Oggi, come si nota dallo schema sotto, abbiamo tutti i 2 anni Eu sotto il 3% (il Depo ECB è al 4%), il Bund a 1.967%, e il BTP al 3.58%.

Alzi la mano chi se lo sarebbe aspettato.

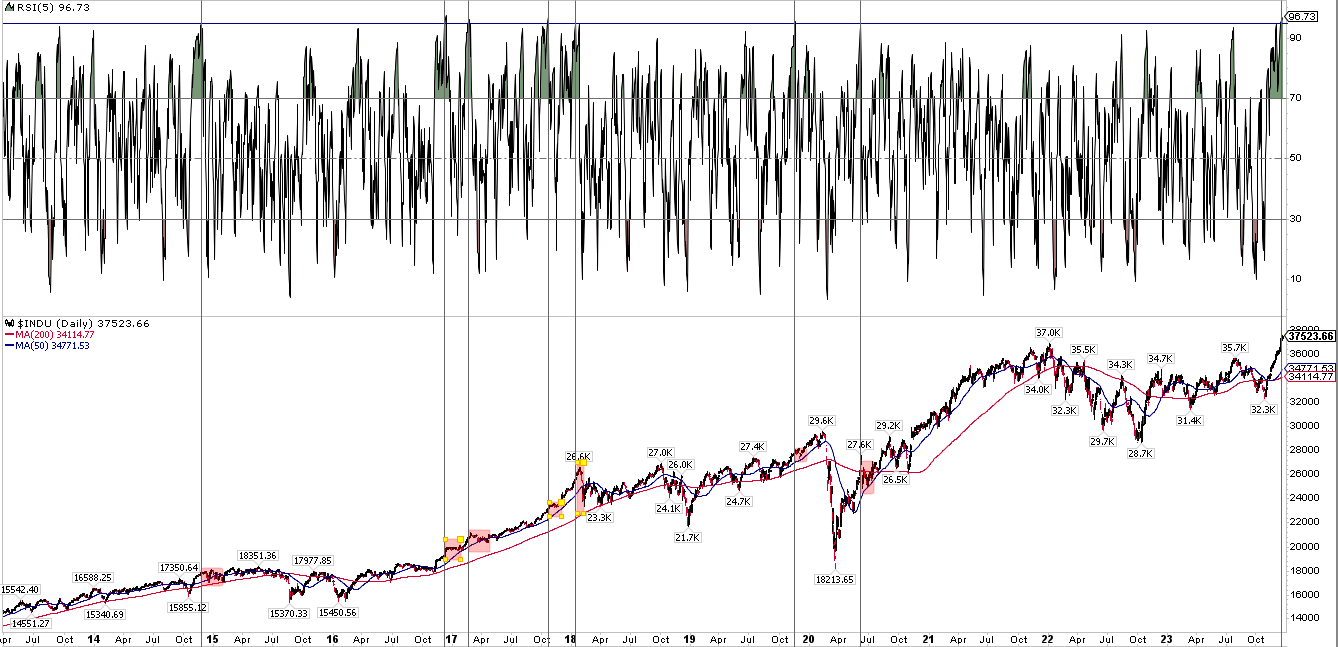

Dopo la chiusura EU, Wall Street ha accumulato un marginale ribasso. Difficile prevedere la chiusura: i massimi storici distano per l’S&P 500 mezzo punto, e si sente l’attrazione gravitazionale di quella soglia. Ma l’RSI degli indici è tiratissimo, 82 per l’S&P, 78 per Nasdaq e Russell 2.000, addirittura 86 per il Dow, che con un progresso oggi porterebbe la serie positiva a 10 sedute.

Urban Carmel ha realizzato un grafico in cui ha indicato tutte le volte il cui, negli ultimi 10 anni, l’RSI 5 (io uso il 14) del Dow Jones è andato sopra 95: si sono sempre avuti consolidamenti più o meno grossi.

Vedremo.

Italiano

Italiano English

English