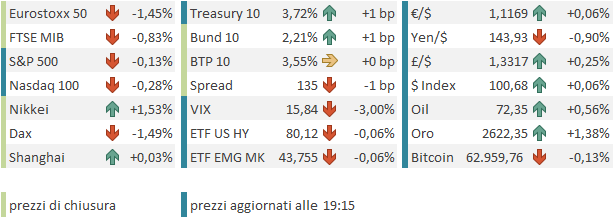

Chiusura sgargiante ieri sera (giovedì) a Wall Street con l’S&P 500 in progresso dell’1.7%, al nuovo record storico, oltre 5.700 punti, e il Nasdaq 100 del 2.56%, ancora ad un 4% dal superare i massimi del 10 luglio scorso. A trainare il movimento ciclici e tech mentre i difensivi sono stati venduti (i.e. in una seduta così forte il settore utilities ha perso lo 0.57% e i consumer staples lo 0.58%). In altre parole un rigurgito di play di crescita, favorito dalla Fed più dovish delle attese (ricordo che mentre il mercato scontava un 60% abbondante di provabilità di taglio di 50 bps, la survey tra gli investitori vedeva favorito uno da 25 bps con il 62% dei voti).

Nel pezzo di ieri avevo sottolineato come Powell si fosse adoperato per evitare a questo taglio lo stigma di “mossa di emergenza” che aveva caratterizzato le occasioni precedenti in cui il ciclo di tagli era iniziato con 50 bps. Secondo il Presidente Fed si è trattato di una mossa preventiva, per mantenere l’economia e il mercato del lavoro USA nell’attuale stato di buona salute.

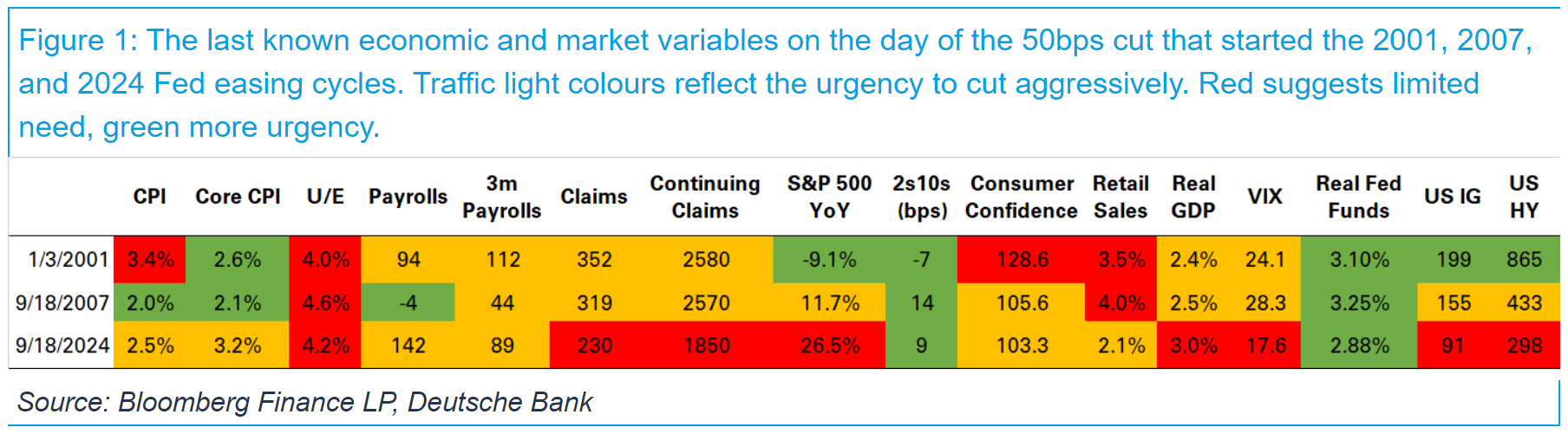

Deutsche Bank è andata a confrontare il quadro macro attuale con quello delle ultime 2 volte in cui cicli di easing sono iniziati con 50 bps, nel (vano) tentativo di evitare una recessione, 2001 e 2007 (io ci avevo aggiunto anche il 2020 con l’esplosione del Covid, ma è un fatto che il quadro macro precedente a quel taglio è irrilevante ai fini di valutare l’opportunità e le motivazioni dello stesso).

Il risultato dello studio di DB è la figura sotto, che mette a confronto una serie di variabili, indicando con il rosso quando il livello di ognuna di queste non giustifica un taglio di questa entità, e col verde quanto lo giustifica appieno (il giallo indica ovviamente quando la valutazione è indeterminata).

La risultanza, in aggregato, è che nel 2024 un taglio da 50 bps risulta meno giustificato che nel 2001 o nel 2007: un solo semaforo verde, la curva, contro 6 nel 2001 e 5 nel 2007, e 8 “rossi” contro 4 nel 2001 e 2 nel 2007.

Su queste basi, la preventività del taglio ne esce confermata. E’ interessante notare che in nessuno dei 3 casi la disoccupazione avrebbe giustificato il taglio, ne le retail sales e nemmeno il GDP. Dove risiedono le differenze tra 2024 e gli altri anni è negli spread, nell’inflazione core, nella creazione di posti di lavoro e nella performance dell’S&P 500. Come osservato ieri, il quadro macro attuale non lascia intendere una recessione imminente, solo un lento deterioramento del mercato del lavoro, che al momento mostra però ancora parametri non distanti dalla piena occupazione.

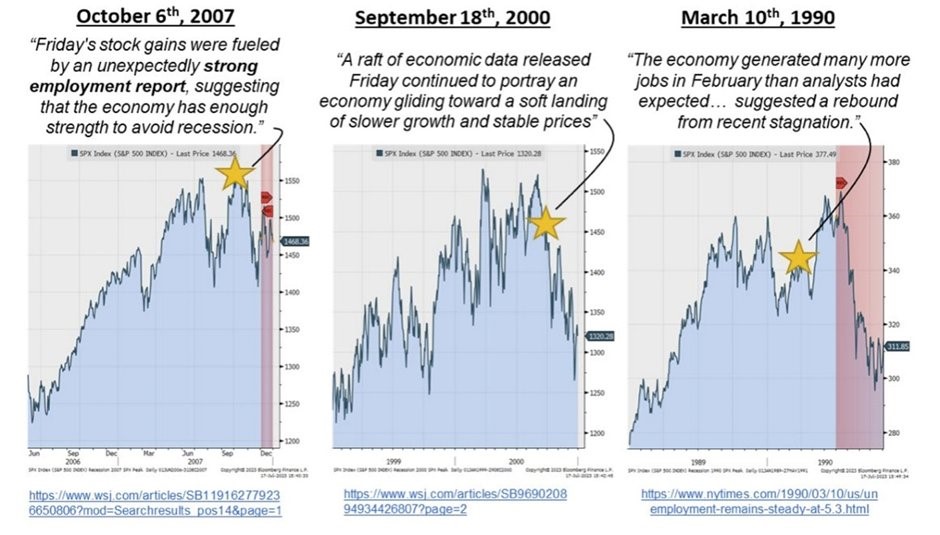

Esiste però un caveat a quest’analisi: la storia mostra che l’entrata nelle recessioni non è mai caratterizzata da dati omogeneamente deboli, ed anzi spesso abbiamo dei segnali assai contrastanti, ed un generale sentore che una recessione sia improbabile o ancora distante. Una buona rappresentazione di questa teoria si ha in questo screen che ho reperito sul web, che mostra come alla vigilia delle ultime 3 recessioni (tolto il Covid che è stato totalmente esogeno) vi siano stati dei report recanti segnali opposti, che hanno offerto conforto al consenso.

Per dirla con Dornbush, “La crisi impiega molto più tempo ad arrivare di quanto pensi, e poi accade molto più velocemente di quanto avresti pensato.”

Personalmente, resto dell’idea che il redde rationem, se arriverà, sia ancora distante 3 o 4 trimestri, il tempo necessario perchè il mercato del lavoro arrivi al punto critico in cui la disoccupazione accelera al rialzo e colpisce i consumi e gli investimenti. Nel frattempo, i risk asset si godranno l’easing Fed. Detto questo, monitorerò attentamente payrolls, jobless claims, job openings e job cuts per segnali che la crisi stia arrivando prima di quanto ci attendiamo.

Tornando a ieri, il sentiment ha subito un colpo dopo la chiusura, con la trimestrale di Fedex, tradizionalmente un indicatore di vivacità del global trade e quindi della domanda, che ha deluso e abbassato la guidance ( link FedEx quarterly profit disappoints as demand for speedy delivery wanes). Il titolo ha accusato perdite a 2 cifre in aftermarket.

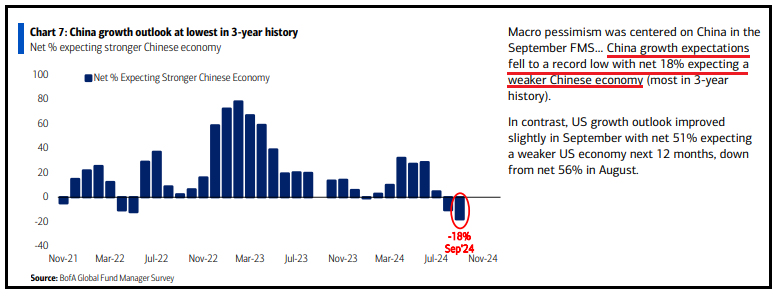

La seduta asiatica ha comunque avuto un tono costruttivo, con tutti i principali indici in progresso, con l’esclusione di Jakarta. Riguardo il China Complex, abbiamo avuto ancora una divergenza, con Hong Kong e HSCEI in progresso di oltre l’1% e le “A” shares al palo. A un mese, le prime mostrano un progresso in aggregato di un 3% mentre le seconde (Shanghai e Shenzen) mostrano perdite attorno al 4%. Come dire che il mercato recentemente preferisce le grosse aziende e banche statali quotate a Hong Kong, e disdegna gli indici locali dove la quota di aziende private di medie dimensioni è assai più elevata.

In effetti il sentiment nei confronti dell’economia cinese è ai minimi, come riporta la Fund manager Survey di Settembre di Bank of America, con un 18% netto di intervistati che si aspetta un economia cinese più debole nei prossimi mesi. Non so quanto margine di peggioramento ci sia.

Nel frattempo, secondo l’Amministrazione Nazionale dell’Energia, il consumo di energia elettrica in Cina ad agosto è aumentato dell’8,9% su base annua, raggiungendo 964,9 miliardi di kWh, in leggero aumento rispetto a luglio. L’organo ufficiale Securities Times ha poi riportato che il taglio dei tassi da parte della Fed ha aumentato il margine di manovra di politica monetaria in Cina.

In Giappone l’inflazione ha accelerato in agosto in linea con le attese (headline CPI da 2.8% a 3% anno su anno, core da 1.9% a 2%. La Bank of Japan però non si è fatta impressionare. Ha lasciato i tassi invariati come da attese, ma il Governatore Ueda ha raffreddato gli entusiasmi per un imminente nuovo rialzo.

*UEDA: CURRENT UNCERTAINTY WON’T LEAD TO QUICK DECISION ON HIKE

*UEDA: FURTHER RATE HIKES ARE DATA DEPENDENT

*UEDA: NEED SOME TIME TO SEE HOW UNCERTAINTIES IMPACT OUTLOOK

*UEDA: WANT TO COMMUNICATE WHEN CERTAINTY SHIFTS SIGNIFICANTLY

La seduta europea è partita con un tono consolidativo, dopo i fuochi artificiali di ieri. A deprimere in sentiment ha contribuito il profit warning di Mercedes, che ha tagliato l’outlook, citando, tanto per cambiare, la debolezza dell’economia cinese . tuttoil settore auto europeo ne ha risentito abbondantemente.

*MERCEDES-BENZ FALLS 7% AFTER CUTTING FULL-YEAR OUTLOOK

*MERCEDES-BENZ FALLS 7.6% AFTER CUTTING GUIDANCE ON WEAK CHINA

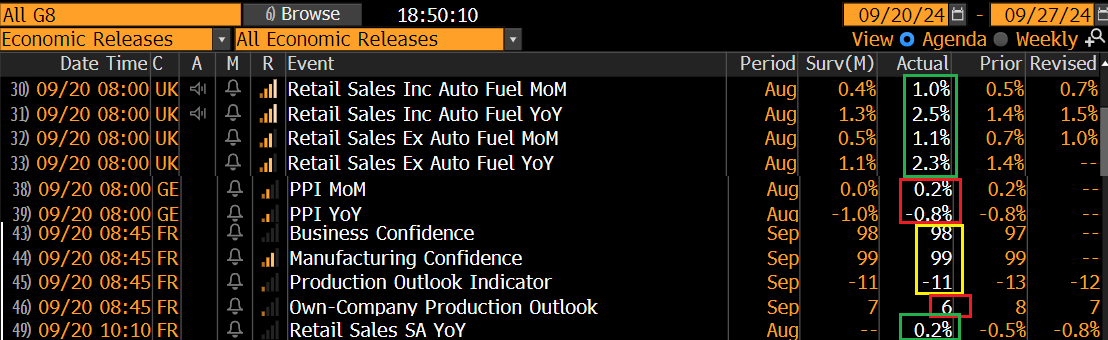

Sul fronte macro, un po’ di report sono usciti, ma solo le retail sales di agosto in UK meritano davvero l’onore delle cronache.

Nel pomeriggio negli USA non erano previsti dati. La seduta è partita con un tono consolidativo, con i winner di ieri a fare da zavorra (oltre a Fedex ovviamente). Col progredire del pomeriggio le perdite si sono accentuate, e questo ha spinto gli indici europei ad una chiusura abbastanza pesante. La risk adversion ha offerto un po’ di supporto ai bonds dopo una seduta volatile mentre l’€ alla fine si attesta poco lontano dai livelli di ieri. Tra le commodities continuano a tirare i preziosi, con l’oro che segna un record dopo l’altro. D’altronde, ora anche la politica monetaria Fed e la direzione dei tassi reali si sono allineate con gli altri fattori a supporto.

Dopo la chiusura europea, il membro Fed Waller, il primo a parlare (almeno mi sembra) dopo il FOMC, ha avuto toni decisamente accomodanti. Ha dichiarato che i dati sui prezzi usciti durante il blackout period lo hanno convinto a tagliare di 50 bps ( il CPI core è uscito leggermente sopra attese e così il PPI, vedete voi! ) e che la dimensione dei prossimi tagli dipenderà dai dati (quindi ha aperto a altri tagli da 50 bps). L’inflazione è calata molto più rapidamente di quanto si aspettasse e potrebbe essere su un percorso più basso di quanto si aspetta il FOMC.

*FED’S WALLER: FELT 50 BPS RIGHT ACTION TO KEEP ECONOMY STRONG

*WALLER: INFLATION DATA DURING BLACKOUT PUSHED ME TOWARD BIG CUT

*WALLER: ESTIMATES SUGGEST CORE PCE RUNNING BELOW TARGET

*WALLER: INFLATION SOFTENING MUCH FASTER THAN I EXPECTED

*WALLER: SIZE OF FUTURE CUTS WILL DEPEND ON INCOMING DATA

*WALLER: COULD CONSIDER 50BP CUT AGAIN IF JOB MARKET WORSENS

*WALLER: COULD ARGUE FOR PAUSE IF INFLATION PROGRESS STALLS

*WALLER: IF DATA COMES IN SOFT, MORE WILLING TO CUT AGGRESSIVELY

*WALLER: DON’T HEAR LOT OF FIRMS SAYING THEY HAVE PRICING POWER

*WALLER: INFLATION POTENTIALLY ON LOWER PATH THAN WE EXPECTED

Così, i tassi, che salivano significativamente, hanno ritracciato, e Wall Street, che navigava in calo di 3/4 di punto, ha recuperato quasi la parità. Vedremo dove sarà la chiusura.

Italiano

Italiano English

English