Innanzitutto correggo una grossa svista: Il CPI USA di dicembre esce domani, e non oggi come erroneamente scritto ieri.

Fatta questa doverosa precisazione, veniamo alla chiusura di Wall Street ieri sera, che è avvenuta con perdite marginali per l’S&P 500 (-0.15%) e progressi marginali per il Nasdaq 100 (+0.17%) trainato dalle big cap. Non a caso sial il Russell 2.000 ( -1.05%) che l’S&P 500 equal weight (-0.48%) hanno sottoperformato.

In serata il membro Fed Barr ha annunciato che la finestra di rifinanziamento Bank Term Funding Programme istituita in marzo scorso per supportare le banche regionali USA, in scadenza l’11 marzo prossimo non verrà rinnovata. Questo perchè il suo utilizzo sta crescendo, non come finanziamento di emergenza ma in quanto permette un arbitraggio di tassi verso impieghi più remunerativi.

La seduta asiatica ha avuto un andamento contrastato. Il Nikkei a messo a segno una performance sontuosa (+2% al nuovo massimo dal 1990). Allo spike può aver contribuito il report sui salari nominali e reali di novembre molto sotto attese, che riduce la probabilità di una svolta hawkish della BOJ . Coerentemente anche lo Yen è sceso.

In moderato progresso anche Mumbai, Vietnam e Jakarta, In negativo l’intero China Complex (Hang Seng, HSCEI, Shenzen CSI300 e Shanghai Composite) insieme a Taiwan, Sydney e Seul.

Sul fronte macro da notare anche il calo maggiore delle attese dell’inflazione in Australia a novembre, ma in generale si tratta di dati vecchi.

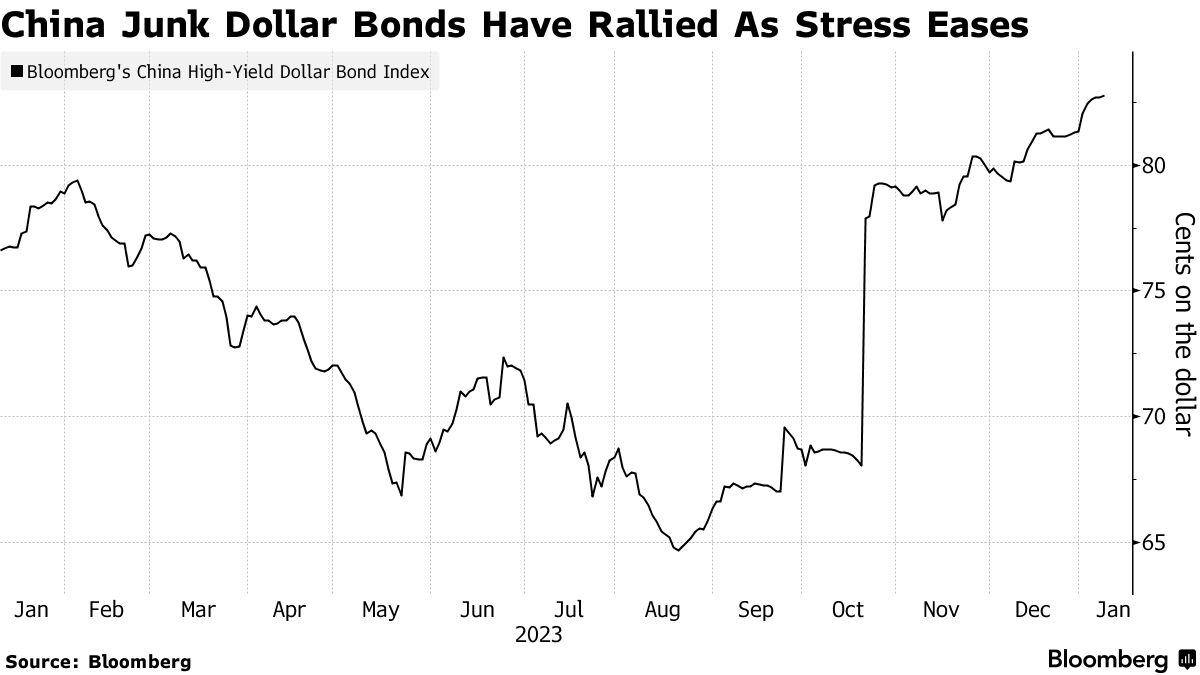

Per quanto riguarda la Cina, poche news oggi. Restiamo in attesa del taglio della riserva obbligatoria in arrivo con ogni probabilità nei prossimi giorni, con i mercati azionari però scettici e depressi, nell’atto di continuare la serie di nuovo minimi. Dove invece non sembra mancare la costruttività è nel settore obbligazionario corporate, come ha osservato Bloomberg con questo grafico del high yield cinese, in recupero da diversi mesi.

Considerando che i minimi dell’ obbligazionario high yield cinese hanno a volte coinciso, e a volte preceduto di poco i minimi relativi dell’azionario, questo movimento – se sostenuto – potrebbe costituire un segnale che stiamo approcciando i minimi per “A” e “H” shares cinesi (nel grafico ho utilizzato l’indice Iboxx per i junk bonds cinesi, che si è mosso meno di quello usato da Bloomberg, dei bonds in Dollari).

La seduta europea è iniziata con un tono ancora incerto, e gli indici poco distanti dalla parità. Idem i rendimenti dei bonds, a oscillare attorno alle chiusure di ieri. I periferici hanno ottenuto un supporto relativo dall’esplosione del book del nuovo 10 anno Spagna, che ha visto in mattinata 130 bln di ordini, in linea con quanto visto ieri su BTP 7 e 30 anni. La reazione si è vista ma resta, come ieri, modesta a fronte dell’entità dei numeri.

Sul fronte macro, poche notizie, vecchie, certamente non in grado di muovere i mercati.

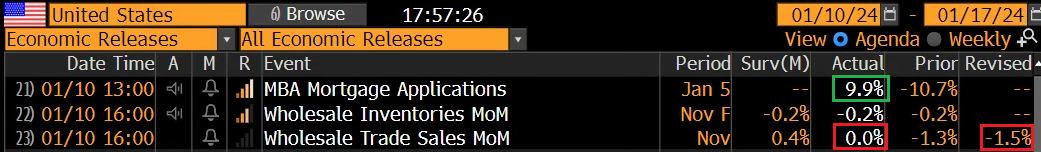

La cosa non è cambiata nel pomeriggio, con pochi report negli USA:

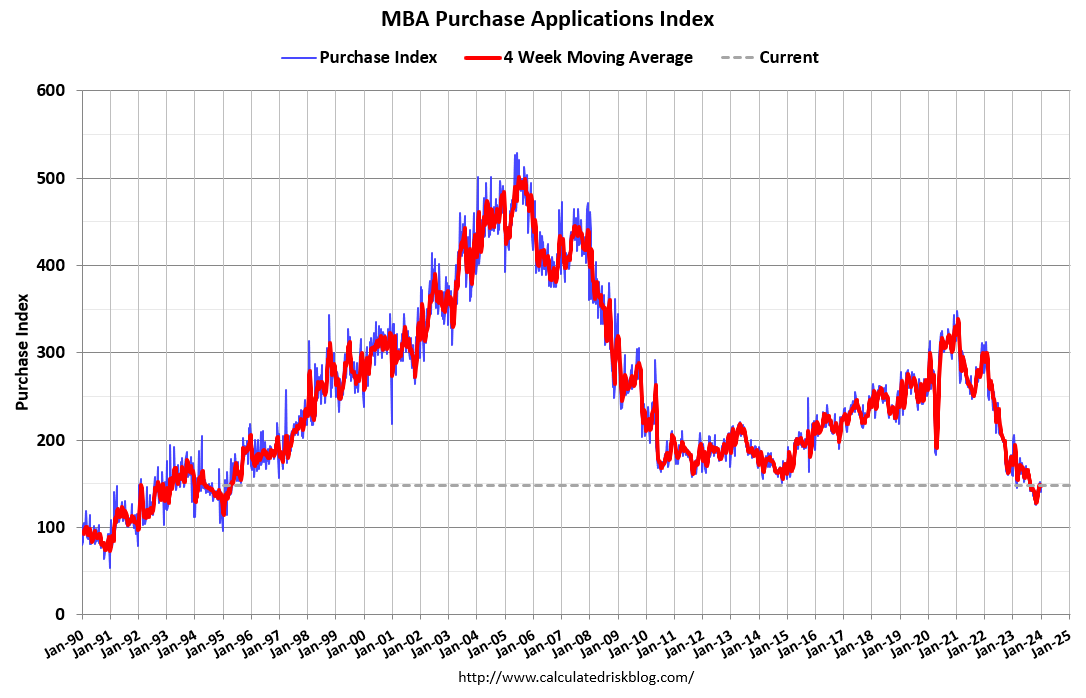

Le richieste di mutuo settimanali sono violentemente rimbalzate dal calo della settimana precedente, giustificato dalle festività. L’MBA Purchase index, che comprende i mutui per acquisto casa e non quelli di rifinanziamento, è salito del 6%. Con il calo dei tassi dei mutui occorso in novembre e dicembre l’attività è cresciuta, ma uno sguardo al grafico di lungo periodo mostra che è ancora sotto i livelli della grande crisi finanziaria.

Le vendite all’ingrosso di Novembre hanno deluso, uscendo invariate da un calo di ottobre rivisto al rialzo. Ma è novembre, anche qui dati vecchiotti.

Wall Street è partita con la stessa voglia di fare che ha caratterizzato l’azionario Eurozone oggi, indici marginalmente positivi e attività ridotta. Discorso simile sul treasury che oscilla attorno all’invariato, eventualmente in attesa del market mover di domani, il CPI. Questo immobilismo si è rispecchiato sull’azionario continentale, che ha chiuso con i principali indici poco variati una seduta quanto mai noiosa.

C’è stato un po’ più di movimento sull’obbligazionario, con i rendimenti che, dopo una seduta erratica, chiudono con rialzi di 4/5 bps sulle parti più brevi e 2/3 bps su quelle più lunghe. Due i catalyst:

1) Il membro ECB Schnabel, economista in pectore della Banca Centrale (quello ufficiale è Lane) ha fatto un discorso abbastanza hawkish, come da par suo:

*SCHNABEL: DROP IN UNEMPLOYMENT CONFIRMS RESILIENT LABOR MARKET

*SCHNABEL: EVIDENCE THAT SENTIMENT INDICATORS ARE BOTTOMING OUT

*SCHNABEL: NEAR-TERM ECONOMIC OUTLOOK REMAINS WEAK

*SCHNABEL: FINANCIAL CONDITIONS HAVE LOOSENED MORE THAN THOUGHT

*SCHNABEL: ECB IS `ON THE RIGHT TRACK’

*SCHNABEL: GEOPOLITICAL TENSIONS ARE UPSIDE RISKS TO INFLATION

*SCHNABEL: UNDERLYING PRICE PRESSURES REMAIN ELEVATED

*SCHNABEL: RATE-CUT EXPECTATIONS HAVE LOOSENED FINL’ CONDITIONS

*SCHNABEL: IT IS TOO EARLY TO DISCUSS RATE CUTS

*SCHNABEL: ADDITIONAL DATA NEEDED TO CONFIRM DISINFLATION

2) l’oceano di emissioni governative e di credito in arrivo in questi giorni che comunque nonostante il successo di domanda devono essere digerite e comportano importanti flussi di hedging.

Uno sguardo ai grafici dei futures di Treasyry 10y e Bund sembra indicare che la recente fase correttiva ha lasciato spazio ad un breve consolidamento in attesa che i numeri di domani (o altri catalyst macroeconomici e non) diano la direzione. Se la figura del Treasury, un triangolo, non sembra dare indicazioni sull’uscita del future dal cuneo di volatilità (al di la del fatto che di solito consolidamenti di queste dimensioni, siano essi triangoli, cunei o flag, sono di continuazione), quello del Bund appare assai più orientato al ribasso (e quindi a rendimenti in rialzo).

Questa potrebbe essere anche un indicazione della forza relativa tra i 2 asset, a prescindere dalla direzione. Vedremo.

Il balzo del differenziale tassi tra Europa e USA delle ultime 48 ore (spread bund Treasury a 180 bps da 189 di lunedì sera) ha dato supporto all’€, mentre lo Yen chiude malissimo dopo i dati di earnings di stamattina. Deboli in generale le commodities con oil e gas ma anche rame a guidare i cali.

Dopo la chiusura, Wall Street sta cercando di aumentare un po’ i guadagni, in parte confortata dalla asta treasury 10 anni delle 19, passata senza incidenti. Ma il treasury stesso non sembra molto impressionato e non ha reagito granchè.

Domani prepariamoci ad un altra mattinata di attesa in vista del report delle 14.30. Il consenso vede un +0.2% sul mese e +3.2% su anno per headline, in salita dal 3.1% di novembre, e un +0.3% sul mese e 3.8% sull’anno per il core, dal 4% di novembre.

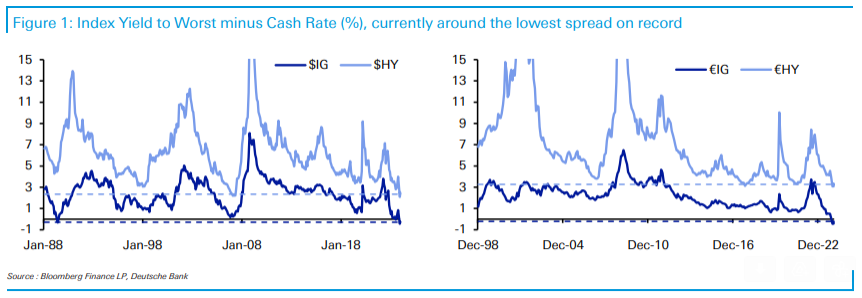

Nel frattempo ho trovato interessante un grafico fatto da Deutsche Bank in cui si mostra che, complici le curve inclinate negativamente, il differenziale di rendimento tra credito USA ed Euro investment grade e High Yield e i rendimenti dei rispettivi cash è ai minimi storici.

Negli USA il rendimento del IG è stato sotto i Fed Funds, dal 1988, solo l1% del tempo. DB osserva che in passato questa situazione si è sempre corretta con recessione, Fed Funds in calo e spreads in allargamento. Ma in questo caso il mercato sconta che i Fed Funds scenderanno senza il widening perchè non ci sarà recessione, il che può ben essere.

Personalmente, direi che di sicuro mostra che in questa fase il premio al rischio offerto dal credito rispetto al cash, e anche ai governativi, è scarso. Anche qui stiamo prezzando un soft landing con probabilità molto elevata. Se arriverà una recessione, il calo dei rendimenti dei governativi potrà assorbire l’allargamento degli spread del credito di qualità migliore, ma da BBB in giù questo non avverrà. Viceversa un ritorno dell’inflazione farà salire rendimenti dei governativi e spreads del credito.

Italiano

Italiano English

English