Il ritorno all’ordinaria amministrazione, post 4 di Luglio, ha visto in ritorno di un mood opaco, sin dalla seduta asiatica.

Dei principali indici dell’area, solo Vietnam, Jakarta e Mumbai hanno mostrato moderati progressi, mentre tutto il resto, Hong Kong e “H” shares cinesi in testa, ha ceduto.

Uno sguardo ai PMI servizi e composite nell’area fornisce una potenziale spiegazione: domina il rosso, con tutti i report, sia le revisioni di dati già pubblicati in sede flash (Giappone e Australia) che quelli noti solo oggi, in deterioramento.

E’ anche vero che nessuno degli indici ha mostrato contrazione dell’attività, sebbene alcuni paesi approccino la stagnazione (Australia, Hong Kong). Al momento la divergenza tra manifatturiero e servizi si sta chiudendo con una convergenza dei secondi.

Particolare attenzione ha attirato il PMI servizi cinese, che ha sorpreso significativamente in negativo un consenso che già lo vedeva calare. Tra i sottoindici spicca lo scivolone del new business (da 56.2 di maggio a 51.7).

A 6 mesi dalla riapertura, l’economia cinese sembra già aver esaurito la spinta propulsiva dell’accantonamento della “zero covid” ( link China GDP: ‘rising uncertainty’ as economic recovery slows amid mounting problems). A questo punto bisogna vedere cosa si inventeranno di più le autorità in fatto di stimolo. Ma si intensificano le critiche all’attuale politica, ad esempio quella di tagliare i tassi di deposito per incentivare i consumi. Il rischio sarebbe di ridurre i redditi dei risparmiatori, inducendoli a spendere ancora di meno.

Il mood opaco di origine asiatica si è comunicato all’azionario Eurozone, che ha aperto con i principali indici in calo.

La pubblicazione dei PMI servizi e composite nell’area non ha certo giovato. Come si nota dallo schema, tutti i report di nuova pubblicazione hanno mostrato deterioramento.

In rallentamento l’Irlanda, malissimo la Svezia. La Spagna ha rallentato ben più delle attese, pur restando confortevolmente in territorio di espansione.

L’Italia per contro oltre a deludere le stime, ha visto l’indicatore aggregato manifatturiero più servizi terminare in stagnazione. Le revisioni dei dati tedesco, francese e Eurozone non hanno granchè modificato il quadro, che vede l’attività EU scivolare a sua volta in stagnazione, per la prima volta nel 2023 dopo 5 mesi di espansione (vedi grafico)

Sul fronte prezzi, gli input prices hanno mostrato un ritmo di crescita ai minimi da 2 anni e mezzo, principalmente a causa del manifatturiero, che ha visto i cali dei prezzi più forti dal 2009. Ancora inflazione robusta sui servizi, ma comunque ai minimi da 2 anni. I prezzi in output sono saliti al ritmo più basso da marzo 2021, soprattutto grazie agli sconti sul manifatturiero, ma anche nei servizi gli aumenti sono ai minimi da 20 mesi.

In generale, sembra che in EU la divergenza tra manifatturiero e servizi si stia componendo a discapito dei secondi ancora più che in Asia. Vedremo che piega prenderà negli USA con i report in pubblicazione domani. Come già ribadito di recente, questi report ultimamente sembrano meno efficaci, nel misurare l’attività.

Peraltro, il trend disinflattivo evidenziato sopra sul manifatturiero ha trovato un riscontro parziale anche nella pubblicazione dei prezzi alla produzione Eu di maggio, calati di 1.9% sul mese (vs attese per -1.7%) e dell’1.5% anno su anno. Si tratta del quinto calo mensile di seguito e del settimo su 8 mesi. Uno sviluppo che ha permesso al dato anno su anno di calare dal 43.8% dell’agosto 2022 all’attuale -1.5%. Un crash che dipende in gran parte dall’energy ma comunque non solo, e che vedrà l’indice andare in deflazione nei prossimi mesi, a meno di fortissimi rimbalzi, di cui non si vede traccia nelle aspettative.

Il grafico sotto rende molto bene questa incredibile dinamica, e sembra anticipare ulteriori ridimensionamenti per il CPI e il CPI Core, se la correlazione verrà rispettata.

Con questa musica, l’azionario Eurozone ha accentuato un po’ i cali, e i rendimenti hanno iniziato a calare vistosamente in mattinata.

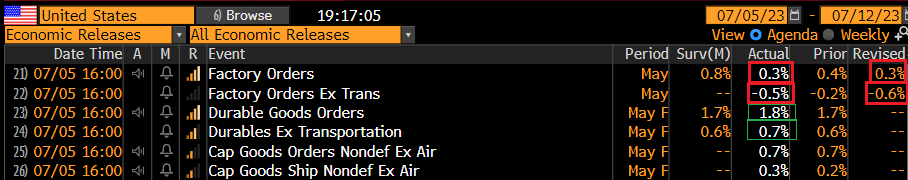

Il pomeriggio in US era tranquillo sul fronte macro, con solo i factory orders di maggio in pubblicazione, che sono usciti più deboli delle attese, anche con marginali revisioni al ribasso.

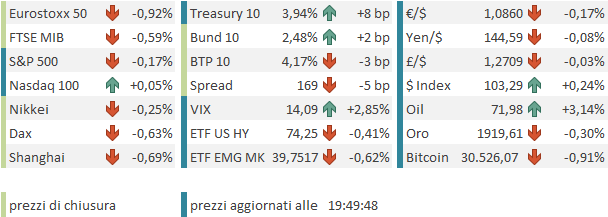

Wall Street, al rientro dal week end lungo, ha esordito in passivo, poi ha parzialmente recuperato, ma finora non è riuscita a issarsi stabilmente in positivo, anche se la variazione è marginale e il Nasdaq 100 ha scambiato in progresso.

La grossa rivoluzione è avvenuta sui tassi. Se stamattina scendevano in Europa e marginalmente anche in US, il pomeriggio ha portato pressioni pesanti in particolare sulle parti lunghe delle curve, senza che si sia notato un preciso trigger, al di la dell’incombere delle minute FOMC in pubblicazione alle 20 italiane.

L’impressione personale è che le curve dei rendimenti avessero nel breve raggiunto livelli estremi di inversione e che necessitassero di un pullback fisiologico. Ma le parti brevi restano al momento ostaggio delle retoriche delle banche centrali, con i membri ECB che continuano a fare dichiarazioni hawkish e le minute Fed da cui ci si attende la conferma che il FOMC di luglio potrebbe vedere una ripresa di rialzi. Per cui l’unico modo per produrre una correzione del trend di inversione era un rimbalzo dei rendimenti a lunga (tranne in UK dove il timore dell’inflazione sta spingendo ancora la parte breve). Un altro movimento correttivo è quello che vede lo spread BTP calare oggi, dopo quasi 20 bps di allargamento in 12 sedute.

Le borse europee non hanno ovviamente tratto sollievo dai dati macro odierni, ne dal rialzo dei rendimenti e infatti le chiusure vedono cali generalizzati, di entità discreta (Eurostoxx 50 -0.9%). E’ interessante notare che al momento quota 4.400 ha respinto ancora una volta l’Eurostoxx 50, anche se ovviamente la rottura rialzista resta decisamente a tiro. Se, per esempio, Piazza Affari ha già segnato nuovi massimi sopra la rispettiva resistenza a 28.000 punti,e sembra decisamente ben impostata, il Dax per contro, che è laterale sugli stessi livelli da aprile, non ha un aria particolarmente ispirata.

Anche la Divisa unica ha accusato la nuova carrellata di bad news macro, insieme presumibilmente al rimbalzo dei rendimenti USA. Il comparto commodities vede ancora recupero da parte di oil, grani, argento e palladio.

al momento di inviare il pezzo arrivano le headline relative alle minute FOMC: poche sorprese.

*FED MINUTES: ‘SOME’ FAVORED HIKE, BUT WENT ALONG WITH PAUSE

*FED: ALMOST ALL SAW PAUSE AS ‘APPROPRIATE OR ACCEPTABLE’

*FED: ALMOST ALL OFFICIALS EXPECTED MORE RATE INCREASES IN ’23

*FED STAFF MAINTAINED FORECAST FOR `MILD’ RECESSION IN 2023

*FED DISCUSSED POTENTIAL MARKET STRAINS FROM TREASURY ISSUANCE

*ALMOST ALL ON FOMC SAW HIGH INFLATION AS KEY FACTOR IN OUTLOOK

*OFFICIALS SAW DOWNSIDE GROWTH RISKS, UPSIDE UNEMPLOYMENT RISKS

Italiano

Italiano English

English