Ieri (lunedì) al debutto settimanale, Wall Street ha ritracciato significativamente, con l’S&P 500 che ha interamente cancellato il rally di venerdì, messo a segno in seguito al labour market report di settembre “booming”. Idem il Nasdaq 100, -1.17%, appesantito dalle Magnificent 7 , -1.86%. L’indice delle grosse capitalizzazioni è stato danneggiato da single stories come i downgrade di Apple e Amazon e la sentenza che costringe Google ad ammettere le app Android dei rivali sul suo App Store.

Tra i motivi per la negatività, eventualmente l’impatto sul sentiment del violento rialzo dei tassi, con il 2 anni treasury e il 10 anni entrambi arrivati a “bussare” alla soglia del 4%, per un rimbalzo dai minimi che per il 2 anni è quasi di 50 bps e per il 10 anni supera i 40 bps. Effetti del rimbalzo delle aspettative di crescita seguito al ritorno dei dati macro USA a sorprendere al rialzo. Il fenomeno è ben rappresentato dalla recente impennata dei surprise index USA, sia quello calcolato da Citigroup che quello di Bloomberg.

Finora, la reazione dei risk assets a questa evoluzione del quadro era stata un po’ “one sided”, ovvero avevano scontato il miglioramento macro, ma non il contestuale inasprimento delle condizioni finanziarie.

La seduta asiatica è stata impattata dal comparire di brusche prese di beneficio sull’azionario cinese. Il catalyst per l’inversione di tendenza (HSCEI -10% e Hang Seng -9% a fine seduta) lo ha offerto la National Development and Reform Commission, la quale, al termine del suo meeting, ha dichiarato che l’amministrazione accelererà la spesa e ribadito l’intenzione di aumentare gli investimenti e incrementare il sostegno diretto ai gruppi a basso reddito e ai nuovi laureati, ma non ha fornito nuovi dettagli sull’implementazione. Il meeting NRDC presumibilmente non era nemmeno l’evento adatto a questo tipo di comunicazioni, ma dopo che un mercato è salito del 30% in 2 settimane, un po’ di impazienza si può comprendere. O meglio: per far scattare le prese di beneficio, e produrre un pullback decente, qualunque scusa va bene.

Il paradosso è che le “A” shares sono andate in controtendenza (Shanghai e Shenzen hanno chiuso a +5% area). Ma la spiegazione è che avevano un catch up da fare, essendo queste piazze rimaste chiuse per 5 sedute consecutive. Se non ci fosse stato il pullback delle “H” shares, le “A” shares avrebbero dovuto prendere il 15% almeno,per uniformarsi alla sttrada fatta dai veicoli che vi investono, quotati in Occidente. .

L’impressione personale è che la giornata di oggi apra ad una fase di consolidamento per l’azionario cinese, di durata difficile da stimare, ma con buona probabilità superiore a una manciata di sedute. Questo perchè il movimento eccezionale delle ultime settimane, che ha portato l’azionario cinese quotato ad Hong Kong ad essere il miglior mercato del 2024, ha bisogno di essere digerito.

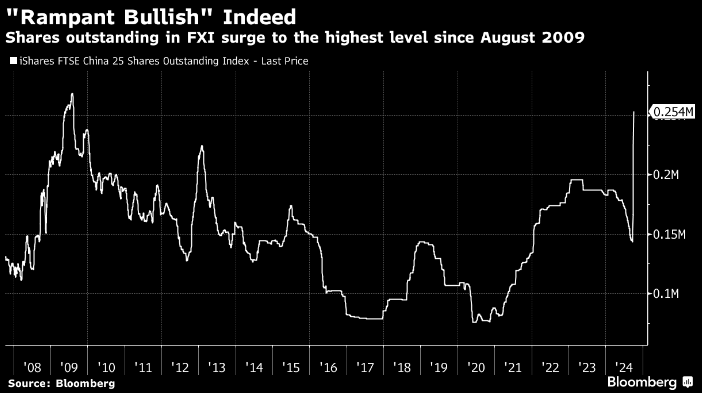

Appena 10 giorni fa ( link ) Cameron Crise di Bloomberg aveva notato che la sottoscrizione di quote di uno dei principali ETF che investono in Cina si era mossa relativamente poco. Ad oggi lo stesso Crise osserva che la situazione è radicalmente cambiata, e con ogni probabilità i flussi di ieri hanno mandato il numero di azioni dell’ETF in questione ai massimi storici, modificando il segnale del semplice modello proposto da “China Curious” a “Rampant Bullish” nello spazio di pochi giorni (vedi l’intero studio al link sopra)

Ora, è assai probabile che il movimento di oggi abbia mandato una buona percentuale di questi sottoscrittori sott’acqua, cosa che potrebbe generare un temporaneo ingolfamento nella dinamica dei flussi.

Ciò detto, mi attendo che, superata una necessaria fase di digestione, il movimento riprenda. In primo luogo, non credo che le Autorità possano permettersi che un tentativo così forte di ripristinare la crescita fallisca, per cui ritengo che dispiegheranno il necessario per far si che riesca. Non a caso hanno lasciato aperta la porta a ulteriori interventi. Inoltre, la strada di aumentare il reddito disponibile dei consumatori è stata faticosamente intrapresa, anche se ancora mancano i dettagli. Infine, un ritorno dell’azionario allo stato di depressione di 3 settimane fa sarebbe un enorme smacco per Xi e gli alti ufficiali, ed avrebeb un impatto devastante sullapsiche dei consumatori e investitori cinesi, e loro non se lo possono permettere.

Dal lato dei technicals, sicuramente gli investitori più tattici e retail sono sicuramente entrati in size, ma quelli strategici sono più lenti e sicuramente hanno ancora parecchio da fare. Anche Bloomberg, in un pezzo odierno, sostiene che mentre hedge Funds e retail non hanno perso tempo, i grossi investitori internazionali sono riluttanti a entrare in forze sui mercati cinesi ( link The Great Divide Over China Investing Deepens Post Stimulus). Questo è particolarmente vero negli USA dove sono parecchio “China adverse”, e l’investimento in certi asset è vietato. Ma se il rimbalzo congiunturale si presenta e risulta sostenibile, non potranno farne a meno. A medio termine tutto si riduce alla possibilità di vedere gli utili aziendali salire. Se i nuovi pacchetti otterranno quest’effetto per un periodo di tempo non breve, l’eventuale avversione ad investire in Cina maturata negli ultimi anni non costituirà un ostacolo alla salita dei corsi e dei multipli.

Il resto delle piazze dell’area ha avuto un andamento contrastato, con Tokyo, Taiwan, Sydney e Seul in calo, e Vietnam, Mumbai e Jakarta in progresso.

Sul fronte macro, l’unica notizia di rilievo è stata che in Giappone ad agosto i salari sono saliti del 3% anno su anno, ma i salari reali sono tornati a calare dopo 2 mesi di rialzo, dello 0.6% e con revisione al ribasso di luglio da 0.4% a 0.3%, e la spesa per consumi è calata dell’1.9% anno su anno. Non proprio da correre ad alzare i tassi.

La seduta europea è iniziata con un tono opaco. Il grosso del calo di Wall Street ieri era maturato nelle ultime 2 ore di contrattazioni, e l’azionario continentale doveva ancora fattorizzarlo. E poi, le piazze europee si erano fatte contagiare maggiormente dall’euforia cinese e quindi ne patiscono di più il rientro. Infine, poco dopo l’apertura è emerso che effettivamente la Cina sta studiando dazi sulle auto europee a motorizzazioni importanti, cosa che ha nuovamente gravato sul settore, in particolare le tedesche ( *CHINA STUDYING RAISING TARIFFS ON LARGE ENGINE IMPORTED CARS).

Coerentemente, i bonds sono rimbalzati, producendo un moderato ritracciamento dei rendimenti. Sul fronte macro buona la produzione industriale tedesca di agosto, ma ieri gli ordinativi all’industria per lo stesso mese erano usciti orrendi.

L’azionario EU ha segnato i minimi a metà mattinata, per poi cominciare lentamente a recuperare. Diversamente, le commodity hanno ovviamente accusato la correzione degli asset cinesi, avendone accompagnato il rally (sia pure con estensione diversa).

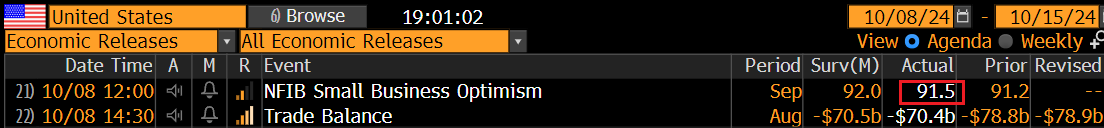

In tarda mattinata è uscito il NFIB Small business optimism di settembre.

L’indice è rimasto pressoché invariato invariato rispetto ad agosto, contro un consenso che lo vedeva un po’ migliorare. Visti gli accadimenti di fine agosto e settembre, in particolare il pivot di Powell seguito dal taglio superiore alle attese ai Fed Funds, ci si sarebbe aspettati un aumento maggiore, visto che le piccole aziende senza accesso ai mercati dei capitali sono più sensibili alle dinamiche sui tassi. Ma questa survey, apparentemente, è parecchio politicizzata (l’associazione che la raccoglie è schierata) e tende ad essere pessimistica con i Democratici alla Casa Bianca e viceversa. Sotto elezioni ha senso che l’effetto si amplifichi. Poche modifiche nei sottoindici, ma si nota il recupero delle intenzioni di assumere negli ultimi 2 mesi, cosa che e è coerente con il rimbalzo dei payrolls.

Wall Street è partita in rialzo, trainata dal tech, ed ha accumulato buoni progressi nella prima parte della seduta. I bonds hanno comunque mostrato una tendenza al rimbalzo, un po’ perchè nelle ultime 3 o 4 sedute i rialzi dei rendimento sono stati fortissimi, un po’ perchè stanotte, mentre la Cina correggeva, il Vicepresidente Fed Williams, uno dei membri più autorevoli, ha dato un buon esempio di come ragiona (o dovrebbe ragionare) una Banca Centrale. Williams ha dichiarato che lo scenario illustrato nella Dot plot di settembre, che prevede altri 2 tagli da 25 bps nei prossimi 2 meeting è un “ottimo base case”, dimostrando che il labour market report di settembre non ha intaccato la sua view. Ha poi aggiunto che l’economia è ben messa e così dovrebbe essere mantenuta. Questo ha contribuito ad arrestare la slavina della Fed Fund Strip che continua a scontare altri 50 bps di tagli entro dicembre.

*FED’S WILLIAMS SAYS US WELL POSITIONED FOR SOFT LANDING: FT

*FED’S WILLIAMS SAYS JOBS REPORT SHOWS ECONOMY IN GOOD HEALTH:FT

*WILLIAMS SAYS CURRENT STANCE OF POLICY WELL POSITIONED: FT

*WILLIAMS SAYS SEPT. CUT NOT “RULE OF HOW WE ACT” IN FUTURE: FT

*WILLIAMS SAYS FORWARD-LOOKING INDICATORS CLOSER TO TARGET: FT

*WILLIAMS SAYS GOAL TO MOVE INTEREST RATES TO NEUTRAL SETTING:FT

Le borse europee si sono giovate del recupero di Wall Street e chiudono con perdite moderate, assai inferiori rispetto a quanto maturato in mattinata. Londra è stata più penalizzata dai cali dei settori energy e materials.

Già perchè la correzione di commmodity e metalli industriali si è accentuata nel pomeriggio, mentre il petrolio si è evidentemente stufato di aspettare la reazione di Israele all’attacco dell’ Iran e, eventualmente anche in reazione alla “delusione” vista in Cina (che comunque come economia è sempre rilevante per la domanda globale di greggio) ha corretto pesantemente, cedendo oltre il 4%.

Oggi il portavoce della Knesset ha dichiarato che la reazione di Israele sta venendo discussa ai massimi livelli, ma arriverà e sarà “significativa”. Ma il Ministro della Difesa israeliano Yoav Gallant sta partendo per gli USA ,dove domani incontrerà il segretario USA alla Difesa Austin, per discutere degli sviluppi in medio oriente. E questo implica forse un rinvio dell’azione e la possibilità che la Casa Bianca dissuada Israele dai propositi più bellicosi. Vedremo.

La parte restante della settimana propone pochi eventi, ma alcuni sono di una certa portata.

Mercoledì 9 ottobre

Italiano

Italiano English

English