Moderata discesa ieri sera (mercoledì) per Wall Street, con l’S&P 500 in calo di uno 0.33% e il Nasdaq 100 più attardato a -0.79%. Meglio le Small Caps del Russell 2000 a -0.23% mentre le Magnificent 7 (-0.02%) sono state supportate dal balzo di Alphabet. Il movimento forte lo abbiamo avuto sui bonds, con i rendimenti USA che hanno reagito, con qualche ritardo, ai buoni dati macro, salendo di 8 bps al 4.18% sul 2 anni, e di 4 bps al 4.30%, massimo da inizio luglio, per il 10 anni treasury. Ormai il miglioramento dei dati di crescita, più l’effetto Trump, hanno interamente cancellato il rally dei bonds partito con il deterioramento dei dati macro di fine luglio, culminato con il labour market report di quel mese che poi indusse la Fed a tagliare. La salita dei rendimenti è di 70 bps dal FOMC del 18 settembre. Un movimento difficile da ignorare anche per un azionario in luna di miele con la crescente probabilità di un Trump II alla Casa Bianca.

Dopo la chiusura, le trimestrali di Meta e Microsoft sono state accolte tiepidamente dal mercato. La prima avrebbe rispettato le attese ma comunicato perdite sulla divisione AI e realtà aumentata, mentre la seconda avrebbe battutole stime ma comunicato una guidance debole per il comparto cloud. Ma il fatto che Microsoft abbia inizialmente reagito bene per poi ripiegare a mio parere conferma la tesi che ci sia ormai un tema di aspettative troppo elevate per sorprendere al rialzo sulle Big Cap del tech. Sta di fatto che l’impatto si è notato alla riapertura in Asia con futures USA in moderato calo.

La seduta asiatica ha marginalmente accusato il cambio di sentiment, con Tokyo, Hang Seng, HSCEI, Taiwan, Sydney, Mumbai e Seul in calo, mentre solo Vietnam e Shanghai hanno mostrato moderati progressi, e Shenzen e Jakarta hanno terminato al palo.

Sul fronte macro, i PMI cinesi ufficiali di ottobre hanno mostrato un timido miglioramento, con il manifatturiero tornato sopra la soglia di contrazione e i servizi a mostrare una micro accelerazione, seppure marginalmente inferiore alle attese.

Sul manifatturiero abbiamo visto marginali miglioramenti su new orders, output ed employment ma calo nel settore delle piccole imprese. Sono ben rimbalzati però gli indici dei prezzi, ad indicare un calo delle pressioni deflazionistiche. Sui servizi si è notato aumento di attività in infrastrutture, e l’effetto su alcuni settori della Golden week. Ancora assente l’effetto dei nuovi pacchetti, anche perchè per ora di fiscale non si è varato quasi nulla di significativo. Vedremo a novembre.

In Giappone le retail sales di settembre hanno deluso, ma la produzione industriale ha sorpreso in positivo.

La Bank of Japan ha mantenuto i tassi invariati come da attese, affermando che “continuerà ad aumentare i tassi se il suo scenario su attività economica e prezzi sarà realizzato”. Poche le variazioni allo scenario ma si conferma il rischio al rialzo sui prezzi, anche se Ueda poi ha dichiarato che nel 2025 l’inflazione dovrebbe essere più bassa di quanto precedentemente stimato, a causa del calo dell’oil (*UEDA: SEE FY2025 INFLATION LOWER DUE TO OIL PRICES).

Lo Yen ha fatto un “buy the news” cosa che ha disturbato il Nikkei. Seul (-1.5%) è stata affossata dal dato di produzione industriale debole ( -1.3% a settembre vs attese per +0.5%) che ha riportato il primo calo della produzione di chip in 14 mesi. Ancora debolezza quindi per i semiconduttori oggi.

In Cina, Reuters riporta che, secondo fonti anonime, le Autorità avrebbero esortato le aziende automobilistiche a cessare gli investimenti nei paesi che hanno supportato i dazi sulle auto elettriche cinesi. Cominciamo con le ripicche.

** China tells carmakers to pause investment in EU countries backing EV tariffs, sources say – Reuters

La seduta europea è partita ancora coi segni “meno”, in linea con i futures USA, e con la debolezza dei semiconduttori. Non hanno aiutato rendimenti in significativo rialzo, sulla scia dei movimenti treasury di ieri sera.

La salita dei rendimenti in mattinata è stata agevolata dai dati di inflazione di ottobre per i restanti paesi e per l’EU, con Francia e Italia leggermente sopra attese che hanno portato effettivamente il CPI flash EU di ottobre a salire di 0.3% sul mese e al 2% anno su anno, da 1.7% e vs attese per 1.9%.

Quest’effetto era già reso molto probabile dai dati di ieri in Germania. In ogni caso, ad alimentare le pressioni rialziste sui tassi anche un secondo round di vendite sul Gilt UK, in risposta al budget varato ieri (vedi pezzo di ieri per un commento). Molto bene la disoccupazione in Italia ed EU a settembre, e anche le retail sales in Germania.

In mattinata, la risk adversion si è abbastanza radicata in Europa, con azionario in calo ma anche le commodity vendute, con prese di beneficio crescenti sui preziosi. Il fenomeno si è tutt’altro che attenuato nel pomeriggio.

Cominciando con i dati macro USA, se quelli di personal income e spending di settembre sono stati positivi, il PCE ha riservato una marginale sorpresa al rialzo sul dato core anno su anno, dovuta ad una revisione al rialzo del dato di agosto.

I sussidi di disoccupazione hanno sorpreso di parecchio al ribasso grazie ad un calo di 8000 unità negli stati colpiti dagli uragani, cosa che però mostra che effettivamente, nascosta dalle distorsioni, la serie di richieste di sussidio era ulteriormente calata ad ottobre. Anche il monte sussidi è calato e uscito sotto attese.

Non c’è che dire, i dati sull’occupazione hanno abbastanza svoltato in autunno.

Sulla scorta di questi dati, il rialzo dei rendimenti ha accelerato, e così la risk adversion si è accentuata, con l’S&P ad accumulare un 1.5% abbondante di calo, e l’Eurostoxx 50 a fare altrettanto.

D’altronde, al di la delle fiammate odierne (a tratti il rendimento del Gilt UK saliva di 16 bps oltre il 4.5% sul 10 anni, e Germania e USA salivano di 6 bps e 3 bps ai rispettivi massimi da fine luglio ) è il repricing dal FOMC che comincia a farsi davvero pesante.

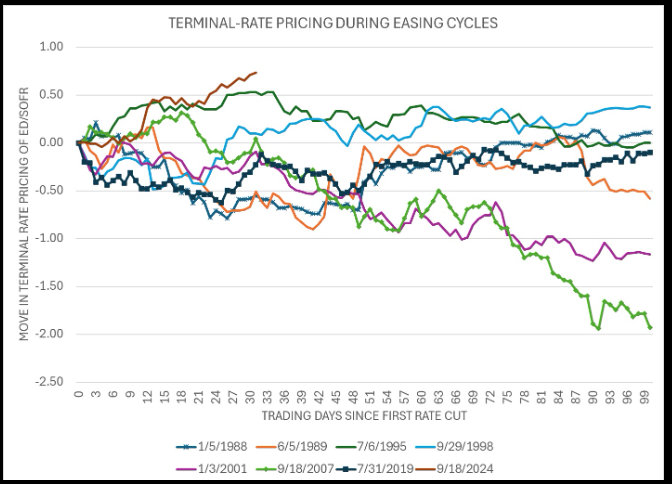

Dal 10 Settembre il terminal rate dei Fed Funds scontato dalla curva è salito senza sosta, di 90 bps in totale.

Cameron Crise di Bloomberg ha osservato che il rialzo di 79 bps di questo target supera tutti i precedenti all’inizio di un ciclo di easing della Fed negli ultimi 40 anni.

Come dicono gli anglosassoni, “pretty impressive stuff”.

Presto o tardi, il mercato azionario doveva farci i conti, e oggi sembra il giorno in cui i nodi sono venuti al pettine.

Nel tardo pomeriggio il selloff generale sui bonds si è attenuato. Complice forse qualche dichiarazione del Cancelliere dello Scacchiere UK Reeves, i rialzi dei rendimenti sono un po’ calati sul Gilt e si sono riassorbiti sulle parti lunghe della curva USA e di quelle EU.

*REEVES: HAVE PUT UK PUBLIC FINANCES ON STABLE TRAJECTORY

*REEVES: DETERMINED TO GET UK ECONOMY GROWING AGAIN

*REEVES: GOVERNMENT `DETERMINED TO LIVE WITHIN OUR MEANS’

*REEVES VOWS UK FISCAL STABILITY AFTER POST-BUDGET BOND SELLOFF

Così l’azionario continentale, pur chiudendo con perdite superiori all’1%, ha messo recuperato un po’ dai minimi della seduta. Sui cambi scivola la Sterlina e sale lo Yen, mentre tra le Commodity si stabilizza il petrolio e crescono le prese di beneficio sui preziosi e sui metalli industriali recentemente più performanti.

Anche Wall Street ha recuperato un po’ nelle ultime ore. Al momento però l’S&P 500 sta lavorando sotto il supporto a 5750 (massimo di fine settembre). Vedremo su che livello sarà la chiusura. Ma dopo il tema sarà come verranno accolte le trimestrali di Apple e Amazon.

Italiano

Italiano English

English