Ieri sera (mercoledì) l’S&P 500 ha mancato il livello di 5.000 di un decimo di punto, qualcosa come uno 0.01%, in una seduta in cui l’indice ha guadagnato lo 0.82%, facendo un nuovo record storico e chiudendo ad appena 0.05% dal famigerato numero tondo. Credo che la probabilità di un evento del genere fosse infinitesimale. Ancora bene il Nasdaq 100 (+1.04%) mentre le small caps del Russell 2.000 (-0.17%) continuano testardamente a sottoperformare, cosa che ha pesato sull’ S&P 500 equal weighted (+0.39%) meno della metà del suo benchmak. Coerentemente, le Magnificent Seven hanno preso l’1.74%.

Il settore delle banche regionali ha continuato a mostrare forte volatilità, con l’indice il ribasso di quasi il 3% prima di chiudere con un modesto passivo dello 0.3%.

Sul fronte tassi, modesti rialzi dei rendimenti, con il mercato che ha assorbito molto bene la più grossa asta di 10 anni treasury della storia, 42 bln. Il rendimento del 10 anni ha chiuso però in rialzo al 4.10%, senza risentire particolarmente dell’elevata domanda, che ha portato il rendimento di emissione sotto quello del secondario.

A proposito di Treasury, il Congressional Budget Office ha pubblicato uno studio in cui mostra che il costo di finanziamento del debito Usa dovrebbe crescere parecchio, nei prossimi anni, sulla base del trend attuale dei tassi ( link CBO Warns 2025 Debt Interest Costs to Exceed World War II Levels). I costo di servicing supererà il 3% del GDP quest’anno e costituirà i 3/4 dell’aumento del deficit nei prossimi 10 anni secondo lo studio. Questo giustifica le preoccupazioni della Fed sulla necessità di riportare gli USA su un percorso fiscale sostenibile. La Yellen ha detto che il prossimo budget conterrà proposte in questo senso. Certo, il costo per gli USA è guadagno per gli investitori USA ed esteri. Per la parte di bondholders USA, va a stimolare redditi e bilanci di chi è cash rich.

Stanotte in Asia i mercati hanno avuto un tono costruttivo, con solo Hang Seng e le “H” shares cinesi, e Mumbai a mostrare cali significativi. Molto bene Nikkei, allettato dai commenti dovish del vice Governatore BOJ Uchida, secondo il quale una volta che i tassi saranno mossi (e quando?) è difficile immaginare una serie di rialzi aggressiva.

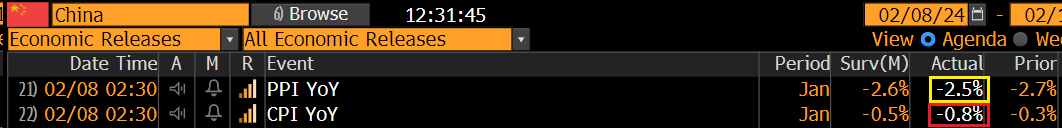

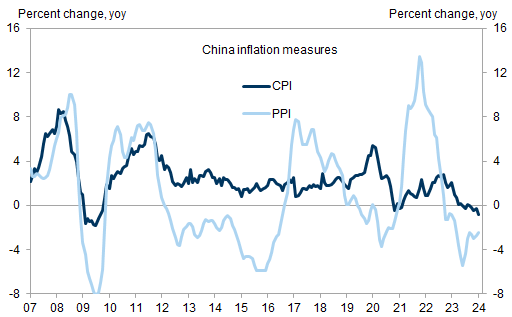

Sul fronte macro ha dominato la scena il CPI e PPI cinese di giugno.

Sui prezzi al consumo la sorpresa è in negativo, con una lettura in accentuata deflazione. Il calo sul mese è del 4.3% annualizzato. Come ha chiarito la nota dell’ufficio statistico, per la maggior parte è un tema di collocazione del capodanno cinese, a gennaio nel 2023 e a febbraio quest’anno, cosa che porterà un rimbalzo di sicuro per il mese in corso. Il cibo è la categoria che deprime l’indice mentre la non food inflation è assai più stabile ed è calata da 0.5% a 0.4% anno su anno. I prezzi alla produzione hanno leggermente attenuato il calo. Resta un quadro deflattivo quello cinese per il momento, legato a debolezza della domanda, e come tale un fenomeno locale (grafico di Goldman Sachs).

Bei tempi quando i dati di inflazione bassi in Cina facevano salire l’azionario, perchè implicavano politiche monetarie più espansive.

La Reserve Bank of India ha lasciato i tassi invariati, come da attese,con larga maggioranza (5 a 1), mantenendo una stance hawkish.Il Governatore ha ribadito che la “monetary policy must continue to be actively disinflationary”.La divisa non si è mossa,ma in effetti l’azionario è calato.

La mattinata europea è stata piuttosto noiosa sull’azionario, con gli indici a oscillare attorno alla parità, in attesa di un qualche stimolo. Va detto che l’aumento dei rendimenti Eurozone, tornati sui massimi da inizio anno non ha infastidito più di tanto, il che sembra confermare che, almeno per il momento, il 2024 ha visto un parziale ritorno della correlazione storica negativa tra bonds e azionario, dopo aver passato 2 anni in positivo, e in particolare negli ultimi 3 mesi del 2023, con equity e bonds che salivano in tandem. Sembra che i mercati azionari si siano convinti che, alla fine, l’importante è che i tassi prima o poi scendano, e non vogliano più fare un dramma del fatto che i meeting di Marzo della Fed e dell’ECB non siano più in prima linea. Va detto che le curve scontano ancora circa 120 bps di tagli per la Fed e l’ECB nel 2024, e bisognerebbe vedere come sarebbe accolta una eventuale significativa diminuzione di quell’easing implicito. Ma per ora è così.

In tarda mattinata il membro ECB Wunsch ha ribadito ancora una volta il concetto caro al Governing Council che vi sono rischi al rialzo sull’inflazione e conviene aspettare a tagliare i tassi. Concetto ribadito anche nel Bullettin ECB pubblicato in mattinata.

*ECB’S WUNSCH: WAGE RISES HOLDING UP RATE CUTS

*ECB’S WUNSCH: VALUE IN WAITING FOR MORE DATA BEFORE CUTTING

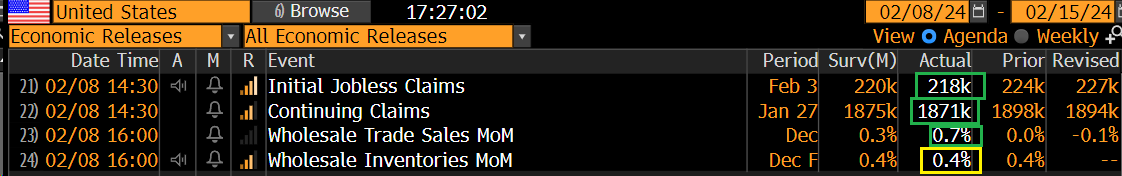

Siamo così arrivati al primo pomeriggio, e all’unico dato di peso della giornata, i sussidi di disoccupazione settimanali.

Questi sono calati marginalmente, da un dato rivisto al rialzo la settimana precedente, ma restano sui livelli prevalenti in autunno, avendo archiviato per il momento il “dip” sotto 200.000. In calo in linea con le attese anche il monte percettori, che resta comunque più elevato di quanto i payrolls e la disoccupazione lascerebbero intuire.

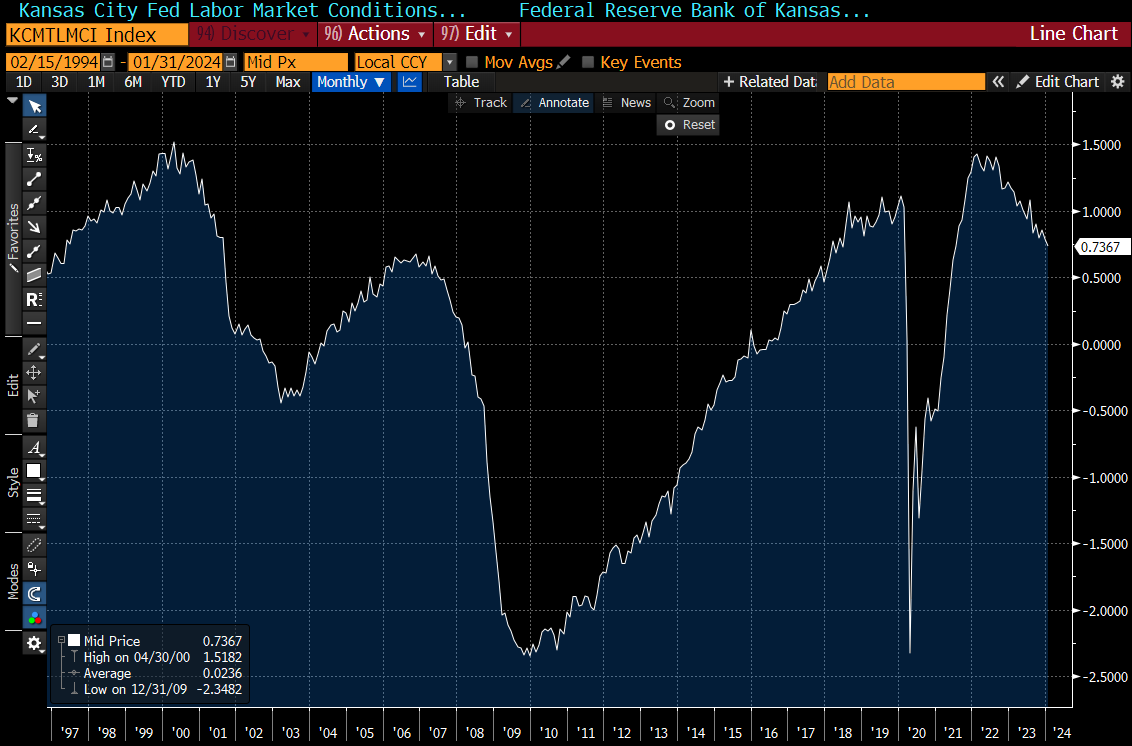

Il mercato del lavoro USA resta un po’ un mistero, tra dati come I Job Opeings, i Hires, la Household Survey, le intenzioni di assunzione che mostrano normalizzazione, e Payrolls, Claims, e Consumer Confidence che continuano a mostrare estrema resilienza. E’ interessante notare che, nonostante il blow out labour market report di venerdì scorso, che ha dato il via al nuovo rimbalzo dei rendimenti, il Kansas City Fed Labor Market Conditions index, un indice della Fed di Kansas City che aggrega tutti 24 serie di dati sul mercato del lavoro, è calato ancora a gennaio, anche se di poco, e continua a mostrare un costante rilassamento delle condizioni.

Trattandosi di una serie loro, la Fed ne tiene debitamente conto. Vedremo come evolverà.

Wall Street ha aperto sui livelli di ieri e si è infilata in un trading range strettissimo, come se l’S&P 500 stesse riflettendo se toccare quota 5.000 oppure no.

Sul fronte retorica Fed, abbiamo sentito Barkin , il quale in generale è stato abbastanza hawkish, quando ha detto in particolare che solo se l’economia rallenta ha senso tagliare rapidamente, e che il rimbalzo del sentiment e l’easing delle financial conditions generano rischi sullo scenario inflattivo.

*BARKIN: DON’T HAVE TO BE IN ANY HURRY TO CUT RATES

*BARKIN: CONCEIVABLE NEUTRAL RATE HAS RISEN POST-PANDEMIC

*BARKIN: WANT SUSTAINED, BROADENING DISINFLATION BEFORE CUTS

*BARKIN: WON’T PREJUDGE OUTCOME OF MARCH FOMC MEETING

*BARKIN: HOPE, EXPECT WE HAVE ENOUGH CAPITAL TO WEATHER CRE RISK

*BARKIN: IF ECONOMY TURNS SOUTH, THAT’S A CASE FOR RATE CUT

*BARKIN: FED FOCUSED ON INFLATION, UNEMPLOYMENT, NOT US DEBT

*BARKIN:SENTIMENT REBOUND, LOOSER FINANCIAL CONDITIONS POSE RISK

*BARKIN:WANT CONVICTION INFLATION PULLBACK BROADENING, SUSTAINED

*BARKIN: TIGHT JOB MARKET MEANS WAGE PRESSURE LIKELY TO PERSIST

Abbiamo anche sentito di nuovo la Yellen, di fronte al Senate Banking Committee (martedì era stata alla House). Il Segretario del Tesoro è stato pressato sulCommercial Real Estate e ha dichiarato di non ritenere che sia sistemico, ma che è ovvio che ci saranno stress e perdite. Si è detta preoccupata per i mortgage lenders che non sono banche e come tali non hanno accesso alle facility di emergenza.

*YELLEN: US NEEDS TO REDUCE DEFICTS TO REACH SUSTAINABLE PATH

*YELLEN: FINANCIAL STABILITY PANEL MONITORING CRE

*YELLEN: BELIEVE CRE WON’T END UP BEING SYSTEMIC BANKING RISK

* US TREASURY SECRETARY YELLEN: IT’S OBVIOUS THAT THERE IS GOING TO BE BANKING STRESS AND LOSSES ASSOCIATED WITH COMMERCIAL REAL ESTATE.

*YELLEN: CONCERN IN MARKET STRESS, COULD SEE A NONBANK FAILURE

*YELLEN: NONBANK CONCERNS ARE RELEVANT DUE TO ROLE IN MORTGAGES

Con Wall Street immobile, l’azionario Eurozone ha approfittato per recuperare, mettendo a segno in chiusura discreti progressi, ma con il solo Eurostoxx 50 in grado di fare nuovi massimi per l’anno. L’outperformance dell’indice delle blue chips europee è decisa in quest’inizio 2024 con Dax, CAC, FTSEMib e Ibex che in aggregato guadagnano i meno della metà (Madrid è addirittura in calo da inizio anno). Una dimostrazione che anche in Eurozone comandano le grosse capitalizzazioni.

Personalmente, anche tenendo conto del traino degli USA, la performance dell’azionario Europeo mi sorprende alla luce dell’andamento dell’earning season. Con quasi un terzo delle aziende dello Stoxx 600 che ha riportato, solo il 48% ha battuto le stime e il 47% ha missato (anche se la sorpresa aggregata è positiva di 5 punti).Come fatturato solo il 40% ha battuto e il 42% ha missato. Per l’Eurostoxx 50 (19 aziende su 50) va un po’ meglio, ma non in maniera brillante. Siamo a 56% vs 31% per EPS, e 52% vs 36% per fatturato (dati di Bloomberg). Vedremo quali saranno i consuntivi.

I bonds eurozone chiudono la seduta coi rendimenti al rialzo, forse innervositi dall’incombere dell’asta del 30 anni Usa alle 19, che arriva su un mercato assai debole, che non si è affatto avvantaggiato dell’ottima asta Treasury 10 anni di ieri.

Alle 19 italiane il risultato dell’asta 30 anni Treasury è nuovamente molto buono, con il rendimento d’asta 2 bps sotto il secondario e un importante domanda di clienti finali. Come ieri, però il secondario dopo un iniziale guizzo al momento sta un po’ snobbando il buon risultato.

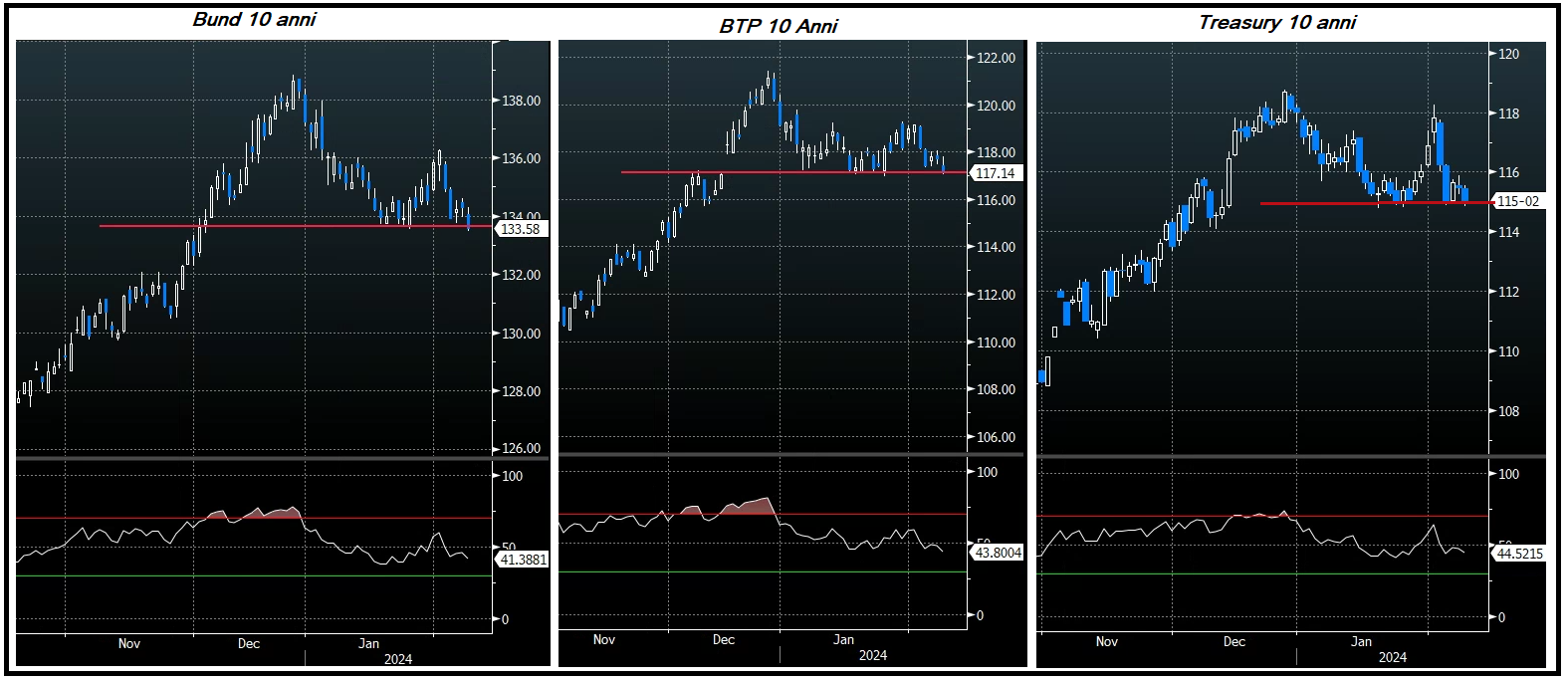

In generale i 3 10 anni, Treasury, Bund e Btp al momento appoggiano sui supporti orizzontali tracciati dai minimi di gennaio, e quindi è molto importante vedere se li bucano, e con quale esito, o rimbalzano.

In generale il quadro sembra negativo, con il rimbalzo di fine gennaio stoppato dai payrolls che ha condotto al test simultaneo. Vediamo che succede nelle prossime ore.

Wall Street continua a induigiare in un range di 0.2% a 0.1% da 5.000. Che noia.

Italiano

Italiano English

English