Ed ecco che, dopo oltre 2 anni, mi trovo nuovamente a commentare un massimo storico di Wall Street. Venerdì sera, l’S&P 500 ha chiuso a un nuovo massimo, e nemmeno di poco, avendo recuperato un 1.23%. Meglio ancora ha fatto il Nasdaq 100 con un +1.95% chiaramente trainato dalle Magnificent Seven, visto che il FAANG index ha guadagnato il 2.19%. Meno brillanti il Dow Jones (+1.05%) e il solito Russell 2.000 Small Caps (+1.08%) che ha accumulato un altro punto di ritardo con Nasdaq 100, il primo in progresso del 2.9% da inizio anno, il secondo in calo del 4.08%. Sentimentrader.Com ha notato che mentre l’S&P fa nuovi massimi, il Russell 2.000 è ancora tecnicamente in un bear market, distando oltre il 20% dai suoi, segnati nel novembre del 2021. Non se ne può trarre alcuna indicazione valida, perchè prima d’ora non è mai successo.

E’ poi interessante notare che l’S&P 500 Equal Weight venerdì ha guadagnato meno di tutti (+0.8%) ed è ancora in negativo da inizio anno ( a venerdì -1.26% a quasi un 3% dall’S&P 500) a indicare che anche in questo scorcio di 2024 il rally è ancora guidato dalle big caps mentre la maggioranza dei titoli è in calo.

Ora, una considerazione che si può fare (e perla verità si fa già da un po’) è legata alla famosa regola 7 di Farrell, ovvero “Markets are strongest when they are broad and weakest when they narrow to a handful of blue-chip names.” Su queste basi il rally non dovrebbe andare troppo lontano.

Va peraltro notato che è molto raro che i nuovi massimi, che giungono dopo un lungo periodo di tempo, arrivino da soli. Solitamente vengono a grappolo.

E la performance, dopo segnali del genere, nel medio periodo è superiore alla media.

Qui sotto nella figura uno dei tanti studi che circolano che mostra che il backtest dell’S&P 500 dal dopoguerra, indica che quando si son fatti nuovi massimi per la prima volta da un anno o più la performance dell’anno successivo è sempre stata positiva, tranne nel 2007.

Anche il forte momentum registrato dai minimi di fine ottobre è raramente osservato ai picchi, di mercato. Questo sembra indicare che l’S&P 500 ha ancora della strada da fare.

Va rammentato che un’altra delle regole di Farrel, la quarta recita che “Exponential rapidly rising or falling markets usually go further than you think, but they do not correct by going sideways.” che è un accentuazione della regola due “Excesses in one direction will lead to an opposite excess in the other direction”.

Direi che queste regole possono essere applicate al Nasdaq 100 e all’indice FAANG, che sono su rispettivamente del 58% e del 103% dall’inizio del 2023 (per non parlare del 120% e del 300% fatti dai minimi del Covid).

Un eventuale correzione qui renderebbe difficile all’S&P 500 di continuare il trend, visto il peso di questi indici. Ma come dice lo stesso Farrell, solitamente questi trend superano le più rosee attese, ed è difficile dire quando si esauriscono. Personalmente, mi attendo però, nel corso del 2024, per lo meno un cambio di testimone/recupero relativo degli altri indici.

La cosa notevole della seduta di venerdì, è che questi record sono avvenuti a fronte di rendimenti in rialzo, con il 2 anni treasury in salita di 2 bps sulla seduta e di ben 24 sulla settimana e il 10 anni calo di 2 bps sulla seduta ma in salita di 16 sulla settimana. La probabilità di taglio dei Fed Funds a marzo è calata per la prima volta sotto il 50%, mentre il mercato dei tassi continua a scontare un rialzo pieno per il FOMC di maggio, e oltre 5 entro il 2024. Sembra che la recente correlazione negativa equity tassi si stia indebolendo. La domanda è, è solo una pausa, oppure abbiamo un graduale ritorno verso la tradizionale correlazione positiva? Nel secondo caso, se è vero che l’S&P 500, al di la delle prospettive per l’intero anno, lavorerà un po’ sopra i massimi del gennaio 2022, allora la correzione dei bonds ha ancora un po’ da camminare.

Nel week end il Repubblicano De Santis si è tirato fuori dalla corsa, dando il proprio endorsement a Trump, che quindi, a meno che la Corte Suprema non lo fermi (mi pare udienza 6 Febbraio) è sempre più certo di prendere la nomination repubblicana alle presidenziali, visto che gli ultimi sondaggi lo danno quasi al 50% contro la sfidante Haley al 36% e De Santis al 6%.

La seduta asiatica ha avuto ancora un andamento contrastato, con il Nikkey in forte rialzo a seguire l’S&P 500 sul terreno dei record ( nuovo massimo dal 1990) e invece il China Complex in profondo rosso, con tutti i principali indici a cedere ben oltre il 2% tranne Shenzen (-1.6%). E meno male che nella parte finale della seduta si è verificato il solito rimbalzo, altrimenti avremmo visto i -3%. Degli altri indici positivi Taiwan, Vietnam, Sydney e Jakarta, e negativi Seul e Mumbai.

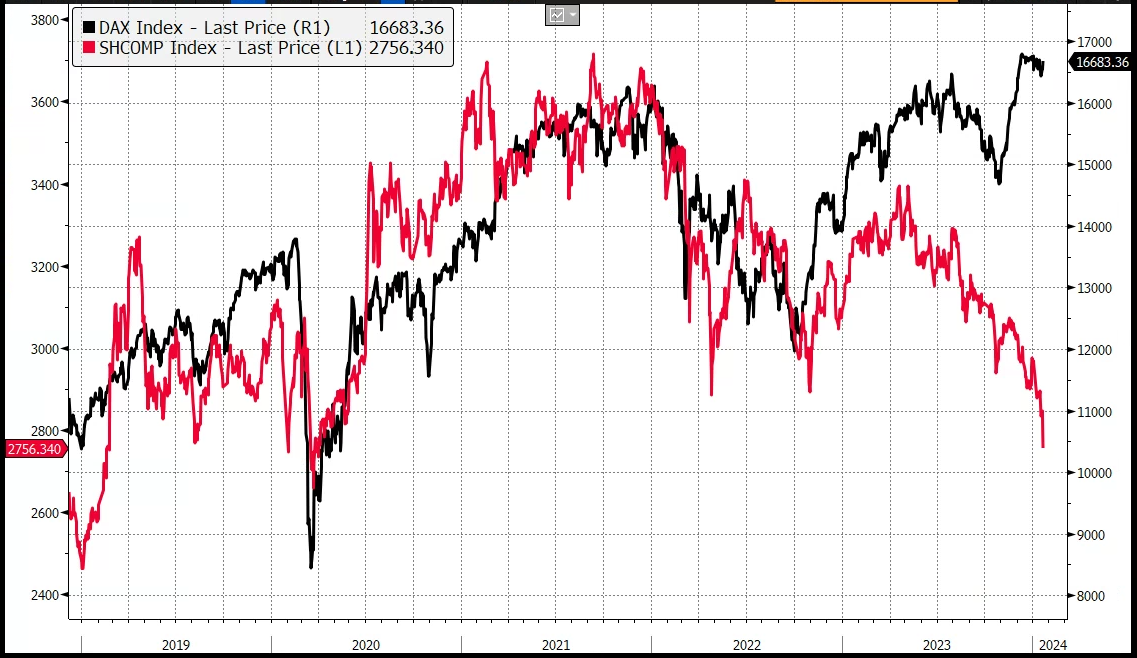

La nuova debacle cinese è stata ascritta al fatto che la PBOC ha lasciato invariati i loan prime rate a 1 e 5 anni. In verità il consenso degli analisti non si attendeva tagli. Ma è anche vero che erano circolati rumors di un taglio alla riserva obbligatoria, che non è arrivato. Va detto che, per quanto uno possa essere negativo su economia e utili cinesi, la parabola dei mercati azionari locali inizia a richiamare, in maniera opposta, la regola 7 (o la 2) di Farrell citata sopra. E questo ancora di più se si prende come variabile la divergenza con gli altri mercati (sotto, nel grafico, ripropongo quella con il Dax).

Davvero, in precedenza quando gli asset cinesi crollavano, non lo facevano in solitudine. Forse nella debolezza più recente si può indicare anche un effetto “rientro di Trump alla Casa Bianca”. Ma personalmente ritengo che la regola di Farrell troverà applicazione in questa divergenza, ad un certo punto.

Tra gli altri dati macro dell’area spiccano le esportazioni Sud Coreane dei primi 20 giorni di gennaio. L’export è calato del 3% mese su mese (aggiustato per i giorni lavorativi) per via di un forte calo verso USA, non bilanciato da più modesti aumenti verso Cina e EU.

La seduta europea è comprensibilmente iniziata con gli indici impegnati a fattorizzare la corsa di Wall Street venerdì sera. A completare il quadro moderati cali dei rendimenti, e con lo spread che è andato a fare i minimi da aprile 2022, circostanza giustamente rilevata dai media (*ITALY-GERMANY YIELD SPREAD DROPS TO LOWEST IN ALMOST TWO YEARS). L’onore delle cronache per il record ha portato però prese di beneficio, con lo spread che è andato a chiudere in marginale rialzo.

In mattinata non erano previste pubblicazioni particolari, se non le retail sales francesi di dicembre (-2.4% anno su anno da -3.6% di Novembre). Il mercato è rimasto quindi in range in attesa di vedere se Wall Street avrebbe proseguito la marcia.

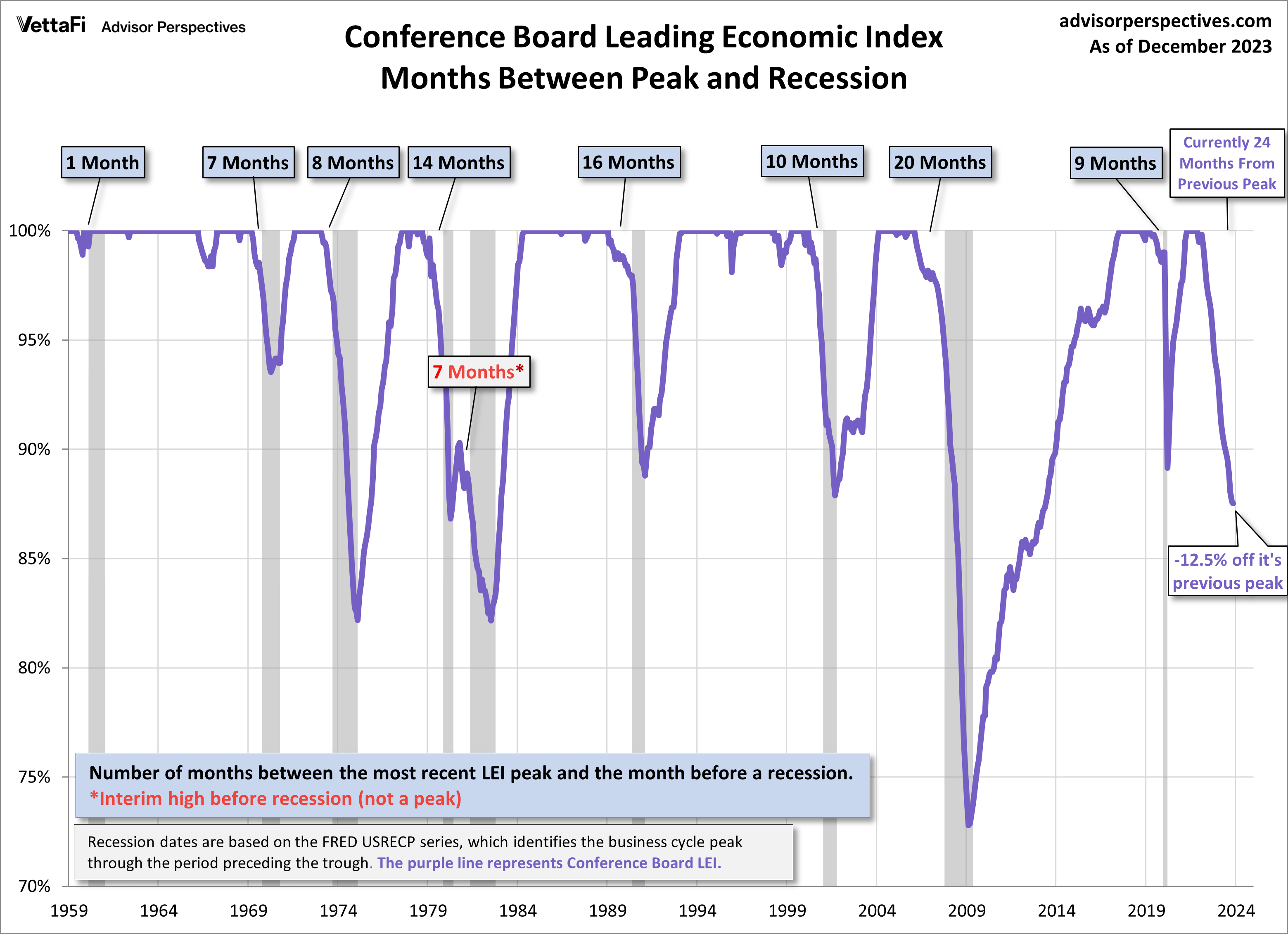

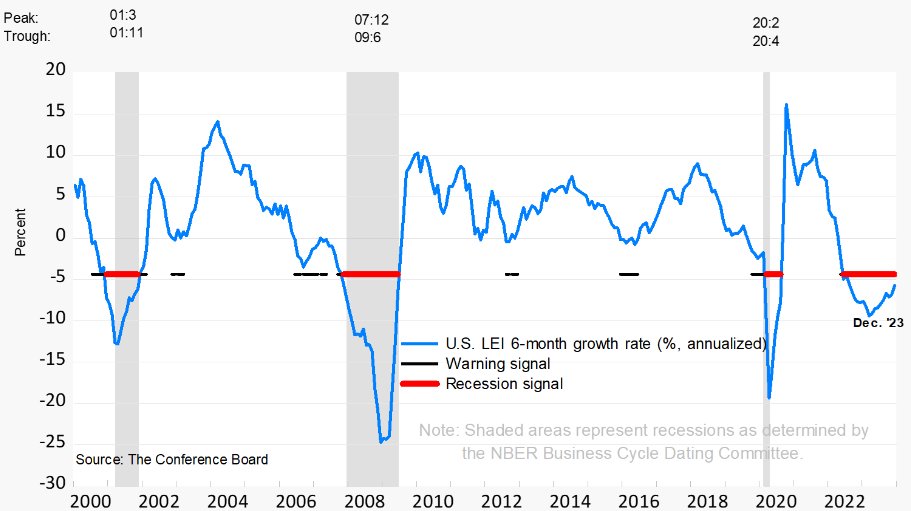

Nel primo pomeriggio l’unico dato USA, il leading index di dicembre ha mostrato un calo per il ventunesimo mese consecutivo, e si trova a 12.5% punti dai massimi. Non è mai successo che abbia perso più di 3% senza che l’economia USA sia andata in recessione.

Detto questo, bisogna citare una serie di circostanze che mostrano un miglioramento. Intanto a Dicembre il numero (-0.1% da precedente – 0.5% e vs Attese per -0.3%) ha sorpreso in positivo. Poi, sei dei dieci indicatori che lo compongono hanno dato contributo positivo, ma non sono riusciti a bilanciare i quattro negativi (tra cui manifatturiero, tassi di interesse, consumer confidence).

Infine, i tassi di crescita a 6 e 12 mesi dell’indice si sono girati al rialzo definitivamente, anche se sono ancora negativi.

Wall Street è partita al rialzo, anche se con la novità che le Small Cap del Russell 2.000 oggi sono trainanti, mentre il Nasdaq arranca, un primo accenno di mean revertion dello spread tra questi 2 aggregati. Gli indici EU hanno così conservato il grosso dei progressi maturati in seduta, con l’eccezione del FTSE Mib, frenato da utilities e Ferrari. Come accennato sopra, rendimenti in calo oggi dopo la salita della scorsa settimana. Cambi poco mossi e commodities contrastate, con oil sugli scudi e metalli preziosi e industriali in calo completano il quadro.

Dopo la chiusura Wall Street ha perso un po’ di momentum. Vedremo se riuscirà a confermare un progresso in chiusura.

Questa settimana propone appuntamenti assai interessanti (più nella seconda parte).

Domani abbiamo la Bank of Japan in notturna, e la Bank Lending Survey ECB del quarto trimestre 2023, utile per capire se le banche hanno ulteriormente ristretto il credito, o lo hanno reso più accessibile. Inoltre abbiamo gli earnings, tra gli altri, di J&J, Procter & Gamble, Netflix, Texas Intruments, General Electric.

Infine abbiamo 60 bln $ di treasury a 2 anni in asta.

Mercoledì abbiamo i PMI globali preliminari di Gennaio e le trimestrali di Tesla, ASML, SAP, IBM.

Ci sono poi 61 bln di treasury a 5 anni in asta.

Giovedì è dominata dal meeting ECB. Abbiamo poi la prima lettura del GDP USA del quarto trimestre, i Durable Goods e le new home sales di dicembre, oltre ai sussidi di disoccupazione settimanali. In Europa abbiamo l’IFO tedesco di gennaio.

Come trimestrali abbiamo VISA, Intel, STM, LVMH.

Abbiamo poi 41 bln di Treasury a 7 anni in asta.

Venerdì chiudiamo con il PCE Deflator di dicembre in US, attesissimo in quanto misurta preferita di inflazione della Fed, e le pending home sales. Come trimestrali abbiamo Amex.

Italiano

Italiano English

English