NB: Lampi salta 2 uscite e torna mercoledì 17 Gennaio

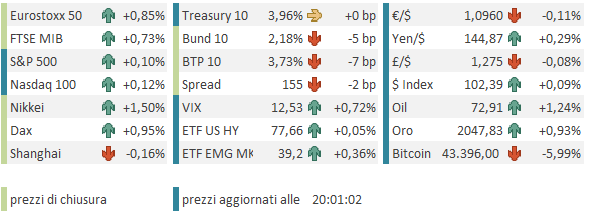

Ieri sera (Giovedì) Wall Street ha recuperato quasi interamente le perdite (S&P 500 -0.07% e Nasdaq 100 +0.17%). Notevole anche la reazione del fixed income, con il 10 anni treasury che ha chiuso in calo di 6 bp a 3.97% e il 2 anni che ha chiuso – 12 bps a 4.24%.

Niente male per una giornata in cui il CPI ha sorpreso marginalmente al rialzo, e per certi versi il sollievo dell’azionario è comprensibile, se nemmeno le sorprese inflattive al rialzo e i dati forti fanno salire i tassi.

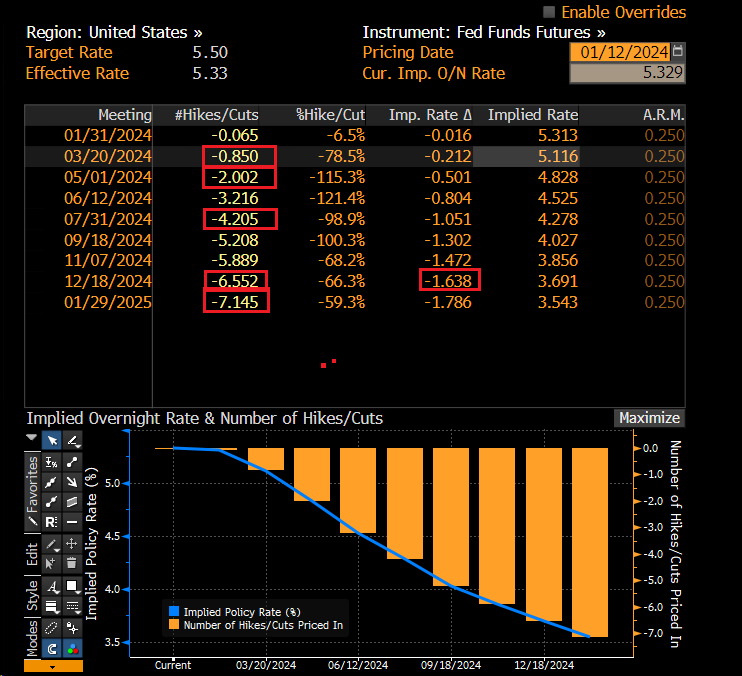

Il fatto è che il mercato sta andando con sempre maggiore convinzione a scontare un primo taglio dei Fed Funds al FOMC del 20 marzo, un tema che sta dominando anche oggi. Questo fenomeno è forse stato in parte alimentato dalla circostanza che ieri 2 membri Fed su 3 (Barkin e Goolsbee) hanno glissato sulla probabilità di un taglio dei Fed Funds a marzo rispondendo che “non volevano pregiudicarsi la possibilità di decidere” e “non si volevano legare le mani”. Sembra che anche la convinzione del Committee stia scemando.

La seduta asiatica ha nuovamente visto Tokyo sugli scudi, per la terza seduta di seguito, dopo il breakout evidenziato ieri. Ma il contagio al resto dell’area è stato relativo, con solo Mumbai in gradi di tenere il passo, e Jakarta in marginale progresso. Male il China Complex, Taiwan alla vigilia delle elezioni, Seul, Vietnam, e marginalmente giù Sydney.

Sul fronte macro, parecchie news in Cina.

Il CPI cinese di dicembre ha sorpreso al rialzo, pur continuando a calare anno su anno. Mese su mese i prezzi sono saliti dello 0.5% annualizzato, grazie ad un aumento dei prezzi dei beni ex food (che restano in deflazione, ma meno). I prezzi alla produzione sono usciti un po’ più bassi delle attese, pure contenendo il calo anno su anno rispetto a novembre. Piccoli segnali di un miglioramento, a margine, di una domanda che resta debole.

Anche la bilancia commerciale di dicembre da qualche timido segnale di ripresa con export e import sopra attese (in verità conservative). Nell’export, forti giocattoli e auto, male elettronica e terre rare.

Infine a mercati chiusi sono usciti degli aggregati di credito e monetari di dicembre nel complesso deludenti, anche se nel dettaglio si nota che loans a aziende e consumatori sono marginalmente saliti e il calo è dovuto alla componente residua, per lo più prestiti tra enti finanziari. In più sono aumentati i presititi a lungo termine e calati quelli a breve. Ci sono corpose attese di taglio della riserva obbligatoria lunedì, che dovrebbero dare un ulteriore impulso al credito.

Le autorità stanno promuovendo nuove misure di stabilizzazione dell’immobiliare, vedremo con quale risultato, ma comunque sembra che abbiano inteso che se non stabilizzano quello l’economia nel breve continuerà ad essere debole.

*CHINA TO SET UP URBAN REAL ESTATE FINANCING COORDINATION SYSTEM

*CHINA TO SUPPORT REASONABLY FINANCING NEED OF PROPERTY PROJECTS

La seduta europea è partita con l’azionario, e l’obbligazionario, a fattorizzare il recupero, e il calo dei rendimenti visto in US ieri in serata.

Ieri sera la Lagarde ha rilasciato dichiarazioni che sono state lette come dovish dal mercato. In effetti si nota dell’ottimismo anche se alla fine la sostanza non cambia.

*LAGARDE SAYS ECB IS WINNING BATTLE, MUST COMPLETE JOB

*LAGARDE: HAVE GOT THROUGH MOST OF INFLATION CRISIS

*LAGARDE: THAT DOESN’T MEAN WE’LL HAVE SMOOTH INFLATION DECLINE

*LAGARDE: IF NO SHOCK, INFLATION TREND IN LINE W/ ECB PROJECTION

*LAGARDE: EURO AREA IS NOT IN A SERIOUS RECESSION

*LAGARDE: ECB LIKELY AT PEAK RATES, UNLESS THERE’S A SHOCK

*LAGARDE: RATE CUTS CAN START ONCE DATA CONFIRM INFLATION PATH

Peraltro, l’attacco coordinato di USA e UK alle basi Houthi, e relative minacce di rappresaglia hanno lasciato i mercati indifferenti. Non che sia un “main event”. Ma per un mercato che sconta un inflazione che torna al target docilmente senza recessione, un evento, anche di portata da definire, supportivo dell’inflazione e negativo per la crescita dovrebbe alimentare qualche dubbio.

Il grosso delle news macro di stamattina riguardava UK:

I numeri su GDP e produzione industriale a novembre sono usciti meglio delle attese, ma le revisioni al ribasso dei mesi precedenti modificano il quadro. i dati sono vecchi ma dipingono un economia ancora sull’orlo della stagnazione.

La mattinata è passata con azionario e obbligazionario in progresso, ma l’avvicinarsi del market mover del giorno, ovvero il PPI USA di dicembre, ha causato un po’ di cautela su entrambi i fronti.

A metà giornata l’apertura dell’earning season USA, con le trimestrali delle grandi banche che hanno in generale lasciato l’amaro in bocca, forse perchè le attese erano elevate e le azioni avevano corso tanto recentemente. In aggregato JPMorgan , Citi , Wells Fargo , Bank of America mandano almomento l’indice delle banche USA in calo.

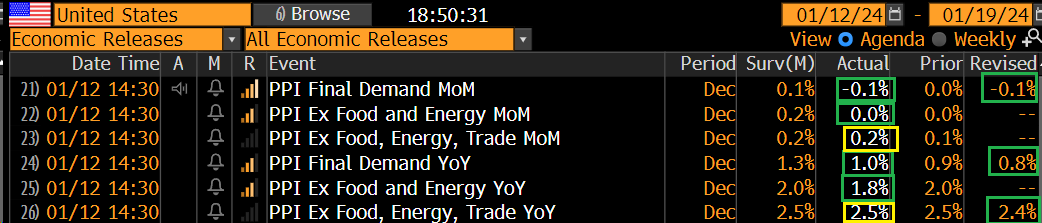

Alle 14.30 ecco i numeri.

A differenza di ieri, oggi le sorprese sono state al ribasso con il dato “Final Demand” in calo e il dato core invariato. Questo numero ha un impatto al ribasso sul PCE e Core PCE di dicembre – la misura di aumento dei prezzi che la Fed dice di prediligere – in pubblicazione il 26 gennaio. I report degli ultimi 2 giorni rafforzano la probabilità che questo numero si assesti allo 0.2% il che fa calare le medie annualizzate a 3 e 6 mesi dalle parti del target Fed del 2%.

Così il movimento al ribasso sui rendimenti treasuries è ripreso corposo, trainando anche i rendimenti europei, mentre l’azionario ha preso la via del rialzo. Balzo dei preziosi.

Nel primo pomeriggio si sono visti numeri notevoli sui tassi: il 2 anni treasury calava di 12 bps al 4.11% minimo dalla crisi delle banche regionali a marzo scorso, e il 10 anni di 5 bps al 3.91%. La probabilità di un taglio dei Fed Funds al FOMC del 20 marzo è salita al 90% praticamente una quasi certezza. L’S&P 500 ha accumulato un mezzo punto scarso di progressi superando i massimi della seduta di ieri.

Dopodichè sono partite le prese di beneficio che hanno coinvolto sia i treasuries che l’azionario, con i primi che hanno limato i cali dei rendimenti e il secondo passato in marginale passivo.

Le chiusure europee vedono gli indici azionari fattorizzare in sostanza il rally di Wall Street di ieri, e i rendimenti in calo in simpatia con quelli USA. Molto bene ancora lo spread che a 154 bps marca i minimi da marzo 2022. Sui cambi discreta volatilità, ma alla fine poche variazioni, con il Dollaro che dopo aver stornato sui numeri si è poi ripreso e progredisce di poco.

A 3 ore dalla campana, i cali dei rendimenti USA si sono ridimensionati sul breve e sono scomparsi sulle scadenze più lunghe. La Fed Funds Strip si è assestata un po’, ma sempre esprime valori interessanti: 85% di probabilità di un taglio a marzo, e 2 tagli da 25 bps o 1 da 50 bps a maggio, nonchè 6 abbondanti entro fine anno per cumulativi 164 bps

Con i rendimenti a breve che calano con forza e la parte lunga ferma, la curva si disinverte pesantemente, toccando i -20 bps (+15 bps in 3 sedute). Dal punto di vista macroeconomico ha senso: se si sconta una Fed più dovish, si alzano le attese di inflazione a medio, in particolare se non è per via di un economia in forte indebolimento.

Detto questo, la disinversione della curva USA in passato (ultimi 40 anni) ha sempre preceduto l’arrivo di una recessione di qualche mese/trimestre.

Naturalmente nessun segnale è perfetto, e in questo caso una curva che si normalizza può effettivamente indicare un soft landing, un calo dell’inflazione e una Fed che coerentemente rimuove il tightening. Dio solo sa se negli ultimi anni non siamo stati testimoni di novità.

Detto questo, l’aggressività del movimento e il calo dei tassi reali che lo ha accompagnato, lasciano intendere che la tesi che l’obbligazionario globale stia annusando un deterioramento macro non è da escludere. Anche perchè con un economia resiliente, e utili e azionario che salgono, è difficile vedere la Fed che taglia i Fed Funds di 25 bps ad ogni FOMC da marzo in poi fino a gennaio prossimo. Per non parlare di tagli da 50 bps, se mai a marzo dovesse stare ferma.

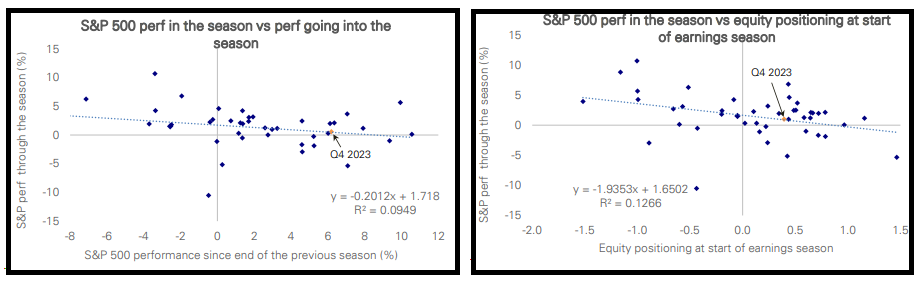

Tornando al discorso earnings vs performance precedente citato a proposito delle trimestrali delle banche USA, ho trovato interessanti questi grafici di Deutsche Bank in cui mostra la relazione tra performance di Wall Street nel corso dell’earning season corrente e performance dello stesso indice nel run up verso le pubblicazioni, nonche il positioning.

Come si nota dai grafici sotto, quanto più l’S&P 500 è avanzato 1) dalla fine della precedente earning season e 2) quanto più gli investitori sono sovrappeso, tanto meno in media l’indice performa.

Considerando il rally degli ultimi 2 mesi del 2023, e il positioning (ultima rilevazione 0.5 deviazioni standard sopra la media), posto che il ridimensionamento delle attese dovrebbe portare le aziende USA a battere agevolmente le stime, parte del rally relativo dovrebbe essere già stato incamerato dagli indici.

Ricordo che lunedì è festa in US per il martin Luther King day e quindi questo per gli USA è un week end lungo, e la seduta di apertura della settimana sarà a scartamento ridotto.

Italiano

Italiano English

English